Навигация

Разработка мероприятий по совершенствованию бухгалтерского учета оплаты труда и их экономическое обоснование

3.3 Разработка мероприятий по совершенствованию бухгалтерского учета оплаты труда и их экономическое обоснование.

Заработная плата выступает и как стоимость рабочей силы, и как цена труда. Эти две функции заработной платы проявляются в различных элементах рынка труда. На внешнем рынке труда, при найме работника, заработная плата выступает ценой рабочей силы, на внутрифирменном, при оплате труда – ценой труда конкретного количества и качества. Причем заработная плата тем больше отражает цену труда, чем более гибкой она является.

На рынке продаж, услуг и труда работников металлургической индустрии определенным образом присутствует рыночная мотивация.

Наиболее перспективными направлениями совершенствования мотивации труда в является усиление нематериального мотивирования: признание значимости работника, обогащение труда, ротация кадров, использование для управленческих работников гибкого графика работы, организация отдыха и досуга, развитие внутрифирменной системы повышения квалификации. Также необходимо внедрение гибких бестарифных многофакторных систем оплаты труда.

Недостатками организации системы заработной платы на жилищно-коммунальных предприятиях являются гарантирование тарифного фонда, сложность структуры заработной платы, низкая доля выплат, стимулирующих качество. Для устранения этих недостатков можно рекомендовать коммунальным предприятиям внедрение гибких, многофакторных, бестарифных систем заработной платы.

На основе изученного материала и проведенных исследований можно сделать следующие выводы и рекомендации по совершенствованию учета труда в Механическом цехе ООО «ВМЗ-Техно» г.Выкса Нижегородской области.

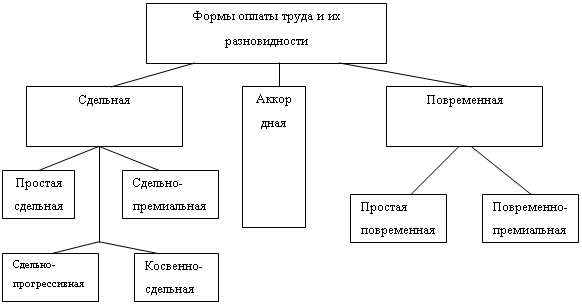

В Механическом цехе для оплаты труда работников применяются сдельно-премиальная и повременно-премиальная системы оплаты труда.

Первичный учет труда и его оплаты в подразделении ведется, в основном, в формах установленных законодательством, лишь в отдельных случаях идет нарушение, так, например, ведение журнала платежных ведомостей идет не в унифицированной форме Т-53а, а в книге для записей.

Само ведение форм первичной и сводной документации ведется с некоторыми нарушениями: не на всех документах есть подписи руководителя, в форме Т-54 (Лицевой счет работника) заполняются не все графы.

Для аналитического учета труда и его оплаты в Механическом цехе применяются лицевые счета работников, налоговые карточки и расчетно-платежные ведомости. Для синтетического учета применяют счет 70 "Расчеты с персоналом по оплате труда". Все расчеты оплаты труда, пособий и удержаний в организации производятся в соответствии с действующим законодательством и Положением об оплате труда.

В работе используется нелицензионная версия программы 1С: Бухгалтерия: Зарплата и Кадры, что недопустимо, многие функции программы не доступны, поэтому доля ручного труда на участке расчета и учета заработной платы велика.

Обобщая изложенные выводы, можно предложить следующее: для совершенствования учета труда и его оплаты Механическом цехе следует применять унифицированные формы первичных документов, и их ведение должно идти строго по закону, на участке учета заработной платы необходимо: обеспечение современными мощными компьютерами, чтобы первичные документы обрабатывались своевременно, точно, качественно и быстро, использовать лицензионную полную версию программы 1С: Бухгалтерия: Зарплата и Кадры, что поможет во многом облегчить и улучшить ведение работы, автоматизировать первичный кадровый учет, учет рабочего времени, ведение табельного учета в подразделениях - приобрести компьютеры и соответствующие программное обеспечение.

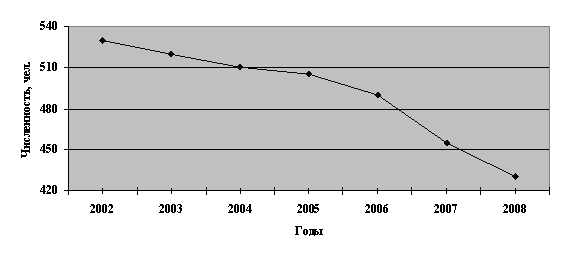

Рассматриваемое предприятие много лет успешно существовало и нельзя сказать, что его работа заслуживает оценки «неудовлетворительно». Наоборот, ОАО «Выксунский металлургический завод», включая в свой состав ряд дочерних предприятий, таких как ООО «ВМЗ-Техно» неоднократно признавалось лучшим по отрасли не только в России, но и за рубежом. Низкая заработная плата определенных категорий профессий цехов вспомогательного производства ОАО «ВМЗ» (Механический цех относится к вспомогательным цехам), не престижность работы в, отсутствие перспективы служат причинами оттока перспективных, квалифицированных и молодых кадров из подразделений ООО «ВМЗ-Техно». Если для работников раньше существовал стимул – получение жилья, и это обуславливало приток кадров, то сейчас в Механическом цехе работают, в основном, лишь люди среднего и предпенсионного возраста. Поэтому крайне необходимо заинтересовывать кадры в повышении производительности труда путем повышения заработной платы и привлекать новых квалифицированных работников.

1. Несмотря на то, что бухгалтерский учет в ООО «ВМЗ-Техно» ведется частично автоматизированным способом, много операций, расчетов, документов, связанных с начислением и выплатой заработной платы производится и оформляется вручную. Это увеличивает объем документов, осложняет, и при большом количестве сотрудников делает длительным процесс расчетов заработной платы. Введение большего количества числа расчетов, таких как расчет использования рабочего времени, расчет отпуска, пособий, на ЭВМ позволит усовершенствовать начисление заработной платы. Условно высвободить 1 работника и получить экономию заработной платы на 1328.00 рублей.

2. Улучшить условия труда в магазине, путем внедрения тепловой завесы в двери, обеспечения работников тепло-отопительными приборами, профилактики заболеваний, что уменьшит количество простудных заболеваний работников, в результате которых произошла большая часть потерь рабочего времени. Опыт показывает, что внедрение таких мероприятий позволит повысить производительность труда на 3%.

3. Ликвидировать потери рабочего времени по вине предприятия, путем установки нового оборудования, в том числе холодильников, прилавков, различных механических приборов, наладить перебои электроэнергии. Таким образом, внедрение этих мероприятий уменьшит потери рабочего времени на 2515 часов, приведет к сокращению численности работников на 6 человек и позволит получить экономию заработной платы на 3534.00 руб.

2515 / 406,8 = 6 работников

406,8 часов – отработано часов за квартал одним работником.

4. Повысить квалификацию работников предприятия, что приведет к повышению интенсивности труда, а следовательно, к увеличению выручки и производительности труда.

5. В целях совершенствования действующей практики бухгалтерского учета и аудита особое внимание должно уделяется развитию системы внутреннего контроля. Поэтому в ООО «ВМЗ-Техно» необходимо разработать и внедрить систему внутреннего контроля по учету труда и его оплате. Особенностью этой системы является ее простота, наглядность, и мобильность: основу системы составляют вопросники, табличные данные, которые при изменениях в действующем законодательстве могут быть быстро откорректированы. Этим обеспечивается постоянная достоверность и оперативность данных.

Целями системы внутреннего контроля (СВК) в Механическом цехе ООО «ВМЗ-Техно» должны быть следующие:

- упорядочение и эффективное выполнение текущих хозяйственных дел предприятия;

-выполнение требований финансово-хозяйственной политики руководства;

-сохранение активов предприятия и обеспечение приемлемого уровня полноты и точности документов и, соответственно, информации.

Система внутреннего контроля в ООО «ВМЗ-Техно» должна предусматривать наличие:

-компетентного персонала с четко определенными правами и обязанностями;

-разделения соответствующих обязанностей (по хранению активов и их учету, по совершению сделок, по учету);

-соблюдения необходимых процедур при совершении операции;

-контроля за сохранностью документации (нумерация, составления во время совершения операции или сразу же после этого, простота и ясность);

-фактического контроля над активами и документацией (фактическая проверка материально-ответственным лицом);

-независимой проверки выполнения обязанностей (внутренний аудит).

Эффективная система внутреннего контроля должна своевременно предупреждать о возникновении недостоверной информации, а также выявлять недостоверную информацию.

6. Для совершенствования бухгалтерского учета необходимо ввести систему субсчетов. При комплексной автоматизации это является неотъемлемой частью при формировании и использовании машинограмных ведомостей бухгалтерами и службой внутреннего контроля.

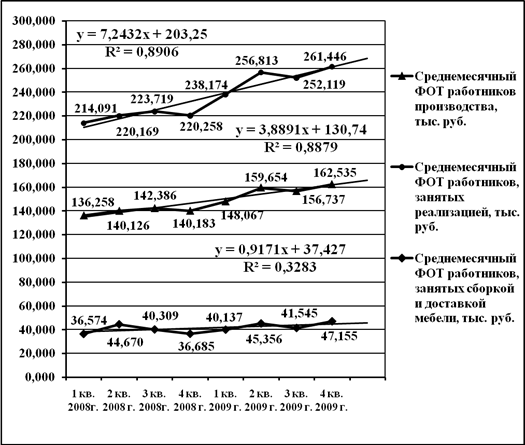

7. Автоматизация таких расчетов как использования рабочего времени, расчет отпуска, определение совокупного дохода и подоходного налога, пособий, позволит усовершенствовать начисление заработной платы. Соответствие между темпами роста средней заработной платы и производительностью труда. Изменение среднего заработка характеризуется его индексом Iсз, который определяется отношением среднеквартальной зарплаты за 1 квартал 2009 года к среднеквартальной зарплате за 4 квартал 2008 года. Аналогичным образом рассчитывается индекс производительности труда (Iкв):

Iсз = СЗф / СЗпл = 3681,40 руб. / 2960,94 руб. = 1,24

Iкв = КВф / КВпл = 183487,14 руб. / 186852,50 = 1,08

Приведенные данные показывают, что в механическом цехе ООО «ВМЗ-Техно» за анализируемый период темпы роста производительности труда ниже темпов роста оплаты труда. О их соотношении можно судить по коэффициенту соотношения Кс (отставания):

Коп = Iкв / Iсз = 1,08 / 1,24 = 0,87

Коэффициент соотношения меньше единицы, это говорит о том, что средняя заработная плата растет быстрее, чем производительность труда.

Для определения суммы экономии (- Э) или перерасхода (+ Э) фонда заработной платы в связи с изменением соотношений между темпами роста производительности труда и его оплаты используем следующую формулу:

+ Э = ФЗПф * (Iсз – Iкв) / Icз = 121486,3 * (1,24 – 1,08) / 1,24 = +15675,65

Более высокие темпы роста заработной платы по сравнению с темпами роста производительности труда показали, что в Механическом цехе ООО «ВМЗ-Техно» происходит перерасход фонда заработной платы на 15675 рублей 65 коп. А это приводит к повышению себестоимости выпускаемой продукции, и соответственно, уменьшению прибыли и рентабельности.

Заключение

Социальная политика государства должна сближать размер минимальной заработной платы со стоимостью потребительской корзины, поэтому необходимо повысить реальную заработную плату до стоимости рабочей силы, но это не означает просто увеличение оплаты труда. Нужно установить более высокий государственный минимальный тариф за фактически отработанное время и отменить оплату 2/3 тарифа за простои. Так рабочая сила будет оплачиваться по своей реальной стоимости, и сопровождаться заинтересованностью работников в фактической работе.

Необходимо преодолеть дифференциацию в оплате труда путем установления рациональных пропорций в оплате простого и сложного труда, труда требующего квалификации. В этой связи нужно изменять принципы заложенные в ЕТС.

Учёт труда и заработной платы по праву занимает одно из центральных мест в системе бухгалтерского учёта на любом предприятии. С каждым годом, совершенствуется законодательная база, регулирующая вопросы, связанные с оплатой труда на предприятиях, но вместе с тем усложняется и сам процесс учёта. Работы с таким участком бухгалтерского учёта, как заработанная плата, требует от бухгалтера высокой подготовки и постоянного обучения. Все это и обусловило мой выбор темы исследования.

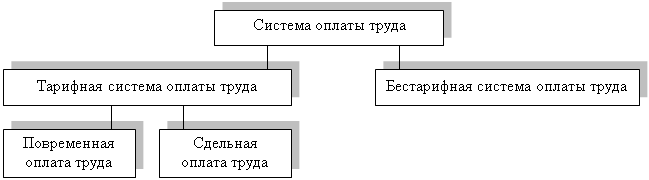

При оплате труда рабочих могут применяться тарифные ставки, оклады, а также бестарифная система. Предприятия самостоятельно определяют и фиксируют в коллективных договорах и других локальных нормативных актах вид, системы оплаты труда, размеры тарифных ставок, окладов, премий и поощрений, а также соотношение в их размерах между отдельными категориями работников.

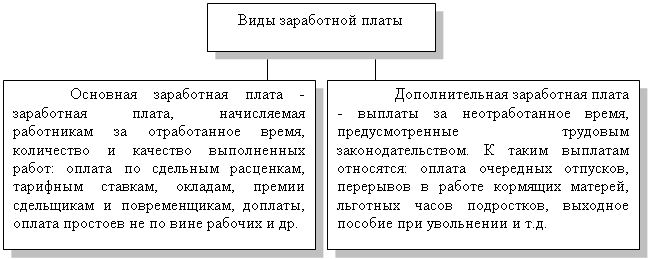

Из начисленной работникам заработной платы производят различные удержания, которые можно разделить на две группы:

- обязательные удержания;

- удержания по инициативе организации (индивидуальные).

К обязательным удержаниям относится налог на доходы с физических лиц.

К индивидуальным - погашение задолженности по ранее выданным авансам, возврат сумм, излишне выплаченных в результате неверно произведенных расчетов, возмещение материального ущерба, причиненного предприятию работником, суммы по исполнительным листам, взыскание штрафов, суммы, излишне выплаченные за отпуск при увольнении работника и т.п.

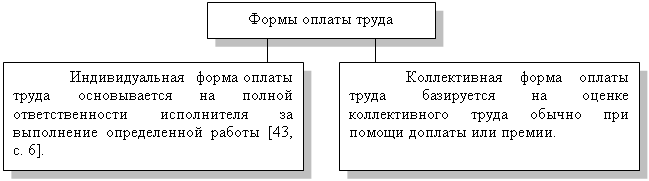

Данная дипломная работа посвящена учету заработной платы в Механическом цехе ООО «ВМЗ-Техно» дочернего предприятия ОАО «Выксунский металлургический завод». В процессе ее написания были рассмотрены вопросы организации, задачи учета, системы и формы оплаты труда, порядок документирования и учета наличия и движения личного состава и использования рабочего времени, порядок исчисления средств на оплату труда, ведение синтетического и аналитического учета заработной платы.

В данной дипломной работе описана методика ведения бухгалтерского учета операций по начислению заработной платы. Были приведены счета, с помощью которых ведется учет, и перечислена документация, используемая при учете.

Была сделана попытка, проанализировать сущность и основные принципы ведения учета заработной платы, дан экономико-статистический анализ обеспечения предприятия трудовыми ресурсами и производительности труда за 4-ый квартал 2008г. и 1-ый квартал 2009г.

Бухгалтерский учёт в Механическом цехе ведётся в соответствии с требованиями Федерального Закона «О бухгалтерском учёте», Положениями по бухгалтерскому учёту (ПБУ), а также в соответствии с приказом директора ООО «ВМЗ-Техно» по учётной политике. Рабочий план счетов предприятия включает в себя все разделы типового плана счетов БУ.

В Механическом цехе активную позицию занимает профсоюз. Профсоюзный комитет участвует в принятии важных решений по оплате труда на предприятии.

В организации разработано и принято «Положение по оплате труда» в соответствии с Коллективным договором, который был заключён между администрацией и представителями трудового коллектива. В нём предусмотрены формы оплаты труда, ставки и расценки, система поощрения каждой категории работников за результаты труда. Кроме того, на предприятии существуют выплаты вознаграждений исходя из стажа работы в ООО ВМЗ-Техно» и ОАО «ВМЗ» (Приказ №618 от 29.12.2004г.).

В Механическом цехе применяется, в основном, повременно-премиальная оплата труда, по способу начисления применяется помесячная.

При помесячной оплате заработная плата работникам начисляется согласно окладам, утвержденным в штатном расписании приказом по предприятию, и количеству дней фактической явки на работу. Такая разновидность повременной оплаты труда называется окладной системой.

Начисленная заработная плата отражается в лицевых счетах работников, а также в личной карточке учета доходов в виде заработной платы и других выплат. Причитающаяся к выплате заработная плата заносится в платежную ведомость, на основании которой и производится выплата.

При премировании работников, директор издает приказ, в котором определяется размер премии. Если начисление премии совпадает с начислением заработной платы, то по совокупности производятся удержания налога на доходы физических лиц, проводятся платежи ЕСН и страхования от несчастных случаев на производстве и профессиональных заболеваний. Все эти операции отражаются на счете 70 «Расчеты с персоналом по оплате труда». Ежемесячно в главной книге производятся записи по данному счету, которые составляют основу для заполнения баланса и составления отчета по труду.

Главным фактором стабильного развития общества является усиление материальной заинтересованности работников в повышении результативности деятельности на основе обеспечения тесной взаимосвязи размеров доходов.

В целях обеспечения заинтересованности работников в результатах деятельности предприятия я бы порекомендовала в Механическом цехе, для формирования оплаты труда, использовать показатели процентов от полученной за отчетный период фактической прибыли. Таким образом, реализация на практике высказанных рекомендаций позволит повысить качество учетной работы по оплате труда и расчетов с работниками в Механическом цехе.

В целом состояние бухгалтерского учета, на исследуемом предприятии, по начислению и выплате заработной платы отвечают требованиям действующему законодательству. В работе используется справочно-правовая система «Гарант».

Ежемесячно производятся отчисления Единого социального налога.

Учёт удержаний из заработной платы ведётся в соответствии со ст.138 Трудового кодекса.

Работу бухгалтерии Механическом цехе ООО «ВМЗ-Техно» можно оценить положительно. Все ее подразделения качественно выполняют возложенные на них обязанности по учету имущества и обязательств организации. Соблюдаются все требования нормативных документов по ведению бухгалтерского учета. Допущенные в учете ошибки исправляются своевременно. Соблюдаются сроки составления отчетности и сдачи ее в налоговые органы.

Для дальнейшего улучшения работы централизованной бухгалтерии необходимо:

- обеспечить рабочие места всех бухгалтеров и экономистов персональными компьютерами и необходимыми программами для сокращения объема ручного труда и высвобождения времени для анализа;

- обеспечить более тесную взаимосвязь всех подразделений бухгалтерии Механическом цехе во избежание серьезных ошибок в бухгалтерском учете, а также для своевременного устранения выявленных ошибок;

- сократить сроки обработки бухгалтерской информации на ИВЦ в целях высвобождения времени для проведения внутреннего анализа.

Учет труда и его оплаты являются самым трудоёмким участком бухгалтерской работы. Это связано с разнообразием применяемых форм и систем оплаты труда, множеством применяемых форм первичных документов, спецификой методики некоторых расчетов, сжатыми сроками выдачи заработной платы, недостаточностью технических средств обработки этой информации. При этом во всех случаях этот участок работы должен обеспечить точность и своевременность:

- табельного учета личного состава предприятия;

- правильное начисление заработной платы и других причитающихся работнику платежей - пособий по больничным листам, отпускных;

- выдачу причитающихся сумм на руки;

- составление налоговой и статистической отчетности по труду, и др.

Исследование показало, что бухгалтерский учет по начислению и выплате заработной платы также ведётся в Механическом цехе в соответствии с требованиями действующего законодательства.

Для начисления заработной платы предприятие использует табеля учёта отработанного времени, на основе которых бухгалтерия производит начисление заработной платы. Начисленная заработная плата отражается в лицевых счетах работников, а также в личной карточке учета доходов в виде заработной платы и других выплат. Причитающаяся к выплате заработная плата заносится в платёжную ведомость, на основании которой и производится выплата.

В рассмотренной организации до сих пор полностью не автоматизированы расчеты по оплате труда.

Для более чёткой организации данного участка работы, на мой взгляд, необходимо:

- полностью компьютеризировать табельный учет рабочего времени, в частности в подразделениях ООО «ВМЗ-Техно»;

- автоматизировать синтетический и аналитический учет.

Главным фактором стабильного функционирования в Механическом цехе в дальнейшем является усиление материальной заинтересованности работников в повышении результатов деятельности.

Список использованной литературы

1. Конституция Российской Федерации от 12.12.1993г.;

2. Трудовой кодекс Российской Федерации от 30 декабря 2001г., утв. Федеральным законом № 197 – ФЗ (с изменениями и дополнениями от 30.12.2008г. №313-ФЗ);

3. Налоговый кодекс РФ Часть 2. Федеральный закон от 05.08.2000 г. № 118-ФЗ (в ред. Федерального закона от 29.07.2004г. № 95-ФЗ);

4. Гражданский кодекс Российской Федерации. Части I и II;

5. Федеральный закон "О минимальном размере оплаты труда" от 19.06.2000 N 82-ФЗ (в редакции от 29.12.2004 N 198-ФЗ);

6. Федеральный Закон РФ «О бухгалтерском учёте» от 21.11.96 № 129 (с изменениями и дополнениями от 28.03.2002г. №32-ФЗ).;

7. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94н. (с изменениями и дополнениями от 18.09.2006г. №115н-ФЗ);

8. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации. Утверждено приказом Минфина РФ от 06.10.2008 г. № 106н (в ред. приказа Минфина РФ от 27.10.2008 г. № 12522);

9. Бабаев Ю.А. Бухгалтерский учет. – М.: Юнити; 2006; 476с.;

10. Гейц И.В.Оплата труда в отдельных отраслях экономики. – М.: Дело и Сервис; 2005; 223с.;

11. Кожинов В.Я.Бухгалтерский учет. – М.: Экзамен; 2007; 830с.;

12. Кондраков Н.П. Бухгалтерский учет. – М.: Инфра-Н; 2005; 716с.;

13. Палий В.Ф. Палий В.В. Финансовый учет. Учебное пособие. 2-е изд. - М.: ИД ФБК-ПРЕСС; 2005; 386с.;

14. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2006. 425 с.;

15. Сидорова Е.С. Заработная плата. – М.; Омега-Л; 2006; 294с.;

16. Тарасова В.Ф. Савченко Т.В. Налоги и налогообложение. Учебное пособие. 2-е изд., испр. и доп. - М.: КНОРУС, 2005. 403с.;

17. Юткина Т.Ф. Налоги и налогообложение. Учебник. - М.: ИНФРА-М; 2005; 388с.;

18. Постановление Правительства РФ от 21 марта 1994 года № 210 «Об условиях оплаты труда руководителей государственных предприятий при заключении с ними трудовых договоров (контрактов)»;

19. Постановление Правительства РФ от 24.12.2007 г. № 922 «Об особенностях порядка исчисления средней заработной платы»;

20. Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99. Утверждено приказом Минфина РФ от 06.05.99 г. № 33н (с изменениями и дополнениями от 27.11.2006г. №156н);

21. Письмо Минтруда России от 28 апреля 1994 года № 727-РБ «О порядке применении постановления Правительства Российской Федерации от 21 марта 1994 года № 210 «Об условиях оплаты труда руководителей государственных предприятий при заключении с ними трудовых договоров (контрактов)»;

22. Инструкция о порядке заполнения Налоговой декларации по единому социальному налогу для лиц, производящих выплаты физическим лицам, утвержденной Приказом Минфина Российской Федерации от 31.01. 2006 года №19н «Об утверждении формы налоговой декларации по единому социальному налогу для лиц, производящих выплаты физическим лицам, и инструкции о порядке ее заполнения»;

23. Альбом новых унифицированных форм первичной учетной документации. Утвержден постановлением Госкомстата РФ от 30.10.97 г. № 71а;

24. Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты. Постановление Государственного комитета РФ по статистике от 05.01.04 г. № 1;

25. Порядок заполнения сведений о численности работников и использовании рабочего времени в формах федерального государственного статистического наблюдения. Утвержден постановление Государственного комитета РФ по статистике от 04.08.03 г. № 72;

26. Правила установления страхователям скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний утверждены постановлением Правительства РФ от 06.09.2001г. № 652;

27. Постановление ФСС РФ от 05.02.2002г. № 11 «Методика расчета скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний»;

28. Постановление ФСС РФ от 22.03.2002г. № 32 Порядок представления страхователями сведений для установления скидок и надбавок к страховым тарифам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

29. Временная инструкция о порядке удержания алиментов по исполнительным документам, переданным для производства взыскания предприятиям, учреждениям и организациям, утверждена Министерством юстиции Российский Федерации 10.09.93 г. № 339;

30. Рекомендации по определению численности работников Службы заказчика жилищно-коммунальных услуг (организации по управлению жилищным фондом), утвержденные приказом Госстроя России от 26.03.1999г. № 74;

31. Рекомендации по нормированию труда работников водопроводно-канализационного хозяйства, утвержденные приказом Госстроя России от 22.03.1999г. № 66;

32. Рекомендации по нормированию труда работников предприятий внешнего благоустройства, утвержденные приказом Департамента жилищно-коммунального хозяйства Минстроя России от 06.12.1994г. № 13;

33. Отраслевое тарифное соглашение по жилищно-коммунальному хозяйству Российской Федерации на 2002-2004 годы (зарегистрировано в Минтруде России 31.01.2002г. под № 593-ВЯ);

34. Методические рекомендации по организации оплаты труда в жилищно-коммунальном хозяйстве, утвержденные приказом Госстроя России от 31.03.1999г. № 81;

35. Приказ Роскоммунхоза от 15 октября 1993 года № 50 Рекомендации по нормированию и оплате труда работников жилищного, водопроводно-канализационного и энергетического хозяйств (в редакции изменений и дополнений), в части установления нормативов численности руководителей, специалистов, служащих и рабочих жилищного хозяйства, водопроводно-канализационного хозяйства, котельных установок и тепловых сетей, электрических сетей, наружного освещения и дизельных электростанций;

36. Рекомендации по определению численности работников, занятых расчетом, учетом и приемом платежей от населения за жилищно-коммунальные услуги, утвержденные приказом Госстроя России от 15.08.2000г. № 182;

37. Рекомендации по нормированию труда работников энергетического хозяйства. Часть 1. Нормативы численности рабочих котельных установок и тепловых сетей, утвержденная приказом Госстроя России от 22.03.1999 года № 65. Часть 2. Нормативы численности руководителей, специалистов и служащих коммунальных теплоэнергетических предприятий, утвержденная приказом Госстроя России от 12.10.1999 года № 74. Часть 3. Нормативы численности работников коммунальных электроэнергетических предприятий, утвержденная приказом Госстроя России от 03.04.2000 года № 68;

38. Рекомендации по нормированию труда работников, занятых содержанием и ремонтом жилищного фонда, утвержденные приказом Госстроя России от 09.12.1999 года №139;

39. Нормативы численности работников, занятых техническим обслуживанием и текущим ремонтом подвижного состава автомобильного транспорта, строительных и специальных машин на предприятиях и в организациях жилищно-коммунального хозяйства, утвержденные приказом Госстроя России от 01.10.1999 года № 69;

Глоссарий ключевых слов

Автоматизация учета - использование вычислительной техники и средств телеобработки для наблюдения, измерения и регистрации данных по производственно-техническим, экономическим и социальным процессам, а также приведения информации к виду, пригодному для эффективного использования в управлении этими процессами.

Амортизация - перенесение стоимости постепенно снашивающихся основных фондов на стоимость вырабатываемой продукции.

Аренда – имущественный наем, договор по которому арендодатель предоставляет арендатору имущество во временное пользование за определенное вознаграждение – арендную плату.

Арендатор – лицо, которое временно (на установленный срок) и в рамках, оговоренных в договоре получает право на использование собственности арендодателя, за что и вносит арендную плату.

Арендодатель – собственник имущества, сдающий его в аренду.

Возмещение износа основных средств – выделение денежных средств (амортизационных отчислений), направляемых на ремонт и восстановление

(реновацию) оборудования, зданий, сооружений, машин, в целях компенсации их износа.

Возраст основных фондов – промежуток времени между датой ввода в действие и датой наблюдения.

Выбытие основных средств – ликвидация, реализация, передача другим предприятиям и гибель от стихийных бедствий объектов, числящихся в составе основных средств.

Движение основных средств – процесс, характеризующий изменение объема и структуры основных средств вследствие их поступления и выбытия в течение какого-либо периода

Договор – двустороннее или многостороннее соглашение, в котором оговорены права и обязанности его участников, направленное на установление, изменение или прекращение прав и обязанностей.

Документ – материальный носитель информации, предназначенный для ее обработки и передачи во времени и пространстве.

Документ, нормативный – документ, устанавливающий правила, общие принципы или характеристики, касающиеся различных видов деятельности или их результатов.

Документ, первичный – документ, служащий основанием для отражения записей в учетных регистрах, надлежаще оформленный.

Дотация – государственное пособие гражданам и организациям для покрытия убытков или других целей.

Журнал – книга для записи в бухгалтерии всех оборотов в порядке их совершения с указанием дебитора и кредитора.

Запись, двойная – способ регистрации хозяйственных операций в счетах бухгалтерского учета. Этот способ состоит в том, что сумма каждой хозяйственной операции записывается в двух счетах – по дебету одного и кредиту другого счета.

Заработная плата - это вознаграждение за труд, в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а так же выплаты компенсационного и стимулирующего характера.

Издержки производства, основные – издержки, непосредственно связанные с процессом изготовления продукции.

Износ – обесценивание и физическое снашивание долгосрочных материальных производственных активов (основных средств), таких как здания, оборудование, транспорт и пр.

Износ основных фондов, моральный – старение и обесценивание отдельных элементов основных фондов под влиянием технического прогресса.

Износ основных фондов, физический – материальное снашивание элементов основных фондов, постепенная утрата ими потребительской стоимости в процессе производственного потребления и под влиянием естественных сил природы.

Инвентаризация – периодическая проверка наличия числящихся на балансе объединения, предприятия, организации, учреждения ценностей, их сохранности и правильности хранения, обязательств и прав на получение средств, а также ведения складского хозяйства и реальности данных учета.

Лизинг – форма долгосрочного договора аренды. Лизинг характеризуется определенными условиями использования арендованного имущества. По существу, это нечто среднее между договором аренды и договором о предоставлении кредита, в общем виде он имеет и те и другие признаки.

Ликвидация основных фондов – отражаемое в балансе основных фондов исключение основных фондов из состава действующих в связи с окончанием использования.

Лицо, материально-ответственное – работник, который согласно трудовому законодательству, несет полную материальную ответственность за ущерб, возникший в результате необеспечения сохранности вверенных ему под отчет ценностей.

Переоценка – изменение оценки, новая оценка стоимости товаров, основных средств, имущества, изменение нарицательной стоимости вкладов в связи с материальным и моральным износом, инфляцией, подвижностью цен.

Предприятие, дочернее – предприятие, созданное в качестве юридического лица другим предприятием (учредителем0 путем передачи ему части своего имущества в полное хозяйственное ведение.

Проводка, бухгалтерская – оформление корреспонденции счетов.

Списание – отнесение какого-либо актива к убыткам с изъятием их из баланса, снятием с балансового учета, уменьшение актива баланса на определенную сумму, например безнадежной задолженности.

Средства, основные – совокупность материально-вещественных ценностей, используемых в качестве средств труда и действующих в натуральной форме в течение длительного времени (свыше одного года) как в сфере материального производства, так и в непроизводственной сфере.

Учет основных средств – документальное оформление и своевременное отражение в учетных регистрах поступления основных средств, их внутреннего перемещения и выбытия, правильное исчисление и отражение в учете суммы износа основных средств, точное определение результатов при ликвидации основных средств, контроль за затратами на ремонт основных средств, за их сохранностью и эффективностью использования.

Фонд, ремонтный – создаваемый предприятиями специальный резервный фонд средств на осуществление капитального, среднего и текущего ремонтов основных производственных фондов.

Ценности, товарно-материальные – части материального имущества организации, имеющего стоимость, которое находится в собственности организации и относится к ее оборотным средствам.

Части, запасные – составная часть изделия, предназначенная для замены находившейся в эксплуатации такой же части с целью поддержания или восстановления исправного или работоспособного состояния изделия.

Приложения

Доклад

Уважаемый председатель и члены государственной аттестационной комиссии, разрешите представить Вашему вниманию тему моей дипломной работы: Бухгалтерский учет и анализ заработной платы.

Целью данной дипломной работы является изучение бухгалтерского учета заработной платы, удержаний из нее в Механическом цехе ООО «ВМЗ-Техно», анализ действующих положений на предприятии форм оплаты труда, выяление недостатков и разработка рекомендаций по совершенствованию бухгалтерского учета.

Для осуществления этой цели необходимо выполнить следующие задачи.

Во-первых, определить сущность категории «заработная плата».

Во-вторых, рассмотреть существующие формы и системы оплаты труда, порядок начисления основных видов заработной платы и то, как эти формы и системы применяются на исследуемом предприятии.

В-третьих, следует рассмотреть учет удержаний и вычетов из заработной платы работников, а также их отражения на счетах бухгалтерского учета ООО «ВМЗ-Техно».

В-четвертых, разработать рекондации по совершенствованию бухгалтерского учета.

Цели и задачи представлены на листе 1

Предметом дипломной работы является бухгалтерский учет заработной платы.

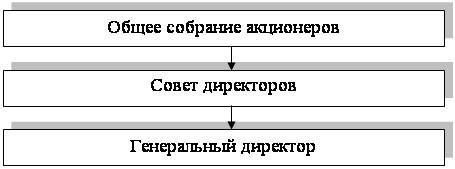

Объектом исследования является Механический цех ООО «ВМЗ-Техно» дочернего предприятия ОАО «Выксунский металлургический завод» г. Выкса Нижегородской области.

Данная дипломная работа состоит из трех основных частей:

В первой части рассмотриваются теоретические основы учета заработной платы, связанные с определением сущности, роли заработной платы, а также принципов ее учета.

Вторая часть включает в себя организационно-экономическую характеристику Механического цеха ООО «ВМЗ-Техно», изучение действующей практики по учету оплаты труда в Механическом цехе ООО «ВМЗ-Техно». Это - начисление основной и дополнительной заработной платы, учет удержаний, расчетов по социальному страхованию и обеспечению, а также синтетический и аналитический учет по оплате труда.

В третьей главе представим рекомендации по совершенствованию бухгалтерского учета заработной платы в Механическом цехе ООО «ВМЗ-Техно» и дадим экономическое обоснование работы.

Заработная плата, среди всех экономических ресурсов - наиболее дорогостоящий элемент, а также для большинства населения это, по существу, единственный или по крайне мере, главный источник дохода.

Заработная плата – вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также выплаты компенсационного и стимулирующего характера.

Данная дипломная работа посвящена учету заработной платы в Механическом цехе ООО «ВМЗ-Техно» дочернего предприятия ОАО «Выксунский металлургический завод». В процессе ее написания были рассмотрены вопросы организации, задачи учета, системы и формы оплаты труда, порядок документирования и учета наличия и движения личного состава и использования рабочего времени, порядок исчисления средств на оплату труда, ведение синтетического и аналитического учета заработной платы.

В данной дипломной работе описана методика ведения бухгалтерского учета операций по начислению заработной платы. Были приведены счета, с помощью которых ведется учет, и перечислена документация, используемая при учете.

Была сделана попытка, проанализировать сущность и основные принципы ведения учета заработной платы, дан экономико-статистический анализ обеспечения предприятия трудовыми ресурсами и производительности труда за 4-ый квартал 2008г. и 1-ый квартал 2009г.

Бухгалтерский учёт в Механическом цехе ведётся в соответствии с требованиями Федерального Закона «О бухгалтерском учёте», Положениями по бухгалтерскому учёту (ПБУ), а также в соответствии с приказом директора ООО «ВМЗ-Техно» по учётной политике. Рабочий план счетов предприятия включает в себя все разделы типового плана счетов БУ.

В организации разработано и принято «Положение по оплате труда» в соответствии с Коллективным договором, который был заключён между администрацией и представителями трудового коллектива. В нём предусмотрены формы оплаты труда, ставки и расценки, система поощрения каждой категории работников за результаты труда. Кроме того, на предприятии существуют выплаты вознаграждений исходя из стажа работы в ООО ВМЗ-Техно» и ОАО «ВМЗ» (Приказ №618 от 29.12.2004г.).

В Механическом цехе применяется, в основном, сдельно-премиальная и повременно-премиальная оплата труда, по способу начисления применяется помесячная.

При помесячной оплате заработная плата работникам начисляется согласно окладам, утвержденным в штатном расписании приказом по предприятию, и количеству дней фактической явки на работу. Такая разновидность повременной оплаты труда называется окладной системой.

Начисленная заработная плата отражается в лицевых счетах работников, а также в личной карточке учета доходов в виде заработной платы и других выплат. Причитающаяся к выплате заработная плата заносится в платежную ведомость, на основании которой и производится выплата.

При премировании работников, директор издает приказ, в котором определяется размер премии. Если начисление премии совпадает с начислением заработной платы, то по совокупности производятся удержания налога на доходы физических лиц, проводятся платежи ЕСН и страхования от несчастных случаев на производстве и профессиональных заболеваний. Все эти операции отражаются на счете 70 «Расчеты с персоналом по оплате труда». Ежемесячно в главной книге производятся записи по данному счету, которые составляют основу для заполнения баланса и составления отчета по труду.

Главным фактором стабильного развития общества является усиление материальной заинтересованности работников в повышении результативности деятельности на основе обеспечения тесной взаимосвязи размеров доходов.

В целях обеспечения заинтересованности работников в результатах деятельности предприятия я бы порекомендовала в Механическом цехе, для формирования оплаты труда, использовать показатели процентов от полученной за отчетный период фактической прибыли. Таким образом, реализация на практике высказанных рекомендаций позволит повысить качество учетной работы по оплате труда и расчетов с работниками в Механическом цехе.

В целом состояние бухгалтерского учета, на исследуемом предприятии, по начислению и выплате заработной платы отвечают требованиям действующему законодательству. В работе используется справочно-правовая система «Гарант».

Ежемесячно производятся отчисления Единого социального налога.

Учёт удержаний из заработной платы ведётся в соответствии со ст.138 Трудового кодекса.

Работу бухгалтерии Механическом цехе ООО «ВМЗ-Техно» можно оценить положительно. Все ее подразделения качественно выполняют возложенные на них обязанности по учету имущества и обязательств организации. Соблюдаются все требования нормативных документов по ведению бухгалтерского учета. Допущенные в учете ошибки исправляются своевременно. Соблюдаются сроки составления отчетности и сдачи ее в налоговые органы.

Для дальнейшего улучшения работы централизованной бухгалтерии необходимо:

- обеспечить рабочие места всех бухгалтеров и экономистов персональными компьютерами и необходимыми программами для сокращения объема ручного труда и высвобождения времени для анализа;

- обеспечить более тесную взаимосвязь всех подразделений бухгалтерии Механическом цехе во избежание серьезных ошибок в бухгалтерском учете, а также для своевременного устранения выявленных ошибок;

- сократить сроки обработки бухгалтерской информации на ИВЦ в целях высвобождения времени для проведения внутреннего анализа.

Учет труда и его оплаты являются самым трудоёмким участком бухгалтерской работы. Это связано с разнообразием применяемых форм и систем оплаты труда, множеством применяемых форм первичных документов, спецификой методики некоторых расчетов, сжатыми сроками выдачи заработной платы, недостаточностью технических средств обработки этой информации. При этом во всех случаях этот участок работы должен обеспечить точность и своевременность:

- табельного учета личного состава предприятия;

- правильное начисление заработной платы и других причитающихся работнику платежей - пособий по больничным листам, отпускных;

- выдачу причитающихся сумм на руки;

- составление налоговой и статистической отчетности по труду, и др.

Исследование показало, что бухгалтерский учет по начислению и выплате заработной платы также ведётся в Механическом цехе в соответствии с требованиями действующего законодательства.

Для начисления заработной платы предприятие использует табеля учёта отработанного времени, на основе которых бухгалтерия производит начисление заработной платы. Начисленная заработная плата отражается в лицевых счетах работников, а также в личной карточке учета доходов в виде заработной платы и других выплат. Причитающаяся к выплате заработная плата заносится в платёжную ведомость, на основании которой и производится выплата.

В рассмотренной организации до сих пор полностью не автоматизированы расчеты по оплате труда.

Для более чёткой организации данного участка работы, на мой взгляд, необходимо:

- полностью компьютеризировать табельный учет рабочего времени, в частности в подразделениях ООО «ВМЗ-Техно»;

- автоматизировать синтетический и аналитический учет.

Главным фактором стабильного функционирования в Механическом цехе в дальнейшем является усиление материальной заинтересованности работников в повышении результатов деятельности.

Основные элементы учетной политики при "вмененке"

| Элемент | Содержание | Основание |

| Организация ведения | 1. Руководитель | Пункт 2 ст. 6 Закона |

| Лимит стоимости | Любой, но не более 20 000 руб. | Пункт 5 ПБУ 6/01, |

| Способ начисления | 1. Линейный. 3. Списание стоимости | Пункт 18 ПБУ 6/01, |

| Способ начисления | 1. Линейный. | Пункт 28 ПБУ 14/2007, |

| Способ оценки | 1. По себестоимости каждой | Пункт 16 ПБУ 5/01, |

| Способ оценки | 1. По стоимости | Пункт 13 ПБУ 5/01, |

| Порядок признания | 1. По завершении | Пункты 13 и 17 ПБУ 9/99, |

| Рабочий план счетов | Собственный план счетов | Типовой План счетов |

| Правила | Утверждаются порядок, | Закон N 129-ФЗ и |

| Порядок проведения | Отражаются периодичность | Статья 12 Закона N 129-ФЗ |

При этом п. 20 Методических указаний определено, что по степени использования основные средства подразделяются на находящиеся: в эксплуатации; в запасе (резерве); в ремонте; в стадии достройки, дооборудования, реконструкции, модернизации и частичной ликвидации; на консервации.

В соответствии с Планом МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 4 апреля 2007 г. N 03-03-06/1/221

Департамент налоговой и таможенно-тарифной политики рассмотрел письмо по вопросу определения нормативов отчислений в резерв предстоящих расходов на ремонт основных средств и сообщает следующее.

Согласно п. 2 ст. 324 Налогового кодекса Российской Федерации (далее - Кодекс) налогоплательщик, образующий резерв предстоящих расходов на ремонт, рассчитывает отчисления в такой резерв, исходя из совокупной стоимости основных средств, рассчитанной в соответствии с порядком, установленным п. 2 ст. 324 Кодекса, и нормативов отчислений, утверждаемых налогоплательщиком самостоятельно в учетной политике для целей налогообложения.

Совокупная стоимость основных средств определяется как сумма первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором образуется резерв предстоящих расходов на ремонт основных средств.

При определении нормативов отчислений в резерв предстоящих расходов на ремонт основных средств налогоплательщик обязан определить предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств, исходя из периодичности осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости указанного ремонта. При этом предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года.

Из письма следует, что в 2005 г. была образована дочерняя организация. Основные средства, переданные в качестве оплаты вклада в уставный капитал дочерней организации, числились на балансе материнской компании в течение 10 лет. Данные о фактических расходах на ремонт по переданным основным средствам у дочерней организации имеются.

счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению, утвержденными Приказом Минфина России от 31.10.2000 N 94н, счет 01 "Основные средства" предназначен для обобщения информации о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Порядок консервации объектов основных средств, принятых к бухгалтерскому учету, устанавливается и утверждается руководителем организации согласно п. 63 Методических указаний. Учет затрат на консервацию закрепляется в приказе как элемент учетной политики. Поскольку ничего больше об этом порядке в документе не сказано, то организация может сама определить элементы процедуры: например, порядок определения сроков консервации и состав оформляемых при этом документов. Не существует унифицированной формы для оформления перевода объекта на консервацию, такой, как, например, акт о приеме-передаче основных средств. Поэтому организация может разработать свою форму акта.

Согласно Письму Минфина России от 15.05.2006 N 03-06-01-04/101, поскольку объекты основных средств, переведенные по решению руководства организации на консервацию свыше трех месяцев, списанию с баланса организации в соответствии с п. 29 ПБУ 6/01 не подлежат, то должны рассматриваться в качестве объекта налогообложения налогом на имущество организаций у данной организации. Остаточная стоимость по законсервированным объектам основных средств остается неизменной в течение всего срока консервации. Налог на имущество с остаточной стоимости законсервированных объектов основных средств исчисляется и уплачивается в общеустановленном порядке.

Статьей 260 Налогового кодекса Российской Федерации (далее - Кодекс) предусмотрено право налогоплательщика создавать резервы под предстоящие ремонты основных средств в соответствии с порядком, установленным ст.324 Кодекса, для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств.

Таким образом, налогоплательщик, осуществляющий ремонт основных средств, переданных в финансовую аренду (лизинг), вправе создать резерв на предстоящий ремонт основных средств в общем порядке, предусмотренном Кодексом.

Норматив отчислений в резерв предстоящих расходов на ремонт основных средств должен быть определен налогоплательщиком в учетной политике для целей налогообложения в соответствии с п.2 ст.324 Кодекса. Согласно указанному пункту ст.324 Кодекса при определении нормативов отчислений в резерв предстоящих расходов на ремонт основных средств налогоплательщик обязан определить предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств, исходя из периодичности осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости указанного ремонта. При этом предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года. Если налогоплательщик осуществляет накопление средств для проведения особо сложных и дорогих видов капитального ремонта основных средств в течение более чем одного налогового периода, то предельный размер отчислений в резерв предстоящих расходов на ремонт основных средств может быть увеличен на сумму отчислений на финансирование указанного ремонта, приходящегося на соответствующий налоговый период в соответствии с графиком проведения указанных видов ремонта, при условии что в предыдущих налоговых периодах указанные либо аналогичные ремонты не осуществлялись.

Учитывая изложенное, налогоплательщик, не производивший ремонт основных средств в течение предыдущих трех лет, вправе производить отчисления в резерв только в том случае, если он осуществляет накопление средств для проведения особо сложных и дорогих видов капитального ремонта основных средств в течение более чем одного налогового периода. При этом предельный размер отчислений в резерв предстоящих расходов на ремонт основных средств составит сумму отчислений на финансирование указанного ремонта, приходящегося на соответствующий налоговый период в соответствии с графиком проведения указанных видов ремонта.

В ст. 260 НК РФ предусмотрено право налогоплательщика создавать резервы под предстоящие ремонты основных средств на основании порядка, установленного ст. 324 НК РФ, для обеспечения в течение двух и более налоговых периодов равномерного включения расходов на проведение ремонта основных средств.

В соответствии со ст. 324 Налогового кодекса РФ организация формирует в аналитическом учете сумму расходов на ремонт основных средств с учетом группировки всех осуществленных расходов, включая стоимость запасных частей и расходных материалов, используемых для ремонта, расходов на оплату труда работников, осуществляющих ремонт, и прочих расходов, связанных с ведением указанного ремонта собственными силами, а также с учетом затрат на оплату работ, выполненных сторонними силами.

Согласно п. 2 ст. 324 НК РФ организация, образующая резерв предстоящих расходов на ремонт, рассчитывает отчисления в такой резерв исходя из совокупной стоимости основных средств, определенной в соответствии с порядком, установленным в этом пункте, и нормативов отчислений, утверждаемых ею самостоятельно в учетной политике для целей налогообложения.

Совокупная стоимость основных средств определяется как сумма первоначальной стоимости всех амортизируемых основных средств, введенных в эксплуатацию по состоянию на начало налогового периода, в котором образуется резерв предстоящих расходов на ремонт основных средств.

При определении нормативов отчислений в резерв предстоящих расходов на ремонт основных средств организация обязана рассчитать предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств исходя из периодичности осуществления ремонта объекта основных средств, частоты замены элементов основных средств (в частности, узлов, деталей, конструкций) и сметной стоимости указанного ремонта. Предельная сумма резерва предстоящих расходов на указанный ремонт не может превышать среднюю величину фактических расходов на ремонт, сложившуюся за последние три года.

Если организация осуществляет накопление средств для проведения особо сложных и дорогих видов капитального ремонта основных средств в течение более чем одного налогового периода, то предельный размер отчислений в резерв предстоящих расходов на ремонт основных средств может быть увеличен на сумму отчислений на финансирование указанного ремонта, приходящегося на соответствующий налоговый период в соответствии с графиком проведения указанных видов ремонта. При этом должно соблюдаться условие, что в предыдущих налоговых периодах организация не проводила указанные либо аналогичные ремонты.

Согласно п.8.1, п.12, п.29 рассматриваемых Методических рекомендаций работы, принятые генеральным исполнителем у сторонних организаций-соисполнителей (по контрагентским договорам на создание НТП), подлежат включению в себестоимость НТП по соответствующему договору только по мере расчетов за них с субподрядчиками. Таким образом, для предприятий, осуществляющих деятельность в отрасли "Наука и научное обслуживание", способ ведения учета по конкретному вопросу установлен и право выбора альтернативного способа формирования себестоимости и финансовых результатов, учитываемых при налогообложении прибыли от реализации НТП, не предоставлено. Другими словами, определение момента включения неоплаченных соисполнителям субподрядных работ в себестоимость НТП не входит в компетенцию руководителя предприятия, а потому не может быть значащим элементом учетной политики предприятия.

Данное положение действительно требует дополнительных затрат для получения оперативных достоверных бухгалтерских данных по себестоимости конкретного заказа (вида работ), что, безусловно, необходимо, и не только при военной приемке НТП. Именно поэтому в отсутствие специально регулирующих данный вопрос нормативных актов по бухгалтерскому учету нами было предложено использование предприятием в таких случаях отдельного субсчета "Принятые у субподрядчика неоплаченные работы" счета 20 "Основное производство" для учета до момента оплаты принятых от субподрядчика-контрагента работ. Составляющие дебетовое сальдо суммы в конце отчетного периода с этого субсчета на счет реализации в составе затрат на производство реализованной продукции не списываются и не участвуют в формировании налогооблагаемого финансового результата, однако эти данные могут быть использованы предприятием в отношениях с заказчиками и третьими сторонами, в том числе и при расчетах с предприятиями Министерства обороны. Такой (один из возможных) подход к решению проблемы учета фактических затрат на производство научно-технической продукции не противоречит методологическим принципам бухгалтерского учета, соблюдает порядок формирования налогооблагаемой прибыли и достаточно удобен в применении для потребителей.

Бухгалтерский учет

Для обобщения информации о расходах для нужд управления, не связанных непосредственно с производственным процессом, предназначен счет 26 "Общехозяйственные расходы". В частности, на этом счете могут быть отражены следующие расходы: административно-управленческие расходы; содержание общехозяйственного персонала, не связанного с производственным процессом; амортизационные отчисления и расходы на ремонт основных средств управленческого и общехозяйственного назначения; арендная плата за помещения общехозяйственного назначения; расходы по оплате информационных, аудиторских, консультационных и т.п. услуг; другие аналогичные по назначению управленческие расходы <1>.

Общехозяйственные расходы отражаются на счете 26 в корреспонденции со счетами учета производственных запасов, расчетов с работниками по оплате труда, расчетов с другими организациями (лицами) и др. <2>.

Расходы, учтенные на счете 26, списываются, в частности, в дебет счетов 20 "Основное производство", 23 "Вспомогательные производства" (если вспомогательные производства производили изделия и работы и оказывали услуги на сторону), 29 "Обслуживающие производства и хозяйства" (если обслуживающие производства и хозяйства выполняли работы и услуги на сторону) <3>.

Общехозяйственные расходы распределяют по объектам аналитического учета соответствующих производств способом, установленным организацией в учетной политике. Допускается распределение этих расходов пропорционально общей сумме основных затрат соответствующих производств, за исключением стоимости сырья и материалов; пропорционально прямым затратам соответствующих производств; по нескольким элементам прямых затрат (комбинированным способом); пропорционально сумме оплаты труда работников, прямо включаемой в затраты соответствующих производств; пропорционально плановой себестоимости и т.д. <4>.

Аналитический учет по счету 26 ведется по каждой статье соответствующих смет, месту возникновения затрат и др. <5>.

Бухгалтерская отчетность

Информация о расходах по обычным видам деятельности по элементам затрат (в том числе об общехозяйственных расходах) отражается в Приложении к бухгалтерскому балансу (форма N 5) <6>.

Заметим, что в случае если организация производит распределение общехозяйственных расходов по объектам учета (соответствующим производствам), то отдельно в Отчете о прибылях и убытках (форма N 2) по строке 040 "Управленческие расходы" сумма общехозяйственных расходов не отражается.

<*> Порядок списания расходов, учтенных на счете 26, является элементом учетной политики организации (п. 20 ПБУ 10/99). Если учетной политикой установлено, что общехозяйственные расходы списываются в качестве условно-постоянных, то при формировании финансового результата в бухгалтерском учете производится запись по дебету счета 90 "Продажи", субсчет 90-2 "Себестоимость продаж", в корреспонденции с кредитом счета 26. Если же учетной политикой организации предусмотрено включение общехозяйственных расходов в себестоимость продукции (работ, услуг), то суммы, учтенные на счете 26, списываются в дебет счетов учета затрат на производство, например, счета 20 "Основное производство".

Н.А. Якимкина

Консультационно-аналитический

центр по бухгалтерскому учету

и налогообложению

23.01.2005 Порядок списания расходов, учтенных на счете 26 "Общехозяйственные расходы", является элементом учетной политики организации (п.20 ПБУ 10/99) Аналитический учет по счету 20 "Основное производство" ведется по видам затрат и видам выполняемых работ.

Н.А. Якимкина

Центр исследований

проблем налогообложения

и бухгалтерского учета

17.07.2002

<*> Аналитический учет по счету 01 "Основные средства" ведется по отдельным инвентарным объектам ОС.

<**> Порядок списания расходов, учтенных на счете 26 "Общехозяйственные расходы", является элементом учетной политики организации. Если учетной политикой установлено, что общехозяйственные расходы списываются в качестве условно - постоянных, то при формировании финансового результата в бухгалтерском учете производится запись по дебету счета 90 "Продажи", субсчет 90-2 "Себестоимость продаж", в корреспонденции с кредитом счета 26 "Общехозяйственные расходы". Если же учетной политикой организации предусмотрено включение общехозяйственных расходов в себестоимость продукции, то суммы, учтенные на счете 26 "Общехозяйственные расходы", списываются в дебет счетов учета затрат на производство.

Н.А. Якимкина

Центр исследований

проблем налогообложения

и бухгалтерского учета

14.11.2001

<*> Аналитический учет по счету 20 "Основное производство" ведется по видам затрат и видам выпускаемой продукции.

<**> Без учета других затрат, формирующих производственную себестоимость готовой продукции. Аналитический учет по счету 43 "Готовая продукция" ведется по местам хранения и отдельным видам готовой продукции.

<***> Порядок списания расходов, учтенных на счете 44 "Расходы на продажу", является элементом учетной политики организации. Согласно п.20 Положения по бухгалтерскому учету "Расходы организации" ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, в составе информации об учетной политике организации в бухгалтерской отчетности подлежит раскрытию порядок признания коммерческих расходов.

Н.А. Якимкина

Центр исследований

проблем налогообложения

и бухгалтерского учета

17.05.2001

Основные элементы учетной политики по налогу на прибыль

Основными элементами учетной политики по налогу на прибыль являются:

- метод признания доходов и расходов;

- квалификация отдельных видов доходов и расходов;

- распределение расходов, относящихся к различным видам деятельности;

- определение прямых и косвенных расходов;

- элементы учетной политики по амортизируемому имуществу;

- элементы учетной политики по материально-производственным запасам;

- создание резервов для целей налогообложения;

- показатель, используемый в целях исчисления и уплаты налога на прибыль организациями, имеющими обособленные подразделения;

- элементы учетной политики по ценным бумагам;

- порядок переноса убытков на будущее.

Любая организация формирует рациональную учетную политику как для целей бухгалтерского учета, так и для целей налогообложения.

Основные элементы учетной политики

В п. п. 11 и 12 ПБУ 1/98 установлено, какие способы ведения бухгалтерского учета организация должна утвердить при формировании учетной политики. Это способы амортизации основных средств, нематериальных и иных активов, оценки производственных запасов, товаров, незавершенного производства (НЗП) и готовой продукции, признания прибыли от продажи продукции, товаров, работ, услуг и другие способы, отвечающие требованию существенности.

Кроме того, организация самостоятельно решает, какие еще вопросы бухучета по конкретным направлениям ей надо прописать в учетной политике.

Выбираем способ ведения бухучета

Конечно, если законодательством предусмотрен единственный порядок учета конкретной операции, то он является обязательным для всех организаций и не требует отражения в учетной политике. Но часто в нормативных актах по бухучету предусмотрено несколько допустимых способов отражения тех или иных хозяйственных операций. В этом случае фирме нужно выбрать один метод и указать его в учетной политике.

Иногда способ ведения учета отдельных хозяйственных операций не закреплен законодательством. В подобной ситуации организация вправе самостоятельно разработать и утвердить в учетной политике порядок учета этих операций. Причем теперь она может опираться не только на положения по бухгалтерскому учету, но и на Международные стандарты финансовой отчетности (п. 7 ПБУ 1/2008).

Итак, приведем основные положения бухгалтерского учета, отражаемые в учетной политике (см. таблицу на с. 18).

Таблица. Основные элементы учетной политики при "вмененке"

| Элемент | Содержание | Основание |

| Организация ведения | 1. Руководитель | Пункт 2 ст. 6 Закона |

| Лимит стоимости | Любой, но не более | Пункт 5 ПБУ 6/01, |

| Способ начисления | 1. Линейный. | Пункт 18 ПБУ 6/01, |

| Способ начисления | 1. Линейный. | Пункт 28 ПБУ 14/2007, |

| Способ оценки | 1. По себестоимости каждой | Пункт 16 ПБУ 5/01, |

| Способ оценки | 1. По стоимости | Пункт 13 ПБУ 5/01, |

| Порядок признания | 1. По завершении | Пункты 13 и 17 ПБУ 9/99, |

| Рабочий план счетов | Собственный план счетов | Типовой План счетов |

| Правила | Утверждаются порядок, | Закон N 129-ФЗ и |

| Порядок проведения | Отражаются периодичность | Статья 12 Закона N 129-ФЗ |

Лист 1

Цели и задачи исследования

Целью дипломной работы является изучение бухгалтерского учета заработной платы, удержаний из нее в Механическом цехе ООО «ВМЗ-Техно», анализ действующих положений на предприятии форм оплаты труда, выяление недостатков и разработка рекомендаций по совершенствованию бухгалтерского учета.

Задачи работы:

1) определить сущность категории «заработная плата».

2) рассмотреть существующие формы и системы оплаты труда, порядок начисления основных видов заработной платы и то, как эти формы и системы применяются на исследуемом предприятии.

3) следует рассмотреть учет удержаний и вычетов из заработной платы работников, а также их отражения на счетах бухгалтерского учета ООО «ВМЗ-Техно».

4) разработать рекомендации по совершенствованию бухгалтерского учета.

Лист 2

Организационная структура ООО «ВМЗ-Техно»

ПРИКАЗ № 1 Учетная политика ООО «Магнат» на 2007 год

1. Обшие положения

1.1.ООО «Магнат» организует и ведет бухгалтерский учет, составляет бухгалтерскую отчетность в соответствии с Федеральным законом «О бухгалтерском учете» от 21.11.96 № 129-ФЗ, Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 29.07.98 № 34н, и иными нормативными актами.

1.2.ООО «Магнат» является хозяйствующим субъектом, обладающим правами юридического лица, имеет самостоятельный баланс, расчетный счет в банке.

1.7. Ответственность за организацию бухгалтерского учета на предприятии несет руководитель предприятия.

1.8. Главный бухгалтер подчиняется непосредственно руководителю предприятия и несет ответственность за ведение бухгалтерского учета, своевременное представление полной достоверной бухгалтерской отчетности.

1.9. Главный бухгалтер обеспечивает соответствие оосуществляемых хозяйственных операций законодательству РФ, контроль за движением имущества и выполнением обязательств.

1.10.Главный бухгалтер подписывает совместно с руководилем .предприятия документы, служащие основанием для приемки и выдачи МПЗ и денежных средств, а также расчетных, кредитных и финансовых обязательств. Указанные документы без подписи главного бухгалтера считаются недействительными и к исполнению не принимаются.

1.7. Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений не обязательны для всех работников.

1.9.Бухгалтерский учет ведется непрерывно с момента организации ООО «Магнат» в качестве юридического лица до рреорганизации или ликвидации.

1.10.Бухгалтерский учет операций и имущества ведется путем двойной записи на взаимосвязанных счетах бухгалтерского учета по журнально-ордерной форме учета.

2. Правила документооборота, технология обработки учетной информации и составления отчетности

2.1. Право подписи первичных учетных документов имеют лица, установленные приказом ООО. «Магнат» от 19.12.02 №48.

2.2.Документы, которыми оформляются хозяйственные операции с денежными средствами (на счетах в банке и в кассе организации), подписываются генеральным директором и главным

бухгалтером, а также могут подписываться их заместителями, ими уполномоченными.

2.3. Содержание регистров бухгалтерского учета и внутренней бухгалтерской отчетности является коммерческой тайной. Лица, получившие доступ к информации, содержащейся в регистрах бухгалтерского учета и во внутренней бухгалтерской отчетности, обязаны хранить коммерческую тайну. За ее разглашение они несут ответственность, установленную законодательством РФ.

3. Порядок проведения инвентаризации имущества и обязательств

3.1. Инвентаризация имущества и обязательств проводится в соответствии со ст. 12 Федерального закона «О бухгалтерском учете» и Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Министерства финансов РФ от 13.08.95 № 49.

Похожие работы

... Персоналом 8.1». Мы выбрали именно этот программный продукт еще потому, что он полностью удовлетворяет требованиям современного бухгалтерского, кадрового и налогового учета. 4.2 Автоматизация бухгалтерского учета расчетов с персоналом по оплате труда в ООО «МС-компании» Работа пользователя в программе «Зарплата и управление персоналом8.1» редакция заключается во вводе и обработке информации ...

... ». Все рассмотренные в филиале удержания с физических лиц не противоречат Трудовому законодательству РФ и иным нормативным актам. 2.5 Пути совершенствования учета расчетов с персоналом по оплате труда Под рациональной организацией бухгалтерского учета следует понимать такое его построение, которое обеспечивает систему управления полной, своевременной разносторонней учетной информацией о ...

... о расчетах с работником организации по оплате труда (по всем видам оплаты труда, премиям, пособиям и др.) предназначен счет 70 «расчеты с персоналом по оплате труда». Аналитический учет расчетов с персоналом по оплате труда ведется в расчетных (расчетно-платежных) ведомостях (приложение №1) по каждому работнику организации. (19) Все операции, связанные с оплатой труда, оформляются необходимыми ...

... труда и иных выплат сотрудникам предприятия, а также удержаний из заработной платы. Глава 2 Синтетический и аналитический учет расчетов с персоналом по оплате труда и прочим расчетным операциям на оао «Тульский молочный комбинат» 2.1 Организация бухгалтерского учета расчетов с персоналом по основной и дополнительной заработной плате В соответствии Трудовым кодексом Российской Федерации ...

0 комментариев