Навигация

Налоги перечисляются между продавцами и покупателями сверх установленной цены;

1. налоги перечисляются между продавцами и покупателями сверх установленной цены;

2. плательщик, заплативший за товар цену, формирует НДС уплаченный и может отнести его к возмещению из бюджета при условии, что плательщик, получивший этот налог сформирует НДС полученный и уплатит его в бюджет.

В соответствии с главой 21 НК плательщиками НДС являются: организации; индивидуальные предприниматели; лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу РФ, определяемые в соответствии с Таможенным кодексом РФ.

Третья категория налогоплательщиков более многочисленная, чем первые две. При перемещении товаров через таможенную границу НДС уплачивают и те лица, которые не являются плательщиками НДС или освобождены от уплаты в соответствии со статьей 145 на территории РФ. Не являются налогоплательщиками организации и индивидуальные предприниматели, которые уплачивают ЕСХН, УСН, ЕНВД.

Статьей 145 НК определены условия при выполнении которых лицо может освобождаться от уплаты НДС. К таким лицам относят организации и индивидуальных предпринимателей, у которых за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров, работ, услуг не превысила в совокупности 2 млн.руб.

Право на освобождение от уплаты НДС реализуется через подачу уведомления в налоговый орган не позднее 20 числа месяца, с которого используется право на освобождение.

Получив право на освобождение от него нельзя отказаться в течение 12 календарных месяца.

Если за три последовательных месяца выручка превысит 2 млн.руб., то с месяца, в котором произошло это превышение право на освобождение утрачивается.

Кроме того, право не предоставляется, если лицо производит и реализует только подакцизные товары.

Статьей 146 НК предусмотрены 4 вида объектов налогообложения:

1) реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

2) передача на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

3) выполнение строительно-монтажных работ для собственного потребления;

4) ввоз товаров на таможенную территорию Российской Федерации.

При этом не признаются объектом налогообложения: операции, указанные в п. 3 ст. 39 НК РФ; передача на безвозмездной основе жилых домов, детских садов, клубов, санаториев и других объектов социально-культурного и жилищно-коммунального назначения, а также дорог, электрических сетей, подстанций, газовых сетей, водозаборных сооружений и других подобных объектов, органам государственной власти и органам местного самоуправления (или по решению указанных органов, специализированным организациям, осуществляющим использование или эксплуатацию указанных объектов по их назначению); передача имущества государственных и муниципальных предприятий, выкупаемого в порядке приватизации; выполнение работ (оказание услуг) органами, входящими в систему органов государственной власти и органов местного самоуправления, в рамках выполнения возложенных на них исключительных полномочий в определенной сфере деятельности в случае, если обязательность выполнения указанных работ (оказания услуг) установлена законодательством РФ, законодательством субъектов РФ, актами органов местного самоуправления; передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также государственным и муниципальным учреждениям, государственным и муниципальным унитарным предприятиям; операции по реализации земельных участков (долей в них); передача имущественных прав организации ее правопреемнику (правопреемникам); передача денежных средств некоммерческим организациям на формирование целевого капитала, которое осуществляется в порядке, установленном Федеральным законом «О порядке формирования и использования целевого капитала некоммерческих организаций».

Местом реализации товаров признается территория РФ при наличии одного или нескольких следующих обстоятельств: [1,cт.147]

товар находится на территории РФ, не отгружается и не транспортируется; товар в момент начала отгрузки или транспортировки находится на территории РФ.

1) работы (услуги) связаны непосредственно с недвижимым имуществом (за исключением воздушных, морских судов и судов внутреннего плавания, а также космических объектов), находящимся на территории Российской Федерации. К таким работам (услугам), в частности, относятся строительные, монтажные, строительно-монтажные, ремонтные, реставрационные работы, работы по озеленению, услуги по аренде;

2) работы (услуги) связаны непосредственно с движимым имуществом, воздушными, морскими судами и судами внутреннего плавания, находящимися на территории Российской Федерации. К таким работам (услугам) относятся, в частности, монтаж, сборка, переработка, обработка, ремонт и техническое обслуживание;

3) услуги фактически оказываются на территории Российской Федерации в сфере культуры, искусства, образования (обучения), физической культуры, туризма, отдыха и спорта;

4) покупатель работ (услуг) осуществляет деятельность на территории Российской Федерации.

Налоговая база по НДС определяется по нормам статьи 153 НК и других статей, в зависимости от объекта налогообложения. Так, при реализации товаров, работ, услуг налоговая база – это стоимость товаров, работ, услуг, исчисленная по рыночным ценам в соответствии со статьей 40 НК с учетом акцизов, но без включения НДС. Кроме того, налоговая база рассчитывается при получении оплаты или частичной оплаты в счет предстоящих поставок, при этом налоговой базой является вся сумма предоплаты, включая НДС.

Налоговая база считается также по товарообменным (бартерным) операциям, а также в случае передачи товаров на безвозмездной основе. При этом, налоговая база определяется как стоимость обмениваемых товаров с учетом акцизов и без НДС.

При реализации имущества, которое учитывается в организациях по стоимости вместе с НДС, налоговая база – это разница между ценой реализуемого имущества и остаточной стоимостью имущества.

При передаче товаров, работ, услуг для собственных нужд налоговая база – это стоимость этих товаров, работ, услуг исходя из цен реализации в предыдущем налоговом периоде с учетом акцизов или рыночным ценам, если реализации не было.

При выполнении строительно-монтажных работ налоговая база определяется как стоимость выполненных работ, включая все расходы, в т.ч. на приобретение сырья и материалов, полуфабрикатов и комплектующих.

При ввозе товаров на территорию РФ налоговая база определяется как сумма таможенной стоимости товара, таможенной пошлины и сумм акцизов по подакцизным товарам.

Возможна уплата НДС налоговыми агентами в следующих случаях:

1. если товар реализуют налогоплательщики НДС – иностранные лица, то налоговым агентом являются лица, стоящие на учете в налоговом органе. При этом налоговая база определяется как стоимость реализованных товаров, работ, услуг с учетом НДС. При расчете с иностранным продавцом налоговый агент исчисляет НДС по расчетной ставке, удерживает сумму из доходов продавца и перечисляет ее в бюджет;

2. налоговыми агентами являются лица, арендующие на территории РФ федеральное или муниципальное имущество, при этом налоговая база определяется как сумма арендной платы вместе с НДС.

В тех случаях, когда налогоплательщики получают дополнительные суммы, связанные с расчетами по оплате товаров, исчисляется НДС с этих дополнительных сумм (в частности НДС исчисляется с доходов, полученных в виде процентов или дисконта по векселям или по товарному кредиту при условии, что доход превышает проценты соответствующей ставке рефинансирования ЦБ РФ).

Налоговым периодом с 1 января 2008 года считается квартал для всех категорий налогоплательщиков.

В статье 164 НК определены налоговые ставки по НДС:

- налоговая ставка 0% применяется при реализации товаров на экспорт при условии, что будут предъявлены документы, подтверждающие право на эту ставку, а также право на налоговый вычет.

Порядок предоставления таких документов установлен статьей 165 НК.

Если в течение 270 дней необходимые документы не представлены в налоговый орган, то он исчислит сумму НДС на дату отгрузки товаров и рассчитает пеню за несвоевременную уплату НДС.

Если в последующие периоды в срок не превышающий 3 года документы будут представлены, то исчисленная и уплаченная сумма НДС будет возвращена налогоплательщику или зачтена в счет будущих платежей (за исключением пеней).

- ставка 10% применяется при реализации большого набора продовольственных товаров (за исключением деликатесов), а также большой группы товаров для детей;

- ставка 18% применяется в остальных случаях.

Во многих случаях для расчета НДС применяется налоговые ставки 18/118 или 10/110:

- при получении денежных средств, связанных с оплатой товаров, работ, услуг;

- при получении оплаты, либо частичной оплаты предстоящих поставок товара;

- при удержании налога налоговыми агентами;

- при реализации имущества, приобретенного на стороне в стоимости которого учитывается входной НДС;

- при реализации сельскохозяйственной продукции, приобретенной у физических лиц.

Статья 166 НК устанавливает порядок исчисления налога. При этом важную роль играет момент определения налоговой базы.

Момент определения налоговой базы – это день, на который необходимо сформировать налоговую базу и исчислить сумму НДС.[1,ст.167]

По большинству операций, облагаемых НДС моментом определения налоговой базы является наиболее ранняя из следующих дат:

- день отгрузки (передачи) товаров, работ, услуг и имущественных прав;

- день оплаты или частичной оплаты в счет предстоящих поставок.

По строительно-монтажным работам для собственного потребления моментом определения налоговой базы является последнее число каждого налогового периода.

При реализации товаров, облагаемых по ставке 0%, моментом является последнее число квартала, в котором собран полный пакет документов.

Продавец при реализации обязан в счете-фактуре дополнительно к цене предъявить покупателю исчисленную сумму НДС.

Счет-фактура – это документ, предназначенный для налогового учета, на основании которого можно принять к вычету (при наличии оснований) входной НДС.

Входной НДС – это суммы предъявленные или уплаченные налогоплательщиком по приобретенным им товарам, работам, услугам, суммы НДС, уплаченные налоговым агентом, суммы НДС, исчисленные по строительно-монтажным работам для собственных нужд.

Счет-фактура при реализации выставляется не позднее 5 календарных дней со дня отгрузки или со дня передачи имущественных прав.

Счет-фактуру выставляют все организации и индивидуальные предприниматели (за исключением банков, страховых компаний и негосударственных пенсионных фондов), независимо от того, являются они или нет плательщиками НДС.

В расчетных документах соответствующая сумма НДС выделяется отдельной строкой.

При реализации товаров, работ, услуг, которые освобождены от НДС в счете-фактуре делается надпись или ставится штамп «Без налога (НДС)».

При реализации товаров по розничным ценам сумма НДС включена в указанные цены. При этом в ценниках товаров, а также на чеках сумма НДС не выделяется.

При реализации товаров за наличный расчет организациями и индивидуальными предпринимателями требования по выставлению счетов-фактур считаются выполненными, если продавец выдал покупателю кассовый чек или иной документ (бланк строгой отчетности).

Помимо выставленных счетов-фактур и продавцы и покупатели обязаны вести журналы учета полученных и выставленных счетов-фактур, а также вести книги покупок и продаж.

НК предъявляет жесткие требования к порядку заполнения счетов-фактур. При несоблюдении требований по заполнению счетов-фактур входной НДС не принимается к вычету при исчислении НДС к уплате в бюджет.

Статья 170 НК РФ устанавливает правила покрытия (возмещения) входного НДС для налогоплательщика. Существует 3 способа возмещения входного НДС:

- входной НДС принимается к вычету при исчислении НДС к уплате в бюджет. Для этого товары, работы, услуги по которым предъявлен входной НДС должны использоваться для производства продукции, которая облагается НДС;

- входной НДС учитывается в стоимости приобретенных товаров, в т.ч. основных средств при условии, что товары применяются а производстве продукции, не облагаемой НДС. При этом входной НДС вместе с ценой товаров (основных средств) списывается на себестоимость, в т.ч. через амортизационные отчисления.

- банки, страховые компании и негосударственные пенсионные фонды имеют право включать в затраты весь входной НДС в текущем налоговом периоде. При этом вся сумма полученного НДС подлежит к уплате в Федеральный Бюджет.

Если продукция применяется при изготовлении товаров, работ, услуг облагаемых и необлагаемых НДС, то входной НДС по этой продукции частично учитывается в стоимости оприходованных работ и услуг, а частично применяется в качестве налогового вычета при исчислении НДС к уплате в бюджет.

Данное соотношение по входному НДС определяется соотношением между реализованной продукцией, не облагаемой НДС и продукцией, облагаемой НДС (без учета НДС).

Порядок исчисления НДС следующий:

1. Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы, а при раздельном учете - как сумма налога, полученная в результате сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым ставкам процентные доли соответствующих налоговых баз.

2. Общая сумма налога при реализации товаров (работ, услуг) представляет собой сумму, полученную в результате сложения сумм налога, исчисленных в соответствии с порядком, установленным пунктом 1.

3. Общая сумма налога не исчисляется налогоплательщиками - иностранными организациями, не состоящими на учете в налоговых органах в качестве налогоплательщика. Сумма налога при этом исчисляется налоговыми агентами отдельно по каждой операции по реализации товаров (работ, услуг) на территории РФ в соответствии с порядком, установленным пунктом 1.

4. Общая сумма налога исчисляется по итогам каждого налогового периода применительно ко всем операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1 - 3 пункта 1 статьи 146 НК РФ, момент определения налоговой базы которых, установленный статьей 167 НК РФ, относится к соответствующему налоговому периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговую базу в соответствующем налоговом периоде.

5. Общая сумма налога при ввозе товаров на таможенную территорию РФ исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

6. Сумма налога по операциям реализации товаров (работ, услуг), облагаемых по налоговой ставке 0 процентов, исчисляется отдельно по каждой такой операции.

7. В случае отсутствия у налогоплательщика бухгалтерского учета или учета объектов налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие уплате, расчетным путем на основании данных по иным аналогичным налогоплательщикам.

Вычетам подлежат суммы налога, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ либо уплаченные налогоплательщиком при ввозе товаров на таможенную территорию РФ в таможенных режимах выпуска для внутреннего потребления, временного ввоза и переработки вне таможенной территории либо при ввозе товаров, перемещаемых через таможенную границу РФ без таможенного контроля и таможенного оформления, в отношении:

Похожие работы

... 3.3. АУДИТОРСКАЯ ПРОВЕРКА НА ООО "ТОРГОВОЕ ПРЕДПРИЯТИЕ ЭКСПРЕСС" КАФЕ "СТАРТ" В соответствии с изложенной в предыдущих пунктах Главы III методикой аудита расчетов предприятия с бюджетом по НДС, на основе данных ООО "Торгового предприятия Экспресс" было проведено изучение имеющейся информации по данному вопросу. Проверка осуществлялась в выборочном порядке, были рассмотрены все относящиеся к ...

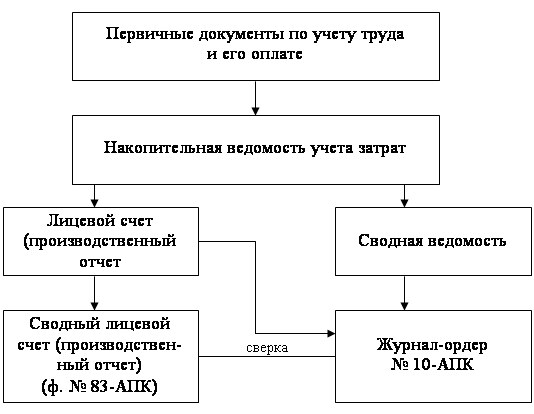

... и др.) будет свидетельствовать равенство сумм в трех смежных графах оборотной ведомости - кредитовый оборот, кредитовый остаток и дебетовый оборот. Показатели оборотного баланса по расчетам предприятия с бюджетом нужно хотя бы раз в год сверять с данными бухгалтерии налоговой инспекции для устранения возможных расхождений в учете поступления платежей предприятия. Накопительная сводная ...

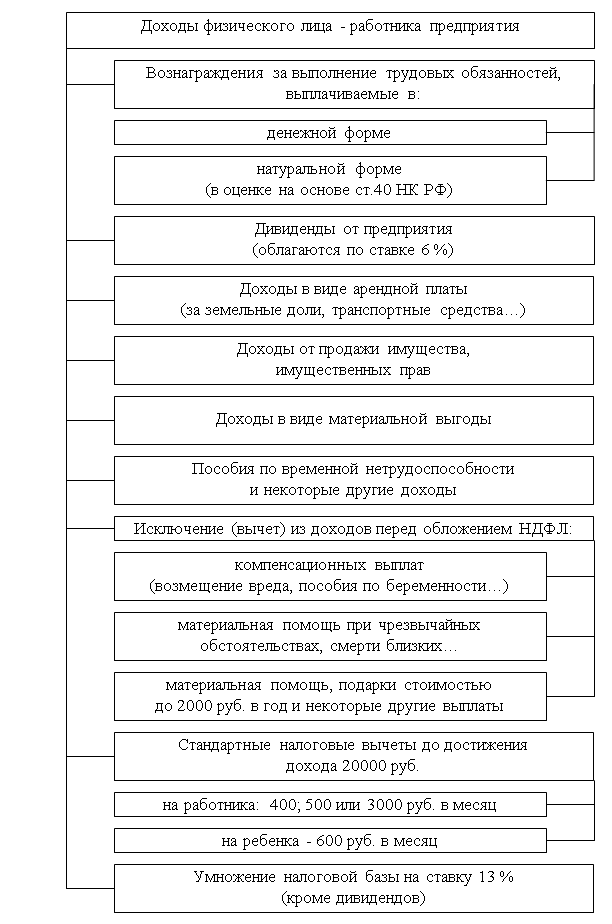

... в нижнем левом углу Справки. Справки подписывались и руководителем хозяйства - Сергеем Владимировичем Девтеревым. Сведения о доходах физически лиц - работников хозяйства - представляются ООО "ДВВ-Агро" в ИМНС по Кущевскому району Краснодарского края в виде файла, структура которого установлена решениями вышестоящих налоговых органов. Файл состоит из заголовка файла и отдельных документов, каждый ...

... и риска средств контроля аудитор вправе допустить более высокий уровень риска необнаружения и тем самым свести общий аудиторский риск до приемлемого значения. 3. Аудит операций по учету расчетов с бюджетом по налогу на добавленную стоимость в ООО «Мэйпл» 3.1 Оценка налоговой отчетности Для этого составим аудиторские таблицы на основе данных налоговых деклараций. (Приложение 7 – Налоговые ...

0 комментариев