Навигация

СОСТАВЛЕНИЕ ПЛАНА АУДИТОРСКОЙ ПРОВЕРКИ

1.2 СОСТАВЛЕНИЕ ПЛАНА АУДИТОРСКОЙ ПРОВЕРКИ

Общий план аудита НДС ООО «Торговый дом «Алат»

Проверяемая организация ООО «Торговый дом «Алат»

Период аудита 26.10.2009 – 8.11.2009

Количество человеко - часов 160

Руководитель аудиторской группы Янгилева И.Н.

Состав аудиторской группы Янгилева И.Н., Коваленко А.Е.

Планируемый аудиторский риск 5%

Планируемый уровень существенности 2%

Таблица 2.1 – План аудита НДС ООО «Торговый дом «Алат»

| № | Планируемые виды работ | Период проведения | Исполнитель | Примечания |

| 1 | Аудит налоговой базы по НДС | 26.10 – 30.10 | Янгилева И.Н. | Согласно методическим рекомендациям по сбору аудиторских доказательств при проверке расчетов по НДС |

| 2 | Аудит правильности формирования налоговых вычетов по НДС | 2.11 – 6.11 | Коваленко А.Е. |

Руководитель аудиторской организации,имеющий право подписи аудиторских заключений от ее имени: Янгилева И.Н.

Руководитель аудиторской группы: Янгилева И.Н.

Таблица 2.2 – Уровень существенности для ООО «Торговый дом «Алат»

Показатели |

| Уровень существенности,% | Сумма уровня существенности,т.р. |

Валюта баланса | 19029 | 2 | 380,58 |

Общие затраты предприятия | 196508 | 2 | 3930,16 |

Среднее арифметическое значение | 107769 | 2 | 2155 |

Таким образом, уровень существенности на данном предприятии равен 2%.

Таблица 2.3 – Тесты системы внутреннего контроля ООО «Торговый дом «Алат»

| Показатели | Критерии | Количество баллов | ||

| 1 | 2 | 3 | ||

| 1. ОЦЕНКА КОНТРОЛЬНОЙ СРЕДЫ | ||||

| 1.Уровень профессиональной компетенции главного бухгалтера предприятия | Высокий | 3 | ||

| Средний | ||||

| Низкий | ||||

| 2. Наличие и функционирование службы внутреннего аудита или отдела внутреннего контроля, соответствие их целей, задач, структуры масштабам деятельности организации | Да | |||

| Частично | ||||

| Нет | 1 | |||

| 3. Наличие ответственного исполнителя за подготовку налоговой отчетности | Да | 3 | ||

| Нет | ||||

| 4. Работа с аудиторскими материалами, внесение изменений в учет согласно рекомендациям аудиторов | Да | |||

| Нет | 1 | |||

| Не всегда | ||||

| 5. Наличие и соблюдение единой методики учета в головном предпрятии и его филиалах, структурных подразделениях (в т.ч. консолидированной отчетности) | Да | |||

| Нет | 1 | |||

| 6.Проведение проверок своих филиалов, структурных подразделений либо собственными силами (внутренний аудит, ревизионная комиссия), либо при помощи аудиторских фирм | Да | |||

| Нет | 1 | |||

| 1. ОЦЕНКА СИСТЕМЫ УЧЕТА | ||||

| 7. Наличие учетной политики | Да, с обобщенными данными | |||

| Да, с раскрытием сведений об учете и н/о | 3 | |||

| Нет | ||||

| 8. Соответствие критериев, отраженных в учетной политике, критериям, установленным законодательством, и применение положений учетной политики в учете | Соответствуют | 3 | ||

| Не соответствуют | ||||

| Нет учетной политики | ||||

| 9. Способ ведения учета и подготовки отчетности | Полностью компьютеризированный учет | 3 | ||

| Смешанный | ||||

| Ручной | ||||

| 10. Тип используемой компьютерной программы | Использование лицензированной программы | 4 | ||

| Программа разработана самим предприятием | ||||

| Использование нелицензированной программы | ||||

| Нет компьютеризации | ||||

| 11. Полнота и правильность отражения финансово- хозяйственных операций на счетах бухучета с учетом влияния на финансовый результат и налогооблагаемую базу (в соответствии с действующими нормативными положениями и учетной политикой и соблюдением методологии учета) | Да | |||

| Нет, без влияния на финансовый результат и н/о базу | 2 | |||

| Нет, с искажением финансового результата и н/о базы | ||||

| 12. Своевременность отражения финансово-хозяйственных операций в бухучете | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| 13. Соблюдение предприятием установленного порядка подготовки и сроков сдачи отчетности | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| 14. Наличие критических областей учета, где риск возникновения ошибок или искажений в определении налоговой базы и налоговых вычетов особенно высок: 1) строительство хозяйственным способом; 2) наличие непромышленной сферы; 3) наличие необлагаемых оборотов; 4) безвозмездная передача; 5) реализация за иностранную валюту (в у.е.); 6) наличие неденежных форм расчетов: - векселя - уступка права требования - взаимозачеты - товарообменные (бартерные) операции | 6 | |||

| 1 | ||||

| Да / Нет | 1 | |||

| Да / Нет | 1 | |||

| Да / Нет | 1 | |||

| Да / Нет | 1 | |||

| Да / Нет | 1 | |||

| Да / Нет | ||||

| 15. В случае наличия на предприятии нескольких видов деятельности ведение раздельного учета выручки и затрат | Да | |||

| Другое | ||||

| Нет | 1 | |||

| 3. ОЦЕНКА КОНТРОЛЬНЫХ ПРОЦЕДУР | ||||

| Применение процедур внутреннего контроля: | ||||

| 16. Проведение сверок расчетов с партнерами (ежегодное, ежеквартальное) | Да | 3 | ||

| Нет | ||||

| При необходимости | ||||

| 17. Отслеживание своевременности погашения дебиторской и кредиторской задолженностей («работа» с задолженностями) Контроль за сроками оплаты счетов с целью избежания штрафных санкций за нарушение договорных обязательств | Да | 3 | ||

| Нет | ||||

| Нерегулярно | ||||

| 18. Установление сроков сдачи внутренней отчетности в бухгалтерию предприятия | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| Нет | ||||

| 19. Проверка правильности осуществления документооборота и наличия разрешительных записей руководящего персонала, регистрация входящих и исходящих документов на предприятии | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| 20. Визирование первичных документов на предприятии | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| 21.Арифметическая проверка правильности бухгалтерских записей по начислению НДС и формированию налоговых вычетов. Сверка данных предприятия и налоговых органов | Да | 3 | ||

| Нет | ||||

| не всегда | ||||

| 22.Документальное оформление контрольных процедур | Да | 3 | ||

| Нет | ||||

| Не всегда | ||||

| 23.Работа с персоналом: проведение оперативных совещаний, внутрифирменной учебы | Да | 3 | ||

| Нет | ||||

| Иногда | ||||

Таблица 2.4 – Расчет надежности СВК ООО «Торговый дом «Алат»

| Баллы | Фактическая надежность системы внутреннего контроля в процентах (фактическое количество баллов/ максимальное количество баллов x 100%) | |

| Максимальное количество баллов для | 69 | 90 |

| Фактическое количество баллов для проверяемого предприятия | 62 |

Таблица 2.5 – Оценка надежности СВК ООО «Торговый дом «Алат»

| Оценка надежности системы внутреннего контроля | Надежность системы внутреннего контроля в процентах | Оценка надежности системы внутреннего контроля в процентах |

| Высокая | от 81 до 100 процентов | 90 |

| Средняя | от 41 до 80 процентов | - |

| Низкая | от 11 до 40 процентов | - |

| Внутренний контроль отсутствует | 0 до 10 процентов | - |

Таким образом, надежность системы внутреннего контроля ООО «Торговый дом «Алат» высокая и составляет 90%. Следовательно, при проведении аудита расчетов по НДС на данном предприятии аудитор может в своей работе полагаться на систему внутреннего контроля ООО «Торговый дом «Алат».

Программа аудита расчетов по НДС ООО «Торговый дом «Алат»

Проверяемая организация ООО «Торговый дом «Алат»

Период аудита 26.10.2009 – 8.11.2009

Количество человеко - часов 160

Руководитель аудиторской группы Янгилева И.Н.

Состав аудиторской группы Янгилева И.Н., Коваленко А.Е.

Планируемый аудиторский риск 5%

Планируемый уровень существенности 2%

Таблица 2.6 – Программа проверки налоговой базы по НДС ООО «Торговый дом «Алат»

| Перечень вопросов, подлежащих проверке | Источники информации | Рабочие документы |

| 1 | 2 | 3 |

| 1.Момент определения налоговой базы | Приказ об учетной политике | РД-1, ОД-1 |

| 2. Проверка сопоставимости данных бухгалтерского учета, налоговой отчетности и книги продаж | Налоговые декларации (основная и по нулевой ставке), Бухгалтерские регистры по счетам 68/ндс, 62/авансы полученные, 62/расчеты с покупателями и заказчиками, главная книга, книга продаж | РД-2, РД-2.1, РД-2.4, РД-2.5, ОД-2 |

| 3. Проверка ведения журнала учета выставленных счетов-фактур и книги продаж, своевременности выставления и правильности оформления счетов-фактур | Журнал учета выставленных счетов-фактур, счета-фактуры, книга продаж | РД-3, ОД-3 |

| 4. Проверка порядка формирования налоговой базы при реализации товаров (работ, услуг) | Регистры синтетического и аналитического учета по счетам: «90/1», «91/1», «62/расчеты с покупателями и заказчиками», «68/ндс», договоры с покупателями, отчеты посредников по совершенным сделкам, акты выполненных работ. Налоговая декларация | РД-4, РД-4.1, ОД-4 |

| 5. Проверка момента определения налоговой базы (с учетом отдельных особенностей) 5.1. При оплате путем зачета взаимных требований 5.2. При погашении задолженности векселями 5.3. По истечении срока исковой давности 5.4. При уступке права требования | Регистры синтетического и аналитического учета по счету «62/расчеты с покупателями и заказчиками», акты взаимозачета, акты приема-передачи векселей, книга учета ценных бумаг, договоры цессии, акты инвентаризации дебиторской задолженности, акты списания дебиторской задолженности | РД-5, ОД-5 |

| 6. Проверка порядка формированияналоговой базы по передаче товаров (выполнению работ, оказанию услуг) для собственного потребления | Регистры синтетического и аналитического учета по счетам «29», «91», «68/ндс», заказ-наряды, внутренние сметы и акты выполненных работ, расходные накладные. Налоговая декларация (строка 2) | РД-6, ОД-6 |

| 7.Проверка определения налоговой базы с учетом сумм, связанных с расчетами по оплате товаров (работ, услуг) 7.1 Авансы и иные платежи, связанные с предстоящей поставкой товаров (выполнением работ, оказанием услуг) 7.2 Штрафы, пени, неустойки за нарушение договорных обязательств | Регистры синтетического и аналитического учета по счетам: «62/расчеты по авансам полученным», «50», «51», «52», «91», «76», «60». Налоговая декларация (4.1-4.4) | РД-7, ОД-7 |

| 8.Проверка операций, связанных с реализацией товаров, вывезенных в таможенном режиме экспорта и прочих операций, реализация по которым облагается по ставке 0% 8.1. Проверка включения в налоговую базу сумм авансовых платежей 8.2. Проверка подтверждения обоснованности применения ставки 0% и расчета суммы НДС по операциям, применение налоговой ставки 0% по которым подтверждено 8.3. Проверка определения налоговой базы по операциям, применение налоговой ставки 0% по которым не подтверждено 8.4. Проверка заполнения отдельной налоговой декларации по налоговой ставке 0% | Декларация по налоговой ставке 0%, договоры с покупателями, регистры синтетического и аналитического учета по счетам: «52», «51», «50», «62/расчеты по авансам полученным», «62/расчеты с покупателями и заказчиками», «90/1», ГТД и прочие документы, подтверждающие право на применение ставки 0% | РД-8, ОД-8 |

Таблица 2.7 – Программа проверки правильности формирования налоговых вычетов по НДС ООО «Торговый дом «Алат»

| Перечень вопросов, подлежащих проверке | Источники информации | Рабочие документы |

| 1 | 2 | 3 |

| 1. Проверка сопоставимости данных бухгалтерского и налогового учета | Главная книга, Налоговая декларация, Книга покупок, журнал учета полученных счетов-фактур | РД –1.1в, РД – 1.2в, РД – 1.3в, РД – 1.4в, ОД – 1.в |

| 2. Проверка правильности и своевременности регистрации счетов-фактур и заполнения налоговых регистров | Журнал учета полученных счетов-фактур, Книга покупок, счета-фактуры | РД 2.1в, ОД – 2.1в |

| 3. Проверка правильности учета и формирования сумм НДС, заявленных к вычету: | Данные бухгалтерского учета. Налоговая декларация. Книга покупок, журнал учета полученных счетов-фактур. Документы на оприходование и на оплату | |

| - по приобретенным материалам, товарам | Регистры синтетического и аналитического учета по счетам 10, 41, 60, 76, 68, 19. Записи: (Дт 10,41 Кт 60,76 и Дт 68 Кт 19) | РД – 3.1в |

| - работам, услугам | (Дт 20,26 Кт 60,76 и Дт 68 Кт19) | РД – 3.4в |

| - по приобретенным нематериальным активам | (Дт 04 Кт 08 и Дт 68 Кт 19) | РД – 3.3в |

| - по приобретенным основным средствам, из них: по приобретенным основным средствам, стоимость которых учитывается в затратах по капитальному строительству объектов | (Дт 01 Кт 08 и Дт 68 Кт 19) Налоговый регистр, в котором содержится информация о дате начисления амортизации | РД – 3.2в ОД – 3.в |

| 4. Проверка сумм налога, уплаченных налогоплательщиком при ввозе товаров на таможенную территорию РФ | Декларация. ГТД. Книга покупок. Платежные документы. Регистры синтетического и аналитического учета по счетам:76, 68, 51 | РД – 4.1в ОД – 4в |

| 5. Проверка учета сумм налога, включенных ранее в налоговые вычеты и подлежащих восстановлению | Декларация. Книга покупок. Данные бухгалтерского учета | РД - 5.1в ОД – 5в |

Руководитель аудиторской организации,

имеющий право подписи аудиторских

заключений

от ее имени: Янгилева И.Н.

Руководитель аудиторской группы: Янгилева И.Н.

На основании программы проверки налоговой базы по НДС и программы проверки правильности формирования налоговых вычетов по НДС ООО «Торговый дом «Алат» настоящей проверкой установлено следующее: ООО «Торговый дом «Алат» состоит на налоговом учете в инспекции с 24.01.2001 г., зарегистрировано и находится по юридическому адресу: 658224, Алтайский край, г.Рубцовск, ул.Комсомольская, 113-53. основной вид деятельности – оптовая торговля прочими машинами, приборами, оборудованием общепромышленного и специального назначения.

По уточненной налоговой декларации заявлено возмещение НДС в сумме 2282704 рублей, в т.ч. по разделу 3 налоговой декларации исчислен НДС к возмещению из бюджета в сумме 1563852рублей. В т.ч. реализация товаров по внутренним оборотам по налоговой ставке 18% составила 53175102, исчислен НДС с реализации товаров и услуг на территории России в сумме 8111456р. Сумма полученной предоплаты в счет предстоящих поставок товаров составила 18547825р., исчислен НДС с предоплаты в сумме 2829329р. НДС, подлежащий восстановлению, ранее правомерно принятый к вычету в сумме 52365р., всего исчислено НДС в сумме 10993150р. Налоговый вычет по НДС заявлен всего в сумме 12557002р., в т.ч. сумма налога, предъявленная ООО «Торговый дом «Алат» поставщиками при приобретении товаров, работ, услуг на территории РФ составила в сумме 394536р.

В нарушение п.2 ст.171 НК РФ, п.1 ст.172 НК РФ налогоплательщиком неправомерно заявлены налоговые вычеты в сумме 7887р., так как данные Книги покупок не соответствуют данным налоговой декларации, строка 3-220-04.

НДС, исчисленный с ранее поступившей предоплаты (по налоговой декларации за 3 квартал 2008г., по налоговой декларации за 1 квартал 2007г., по налоговой декларации за март 2006г.) и подлежащий вычету после отгрузки товаров в сумме 5301527р., заявлен обоснованно.

НДС, уплаченный при ввозе товаров на таможенную территорию РФ составляет в сумме 6860939р.

Налогоплательщиком заявлен НДС, уплаченный при ввозе товаров (Алаты, установки Алатные, изоляторы) на таможенную территорию РФ в сумме 6860939р., что подтверждено первичными документами, счетами-фактурами, товаротранспортными накладными, платежными поручениями по оплате НДС при ввозе товаров, поставщик АО «Усть-Каменогорский Алатный завод», республика Казахстан, отчетом о расходовании денежных средств, внесенных в качестве авансовых платежей за период с 01.08.2008 – 31.12.2008г., подтвержденный Алтайской таможней, в т.ч., товар ввезен на территорию РФ и принят на учет в 3 квартале 2008г., согласно Контракта № 02.4-18/189 от 15.04.2008. всего на сумму 6816461р.

В нарушение п.2 ст.171 НК РФ, п.1 ст.172 НК РФ налогоплательщиком необоснованно заявлен НДС в сумме 44478р. (данные Книги покупок не соответствуют данным представленной налоговой декларации, строка 3-240-04).

Итого по разделу 3 уточненной налоговой декларации: возместить налоговые вычеты в сумме 1511487р., отказать в сумме 52365р.

По разделу 5 налоговой декларации заявлено применение ставки 0% на сумму 4097789 и возмещение НДС в сумме 718852р. Договор Поставки №5 от 30.06.06г. с учетом дополнений и изменений, сумма Контракта 50млн.руб. с учетом изменений и дополнений, срок действия до 31.12.2009г., инопартнер АО «Усть-Каменогорский Алатный завод», республика Казахстан, товар поставляется на условиях FCA г. Рубцовск, приемка товара осуществляется покупателем в момент получения товара на складе Продавца, расчеты между сторонами производятся путем перечисления денежных средств в российских рублях на расчетный счет Поставщика паспорт сделки 0607003/1481/0051/1/0, номер и дата переоформления паспорта сделки: №5 от 30.06.08г. покупатель производит 100% предоплату в течение 180 календарных дней до ввоза товара на таможенную территорию республики Казахстан, согласно выставленному счету, допускается оплата в течение 180 дней после ввоза товара на таможенную территорию республики Казахстан.

Отгружено по следующим ГТД:

1. № 10605080/091008/0007737, товар вывезен 14.10.2008г., товар на сумму 351249р. Оплата подтверждена поступлением выручки по выписке банка и платежным поручением №671 от 01.08.08г. частично на сумму 351249. по вышеуказанной ГТД заявлены налоговые вычеты по приобретенным товарам и услугам в сумме 59396р.

2. № 10605080/101108/0008823, товар вывезен 10.11.2008г., на общую сумму 1245548р. В подтверждение оплаты представлены выписки банка и платежные поручения, в т.ч.: платежное поручение №671 от 01.08.08г. частично на сумму 173791р., №887 от 02.09.08г. на сумму 96641р., №839 от 29.09.08г. на сумму 400462р., №690 от 14.10.08г. частично на сумму 574654р., остаток денежных средств на сумму 251007р.

По вышеуказанной ГТД заявлены налоговые вычеты по приобретенным товарам и услугам в сумме 218959р.

3. № 10605080/201108/0009183, товар ввезен 25.11.2008г. на сумму 2279061р. В подтверждение оплаты представлены выписки банка и платежные поручения: №690 от 14.10.08 частично на сумму 251007р., №537 от 22.10.08г. частично на сумму 2028054р., остаток денежных средств на сумму 221946р.

По вышеуказанной ГТД заявлены налоговые вычеты по приобретенным товарам и услугам на сумму 2640665р., в т.ч. НДС в сумме 402813р.

4. № 10605080/091208/0009709,товар ввезен 16.12.08 на сумму 221930р. В подтверждение оплаты представлены выписки банка за 22.10.08г., платежное поручение №537 от 22.10.08г. частично на сумму 221930р.

По вышеуказанной ГТД заявлены налоговые вычеты по приобретенным товарам и услугам в сумме 37683р.

Итого по разделу 5 уточненной налоговой декларации: применение налоговой ставки 0% на сумму 4097789р. Заявлено обоснованно. Налоговые вычеты в сумме 718852р. Заявлены обоснованно.

Таким образом, всего по результатам проверки установлено завышение НДС, предъявленного к возмещению из бюджета за 4 квартал 2008г. В сумме 52365,00р.

Похожие работы

... 3.3. АУДИТОРСКАЯ ПРОВЕРКА НА ООО "ТОРГОВОЕ ПРЕДПРИЯТИЕ ЭКСПРЕСС" КАФЕ "СТАРТ" В соответствии с изложенной в предыдущих пунктах Главы III методикой аудита расчетов предприятия с бюджетом по НДС, на основе данных ООО "Торгового предприятия Экспресс" было проведено изучение имеющейся информации по данному вопросу. Проверка осуществлялась в выборочном порядке, были рассмотрены все относящиеся к ...

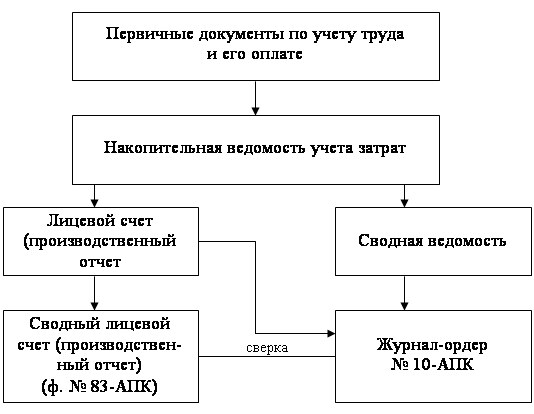

... и др.) будет свидетельствовать равенство сумм в трех смежных графах оборотной ведомости - кредитовый оборот, кредитовый остаток и дебетовый оборот. Показатели оборотного баланса по расчетам предприятия с бюджетом нужно хотя бы раз в год сверять с данными бухгалтерии налоговой инспекции для устранения возможных расхождений в учете поступления платежей предприятия. Накопительная сводная ...

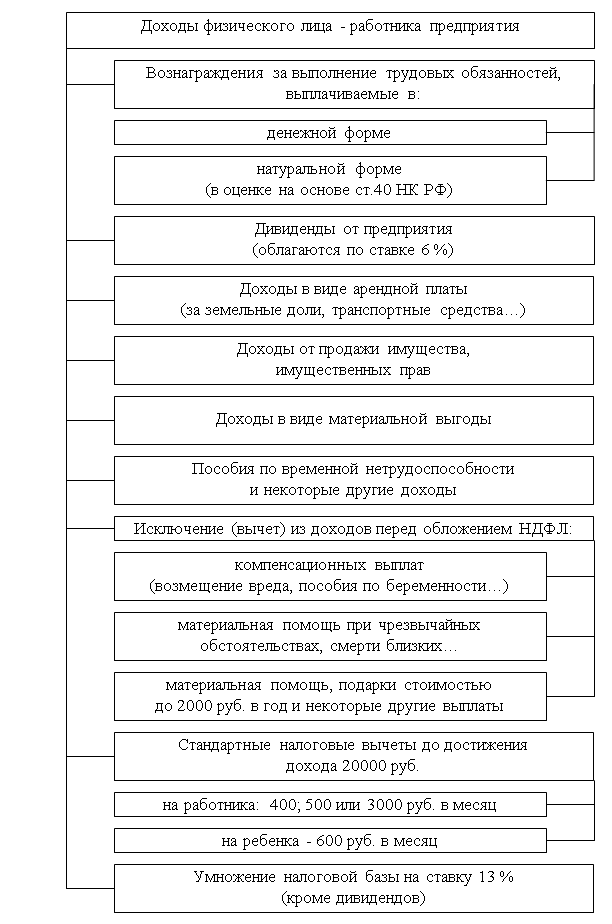

... в нижнем левом углу Справки. Справки подписывались и руководителем хозяйства - Сергеем Владимировичем Девтеревым. Сведения о доходах физически лиц - работников хозяйства - представляются ООО "ДВВ-Агро" в ИМНС по Кущевскому району Краснодарского края в виде файла, структура которого установлена решениями вышестоящих налоговых органов. Файл состоит из заголовка файла и отдельных документов, каждый ...

... и риска средств контроля аудитор вправе допустить более высокий уровень риска необнаружения и тем самым свести общий аудиторский риск до приемлемого значения. 3. Аудит операций по учету расчетов с бюджетом по налогу на добавленную стоимость в ООО «Мэйпл» 3.1 Оценка налоговой отчетности Для этого составим аудиторские таблицы на основе данных налоговых деклараций. (Приложение 7 – Налоговые ...

0 комментариев