Навигация

Совершенствование налогообложения с строительстве на примере СМУ

Московский государственный университет экономики статистики и информатики

Тема «Совершенствование налогообложения с строительстве на примере СМУ»

Студент группы___

Проверил преподаватель _____

Москва 2005

СОДЕРЖАНИЕ ДИПЛОМНОЙ РАБОТЫ

Стр.

ВВЕДЕНИЕ ____________________________________________________3-6

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДИЧЕСКИЕ ОСНОВЫ УЧЕТА

РАСЧЕТОВ ПО НАЛОГАМ И СБОРАМ _________________7-28

1.1 Проверка расчетов по налогам и сборам_________________9-18

1.2 Необходимость налогового планирования_______________19-26

1.3 Общие принципы минимизации налогов ________________26-28

ГЛАВА 2. АНАЛИЗ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

ООО «СМУ-2» _______________________________________29-65

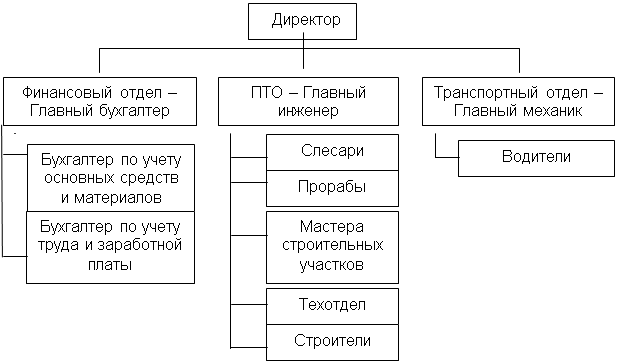

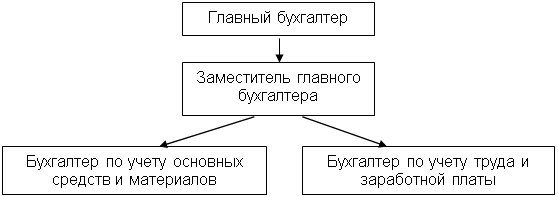

2.1 Краткая характеристика предприятия ООО «СМУ-2» ____29-36

2.2 Анализ финансового состояния предприятия ____________36-50

2.3 Расчет уровня существенности и степени риска__________50-60

2.4 Составление общего плана и программы аудиторской

проверки ____________________________________________60-65

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ НАЛОГООБЛОЖЕНИЯ НА

ПРЕДПРИЯТИИ ООО «СМУ-2» ________________________66-91

3.1 Результаты проверки расчетов по налогам и сборам____66-86

3.2 Оценка и пути оптимизации налогообложения __________86-91

ЗАКЛЮЧЕНИЕ ________________________________________________92-95

СПИСОК ЛИТЕРАТУРЫ _______________________________________ 96-99

ПРИЛОЖЕНИЯ ________________________________________________100

ВВЕДЕНИЕ

Аудиторская деятельность - явление достаточно новое для России, которое является, однако, необходимым элементом рыночной экономики. Эта деятельность охватывает собственно аудит, то есть заключение независимого профессионального бухгалтера - аудитора о достоверности публичной бухгалтерской (финансовой) отчетности, и предоставление услуг, сопутствующих аудиту, - весьма разнообразных, но непременно требующих высокой квалификации профессионального бухгалтера.

Слово "аудит" происходит от латинского слова "audio" (что значит "слушатель" или "слушающий"). Главная цель аудита — дать объективные, реальные и точные сведения об аудируемом объекте, проверить достоверность и точность отражения в учете затрат, доходов и финансовых результатов, проконтролировать соблюдение законодательства, выявить резервы лучшего использования основных и оборотных средств и целесообразности использования заемных средств, проверить правильность исчисления налогов. Аудиторство — это особая, самостоятельная форма контроля. Аудиторство представляет собой независимую экспертизу и анализ финансовой отчетности хозяйствующего субъекта в целях определения ее достоверности, полноты и соответствия действующему законодательству и требованиям, предъявляемым к ведению бухгалтерского учета и финансовой отчетности.

Достижению главной цели способствуют особенности (требования) ведения аудиторской деятельности: независимость и объективность при проведении проверок; конфиденциальность; профессионализм, компетентность и добросовестность аудитора; использование методов статистики и экономического анализа; применение новых информационных технологий; умение принимать рациональные решения по данным аудиторской проверки; доброжелательность и лояльность по отношению к клиентам; ответственность аудитора за последствия его рекомендаций и заключений по результатам аудиторских проверок; содействие росту авторитета аудиторской профессии. [39]

На сегодняшний день регулирование аудиторской деятельности в РФ осуществляется Федеральным законом «Об аудиторской деятельности» № 119-ФЗ от 07.08.2001 г.

Так как важной «кровеносной артерией» финансово-бюджетной системы страны являются налоги, государство стремится соответствующим образом реагировать на их неуплату и предусматривает целый букет мер (не всегда эффективно действующих), дабы не допустить потери поступлений в бюджет.

Карл Маркс справедливо подчеркивал: «В налогах воплощено экономически выраженное существование государства».

Налоговые доходы составляют большую часть бюджета страны. Налогоплательщик, учитывая, что налоговая система в России очень усложнена, быстро и часто меняется, находит всевозможные лазейки в законе для ухода от налогов. В идеальном варианте схема проста, – государство должно получать в казну налоги для выполнения своих функций – налогоплательщик должен их платить, для поддержания своего государства. Налоговая система в нашей стране создается практически заново. Поэтому в ходе реализации налоговых законов возникает множество острейших проблем, касающихся взаимоотношений налогоплательщиков и государства. Многочисленные изменения и дополнения вносятся в инструктивный и методический материал по налогам (меняются ставки налогов, объекты налогообложения). Все это резко увеличивает поток информации по налогообложению, за которым сложно уследить, но необходимо своевременно получить, поэтому бухгалтерам приходится отслеживать большое количество изменений в нормативно-законодательной основе бухгалтерского учета, проводить анализ эффективности использования капитала предприятия.

Задолженность по налогам является обязательством юридических лиц перед бюджетом и обычно имеет определенную дату уплаты.

Часто меняющееся налоговое законодательство по налогам и сборам обусловливает возможность случайных ошибок в расчетах по налогам. Например:

1. Неправильное использование принципов бухгалтерского учета, законодательных актов и инструкций при расчете налогов;

2. Применение неверной ставки налога;

3. Неправильное определение налогооблагаемой базы;

4. Неточный учет пеней и штрафов.

На оценку кредиторской задолженности и бухгалтерской отчетности в целом могут влиять:

- представление ошибочной информации для получения льгот по налогообложению;

- искажение или сокрытие данных, представляемых налоговым органам;

- неправильные классификация или расчет доходов, учитываемых при налогообложении в качестве освобожденных от налогообложения, при определении задолженности бюджету;

Тема дипломной работы «Совершенствование налогообложения на предприятии ООО «Строительно – Монтажное Управление № 2» является актуальной для многих предприятий.

Цель дипломной работы - выражение мнения о достоверности бухгалтерской отчетности проверяемого экономического субъекта в части отражения задолженности перед бюджетом по налогам и иным обязательным платежам, а также выявление всех существенных обстоятельств, которые могли повлиять как на правильность исчисления налогов, так и на возможность их оптимизации.

В соответствии с указанной целью в работе поставлены следующие задачи:

1). Изучение организации и состояния бухгалтерского учета и отчетности, внутреннего контроля на предприятии ООО «Строительно – Монтажное Управление № 2»;

2). Проверка правильности использования принципов бухгалтерского учета, законодательных актов и инструкций при расчете налогов;

3). Правильности определения налогооблагаемых баз;

4). Правильности применения ставок налогов;

5). Проверка соблюдения порядка и сроков уплаты налогов;

6). Предложения по оптимизации налогообложения на предприятии.

Предметом исследования являются расчеты с бюджетом и внебюджетными фондами на предприятии.

В качестве объекта исследования взято предприятие ООО «Строительно – Монтажное Управление № 2», занимающееся общестроительными работами.

Глава 1.Теоретические и методические основы учета

расчетов по налогам и сборам

Основные законодательные и нормативные документы,

регулирующие объекты проверки учета расчетов по налогам и сборам:

1. Конституция Российской Федерации, ст. 57.

1. Налоговый кодекс РФ, чч. 1 и 2.

2. Федеральный закон РФ «Об основах налоговой системы в Российской Федерации» от 27 декабря 1991 г. № 2118-1 (с последующими изменениями).

3. Федеральный закон «О налоге на имущество предприятий» от 13 декабря 1991г. № 2030-1 (с последующими изменениями).

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности предприятий и Инструкция по его применению (утв. Приказом МФ РФ № 94н от 31 октября 2000 г.).

5. Прочие законодательные и нормативные документы о налогах и сборах.

В качестве источников информации для проверки расчетов по налогам и сборам служат следующие документы:

1. Первичные документы бухгалтерского учета.

2. Регистры бухгалтерского учета.

3. Баланс.

4. Расчеты, справки, сведения.

5. Договоры с контрагентами.

6. Протоколы решений общего собрания учредителей, акционеров.

7. Протоколы решений совета директоров.

8. Приказы исполнительной дирекции.

9. Учетная политика организации в целях налогообложения.

10. Другие, например, первичные налоговые документы, регистры налогового учета, налоговые расчеты, декларации по налогам. [17]

В соответствии с первой частью налогового Кодекса РФ налоги Российской Федерации делятся на три группы: федеральные, региональные и местные.

Федеральные налоги определяются законодательством страны и являются едиными на всей ее территории. Данные налоги могут зачисляться в бюджеты различных уровней. К ним относят, например: НДС, водный налог, федеральные лицензионные сборы и т.д.

Региональные налоги, их отличительной чертой является установление элементов налога в соответствии с законодательством страны и законодательными актами ее субъектов. Примером таких налогов могут служить налог на игорный бизнес, региональные лицензионные сборы и т.д.

Местные налоги, которые вводятся местными органами власти в соответствии с законодательством страны. Примерами таких налогов могут служить земельный налог, налог на рекламу, местные лицензионные сборы. [1]

Уплата многих налогов (НДС, акизы, налог на доходы физических лиц и т.д.) регламентируется второй частью налогового Кодекса РФ. По каждому налогу устанавливается:

- объект обложения;

- налоговая база;

- налоговый период;

- налоговая ставка;

- порядок исчисления налога;

- порядок и сроки уплаты налога;

- налоговые льготы.

Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации предназначен счет 68 «Расчеты по налогам и сборам».

Счет 68 «Расчеты по налогам и сборам» кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты ( в корреспонденции со счетом 99 «Прибыли и убытки» – на сумму налога на прибыль, со счетом 70 «Расчеты с персонолом по оплате труда» – на сумму налога на доходы физических лиц и т.д.).

По дебету счета 68 отражаются суммы, фактически перечисленные в бюджет, а также суммы НДС, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям». [26]

Похожие работы

... ; поставщикам по просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др. Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 обособленно. 2. ООО «СМУ Капстрой» - экономический субъект исследования 2.1 Технико-экономическая характеристика ...

... самим ходом истории, и потребностями, которые возникали в процессе развития производительных сил и технологий. 2 Проблемы малого бизнеса ( на примере МО г. Тихорецк) 2.1 Современное состояние малого бизнеса МО г. Тихорецк Развитие сектора малого предпринимательства является стратегической необходимостью повышения политической, экономической и социальной стабильности российского общества. Малое ...

... предприятие обладает нормальной финансовой устойчивостью и независимо от внешних займов. 3. Предложения по внедрению ИНСТРУМЕНТОВ стратегического анализа в систему управления ООО "Строительное управление" 3.1 STEP-анализ организации Анализ конкурентоспособности предприятия представляет собой сложную задачу, решение которой возможно на основе системного рассмотрения стратегического ...

... целью предприятие ООО “Стройиндустрия-Сервис” считает ответственность за качество и быстроту производимых услуг, а так же индивидуальность подхода к каждому клиенту. 2.2 Анализ финансово хозяйственной деятельности ООО “Стройиндустрия-Сервис” 2.2.1. Укрупненный баланс предприятия (таблица1.) Укрупненный баланс Изменения в % изменениям итого баланса 11 3,05; 87,09; 49,37 38,45; 45,24; ...

0 комментариев