Навигация

Расчет уровня существенности и степени риска

2.3. Расчет уровня существенности и степени риска

На практике аудиторская организация разрабатывает внутрифирменное правило (стандарт) с целью установления единого внутрифирменного порядка расчета уровня существенности в аудите. Требования данного стандарта являются обязательными для всех работников аудиторской фирмы при осуществлении аудита, предусматривающего подготовку официального аудиторского заключения, за исключением тех его положений, где прямо указано, что они носят рекомендательный характер.

Под уровнем существенности (далее — существенность) понимается то предельное значение ошибки бухгалтерской отчетности, начиная с которой квалифицированный пользователь этой отчетности с большой степенью вероятности перестанет быть в состоянии делать на ее основе правильные выводы и принимать правильные экономические решения.

Аудитор обязан принимать во внимание две стороны существенности в аудите: качественную и количественную. С качественной точки зрения аудитор должен использовать свое профессиональное суждение, чтобы определить, носят или не носят существенный характер отмеченные в ходе проверки отклонения порядка совершенных экономическим субъектом финансовых и хозяйственных операций от требований нормативных актов, действующих в Российской Федерации. С количественной точки зрения аудитор должен оценить, превосходят ли по отдельности и в сумме обнаруженные отклонения (с учетом прогнозируемой величины неотмеченных отклонений) количественный критерий - уровень существенности.

Существенность является величиной относительной, то есть зависит от масштабов деятельность организации и конкретных условий ее хозяйствования.

Граница существенности - это та допустимая величина отклонений и ошибок, которые могут содержаться в отчетности клиента и не приводить к ее искажению. Чем больше количественное значение уровня существенности, тем большую величину ошибки мы готовы считать допустимой. Соответственно, возрастает аудиторский риск.

Граница существенности может быть определена на основе использования следующих показателей: выручки, прибыли до налогообложения, прибыли после налогообложения, суммы баланса, стоимости основных средств, величины оборотных активов и др. Выбор основного показателя для определения планируемого уровня существенности может зависеть от отрасли, от формы собственности предприятия. Если проверяемое предприятие является малым, то в качестве показателя скорее всего будет выступать валюта баланса. [40]

Значения коэффициентов, используемые для определения уровня существенности, приведены в таблице 2.4

Граница уровня существенности относится к годовой отчетности в целом. После определения общей существенности для годовой отчетности следует решить, какие максимальные ошибки допустимы для отдельных статей отчета.

Основанием для изменения аудиторской организацией системы базовых показателей и порядка нахождения уровня существенности могут служить:

а) изменения законодательства в области бухгалтерского учета и налогообложения, затрагивающие порядок определения статей баланса или базовых показателей бухгалтерской отчетности;

б) изменения законодательства в области аудита, устанавливающие требования к методам определения уровня существенности;

в) изменение аудиторской специализации аудиторской организации;

г) значительное изменение состава экономических субъектов, подлежащих аудиту, с точки зрения их принадлежности к другим отраслям производства или другому роду деятельности;

д) смена руководства аудиторской организации.

Общая абсолютная величина существенности рассчитывается аудитором как процент от основного базового показателя бухгалтерской отчетности — сальдо баланса по состоянию на конец отчетного периода. Обычно, существенной является общая погрешность в бухгалтерской отчетности, превышающая 4-8% сальдо баланса, в зависимости от объемов хозяйственной деятельности в отчетном периоде.

Большинство ошибок в учете, как преднамеренных, так и случайных, возникает в результате совершения (отражения в учете) какой-либо операции, и лишь в немногих случаях являются следствием бездействия (то есть не совершения предписанной нормативными актами операции).

Расчет абсолютной величины существенности производится с целью сравнения ее с величиной обнаруженных в процессе аудиторской проверки ошибок и получения на этой основе вывода о достоверности бухгалтерской отчетности. Следовательно, числовой показатель существенности должен быть сопоставим с числовым показателем обнаруженных в процессе аудиторской проверки ошибок.

Примеры ошибок, являющихся следствием бездействия:

* не проведение инвентаризации, переоценки имущества в предписанные нормативными актами сроки, не начисление амортизации основных средств, налоговых платежей не зависящих от текущих фактов хозяйственной деятельности (например, налога на имущество предприятий) и т. п.

** Таким счетом, например, обязательно окажется сч. 50 "Касса", если банком установлен нулевой остаток кассы. [28]

Таблица 2.4Расчет уровня существенности

| Наименование базового показателя | Значение базового показателя бухгалтерской отчетности проверяемого экономического субъекта (тыс.руб.) | Доля (%) | Значение, применяемое для нахождения уровня существенности (тыс.руб.) |

| ||||||

|

| ||||||||||

| 1 | 2 | 3 | 4 |

| ||||||

| Балансовая прибыль предприятия | 13 | 5 | 0,65 |

| ||||||

| Валовой объем реализации без НДС | 7115 | 2 | 142,3 |

| ||||||

| Валюта баланса | 12907 | 2 | 258,14 |

| ||||||

| Собственный капитал (итог раздела 3 баланса) | 5590 | 10 | 559 |

| ||||||

| Общие затраты предприятия | 7111 | 2 | 142,22 |

| ||||||

| ИТОГО Уровень (сумма) существенности ошибки: | 180,00 |

| ||||||||

| 1 . Допущения, сделанные аудитором: -Значительным считается уровень отклонения минимального значения от среднего в 25%. -Значительным считается уровень отклонения максимального значения от среднего в 25%. |

| ||||||||||

| 2. Порядок расчета: В столбец 2 записываем показатели, взятые из бухгалтерской отчетности ООО «СМУ-2». Показатели в столбце 3 должны быть определены внутренней Инструкцией аудиторской фирмы и применяться на постоянной основе. Столбец 4 получается умножением данных из столбца 2 на показатель из столбца 3, |

| ||||||||||

| разделенный на 100%. Среднее арифметическое показателей в столбце 4 составляет: |

| ||||||||||

| ( 0,65+142,3+258,14+559+142,22) : 5 = 220,46 тыс. руб. |

| ||||||||||

| Наименьшее значение отличается от среднего на: (220,46-0,65) : 220,46 х 100 = 99,7%. Наибольшее значение отличается от среднего на: ( 559-220,46) : 220,46 х 100 =153,6%. Новое среднее арифметическое составит: (142,3+258,14+142,22) : 3 =180,89 тыс. руб. Среднее арифметическое показателей в столбце 4 составляет: |

| ||||||||||

| Наименьшее (минимальное) значение: 0,6 |

| ||||||||||

| Наименьшее (минимальное) значение отличается от среднего на | 91,4% | 5,90 |

|

| |||||||

| Наибольшее (максимальное) значение отличается от среднего на | 204,8% | 207,22 |

|

| |||||||

| Наибольшее (максимальное) значение: 559 |

| ||||||||||

| Отклонения от среднего значения: |

| ||||||||||

| Наименьшее (минимальное) значение отличается от среднего на 219,8, или на 99,7%. | |||||||||||

| Наибольшее (максимальное) значение отличается от среднего на 338,6, или на 153,6%. | |||||||||||

| Следовательно, принимаем решение: | |||||||||||

| 1. Отбросить наименьшее значение при дальнейших расчетах среднего. 2. Отбросить наибольшее значение при дальнейших расчетах среднего. Новое среднее арифметическое значение составит: 180,89 Полученную величину допустимо округлить до 180 и использовать данный количественный показатель в качестве значения уровня существенности. | |||||||||||

| наименьшее значение при дальнейших расчетах среднего. | 334,07 | 1 | 5 |

| |||||||

| наибольшее значение при дальнейших расчетах среднего. | 126,85 | 1 | 0 |

| |||||||

| Различие между значением уровня существенности до и после округления составляет: 1,5%, что находится в пределах 20%. Таким образом, единый количественный показатель уровня (сумма) существенности составляет 180 тыс. руб. Определенный таким образом единый уровень существенности распределяется | |||||||||||

| между значимыми статьями бухгалтерского баланса в соответствии с их удельным | |||||||||||

| весом в общем итоге (табл.2.5) |

| ||||||||||

| Таблица 2.5 |

| ||||||||||

| |||||||||||

| |||||||||||

| Определение уровня существенности значимых статей | |||||||||||

| бухгалтерского баланса | |||||||||||

| |||||||||||

| Статьи актива | Сумма, | Доля статьи в валюте | Уровень |

| Незавершенное строительство | 5393 | 41,78 | 75,2 |

| Материалы | 136 | 1,05 | 2 |

| НДС | 277 | 2,15 | 4 |

| Покупатели и заказчики | 6658 | 51,6 | 92,8 |

| Денежные средства | 416 | 3,22 | 6 |

| Валюта баланса | 12907 | 180 | |

| Статьи пассива | |||

| Целевое финансирование | 5560 | 43,1 | 77,6 |

| Нераспред. прибыль (убыток) | 24 | 0,2 | 0,4 |

| Краткосрочные кредиты,займы | 2092 | 16,2 | 29,2 |

| Поставщики и подрядчики | 2871 | 22,24 | 40 |

| Задолженность: | |||

| по единому соц. налогу | 382 | 2,96 | 5,3 |

| Перед бюджетом | 504 | 3,9 | 7 |

| Заработная плата | 394 | 3,07 | 5,5 |

| Прочие кредиторы | 1072 | 8,3 | 15 |

| Валюта баланса | 12907 | 180 | |

Недостатком данного метода является стандартный уровень ошибки в процентах к статьям бухгалтерского баланса, что не позволяет учитывать риски системы внутреннего контроля, значение которых на отдельных участках учета может различаться. Также не учитываются направления проверки (при квартальных проверках в одном квартале большее внимание может быть уделено дебиторам, в другом квартале - материалам), вероятности ошибок на счетах (счет 70 "Расчеты по оплате труда", как правило, не содержат существенных ошибок, даже выявленные ошибки связаны чаще либо со счетом 68 "Расчеты по налогу на доходы физических лиц", либо со счетом 69 "Расчеты по единому социальному налогу"), и другие факторы. В некоторых случаях влияние таких факторов нивелируется поправочными коэффициентами, что значительно усложняет систему расчета показателей, используемых при аудиторской проверке.

Степень риска.Аудитор не может гарантировать, что его мнение абсолютно объективно. Всегда есть определенный риск ошибки. На практике свести аудиторский риск к нулю не реально. Однако аудитор стремится к его минимизации, планировать и проводить аудит таким образом, чтобы риск неправильного суждения был достаточно малым.

Изучение и анализ рисков являются предметом пристального внимания аудитора, так как от этого напрямую зависит характер и масштабы планируемых аудиторских процедур. При высоком риске намечается проведение более тщательного аудиторского исследования и получение надежных аудиторских доказательств.

Аудиторский риск представляет собой оценку риска неэффективности аудиторской проверки. Аудиторский риск базируется на оценке неэффективности системы учета клиента, неэффективности системы внутреннего контроля клиента, риска не выявления ошибок клиента аудиторами.

В соответствии со стандартом аудиторской деятельности «Существенность и аудиторский риск» аудиторский риск состоит из трех компонентов:

1). Внутрихозяйственный риск – вероятность появления существенных искажений в отчетности экономического субъекта до выявления таких искажений средствами системы внутреннего контроля;

2). Риск средств контроля – вероятность того, что системы бухгалтерского учета и внутреннего контроля экономического субъекта не позволяют своевременно выявлять и исправлять существенные искажения;

3). Риск не обнаружения - вероятность того, что применяемые аудитором в ходе проверки аудиторские процедуры не позволят обнаружить реально существующие нарушения, имеющие существенный характер по отдельности либо в совокупности.

Риск не обнаружения является показателем эффективности качества работы аудитора и зависит от порядка проведения конкретной проверки, а также от квалификации аудиторов и степени их предыдущего знакомства с деятельностью проверяемого экономического субъекта. Прежде всего, производится оценка специфики деятельности предприятия. [17]

С математической точки зрения, аудиторский риск равен произведению трех его компонентов:

АР = ВХР * РСК * РНО, где

АР – аудиторский риск;

ВХР – внутрихозяйственный риск;

РСК – риск средств контроля;

РНО – риск не обнаружения ошибок.

Риск измеряется в процентах или долях единиц. Математически оценить аудиторский риск на практике не реально. В аудите принят иной (нематематический) подход к вероятности оценки риска – как мера субъективной уверенности аудитора в оценке риска.

На практике модель аудиторского риска может быть различной:

1). Аудитор устанавливает значения составляющих аудиторского риска и определяет его уровень как произведение трех составляющих;

2) Акцент переносится на счет риска не обнаружения и соответственно возрастает количество подлежащих к получению аудиторских доказательств.

В данном случае риск не обнаружения рассчитывается по формуле:

РНО = АР / (ВХР * РСК).

От величины риска не обнаружения зависит количество аудиторских доказательств: чем выше риск не обнаружения, тем больше надо получить аудиторских доказательств. Важно отметить, что оценка рисков не является для аудитора самоцелью и без точной оценки рисков вполне можно обойтись.

Величина аудиторского риска зависит от степени, в которой пользователи полагаются на финансовую отчетность в процессе принятия решений; распределения собственности, финансового положения клиента.

Первоочередной задачей в организации аудиторской проверки является ограничение аудиторского риска в отдельных счетах или операциях таким образом, чтобы при завершении работы аудита суммарный аудиторский риск был сведен до достаточно низкого уровня или, чтобы уровень уверенности аудитора был достаточно высок, чтобы позволить ему выразить мнение относительно финансовой отчетности в целом.

В ходе аудиторской проверки аудитор обязан разобраться в системе бухгалтерского учета, которую применяет проверяемый им экономический субъект, изучить и оценить те средства контроля, на основе которых он собирается определить суть, масштаб и временные затраты предполагаемых аудиторских процедур.

В ходе аудиторской проверки необходимо ознакомиться с внутренними документами проверяемого экономического субъекта, касающимися организации, постановки ведения бухгалтерского учета, и определить, в какой мере реальное состояние не соответствует положениям вышеперечисленных документов. В необходимых случаях для такой сверки рекомендуется прослеживать движение отдельных сумм в учете от первичных документов до внесения их в отчетные документы.

Характер, сроки и масштаб процедур, выполняемых аудитором с целью получения представления о системах бухгалтерского учета и внутреннего контроля, наряду с другими факторами зависят от:

· Размеров и сложности структуры экономического субъекта и его компьютерной системы;

· Определение уровня существенности;

· Характера документации экономического субъекта по особым видам внутреннего контроля; [20]

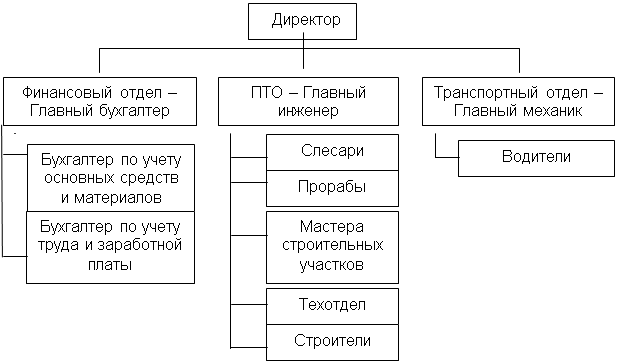

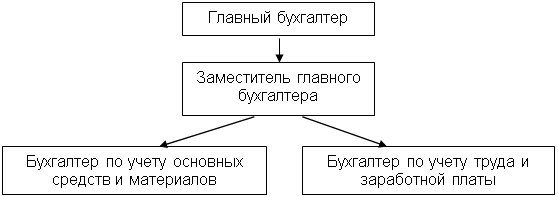

В нашем случае аудируемое предприятие основную деятельность осуществляет в сфере строительства. Среднесписочная численность персонала предприятия составляет в 2003 году 65 человек. (Приложение № 2). Предприятие пользуется популярностью в области, однако в зимний период терпит убытки из-за существенной сезонной невостребованности строительных работ. В составе бухгалтерии один человек - главный бухгалтер. Главный бухгалтер ведет учет заработной платы, ЕСН; учет основных средств; учет подотчетных сумм; начисляет налоги; формирует главную книгу, отчетность и т.д. Главный бухгалтер имеет высокую квалификацию и достаточный опыт работы.

Служба внутреннего аудита отсутствует. Бухгалтерия обеспечена специализированными журналами. Также имеется справочно-информационная программа «Кодекс».

В соответствии с п. 5.3. правила (стандарта) аудиторской деятельности «Существенность и аудиторский риск» аудиторам разрешается оценить аудиторские риски по трехбалльной шкале: высокий, средний, низкий.

Между риском не обнаружения и комбинацией риска средств контроля и внутрихозяйственного риска существует обратная взаимосвязь. Если аудитор оценивает внутрихозяйственный риск и риск средств контроля как высокие, то он должен риск не обнаружения снизить насколько это возможно, т.е. вынужден работать более детально и тщательно, увеличивать затраты труда и времени, необходимые для проверки. Если же в ходе планирования выявилось, что риск средств контроля и внутрихозяйственный риск имеют низкие значения, то аудитор может позволить себе более низкие трудовые затраты и менее трудоемкие методы получения аудиторских доказательств.

В данной работе был оценен только риск системы внутреннего контроля и бухгалтерского учета на базе проведенного аудитором тестирования. Оценка риска проведена на базе следующей матрицы.

Таблица 2.6Оценка риска систем внутреннего контроля и бухгалтерского учета

| Эффективность СВК | Контрольный риск | |

| Оценка | Уровень | |

| 1. Высокая | Низкий | 0 – 5% |

| 2. Средняя | Средний | 6 – 20% |

| 3. Низкая | Высокий | 21 – 100% |

С учетом данных тестирования, которые приведены в таблице 2.6 аудитором было принято решение оценить контрольный риск как средний. В связи с этим аудитор отказывается от проведения сплошной проверки и принимает решение провести аудит расчетов с бюджетом и внебюджетными фондами выборочным методом.

2.5. Составление общего плана и программы аудиторской

проверки.

В рамках исследуемой темы настоящей дипломной работы ниже представленный план аудиторской проверки будет применен в основном с целью определения соответствия действующему законодательству порядка формирования налогооблагаемых баз. Чтобы проверить правильность формирования налогооблагаемых баз необходимо проверить правильность оформления и отражения в бухгалтерском учете первичных документов.

1. Подтверждение прав на деятельность (юридический аспект)

1.1. Учредительные документы, соблюдение порядка государственной регистрации.

1.2. Соблюдение порядка и сроков формирования уставного капитала

1.3. Наличие ограничений в учредительных документах

1.4. Наличие необходимых лицензий на деятельность. Проверка наличия аттестованных работников.

2. Соответствие учетной политики системе учета и специфике деятельности предприятия

2.1. Изменения в учетной политике в течение года

2.2. Отклонения от учетной политики

2.3 .Отражение в учете операций, связанных с сопутствующей хозяйственной деятельностью (аренда жилого и нежилого фонда, сделки с основными средствами и т. д.)

3. Денежные средства, денежные документы и бланки строгой отчетности

3.1. Касса

3.2. Расчетный счет

4. Оценка правильности отражения хозяйственных операций в бухгалтерском учете

5. Проверка расчетов

5.1.По оплате труда по единому социальному налогу и налогу на доходы физических лиц.

5.2. Расчеты с подотчетными лицами

5.3. Расчеты с поставщиками и подрядчиками

прочими дебиторами и кредиторами.

5.4. Расчеты с покупателями и заказчиками.

6. Проверка формирования финансовых результатов

6.1. Проверка правильности определения доходной части финансовых результатов (в том числе выручка, товарооборот, прочие операционные и внереализационные доходы и пр.)

6.2. Проверка правильности определения расходной части финансовых результатов (в том числе себестоимость продукции (работ, услуг), прочие операционные и внереализационные расходы и пр.).

6.3 Соответствие статей баланса данным главной книги, достоверность, полнота, своевременность формирования и определения финансового результата.

6.4 Правильность заполнения форм годовой бухгалтерской отчетности.

7. Проверка порядка налогообложения и расчетов с бюджетом.

7.1 Проверка определения налогооблагаемых баз и правильность применения налоговых ставок:

- по налогу на прибыль;

- по налогу на добавленную стоимость;

- по налогу на имущество;

- по налогу на содержание правоохранительных органов;

- по налогу с продаж

Похожие работы

... ; поставщикам по просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др. Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 обособленно. 2. ООО «СМУ Капстрой» - экономический субъект исследования 2.1 Технико-экономическая характеристика ...

... самим ходом истории, и потребностями, которые возникали в процессе развития производительных сил и технологий. 2 Проблемы малого бизнеса ( на примере МО г. Тихорецк) 2.1 Современное состояние малого бизнеса МО г. Тихорецк Развитие сектора малого предпринимательства является стратегической необходимостью повышения политической, экономической и социальной стабильности российского общества. Малое ...

... предприятие обладает нормальной финансовой устойчивостью и независимо от внешних займов. 3. Предложения по внедрению ИНСТРУМЕНТОВ стратегического анализа в систему управления ООО "Строительное управление" 3.1 STEP-анализ организации Анализ конкурентоспособности предприятия представляет собой сложную задачу, решение которой возможно на основе системного рассмотрения стратегического ...

... целью предприятие ООО “Стройиндустрия-Сервис” считает ответственность за качество и быстроту производимых услуг, а так же индивидуальность подхода к каждому клиенту. 2.2 Анализ финансово хозяйственной деятельности ООО “Стройиндустрия-Сервис” 2.2.1. Укрупненный баланс предприятия (таблица1.) Укрупненный баланс Изменения в % изменениям итого баланса 11 3,05; 87,09; 49,37 38,45; 45,24; ...

0 комментариев