Навигация

Проверка расчетов по налогам и сборам

1.1. Проверка расчетов по налогам и сборам

1.1.1. Проверка расчетов по внебюджетным платежам

Общей задачей проверки по всем видам платежей во внебюджетные фонды является установление правильности начисления сумм платежей, своевременности взносов (перечислений) причитающихся сумм, выяснение причин просрочки платежей, правильности ведения бухгалтерского учета по этим операциям и составления отчетности.

Исходя из вышеперечисленных задач, необходимо проверить:

- правильность определения объекта налогообложения;

- правильность применения ставок налогов;

- законность и обоснованность применения льгот по уплате налогов;

- своевременность и полноту перечисления взносов;

- правильность отражения в бухгалтерском учете операций по начислению платежей и их перечислению;

- соответствие записей аналитического и синтетического учета по счету 67 “Расчеты по внебюджетным платежам” записям в главной книге и балансе;

- правильность и своевременность составления форм отчетности по видам внебюджетных платежей, представляемых в налоговую инспекцию;

- правильность начисления платежей в фонд имущества, фонд НИОКР и другие фонды, предусмотренные действующим законодательством.

Ставки налогов во внебюджетные фонды, объекты налогообложения, сроки уплаты приведены в таблице (см. п. 1.1.2. “Проверка расчетов с бюджетом”)

Основными видами внебюджетных платежей являются:

- налог с владельцев транспортных средств;

- акцизы с продажи легковых автомобилей в личное пользование граждан;

- единый социальный налог.

В соответствии с требованиями правила (стандарта) аудиторской деятельности «Планирование аудита» ниже приведены примерное содержание и форма программы аудита по данному разделу. [18]

Программа аудита Аудит расчетов по внебюджетным платежам Проверяемая организация _________________________________Период аудита _________________________________________________________

Количество человеко-часов ______________________________________________

Руководитель аудиторской группы ________________________________________

Исполнитель ___________________________________________________________

Планируемый аудиторский риск __________________________________________

Планируемый уровень существенности ____________________________________

| № п/п | Перечень проверяемых вопросов и процедур | Рабочие документы аудитора | Примечание |

| 1 | 2 | 3 | 4 |

| 1 | Правильность применения ставок, определения объектов налогообложения, законность и обоснованность льгот по начислению платежей во внебюджетные фонды: налог с владельцев транспортных средств; единый социальный налог; прочие налоги Процедура: проверка документов, прослеживание Выборка _________________________________________ Сплошным порядком______________________________ | Рабочие записи | |

| 2 | Правильность составления корреспонденции по счету 67 “Расчеты по внебюджетным платежам”. Соответствие записей аналитического учета по счету 67 записям в главной книге и формах бухгалтерской отчетности Процедура: проверка документов, прослеживание Выборка _________________________________________ Сплошным порядком ______________________________ | -“- | |

| 3 | Правильность составления и своевременность представления отчетов по видам налогов Процедура: проверка документов Выборка _________________________________________ Сплошным порядком ______________________________ | -“- |

Руководитель аудиторской группы

1.1.2. Проверка расчетов с бюджетом

Учитывая большое количество видов налогов и других платежей в бюджет, нестабильность и несовершенство налогового законодательства, вопросы правильности начисления налогов и уплаты платежей в бюджет являются наиболее трудоемкими и сложными.

Практика показывает, что далеко не все предприятия правильно начисляют и уплачивают налоги. Во многих случаях налоговые инспекции применяют к нарушителям штрафные санкции.

Естественно, что знать полностью все нормативные документы физически невозможно, однако аудитор обязательно должен знать, что имеется тот или иной нормативный документ, краткое содержание этого документа и где его можно прочитать в случае необходимости.

При наличии компьютера эта задача упрощается, так как можно приобрести программу с содержанием нормативных документов. Если же компьютера нет, то желательно иметь подшивку нормативных документов (раздельно по каждому виду налогов и платежей).

В данный раздел включены извлечения из действующих нормативных документов по основным видам налогов (имеющим наибольший удельный вес в общей сумме налогов), уплачиваемых предприятиями, с целью сократить время аудиторов на работу с нормативными документами при проведении аудиторской проверки.

Общими вопросами, подлежащими проверке при проведении аудита расчетов с бюджетом, являются:

- полнота и правильность определения налогооблагаемой базы;

- правильность применения ставок налогов и других платежей, а также арифметических подсчетов при начислении платежей;

- законность и обоснованность применения льгот при уплате налогов в Федеральный бюджет и бюджеты национально-государственных и административно-территориальных образований РФ;

- полнота и своевременность уплаты платежей в бюджет;

- правильность составления бухгалтерских проводок по начислению и уплате платежей;

- правильность составления и своевременность представления в налоговую инспекцию форм отчетности по видам платежей;

- правильность ведения аналитического и синтетического учета записям в главной книге и балансе предприятия. [18]

Налоги и сборы, уплачиваемые в

бюджет и внебюджетные фонды

Налог на прибыль - существующий во всех странах с рыночной экономикой налог на доходы юридических лиц, взимаемый по пропорциональным ставкам. Налог на прибыль является одним из основных налогов налоговой системы России.

Этот налог позволяет государству регулировать экономические процессы, достаточно эффективно влиять на развитие производства. Реальный плательщик налога на прибыль – получатель дохода, т.е. данный налог не перекладывается на конечного потребителя продукции, как при косвенном налогообложении. [2]

| Вид налога | Налог на прибыль | |

| Объект налогообложения | Валовая прибыль предприятия, уменьшенная (увеличенная) в соответствии с положениями, предусмотренными Инструкцией Госналогслужбы от 10 августа 1995 г. № 37. Валовая прибыль представляет собой сумму прибыли (убытка) от реализации продукции (работ, услуг), основных фондов, иного имущества предприятия и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. В состав доходов от внереализационных операций включаются также суммы средств и имущества, полученные безвозмездно от других предприятий при отсутствии совместной деятельности (за исключением средств, зачисляемых в уставные фонды предприятий их учредителями в порядке, установленном законодательством) | |

| Ставка налога | Налоговая ставка устанавливается в размере 24%. .При этом: сумма налога, исчисленная по налоговой ставке в размере 6%, зачисляется в федеральный бюджет; сумма налога, исчисленная по налоговой ставке в размере 16%, зачисляется в бюджеты субъектов Российской Федерации; сумма налога, исчисленная по налоговой ставке в размере 2%, зачисляется в местные бюджеты. 10%-от использования, содержания или сдачи в аренду судов, самолетов и т.д. в связи с осуществлением международных перевозок. 6%-по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами - налоговыми резидентами РФ. 15%-по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций. По доходу в виде процентов по государственным и муниципальным ценным бумагам, условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов. | |

| Сроки уплаты налогов (сборов) | аван- совых | Не позднее 15-го числа равными долями в размере 1/3 предполагаемой суммы. Освобождены от уплаты авансовых платежей малые предприятия |

| факти- ческих | По квартальным расчетам – в 5-дневный срок, установленный для сдачи отчета. По годовым расчетам – в 10-дневный срок, установленный для сдачи отчета | |

Налог на добавленную стоимость - взимаемый с предприятий налог на сумму прироста стоимости на данном предприятии, исчисляемую в виде разности между выручкой от реализации товаров и услуг и суммой на сырье, материалы, полуфабрикаты, полученные от других производителей. Ряд товаров, услуг, видов деятельности частично или полностью освобождается от налога на добавленную стоимость. Налогоплательщиками НДС являются организации, индивидуальные предприниматели и лица, признаваемые таковыми в связи с перемещением товаров через таможенную границу РФ (импортеры). Налогоплательщик подлежит обязательной постановке на учет в налоговом органе по месту своего нахождения и по месту нахождения каждого обособленного подразделения. [2]

| Вид налога (сбора) | НДС | |||

| Объект налогообложения | Обороты: - по реализации товаров (работ, услуг) – по реализации товаров (работ, услуг) внутри предприятия для собственного потребления, а также своим работникам; - по реализации товаров (работ, услуг) по бартеру; - по передаче безвозмездно или с частичной оплатой (налог платит передающая сторона); - по реализации предметов залога. В облагаемый оборот также включаются средства, полученные от других предприятий (за исключением средств, зачисляемых в уставные фонды его учредителями), доходы, полученные от передачи во временное пользование финансовых ресурсов при отсутствии лицензии на осуществление банковских операций, а также средства от взимания штрафов и пеней, выплаты неустоек, полученные за нарушение обязательств, предусмотренных договором поставки; суммы, авансов и иных платежей в счет предстоящих поставок товаров (выполнения работ, услуг); суммы, поступившие в порядке частичной оплаты по расчетным документам; строительно-монтажные работы, выполненные хозспособом | |||

| Ставка налога (сбора) | 10% НДС, продтовары (кроме подакцизных), товары детского ассортимента, сельхозпродукция | 20% НДС – остальные товары (работы, услуги) | ||

| Сроки уплаты налогов (сборов) | аван- совых | По НДС | ||

| предприятия со среднемесячными платежами более 10 тыс. руб. уплачивают по срокам 15-го, 25-го и 5-го числа следующего месяца в размере 1/3 суммы налога, причитающегося к уплате в бюджет по последнему месячному расчету (кроме малых предприятий и плательщиков со среднемесячными платежами до 1 тыс. руб., которые уплачивают НДС ежеквартально) | ||||

| факти- ческих | при среднемесячной сумме платежа от 1 тыс.руб. - доплата в срок до 20-го числа следующего за отчетным месяца | при среднемесячной сумме платежа до 1тыс. руб.,а также малые предприятия, до 20-го числа месяца, следующего за отчетным кварталом | ||

Налог на доходы физических лиц, подоходный налог с физических лиц - налог, которым облагается сумма совокупного дохода граждан в денежном исчислении за истекший год. Частично взимается с ежемесячных и текущих доходов в виде разовых выплат. Подоходным налогом облагаются доходы, превосходящие необлагаемый минимум. Относится к числу прогрессивных налогов, ставка которого обычно увеличивается ступенчатым образом по мере роста величины годового дохода. В России имеется ряд льгот по уплате подоходного налога, в частности, от него освобождены доходы по пенсиям. [2]

| Вид налога (сбора) | Налог на доходы физических лиц | |||

| Объект налогообложения

| Доход, полученный налогоплательщиками: 1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации – для физических лиц, являющихся налоговыми резидентами Российсков Федерации; 2) от источников в Российской Федерации – для физических лиц, не являющихся налоговыми резидентами Российской Федерации | |||

| Ставка налога (сбора) | 13%-если иное не предусмот- ренно статьей 224 НК | 35% - устанавливается в отношении следующих доходов: - стоимости любых выигрышей и при- зов, получаемых в проводимых кон- курсах, играх и т.д. в целях рекламы товаров, работ и услуг, в части превы- шения 2 тыс. руб; -страховых выплат по договорам доб- ровольного страхования в части пре- вышения страховых взносов увели- ченных страховщиками на сумму исчисленную исходя из ставки рефи- нансирования Центрального банка; -процентных доходов по вкладам в банках в части превышения суммы, расчитанной исходя из действующей ставки рефинансирования Централь- ного банка РФ, в течение периода, за который начислены проценты, по рублевым вкладам и 9% годовых по вкладам в иностранной валюте; -суммы экономии на процентах при получении налогоплательщиками заемных средств в части превышения суммы исчисленной исходя из ¾ став- ки рефинансирования ЦБ | 30%-устанавливает- ся в отноше- нии всех дохо- дов, получае- мых физичес- кими лицами, не являющи- мися налого- выми резиден- тами Российс- кой Федерации | 6%- устанавлива-ется в отно- шении дохо- дов от доле- вого участия в деятельнос- ти организа- ций,получен- ных в виде дивидендов |

| Сроки уплаты налогов (сборов)

| Налоговые агенты исчисляют сумму налога при получении средств на оплату труда, а в других случаях не позднее дня следующего за днем перечисления доходов. Уплата налога до 15 июня. | |||

Единый социальный налог введен с 1 января 2001 г. частью второй НК РФ. Этот налог заменил страховые платежи в государственные социальные внебюджетные фонды. Поступления налога, контролируемые уже не фондами, а налоговыми органами, зачисляются в Пенсионный фонд РФ, Фонд социального страхования РФ и фонды обязательного медицинского страхования и направляются на финансирование государственного пенсионного и социального обеспечения и медицинской помощи гражданам. [2]

| Вид налога (сбора) | Единый социальный налог | |||||

| Объект налогообложения

| - выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, выплачиваемые налогоплательщиками в пользу физических лиц, а для организаций и индивидуальных предпринимателей – по авторским договорам; - доходы от предпринимателей или иной продовольственной деятельности за вычетом расходов связанных с их извлечением. Для предпринимателей перешедших на упрощенную систему объектом налогообложе- ния является валовая выручка. | |||||

| Ставка налога (сбора) | Налоговая база | Федераль- ный бюджет | Фонд социального страхования РФ | Фонды обязательного медицинского страхования | Итого | |

| Федераль- ный фонд | Территори- альные фонды | |||||

| до 100 тыс.руб. | 28,0% | 4,0% | 0,2% | 3,4% | 35,6% | |

| 100-300 тыс.руб. | 28000 руб.+ 15,8% с сум- мы,превыша- ющей 100 т.р | 4000 руб.+ 2,2% с сум- мы,превыша- ющей 100 т.р | 200 руб.+ 0,1% с сум- мы, превы- шающей 100 т.р. | 3400 руб.+ 1,9% с суммы, превышающей 100 т.р. | 35600р+ 20,0% с суммы, превы- шающей 100 т.р. | |

| 300-600 тыс.руб. | 59600 руб.+ 7,9% с сум- мы,превыша- ющей 300 т.р | 8400 руб.+ 1,1% с сум- мы,превыша- ющей 300 т.р | 400 руб.+ 0,1% с сум- мы, превы- шающей 300 т.р. | 7200 руб.+ 0,9% с суммы, превышающей 300 т.р. | 75600р+ 10,0% с суммы, превы- шающей 300 т.р. | |

| свыше 600 тыс. руб. | 83300 руб.+ 2,0% с сум- мы,превыша- ющей 600 т.р | 11700 руб. | 700 руб. | 9900 руб. | 105600р.+2,0% с суммы, превы- шающей 600 т.р. | |

| Сроки уплаты налогов (сборов) | Юридические лица производят уплату авансовых платежей по социальному налогу ежемесячно в срок, установленный для получения в банке средств на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. | |||||

Налог с продаж – региональный налог. Плательщиками налога являются юридические и физические лица, реализующие товары, работы или услуги на территории РФ. [2]

| Вид налога (сбора) | Налог с продаж |

| Объект налогообложения

| Операции по реализации физическим лицам товаров (работ, услуг) на территории субъекта Российской Федерации, операции по реализации товаров (работ, услуг) признаются объектом налогообложения в том случае, если такая реализация осуществляется за наличный расчет, а также с использованием расчетных или кредитных банковских карт |

| Ставка налога (сбора) | Не более 5% |

| Сроки уплаты налогов (сборов)

| Уплата налога производится ежеквартально, в срок не позднее 5-го числа месяца следующего за отчетным кварталом |

Налог на имущество предприятий занимает центральное место среди имущественных налогов по сумме поступлений. При его взимании реализуются обе функции налога: и фискальная, и экономическая. Первая функция – благодаря тому, что обеспечиваются небольшие, но стабильные поступления в доходы территориальных бюджетов; вторая – через заинтересованность предприятий в уплате меньших сумм налога путем освобождения от лишнего, неиспользуемого, не приносящего дохода имущества. Кроме того, удобство налога на имущество для государства очевидно: имущество – овеществленный доход, и скрыть его сложнее. [2]

| Вид налога (сбора) | Налог на имущество | ||

| Объект налогообложения

| Среднегодовая стоимость имущества | ||

| Ставка налога (сбора) | Не более 2% | ||

| Сроки уплаты налогов (сборов) | аван- совых | - | |

| факти- ческих | По квартальным расчетам–в 5-дневный срок со дня, установленного для представления квартальных отчетов | По годовым расчетам - в 10-дневный срок со дня, установленного для представления отчета | |

| Бухгал- терские проводки | дебет | 80 | |

| кредит | 68 | ||

В соответствии с требованиями правила (стандарта) аудиторской деятельности «Планирование аудита» ниже приведены примерное содержание и форма программы аудита по данному разделу. [18]

Программа аудита Аудит расчетов с бюджетомПроверяемая организация ________________________________________________

Период аудита _________________________________________________________

Количество человеко-часов ______________________________________________

Руководитель аудиторской группы ________________________________________

Исполнитель ___________________________________________________________

Планируемый аудиторский риск __________________________________________

Планируемый уровень существенности ____________________________________

| № п/п | Перечень проверяемых вопросов и процедур | Рабочие документы аудитора | Примечание |

| 1 | 2 | 3 | 4 |

| 1 | Правильность применения ставок, определения налогооблагаемой базы, законность и обоснованность льгот по начислению платежей в бюджет: налог на прибыль; налог на добавленную стоимость; подоходный налог; налог на имущество; прочие налоги и платежи в бюджет Процедура: проверка документов Выборка _________________________________________ Сплошным порядком______________________________ | Рабочие записи | |

| 2 | Правильность составления корреспонденции по счету 68 “Расчеты с бюджетом”. Соответствие записей аналити- ческого учета по счету 68 записям в главной книге и формах бухгалтерской отчетности Процедура: проверка документов, прослеживание Выборка _________________________________________ Сплошным порядком ______________________________ | -“- | |

| 3 | Правильность составления и своевременность представления отчетов по видам налогов Процедура: проверка документов Выборка _________________________________________ Сплошным порядком ______________________________ | -“- |

Руководитель аудиторской группы

Похожие работы

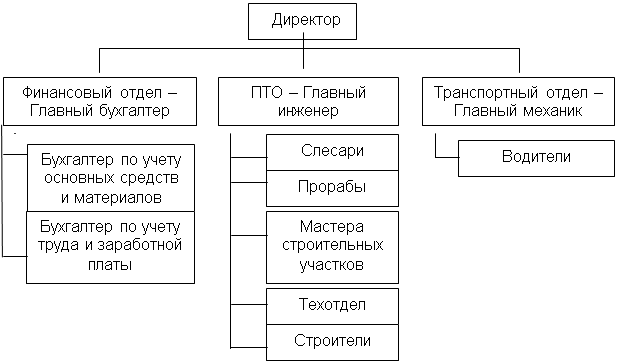

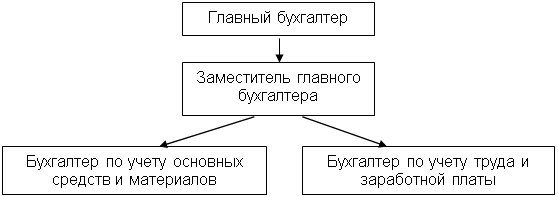

... ; поставщикам по просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др. Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 обособленно. 2. ООО «СМУ Капстрой» - экономический субъект исследования 2.1 Технико-экономическая характеристика ...

... самим ходом истории, и потребностями, которые возникали в процессе развития производительных сил и технологий. 2 Проблемы малого бизнеса ( на примере МО г. Тихорецк) 2.1 Современное состояние малого бизнеса МО г. Тихорецк Развитие сектора малого предпринимательства является стратегической необходимостью повышения политической, экономической и социальной стабильности российского общества. Малое ...

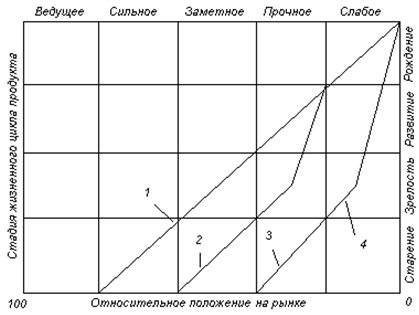

... предприятие обладает нормальной финансовой устойчивостью и независимо от внешних займов. 3. Предложения по внедрению ИНСТРУМЕНТОВ стратегического анализа в систему управления ООО "Строительное управление" 3.1 STEP-анализ организации Анализ конкурентоспособности предприятия представляет собой сложную задачу, решение которой возможно на основе системного рассмотрения стратегического ...

... целью предприятие ООО “Стройиндустрия-Сервис” считает ответственность за качество и быстроту производимых услуг, а так же индивидуальность подхода к каждому клиенту. 2.2 Анализ финансово хозяйственной деятельности ООО “Стройиндустрия-Сервис” 2.2.1. Укрупненный баланс предприятия (таблица1.) Укрупненный баланс Изменения в % изменениям итого баланса 11 3,05; 87,09; 49,37 38,45; 45,24; ...

0 комментариев