Навигация

Единый социальный налог, страховые взносы на обязательно пенсионное страхование

2.8. Единый социальный налог, страховые взносы на обязательно пенсионное страхование

В соответствии со ст.235 ч. 2 НК РФ ООО «Авиатор» в 2006-2007 гг. являлось плательщиком ЕСН. На основании ст.241 НК РФ исчисление ЕСН в 2006-2007гг. производилось по ставке 26,0 %. Налоговые декларации по ЕСН и страховым взносам на обязательное пенсионное страхование за 2006-2007гг. представлены своевременно.

Проверкой правильности исчисления ЕСН по этим декларациям установлено, что налог в декларациях показан правильно, т.к. в нее включены все выплаты, являющиеся объектом налогообложения по ЕСН в соответствии с п.1ст.236 НК РФ.

При сверке налоговой базы, отраженной в налоговых декларациях по ЕСН и страховым взносам на обязательное пенсионное страхование за 2006-2007гг. с данными бухгалтерского учета (сводных ведомостей о начисленной заработной плате, договоров гражданско-правового характера, первичных кассовых документов) установлено, все доходы, полученные физическими лицами, включены в налогооблагаемую базу. Ставки налога по ЕСН применены правильно. Нарушений в исчислении ЕСН не установлено.

Правильность применения налогового вычета в соответствии с абз.4 п.З ст.243 НК РФ.

Согласно абз. 4 п. З ст.243 НК РФ сумма ЕСН, уменьшается налогоплательщиком на сумму начисленного ими за этот период страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование (налоговый вычет) в пределах сумм исчисленных исходя из тарифов страховых взносов, предусмотренных ФЗ от 15.12.01г. №167-ФЗ «Об обязательном пенсионном страховании в РФ», при этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в ФБ, начисленную за этот период.

В 2006-2007гг. ООО "Авиатор" правильно воспользовалось налоговым вычетом по страховым взносам на обязательное пенсионное страхование, т.е. в пределах сумм начисленных и уплаченных страховых взносов. Нарушений в исчислении страховых взносов на обязательное пенсионное страхование не установлено.

2.9 По другим вопросам программы проверки нарушений установлено

3 Заключение:

3.1 Всего по результатам проверки установлено:

3 1.1 Неуплата налога на добавленную стоимость за октябрь 2006 года в сумме 67 823 руб.

3.1.2 Неуплата налога на прибыль за 2007 год всего в сумме 125 617 руб., в т.ч. в федеральный бюджет-34 021 руб., в областной бюджет-91 596 руб. ИТОГО неуплата налогов - 193 440 руб.

3. 2 По результатам проверки предлагается взыскать с ООО «Авиатор»

а) указанные в п.3.1 суммы налогов - 193 440 руб.

б) пени за несвоевременную уплату налогов, начисленные в соответствии со ст. 75 НК РФ всего в сумме 19 569 руб., в т. ч. по налогу на прибыль 3 887 руб., из них в фед. бюджет - 672 руб., в обл. бюджет- 3 215 руб.; по НДС -15 682 руб. (приложение №5 - расчет пени, выписка из лицевого счета по НДС на 9 листах).

3.3 Применить к ООО «Авиатор» следующие меры ответственности за совершение налоговых правонарушений:

а) п.1 ст. 122 НК РФ за неуплату налогов в результате неправильного исчисления в виде штрафа в размере 20 % от неуплаченных сумм налогов всего 38 688 руб., в т. ч. по налогу на прибыль - 25 123 руб., из них федеральный бюджет - 6 804 руб. (34 021 руб. х 20%), областной бюджет – 18 319 руб. (91 596 руб. х 20%); по налогу на добавленную стоимость – 13 565 руб. (67 823 руб.* 20%).

б) п. 1 ст. 119 НК РФ за непредставление в установленный законодательством о налогах и сборах срок налоговой декларации в налоговый орган в виде штрафа в размере 5 % суммы налога, подлежащей уплате на основе этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы, всего 25 123 руб., из них в федеральный бюджет - 6804 руб.(34021руб.* 4 мес.*5%), в областной бюджет - 18 319 руб. (91596руб.*4 мес*5%).

в) п. 1 ст. 126 НК РФ за непредставление в установленный законодательством срок книги покупок и книги продаж за октябрь 2006 года (требование о представлении документов от 03.05.2008 года), необходимых для осуществления налоговой проверки, в виде штрафа в размере 50 руб. за каждый не представленный документ- 100 руб. (2 док.*50 руб.).

Всего по акту начислено: 277 010 руб., в т.ч.:

налогов — 193 440 руб.,

пени — 19 659 руб.,

штрафов всего -63 911 руб.,

из них по ст. 119 НК РФ - 25 123руб.,

по ст. 122 НК РФ - 38 688 руб.,

по ст. 1226 НК РФ - 100 руб.

3.4. Внести необходимые исправления в документы бухгалтерского и налогового учета.

В случае несогласия с фактами, изложенными в настоящем акте выездной налоговой проверкой, а также с выводами и предложениями проверяющего Вы вправе представить в течение 15 дней со дня получения настоящего акта в инспекцию письменные возражения по указанному акту в целом или по его отдельным положениям. При этом Вы вправе приложить к письменным возражениям или в согласованный срок передать документы (их заверенные опии), подтверждающие обоснованность своих возражений.

Главный госналогинспектор,

Советник государственной А.Н.Сидорова

Гражданской службы РФ 3 класса

Главный госналогинспектор,

Референт государственной службы

1 класса ИФНС России по Л.В.Семёнова

Ялуторовскому району города Ялуторовска

Директор ООО «Авиатор» В.Н.Кузьмин

Экземпляр №2 акта получил ______________

Похожие работы

... иные обязанности, предусмотренные законодательством о налогах и сборах. 2. Налогоплательщики - организации и индивидуальные предприниматели помимо обязанностей, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя: 1) об открытии или о закрытии счетов (лицевых счетов) - в течение семи дней со дня открытия ( ...

... в отношении одного налогоплательщика (плательщика сбора, налогового агента) может проводиться по одному или нескольким налогам. Круг обязанностей налоговых органов весьма широк, и поэтому неудивительно, что МНС России наделено весьма значительными полномочиями. Однако не следует забывать, что его права не безграничны. И в Положении о Министерстве Российской Федерации по налогам и сборам, ...

... отметить, что арбитражных дел, связанных с взысканием ущерба с налоговых органов, в связи с разглашением ими или их сотрудниками сведений по банковским операциям предприятий на сегодняшний день практически нет. 2. Контроль налоговых органов за операциями по счетам и вкладам физических лиц А. Постановка физических лиц на учет в налоговом органе Статья 4 закона РФ "Об основах ...

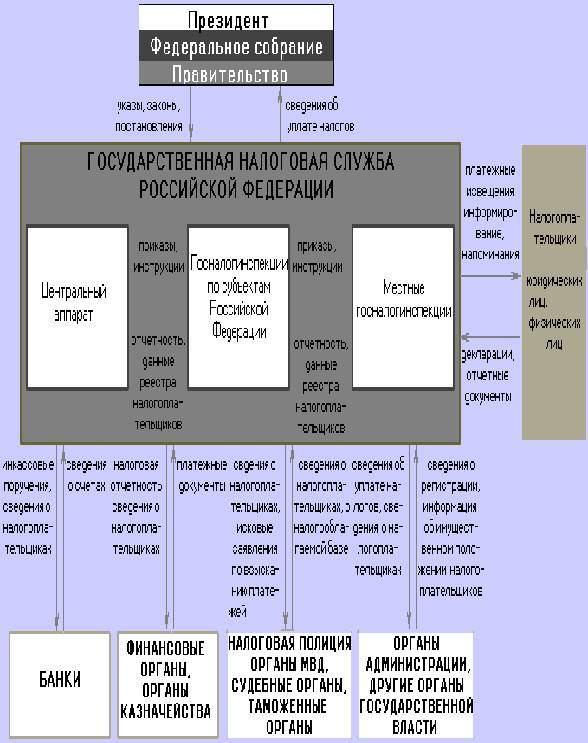

... ), и с другой - методом исполнения объязанностей ( ст. 32, 33, 34 Кодекса, а также соответствующие статьи федеральных законов, определяющих порядок организации и деятельности налоговых органов). Система налоговых органов построена в соответствии с административным и национально-территориальным делением, принятым в Российской Федерации, и состоит из трех звеньев.1 Основным элементом в этой, ...

0 комментариев