Навигация

Копии лицензий на право занятия определенными видами деятельности, патентов и разрешений;

4. Копии лицензий на право занятия определенными видами деятельности, патентов и разрешений;

5. Документы для осуществления проверки полномочий.

В интересах заемщика ускорить сбор затребованных документов. Организация предоставляет филиалу Брянский ОАО «ЮНИКОРБАНК» пакет документов, на основе которых проводится анализ финансового состояния и соответствия основных показателей требованиям банка, а также соответствие требований к обеспечению предполагаемого кредита. Максимальный срок рассмотрения заявки клиента (с момента предоставления полного пакета документов) банком по тарифу 1 составляет не более 5 дней.

Рассмотрение заявки включает следующее. Во-первых, осуществляется проверка учредительных документов ООО «Надежда». Во-вторых, проверяется, удовлетворяет ли ООО «Надежда» нефинансовым и финансовым параметрам отсечения. На финансовых параметрах отсечения остановимся подробнее:

Таблица 7

Расчет коэффициентов ликвидности ООО «Надежда» за 2006-2008 гг.

| Коэффициент | 2006 | 2007 | 2008 | Динамика |

| Абсолютной ликвидности | 0,281 | 0,234 | 0,596 | +0,315 |

| Срочной ликвидности | 0,598 | 0,74 | 1,014 | +0,416 |

| Текущей ликвидности | 1,107 | 1,312 | 1,421 | +0,314 |

| Чистый оборотный капитал | 18388 | 20371 | 40714 | +22326 |

Таблица 8

Показатели финансовой устойчивости ООО «Надежда» за 2006-2008 гг.

| Коэффициент | 2006 | 2007 | 2008 |

| Автономии | 101106/195371=0,517 | 119380/196242=0,608 | 145850/270050=0,54 |

| Финансирования | 101106/77715=1,3 | 119380/65257=1,829 | 145850/96627=1,509 |

| Задолженности | 94265/101106=0,932 | 76862/119380=0,643 | 124200/145850=0,851 |

Таблица 9

Анализ показателей рентабельности за 2006-2008 гг.

| Коэффициент | Значение показателя | |||

| 2006 | 2007 | 2008 | Динамика | |

| R хозяйственной деятельности, % | 0,082152 | 0,12903 | 0,1505 | 0,06835 |

| R продаж, % | 0,074159 | 0,1118 | 0,12615 | 0,052 |

| R собственного капитала, % | 0,00031 | 0,16576 | 0,1996 | 0,19929 |

| R основного капитала | 0,000329 | 0,16622 | 0,21757 | 0,21724 |

| R оборотного капитала | 0,000415 | 0,21282 | 0,23743 | 0,23702 |

1. Доля собственных средств в пассивах предприятия должна составлять не менее 30%. Из бухгалтерского баланса ООО «Надежда» видно, что доля собственных средств в пассивах составляет 54%.

2. Коэффициент общей (текущей) ликвидности (отношение текущих активов к текущим пассивам) должен составлять не менее 1. Коэффициент общей (текущей) ликвидности в ООО «Надежда» составляет 1,42.

3. «Потенциал» (отношение выручки по официальной отчетности предприятия к фактической выручке за тот же период) должен быть не менее 30%. По кредитам на срок до 36 месяцев расчет производится за последние 6 месяцев.

Таблица 10

Динамика основных индикаторов финансового состояния ООО «Надежда» 2008 г.

| Показатель | Значение показателя | |||

| 2006 | 2007 | 2008 | Дина-мика | |

| Среднемесячная выручка (К1), тыс. руб. | 30049 | 33321 | 34847 | 4797,75 |

| Доля денежных средств в выручке (К2) | 0,0574 | 0,0339 | 0,0573 | -0,0001 |

| Среднесписочная численность персонала (КЗ) | 225 | 267 | 249 | 24 |

| Степень платежеспособности общая (К4) | 2,5108 | 2,5678 | 2,8849 | 0,3741 |

| Коэффициент задолженности по кредитам (К5) | 0,3755 | 0,4264 | 0,8434 | 0,4678 |

| Коэффициент задолженности другим организациям (Кб) | 0,2721 | 0,2528 | 0,2972 | 0,0251 |

| Коэффициент задолженности фискальной системе (К7) | 1,5110 | 1,4497 | 1,2335 | -0,2775 |

| Коэффициент внутреннего долга (К8) | 0,2116 | 0,2121 | 0,2334 | 0,0218 |

| Степень платежеспособности по текущим обязательствам (К9) | 2,1441 | 2,1453 | 2,3228 | 0,1787 |

| Коэффициент покрытия текущих обязательств ОА (К 10) | 1,2731 | 1,2012 | 1,3773 | 0,1043 |

| Собственный капитал в обороте (К11) | 6325 | 302 | 10953 | 4628,5 |

| Доля собственного капитала в оборотных активах (К12) | 0,0771 | 0,0035 | 0,0983 | 0,0211 |

| Коэффициент финансовой автономии (К13) | 0,5918 | 0,5630 | 0,5688 | -0,0230 |

| Продолжительность оборота оборотных активов, мес. (К14) | 2,7296 | 2,5769 | 3,1993 | 0,4696 |

| Продолжительность оборота средств в произв-ве, мес. (К15) | 1,2264 | 1,2146 | 1,1762 | -0,0502 |

| Продолжительность оборота средств в расчетах, мес. (К16) | 1,5033 | 1,3623 | 2,0231 | 0,5198 |

| Рентабельность оборотного капитала (К17), % | 0,0004 | 0,2128 | 0,2374 | 0,2370 |

| Рентабельность продаж (К18) | 0,0742 | 0,1118 | 0,1262 | 0,0520 |

| Среднемесячная выработка на одного работника (К19) | 133,55 | 124,8 | 139,95 | 6,3956 |

| Фондоотдача (К20) | 0,2906 | 0,3031 | 0,2864 | -0,0041 |

| Коэффициент инвестиционной активности (К21) | 0,4579 | 0,4198 | 0,4650 | 0,0070 |

4. Максимальный размер среднемесячной выручки (фактической) должен быть не более 1500000 руб. Для кредитов на срок до 36 месяцев расчет - за 6 последних месяцев. Среднемесячная выручка заемщика составляет 34847 руб. - это удовлетворяет требованиям «Программы кредитования малого и среднего бизнеса».

Также филиал Брянский ОАО «ЮНИКОРБАНК» учитывает параметры, ограничивающие максимальную сумму кредита: сумма на приобретение основных средств не должна превышать 4 среднемесячных выручки в последние 6 месяцев. 4 среднемесячных фактических выручки в ООО «Надежда» составляют 591333 руб. Сумма кредита - 500000 руб., этот показатель находится в установленных рамках.

Во-вторых, сумма кредита не должна превышать 100% собственного капитала предприятия на момент составления управленческого баланса. Данные управленческого баланса показывают, что собственный капитал ООО «Надежда» составляет 1262000 руб., а сумма кредита - 500000 руб.

Третий параметр, ограничивающий максимальную сумму кредита, состоит в следующем. Ежемесячный платеж в погашение кредита с учетом процентов не должен превышать 85% от суммы среднемесячной чистой прибыли. Сумма кредита для ООО «Надежда» составляет 500000 руб. Следовательно, с учетом 17% годовых, выплачиваемая сумма составит 585000 руб. Организация предполагает взять кредит на 12 месяцев, т.е. в месяц обязана будет выплачивать 48750 руб. 85% от этой суммы составляет 41437,5 руб., т.е. среднемесячная чистая прибыль не должна быть меньше этой суммы.

За последние 6 месяцев чистая прибыль составила 421000 руб., а среднемесячная чистая прибыль - 70166 руб. Этот показатель также удовлетворяет требованиям «Программы кредитования малого и среднего бизнеса».

Важным моментом рассмотрения заявки является анализ предлагаемого ООО «Надежда» вида обеспечения кредита. ООО «Надежда» в качестве обеспечения кредита предлагает поручительство. Поручителем выступает физическое лицо, которое представляет залог банку в виде сельскохозяйственной техники, находящейся в его собственности (тракторы МТЗ 82.1 и К-701).

Рыночная стоимость техники составляет 845823 руб. Филиал Брянский ОАО «ЮНИКОРБАНК» определил залоговый дисконт для транспортных средств при кредитовании от 9 до 18 месяцев в размере 0,7.

Исходя из этого, оценочная стоимость предмета залога определяется как рыночная стоимость с учетом дисконта, т.е. рыночная стоимость предмета залога поручителя ООО «Надежда» составит 592076 руб. Эта сумма обеспечивает покрытие залогом по кредиту в 500000 руб., т.е. 100% покрытия.

Рассмотрение пакета документов показало, что показатели деятельности ООО «Надежда», а также требования к обеспечению кредита удовлетворяют филиалу Брянский ОАО «ЮНИКОРБАНК» в рамках «Программы кредитования малого и среднего бизнеса».

Филиал Брянский ОАО «ЮНИКОРБАНК» в письменной форме извещает ООО «Надежда» о положительном решении вопроса о выдаче кредита в размере 500000 руб.

Далее с юридическим лицом заключается кредитный договор, в котором указываются размер, сроки, порядок уплаты кредита и процентов, комиссионных вознаграждений, а также отражены права и обязанности сторон.

Так в нашем случае комиссия за ведение ссудного счета составляет 1,5% от суммы кредита, т.е. 7500 руб.

Сумма выплат по процентам, если формой погашения кредита являются ежемесячные аннуитетные платежи, будет составлять 7083 руб. в месяц, а погашение суммы кредита - 41667 руб. в месяц.

Следующий этап - перечисление суммы кредита на счет клиента. Затем клиент оплачивает комиссию за ведение счета. Уплата процентов должна производиться ежемесячно, а уплата основного дола может быть отсрочена, но не более чем на три месяца (по условиям тарифа 1).

Представленные выше этапы отражают процесс кредитования юридических лиц и оценки кредитоспособности заемщика в филиале Брянский ОАО «ЮНИКОРБАНК» на примере ООО «Надежда». [46]

Глава 3. Направления по совершенствованию организации кредитования малого и среднего бизнеса в филиале Брянский ОАО «ЮНИКОРБАНК»

Похожие работы

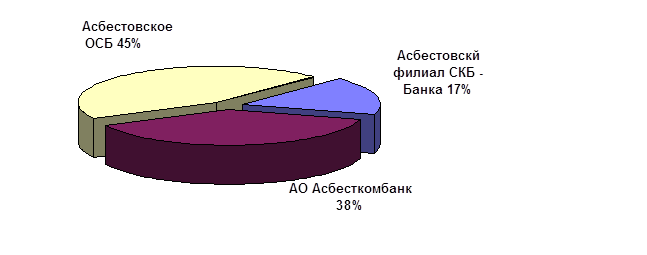

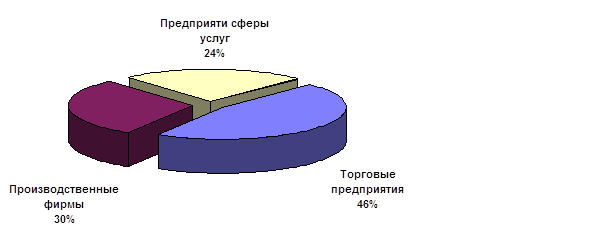

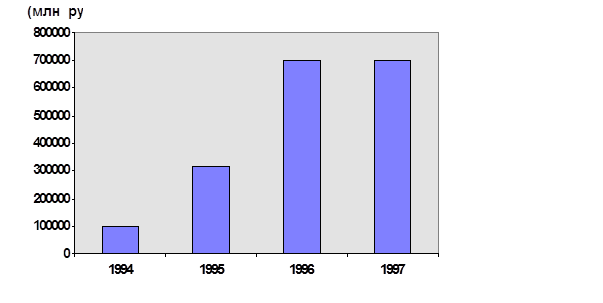

... имеет организационно-функциональную структуру подобную Екатеринбургскому территориальному Сбербанку РФ, но с меньшим количеством задействованных специалистов. Механизм инвестиционного кредитования предприятий малого и среднего бизнеса Общий принцип инвестиционного кредитования. Практика кредитования предприятий в российских банках разнообразна. Некоторые банки при кредитовании пользуются ...

... портфеля кредитных продуктов, предоставленных предприятиям малого бизнеса, с уступкой прав требования в пользу ВТБ 24. Глава 4. Банк 24. Кредитование Рассмотрим схемы кредитования малого и среднего бизнеса еще и на примере Банка «Банк 24» [20]. «Бизнес-Овердрафт» Кредитование в форме овердрафта возможно при условии, что Заемщик находится на расчетно-кассовом обслуживании в ...

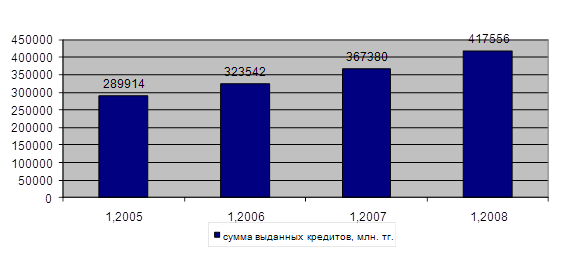

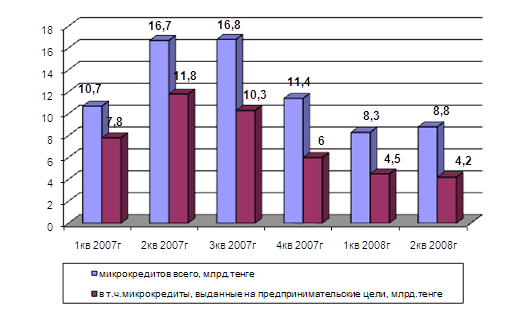

... ознакомиться со взглядом на процесс кредитования субъектов малого и среднего бизнеса самих коммерческих банков. 2.2 Анализ банковского участия в кредитовании малых и средних предприятий на примере АО «Народный банк Казахстана» Проведем анализ кредитования субъектов малого и среднего бизнеса банками второго уровня на примере АО «Народный банк Казахстана» и рассмотрим этот процесс с позиции ...

... в последние годы в Республике Казахстан предпринимательство получило динамичное развитие. В настоящее время предпринимательство в Республике Казахстан получает развитие в разнообразных видах. Особого внимания требует развитие внутреннего рынка, поддержка малого и среднего предпринимательства. Среди новых предпринимательских структур резко увеличилось количество акционерных обществ, созданных в ...

0 комментариев