Навигация

Налог на добавленную стоимость, его сущность и роль в образовании доходов бюджета

1. Налог на добавленную стоимость, его сущность и роль в образовании доходов бюджета

1.1. Сущность налога на добавленную стоимость, его место в налоговой системе Российской Федерации

Изъятие государством в свою пользу определенной части валового внутреннего продукта в виде обязательного взноса составляет сущность налога.[1] Взносы осуществляют основные участники производства валового внутреннего продукта:

работники, своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

хозяйствующие субъекты, владельцы капитала.

За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства — с другой, по поводу формирования государственных финансов.

Известный экономист Адам Смит в своем классическом сочинении “Исследование о природе и причинах богатства народов” считал основными принципами налогообложения всеобщность, справедливость, определенность и удобность. Подданные государства должны давать “средства к достижению цели общества или государства” каждый по возможности и соразмерно своему доходу по заранее установленным правилам (сроки платежа, способ взимания), удобным для плательщика. Со временем этот перечень был дополнен принципами обеспечения достаточности и подвижности налогов (налог может быть увеличен или сокращен в соответствии с объективными нуждами и возможностями государства), выбора надлежащего источника и объекта налогообложения, однократности обложения.[2]

Весь состав налогов и сборов отечественной системы налогообложения распадается на две взаимодействующие подсистемы:

- прямого налогообложения;

- косвенного налогообложения.[3]

Эти подсистемы тесно взаимодействуют не только при обеспечении потребностей бюджета в доходных источниках, но и в процессах конкретного исчисления налогооблагаемой базы. Взимание одних налогов может снижать или увеличивать стоимостную базу исчисления других. Эволюция налогообложения в России и за рубежом свидетельствует о постоянном поиске способов разрешения споров — какая из подсистем должна быть преобладающей: прямое или косвенное обложение.

Здесь исторически выделяются три основные концепции. Представители первой из них ввели само понятие "косвенные налоги" и считали, что различия следует искать в условиях переложения налогового бремени на конечного потребителя. Те налоги, которые непосредственно падают на плательщика и не могут быть переложены путем включения в продажные цены товаров, считаются прямыми, остальные же — косвенными.[4]

Согласно другой концепции, прямые налоги взимаются посредством именных списков и кадастров, а косвенные связаны только с продажными ценами. По-другому, прямые налоги имеют отношение к доходам, а косвенные — к ценам на потребление товаров.[5] Эти концепции мало чем различаются.

Третья точка зрения сводится к классификации налогов, основанной на том, что прямые налоги взимаются с доходов или имущества плательщика. Косвенные же определяют платежеспособность опосредованным путем, исходя из размеров расходов данного физического лица.[6]

Своеобразная концепция существует и у современных российских экономистов. Она сводится к утверждению, что фактически не существует, как такового, понятия косвенного налогообложения, по крайней мере в отношении налога на добавленную стоимость. Они считают, что последний принимает прямой характер, когда цена товаров “упирается” в платежеспособный спрос. Это приводит к уменьшению прибыли, что типично для прямого налогообложения. Авторов данной концепции трудно обвинить в абсолютной неправоте во взглядах на классификацию налогов. В ней есть свое рациональное зерно. Однако говорить об аморфности понятий косвенного и прямого налогообложения по крайней мере спорно, хотя в относительной форме она несомненно существует.[7]

Косвенные налоги общепризнанно содержат в себе такой важнейший отличительный признак, характерный для данного типа налогообложения, как переложение первоначальным плательщиком налогового бремени на потребителя его продукции путем повышения продажных цен при ее реализации. Первоначальные или промежуточные плательщики перекладывают налог на конечного потребителя. Поэтому само понятие “косвенный” заключается в том, что влияние налога на доход конечного потребителя происходит через его расходы в определенной части цены приобретения товара.

В чисто теоретическом плане налоги на потребление исключают возможность ущемления интересов производителей и продавцов товаров, так как источником их уплаты являются доходы конечных потребителей. Однако в отдельных случаях плательщиком косвенных налогов может стать производитель или продавец, когда источником уплаты их становится прибыль и определенная часть косвенных налогов принимает черты прямого обложения. Однако от этого косвенные налоги не становятся прямыми в классическом понимании, поскольку изъятие в бюджет названной части косвенных налогов за счет прибыли осуществляется все-таки через расходы предприятий, произведенные ранее. Такие ситуации могут возникнуть в нескольких случаях: предложение товаров значительно превышает платежеспособный спрос на них в силу перенасыщения ими рынка; спрос на товар падает из-за большой доли косвенных налогов в цене, что делает товар недоступным основной массе потребителей; абсолютное или относительное снижение реальных доходов населения; неконкурентоспособность товара, трудности его реализации и т.п. В любом из названных случаев налогоплательщикам приходится либо снижать цены путем уменьшения издержек производства или прибыли, либо сокращать объемы производства и реализации. В этом проявляется регулирующая функция косвенных налогов, направленная на сдерживание деловой активности, стимулирование предприятий в повышении конкурентоспособности продукции и снижении издержек производства путем внедрения новой техники, технологий и т.д.

Налогообложение добавленной стоимости — одна из наиболее важных форм косвенного налогообложения. В российскую практику хозяйствования НДС был введен Законом РСФСР от 6 декабря 1991 г. № 1992-1 с изменениями от 2 января 2000 г., как составная часть цены с целью регулирования спроса и предложения на товарном рынке.

В приложениях 1-8 показаны: уровни и виды нормативно-правовых актов РФ об НДС (приложение 1); основные понятия, используемые в законодательстве об НДС (приложение 2); плательщики НДС (приложение 3); объекты налогообложения (приложение 4); виды товаров (работ, услуг), освобождаемых от НДС (приложение 5); ставки НДС (приложение 6); облагаемый оборот (приложение 7,8).

В ст.1 Закона РФ № 1992-1 этот налог определен как форма изъятия в бюджет части добавленной стоимости, которая создается на всех стадиях производства, обращения и определяется как разница между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на издержки производства и обращения.

Трактовка базы обложения НДС, содержащаяся в Законе, совершенно не совпадает с методическими положениями относительно этой базы, которыми руководствуется практика. В отечественных бухгалтерских регистрах не предусмотрен порядок отражения величины добавленной стоимости, и, следовательно, достоверно определить налогооблагаемый оборот практически невозможно.[8]

В настоящее время порядок формирования облагаемого оборота регламентируется Законом РФ № 1992-1 и соответствующей Инструкцией ГНС РФ № 39. Согласно п.1 ст. 4 Закона о НДС, облагаемый оборот определяется на основе стоимости реализуемых товаров (работ, услуг), исходя из применяемых цен и тарифов, без включения в них НДС.

Нормативные положения этих документов к настоящему времени откорректированы 15 законами и несколькими ведомственными положениями ГНС РФ, издаваемыми во исполнение указов Президента и постановлений Правительства РФ. В новой редакции Инструкции ГНС РФ № 39, так же как и в указанном Законе, облагаемым оборотом называется добавленная стоимость, которая, как уже отмечалось, в бухгалтерском учете не определяется. Более того, в орбиту налогообложения вовлечены суммы, совершенно не имеющие отношения к добавленной стоимости: финансовая помощь, суммы предоплат, авансовые взносы, суммы штрафов, акцизные надбавки и т. д. Тем самым новая редакция инструктивных рекомендаций по исчислению и уплате НДС в бюджет сохранила ориентацию ранее действовавших положений на повсеместный и всеобъемлющий охват результатов товарообменных операций. Это объясняется некогда существовавшей государственной политикой ценового постоянства. НДС, введенный с 1 января 1992 г., был призван препятствовать необоснованному завышению цен. Прямое его назначение — содействовать поддержанию пропорциональности и эквивалентности товарного обмена — в то время не принималось во внимание.

После отпуска цен с 2 января 1992 г. (постановление Правительства РФ от 19 декабря 1992 г. № 55 “О либерализации цен”) исчез тот верхний предел, за которым НДС должен был выполнять свое предназначение — изымать прибыль, сложившуюся исключительно за счет ценового фактора.[9]

В результате отрыва цен от сложившегося уровня издержек производства и обращения, составлявшего тогда от 1000 до 3000 пунктов, при постоянном снижении объемов производства в натуральном выражении НДС полностью утратил связь с действительным процессом возрастания стоимости. Само название налога в настоящее время противоречит практике определения налогооблагаемой базы и суммы налога. НДС продолжает оставаться “ценовой надбавкой”. Вся сумма прироста цен за счет НДС перекладывается на конечного потребителя. НДС, наряду с акцизами, — самый перелагаемый налог. Рост доходов основной массы населения незначителен, все больше углубляется разрыв между высоко- и низкооплачиваемыми группами населения.[10]

Для устранения негативных социальных последствий применения НДС ставки с 1993 г. были снижены с 28% до 20% по производственным товарам и до 10% по отдельным видам продовольственных товаров и товарам детского ассортимента.[11] Однако и этот шаг не устранил тех деформаций, которые были присущи НДС. С позиции техники взимания НДС частично дублирует налог на прибыль. Оба эти налога имеют исходную базу обложения — выручку от производства продукции (работ, услуг), т. е. один источник финансовых ресурсов предприятий облагается дважды. Решение этой проблемы требует кардинальных мер — изменения методики исчисления НДС или упразднения налога на прибыль. Многие экономисты однозначно отрицательно оценивают практику налогообложения стоимостных результатов как противоречащую основам рыночного хозяйствования.

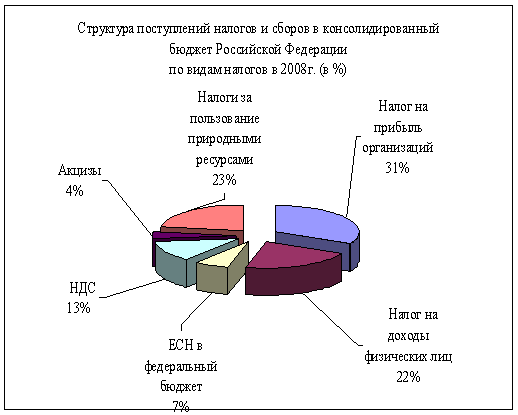

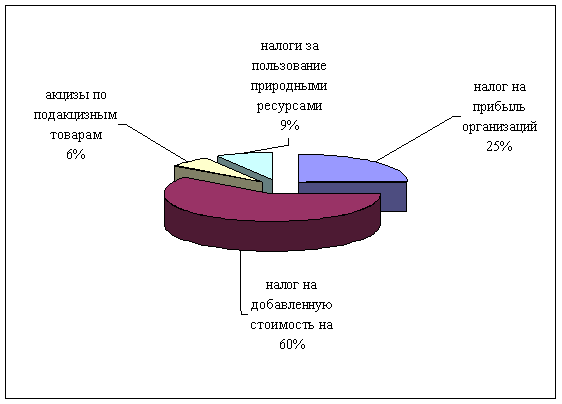

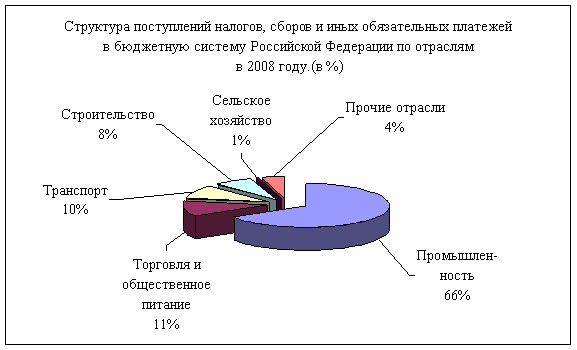

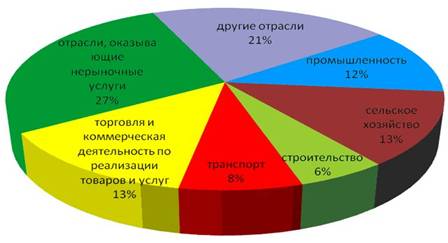

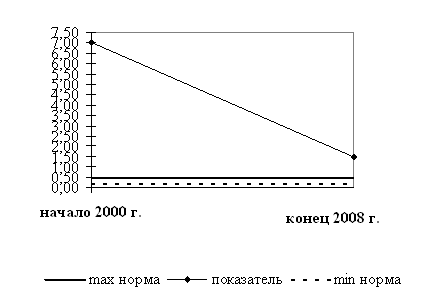

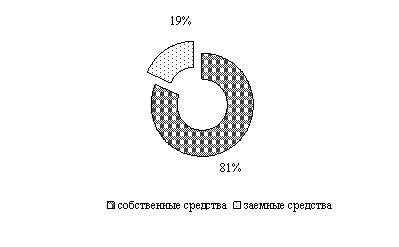

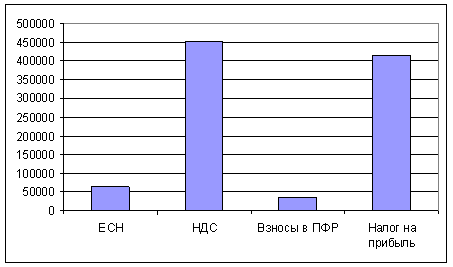

О роли НДС в формировании доходов бюджета можно судить по следующим данным. В 1999 г. ожидаемые налоговые доходы федерального бюджета составляли 467,78 млрд.руб. (10,75% к ВВП), фактически было получено налоговых доходов на сумму 456,03 млрд.руб. (10,36% к ВВП)[12], т.е. на 2,51% меньше. Ожидаемая величина НДС в 1999 г. составляла 197,24 млрд.руб.[13], т.е. 42,16% от всей суммы налоговых поступлений. Фактически сумма НДС составила 179,36 млрд.руб.[14], т.е. 39,33% от всей суммы утвержденных налоговых доходов. Таким образом, НДС играет ведущую роль в формировании доходной части федерального бюджета РФ. Причем эта роль будет возрастать и в дальнейшем. В Бюджете РФ на 2000 г. запланировано поступление НДС на сумму 277,49 млрд.руб.[15], что на 40,68% больше, чем планировалось на 1999 г. Соответственно ожидается увеличение доли НДС в ВНП с 4,53% в 1999 г. до 5,2% в 2000 г.[16]

Оценка места и роли НДС неоднозначна: практики полагают, что этот налог как нельзя лучше обеспечивает бюджетные потребности, а аналитики критикуют этот налог за излишнюю фискальность, неотработанность налоговой базы и чрезмерно высокие ставки. НДС, считают они, не адаптирован к отечественной экономике на этапе ее перехода к рынку, что объясняет существование недостатков в формировании налогооблагаемой базы и в технике исчисления НДС.[17]

В России НДС вводился с заменой и под обеспечение упраздняемых налогов с оборота и налога с продаж. Налог с продаж в нашей стране вновь восстановлен с 1999 г. В налоговой практике промышленно развитых стран, как правило, одновременно два однотипных налога не существуют, поскольку это нарушает экономический смысл налоговых правоотношений.

Расчет ставок НДС изначально был сориентирован на обеспечение тех же сумм, которые поступали в бюджет от налога с оборота и налога с продаж (в варианте, существовавшем в 1994 г.). К сожалению, не было проведено научно обоснованных расчетов элементов налогооблагаемой базы, экономических возможностей налогоплательщиков, потребностей бюджета, соотношений между различными видами налогов и общей суммой бюджетных потребностей. Появившиеся значительно позже широкомасштабные научные исследования практики обложения этим налогом оборотов по реализации товаров (работ, услуг) подтвердили антирыночный характер отечественной модели НДС и необходимость ее изменения. До сих пор НДС существует как чисто фискальная норма, обеспечивающая доходные поступления в бюджет.[18]

Похожие работы

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

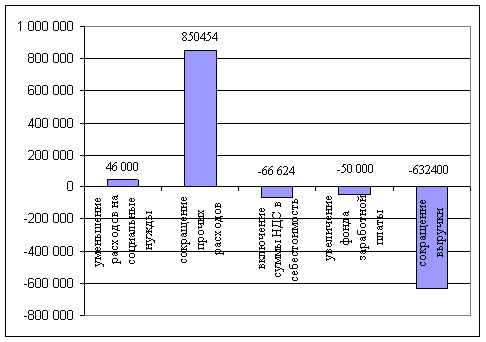

... образом, изменения, которые могут произойти в величине расходов и налогового бремени, говорят о возможности применения УСНО. 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ ОПТИМИЗАЦИИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ОО «АУДИТ-ПРОФИ» 3.1 Обоснование выбора новой системы налогообложения ООО «Аудит-Профи» Рассмотрим две альтернативы применения УСНО. Вариант 1. В качестве объекта налогообложения выбираем «доход минус ...

... точной информацией, получаемой из бухгалтерской отчетности, государственные финансовые и налоговые органы могут осуществлять более точное планирование доходов бюджета. 2. Особенности исчисления и взимания НДС в строительстве 2.1 Выполнение СМР собственными силами и смешанным способом Сегодня многие организации занимаются строительством в собственных интересах. Строительно-монтажные работы ...

... товаров (работ, услуг), предъявляемую покупателям. Эти суммы фактически взимаются не за счет прибыли (результатов хозяйственной деятельности) индивидуального предпринимателя, а с покупателей (клиентов). Одновременно индивидуальные предприниматели получают право на вычет сумм НДС, которые предъявляются им продавцами и оплачиваются ими при приобретении товаров (работ, услуг), предназначенных для ...

0 комментариев