Навигация

Анализ проблем механизма взимания НДС и основных

2. Анализ проблем механизма взимания НДС и основных

направлений его оптимизации

2.1. Механизм взимания НДС, его влияние на

хозяйственную деятельность предприятий

Исчисление НДС — процедура сложная, она различается и зависимости от содержания финансово-хозяйственных операций, цели коммерческих сделок, отраслевой специфики хозяйствования.

На технику исчисления НДС влияют и виды конкретных товарно-материальных ценностей, участвующих в финансово-хозяйственных операциях (основные средства, сырье и материалы, энергия, топливо, нематериальные активы, малоценные и быстроизнашивающиеся предметы. С 1996 г. произошло некоторое выравнивание налоговых процедур в отношении исчисления НДС (было устранено долевое отнесение НДС в зачет перед бюджетом по основным средствам и нематериальным активам, улучшен порядок принятия в зачет и сумм товарно-материальных ценностей.

Методические основы формирования сумм НДС, вносимых в бюджет, закрепила Инструкция ГНС РФ от 11 октября 1995 г. № 39 “О порядке исчисления и уплаты налога на добавленную стоимость”, разработанная с учетом всех законодательных изменении последних лет.

Отличительной особенностью исчисления НДС является приближение методики к образцам, применяемым в европейских странах. Введение счетов-фактур при определении суммы налога, поступившего в стоимости товарно-материальных ценностей, и сумм налога, начисленного на продаваемую продукцию, приблизило отечественную практику исчисления НДС к инвойсному методу (invoice — в пер. с англ. накладная). Применение с 1 января 1997 г. счетов-фактур было введено в налоговое производство в соответствии с Указом Президента РФ от 8 мая 1996 г. № 685 “Об основных направлениях налоговой реформы в РФ и мерах по укреплению налоговой и платежной дисциплины”. Правила составления счетов-фактур содержит Постановление Правительства РФ от 29 июля 1996 г. № 914 “Об утверждении порядка ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость” и Постановление Правительства РФ от 19 января 2000 г. №46 “О внесении изменений в порядок ведения журналов учета счетов-фактур при расчетах по налогу на добавленную стоимость” (это Постановление вступило в силу с 26 февраля 2000 г.). Введение счетов-фактур не означает установления особого метода исчисления НДС по моменту отгрузки. Этот метод применялся до введения счетов-фактур. С их введением усиливается контроль за товаропродвижением, а следовательно, за полнотой исчисления налога и правильностью отнесения его сумм и зачет перед бюджетом. Начиная с 1 января 1997 г. все плательщики НДС в обязательном порядке составляют на все товары, работы и услуги (облагаемые, не облагаемые, экспортные и т. д.) счета-фактуры на имя покупателя в двух экземплярах (один экземпляр должен быть доставлен адресату не позднее 10 дней со дня отгрузки). Выписка счетов-фактур обязательно фиксируется в книге покупок-продаж. Выписываются счета-фактуры и по предоплатам (авансовым платежам) в счет предстоящих поставок товаров (выполнения работ и оказания услуг). С 26 февраля 2000 г. с целью усиления контроля за экспортом и импортом в счет фактуру включено еще два реквизита: “Страна происхождения продукции” и “Номер грузовой таможенной декларации”.

Принятие к возмещению НДС (зачету перед бюджетом) по приобретенным товарам, предназначенным для продаж, материальным ресурсам (работам, услугам) производственного назначения осуществляется в ранее действующем порядке по мере их оплаты и оприходования.

При реализации товаров (работ, услуг) за наличный расчет населению с использованием контрольно-кассовых аппаратов требования постановления Правительства РФ от 29 июля 1996 г. №914 считаются выполненными, если в чеке, выданном покупателю, содержатся следующие реквизиты:

• наименование продавца;

• номер контрольно-кассового аппарата;

• цена продаваемого товара с НДС.

Явный перегиб в применении НДС — его взимание при внутрипроизводственном потреблении продукции собственного производства, прямо не обретающей товарной формы, причем даже тогда, когда затраты на изготовление такой продукции не относятся на издержки производства и обращения (в этом случае за базовую для расчета НДС берется аналогичная реализация продукции за пределы предприятия). Подобный порядок прямо противоречит принципам самофинансирования и самообеспечения.[26]

Если рассматривать НДС по продукции производственно-технического назначения, трудно не вспомнить детскую игру в “салки”; разница лишь в том, что каждый последующий “осаленный”, т.е. участник технологической цепи, получает более ощутимый, нежели предыдущий, “финансовый шлепок”. Начинающий же “игру” по всей этой цепи в конечном счете получает по принципу бумеранга такой удар через суммарный подъем цен, в том числе и за счет НДС, что не состоянии его выдержать.[27]

В масштабах государственного товарооборота перекатывающийся нарастающим валом прирост издержек производства и реализации за счет НДС не может служить действительным источником доходности и реального материального наполнения бюджета. Дело в том, что по природе своего происхождения такой прирост не отражает материальной добавки овеществленного труда на первичном уровне, т.е. уровне деятельности предприятий — товаропроизводителей. Взимание НДС создает лишь иллюзию наполнения бюджета. На самом деле он впитывает уже девальвированную денежную массу. Ситуация усугубляется, если учесть падение прибыльности производства, означающее в то же время сокращение материальной субстанции взимания НДС — прирастающей стоимости. При перераспределении на НДС балансовой нагрузки в пополнении бюджета лишний раз подтверждается фиктивность получаемого таким способом дохода.

Парадоксальность ситуации с применением НДС заключается в том, что государство получает больший налоговый доход от торговых операций по более высоким ценам, вследствие чего само фатальным образом оказывается заинтересованным в завышении цен со всеми вытекающими отсюда дестабилизирующими последствиями.

Механическое заимствование механизма взимания НДС из зарубежной практики без осмысления специфики его действия в условиях реформируемой экономики, да еще с учетом особенностей России, не оправдалось. НДС применяется более чем в 60 странах и везде выполняет нивелирующую функцию в условиях давно сложившегося равновесия денежного спроса и товарного предложения и относительно стабильной межотраслевой нормы прибыли. В таких условиях он лишь упрочивает общее равновесие экономической системы, сложившееся естественным рыночным путем. У нас же, в обстановке общей потери измерительных координат и управляемости экономики, НДС приобрел содержание, которое вполне правомерно назвать полностью иррациональным.

Словом, применение НДС, фактически не связанного с процессом создания и возрастания стоимости, представляется не только бесперспективным, но и опасным для государства и его экономики.

Похожие работы

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

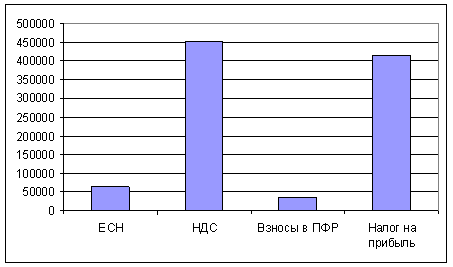

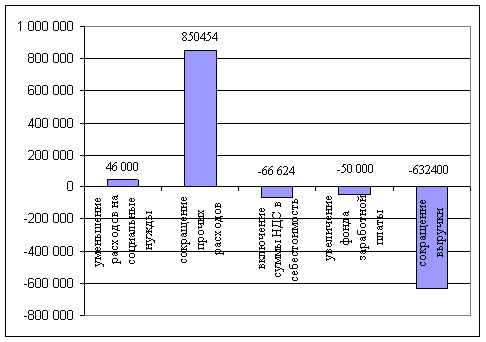

... образом, изменения, которые могут произойти в величине расходов и налогового бремени, говорят о возможности применения УСНО. 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ ОПТИМИЗАЦИИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ОО «АУДИТ-ПРОФИ» 3.1 Обоснование выбора новой системы налогообложения ООО «Аудит-Профи» Рассмотрим две альтернативы применения УСНО. Вариант 1. В качестве объекта налогообложения выбираем «доход минус ...

... точной информацией, получаемой из бухгалтерской отчетности, государственные финансовые и налоговые органы могут осуществлять более точное планирование доходов бюджета. 2. Особенности исчисления и взимания НДС в строительстве 2.1 Выполнение СМР собственными силами и смешанным способом Сегодня многие организации занимаются строительством в собственных интересах. Строительно-монтажные работы ...

... товаров (работ, услуг), предъявляемую покупателям. Эти суммы фактически взимаются не за счет прибыли (результатов хозяйственной деятельности) индивидуального предпринимателя, а с покупателей (клиентов). Одновременно индивидуальные предприниматели получают право на вычет сумм НДС, которые предъявляются им продавцами и оплачиваются ими при приобретении товаров (работ, услуг), предназначенных для ...

0 комментариев