Навигация

Особенности взимания НДС по предприятиям

2.2. Особенности взимания НДС по предприятиям

отдельных отраслей

2.2.1. Особенности взимания НДС с малых предприятий

Развитие реальных рыночных отношений вызвало активизацию работы хозяйствующих субъектов, в том числе занимающихся малым бизнесом.

По данным государственной статистики на долю малых предприятий приходится до 20% общего объема промышленной продукции, а в сфере торговли, где малый бизнес получил наибольшее развитие, — более 30%.[28] Кроме того, по отдельным регионам Российской Федерации до 70 % налогоплательщиков, уплачивающих НДС, приходится на долю малых предприятий.[29]

В общем объеме поступления НДС, как показывает анализ налоговой статистики, удельный вес малых предприятий составляет в среднем до 15% общих квартальных поступлений этого налога.[30]

Некоторые сложности в понимании вопросов налогообложения появились у малых предприятий после выхода Федерального закона от 29.12.95 № 222-ФЗ “Об упрощенной системе налогообложения, учета и отчетности для объектов малого предпринимательства”.

Применение упрошенной системы налогообложения организациями, подпадающими под действие названного выше Федерального закона от 29.12.95 № 222-ФЗ, предусматривает замену уплаты совокупности установленных законодательством Российской Федерации федеральных, региональных и местных налогов и сборов уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за отчетный период.

Несмотря на достаточно четкую систему налоговых обязательств, предусмотренную действующим законодательством, поток запросов от представителей малого бизнеса относительно понимания конкретной ситуации, возникающей в многообразных положениях, до сих пор не иссякает.

Приоритетными являются те, которые регулируют вопросы возможности выбора перехода на упрошенную систему налогообложения согласно Федеральному закону от 29.12.95 № 222-ФЗ.

В частности, является ли предприятие малого бизнеса плательщиком НДС, если оно решило перейти на упрошенную систему налогообложения?

В силу специфики НДС особый интерес вызывает вопрос о взаимодействии с партнерами в части возможности использования права на возмещение (зачет) входного НДС, если продавцом будет представитель малого бизнеса.

В соответствии с действующим законодательством для всех плательщиков исчисление и уплата НДС построена таким образом, что сумма налога, указанная отдельной строкой в расчетных документах (поручениях, требованиях-поручениях, требованиях, в реестрах чеков и реестрах На получение средств с аккредитива), должна быть четко зафиксирована на балансе поставщика (продавца) по кредитовым оборотам счета 68 "Расчеты с бюджетом", субсчет "Расчеты по налогу на добавленную стоимость", и на балансе покупателя, но по дебетовым оборотам счета 68.

Только при соблюдении указанных выше условий у покупателя к зачету (возмещению) принимаются суммы налога, подлежащие уплате в бюджет поставщиком-продавцом материальных ценностей.

Однако этот принцип взаимности интересов налогоплательщиков и государства нарушается при реализации товаров (работ, услуг), освобожденных в соответствии с п. 1 ст. 5 Закона РФ от 06.12.91 № 1992-1 "О налоге на добавленную стоимость" (с учетом последующих изменений и дополнений) от уплаты налога, а также при реализации товаров (работ, услуг) физическими лицами, занимающимися предпринимательской деятельностью без образования юридического лица, и малыми предприятиями, перешедшими на упрощенную систему налогообложения в соответствии с Федеральным законом от 29.12.95 № 222-ФЗ.

Вышеперечисленные категории лиц не являются плательщиками НДС. Это означает, что действие Закона РФ “О налоге на добавленную стоимость” на них не распространяется.

На этом основании указанные хозяйствующие субъекты лишаются права на возмещение входного НДС и не уплачивают в бюджет НДС по своей реализации товаров (работ, услуг). Поэтому в инструкции Госналогслужбы России от 11.10.95 № 39 “О порядке исчисления и уплаты налога на добавленную стоимость”, зарегистрированной в общеустановленном порядке в Минюсте России, предусмотрена норма, в соответствии с которой при приобретении материальных ценностей для производственных нужд у малых предприятий. перешедших на упрощенную систему налогообложения, как за наличный, так и безналичный расчет, сумма налога по ним к зачету у покупателя не принимается и расчетным путем не выделяется. Стоимость приобретенных материальных ресурсов (работ, услуг) без выделения по ним в расчетных документах НДС приходуется налогоплательщиком на балансовых бухгалтерских счетах 10 "Материалы" и др. на всю сумму предъявленного счета с последующим списанием в установленном порядке на издержки производства (обращения).

Такое решение правомерно, так как оно сохраняет принцип “зеркальности” или нейтральности этого налога при обеспечении финансовых интересов как налогоплательщиков, так и государства, поскольку в противном случае государственный бюджет мог бы понести необоснованные потери в связи с тем, что малые предприятия, перешедшие на упрощенную систему налогообложения, не являются плательщиками НДС.

Рассмотрим процесс исчисления НДС на примере ООО “Академия красоты” г. Саратова. НДС уплачивается предприятием с облагаемого оборота по ставке 20%. В форме по расчету НДС (см. приложение 9) прежде всего показывается величина НДС по приобретенным ценностям, отражаемая по дебету сч. 19 (2856 руб.) и сумма НДС по оприходованным оплаченным ценностям, подлежащая списанию с кредита сч. 19 “НДС по приобретенным ценностям” в дебет сч. 68 “Расчеты с бюджетом” (2356 руб.).

Стоимость бытовых услуг с НДС, оказанных предприятием, составила за 1 квартал 1999 г. 35338 руб. Сумма НДС вычисляется по ставке 16,67%. Получим, 35338*0,1667 = 5891 руб. В итоге сумма НДС, подлежащая оплате в бюджет за 1 кв. 1999 г., равна 3535 руб. (5891-2356) (см. таблицу 4).

Таблица 4Расчет НДС за 1 квартал 1999 г.

| №№ | Показатели | Оборот, руб. | Ставка НДС, % | Сумма НДС, руб. |

| 1. | Сумма НДС по приобретенным ценностям, отражаемая по дебету сч. 19 | 14282 | 20 | 2856 |

| 2. | Сумма НДС по оприходованным оплаченным ценностям, подлежащая списанию с кредита сч. 19 в дебет сч. 68 | 11782 | х | 2356 |

| 3. | Стоимость реализуемых услуг | 35338 | 16,67 | 5891 |

| 4. | Сумма НДС, подлежащая уплате в бюджет (с.3 – с.2) | х | х | 3535 |

Похожие работы

... сотрудничества государства и налогоплательщиков должны стать профессионализм и взаимная ответственность, высокая налоговая культура и налоговая дисциплина. 3.3 Основные направления налоговой политики К настоящему времени в Российской Федерации в целом закончено формирование основ современной налоговой системы. В ходе проведенной в Российской Федерации налоговой реформы был отменен ряд ...

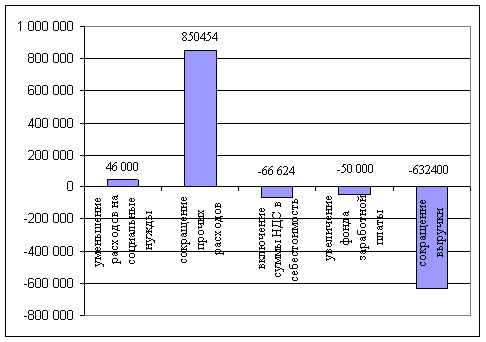

... образом, изменения, которые могут произойти в величине расходов и налогового бремени, говорят о возможности применения УСНО. 3. ОСНОВНЫЕ НАПРАВЛЕНИЯ ОПТИМИЗАЦИИ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ ОО «АУДИТ-ПРОФИ» 3.1 Обоснование выбора новой системы налогообложения ООО «Аудит-Профи» Рассмотрим две альтернативы применения УСНО. Вариант 1. В качестве объекта налогообложения выбираем «доход минус ...

... точной информацией, получаемой из бухгалтерской отчетности, государственные финансовые и налоговые органы могут осуществлять более точное планирование доходов бюджета. 2. Особенности исчисления и взимания НДС в строительстве 2.1 Выполнение СМР собственными силами и смешанным способом Сегодня многие организации занимаются строительством в собственных интересах. Строительно-монтажные работы ...

... товаров (работ, услуг), предъявляемую покупателям. Эти суммы фактически взимаются не за счет прибыли (результатов хозяйственной деятельности) индивидуального предпринимателя, а с покупателей (клиентов). Одновременно индивидуальные предприниматели получают право на вычет сумм НДС, которые предъявляются им продавцами и оплачиваются ими при приобретении товаров (работ, услуг), предназначенных для ...

0 комментариев