Навигация

Методика планирования производственно–финансовой деятельности предприятия

1.2 Методика планирования производственно–финансовой деятельности предприятия

Методология финансового планирования на современном этапе предполагает решение предприятием ряда проблем по мнению Н.Ф. Самсонова:

-обоснование цели (системы целей) финансового плана, адекватной основным направлением деятельности предприятия в перспективном периоде;

-определение системы актуальных для предприятия внутренних и внешних финансовых ограничений. В настоящее время одним из наиболее важных ограничений для большинства предприятий является критерий банкротств;

- определение горизонта финансового планирования;

- выбор методов планирования финансовых показателей и разработки финансовых планов;

- разработка процедуры финансового планирования: определение круга участвующих должностных лиц, меры их ответственности, оптимизация информационных связей и документооборота. [19, С.220]

По мнению профессора Н.Ф.Самсонова нормативный метод основывается на системе норм и нормативов, используемых для расчета целого ряда показателей финансового плана. Можно выделить следующие нормы и нормативы:

- федеральные; - региональные; - местные; - отраслевые;

- групповые; - внутренние (нормы и нормативы)

При определении налоговых платежей предприятие использует ставки налогов, являющиеся федеральными, региональными или местными нормативами. Амортизационные отчисления могут планироваться как исходя из централизованно установленных норм амортизации (федеральный норматив), так и самостоятельно определяться предприятием на основе срока полезного использования (внутренний норматив). [20, С.424]

Внутренние нормы и нормативы разрабатываются самим предприятием при нормировании оборотных средств, создании ремонтного фонда, резервировании средств под обесценение вложений в ценные бумаги, формировании резерва по сомнительным долгам и в целом ряде других случаев.

Балансовый метод планирования финансовых показателей состоит в увязке планируемого поступления и использования финансовых ресурсов с учетом остатков на начало и конец планируемого периода посредством построения балансовых соотношений. Использование этого метода целесообразно при планировании распределения прибыли, формировании фондов накопления и потребления. Балансовый метод традиционно используется при разработке шахматной таблицы. [20, С.425]

Расчетно-аналитический метод опирается на анализ динамики ретроспективных данных и экспертную оценку прогнозируемого изменения планируемого финансового показателя:

Ф.п.пл = Ф.п.отч х I, (1)

где Ф.п.пл - планируемая величина финансового показателя;

Ф.п.отч - отчетное значение финансового показателя;

I - индекс изменения финансового показателя.

Методы экономико-математического моделирования позволяют установить количественно определенную взаимосвязь планируемых показателей и факторов, их определяющих.Эта модель может выражать функциональную зависимость финансового показателя о ряда влияющих на него факторов:

Y = f ( X1,Х2,...,Хп), (2)

где Y- планируемый финансовый показатель;

Хi - i-й фактор при i=1,...,п.

Широко применение в планировании финансовых показателей нашли экономико-математические модели, основанные на регрессионной связи. Такие модели позволяют определить зависимость среднего значения финансового показателя от одного или нескольких факторов:

Y= а0 + а1Х1 + ... + апХп, (3)

где а0,а1, ...,ап - параметры (коэффициенты регрессии),которые оцениваются по статистическим данным;

Y- среднее значение финансового показателя;

Х1,...,Хп - факторы, влияющие на планируемый финансовый показатель.

Применение описанных выше методов дает возможность определить планируемые значения отдельных финансовых показателей, но для разработки финансового плана в виде баланса доходов и расходов необходимы дополнительные расчеты, позволяющие свести баланс. [17, С.426]

Наиболее простым и распространенным методом по мнению Н.Ф.Самсонова обеспечения сводимости баланса является “метод пробки”. Сущность этого метода состоит в выявлении дисбаланса (разности пассивов и активов баланса), называемого “пробкой”,и определении путей ликвидации этой “пробки”. Например, при отрицательной разности пассивов и активов баланса, свидетельствующей о недостаточности средств для финансирования деятельности предприятия с намеченными расходами на сырье, материалы, приобретение оборудования и т.п., следует рассмотреть варианты привлечения дополнительного финансирования, например за счет кредитов. Корректировка пассива на сумму планируемого кредита приведет к образованию новой “пробки”.так как привлечение кредита увеличит расходы на сумму процентов за кредит и соответственно уменьшит прибыль. Таким образом, использование этого метода сводится к интеграционным расчетам. Каждая итерация состоит в определении “пробки”и обосновании финансовых решений, позволяющих ее ликвидировать.

Второй метод разработки прогнозного баланса доходов и расходов, а также собственно прогнозного баланса предприятия получил название метода пропорциональной зависимости показателей от объема реализации, или метода процента от продаж.

Процедура этого метода по мнению Н.Ф. Самсонова основана на следующих предположениях:

- основные средства организации задействованы на полную мощность, и увеличение объема реализации потребует дополнительных инвестиций;

- предприятие работает стабильно и на начало планируемого периода значения большинства статей баланса оптимальны (в том числе запасы, остаток денежных средств соответствуют достигнутому объему реализации);

- изменение большинства статей актива и некоторых статей пассива пропорционально изменению объема реализации. [19, С.227]

Рассмотрим алгоритм расчетов методом процента от продаж.

1.Выявляются те статьи баланса, которые изменяются пропорционально объему продаж. Как правило, к ним относят затраты, включаемые в себестоимость реализованной продукции, управленческие, коммерческие расходы, дебиторскую, кредиторскую задолженность. Эти статьи переносят в прогнозную форму баланса с учетом роста объема продаж (умножив на индекс роста объема реализации).

2.Ряд статей баланса, которые не изменяются спонтанно при росте объема продаж, а определяются, например, финансовыми решениями, переносится в прогнозную форму без изменений. К таким статьям можно отнести дивиденды, векселя к оплате.

3.Определяется нераспределенная прибыль в прогнозируемом году: к нераспределенной прибыли отчетного года прибавляется прогнозируемая прибыль за вычетом дивидендных выплат (норма выплаты дивидендов принимается на уровне отчетного года).

4.Выявляется потребность в дополнительном финансировании и определяются источники финансирования с учетом возможных ограничений по структуре капитала, стоимости различных источников и т.д.

5.Формируется вариант второго приближения с учетом эффекта обратной финансовой связи (привлечение кредитов и займов не только увеличивает источники финансирования, но и приводит к росту издержек, связанных с выплатой процентов). [20, С.428]

В случае если вторая итерация не позволяет свести баланс, следует провести еще несколько итераций, при каждой из которых будут приниматься в расчет те или иные финансовые решения.

Процедуру сведения баланса методом процента от реализации целесообразно компьютеризировать, что существенно облегчит и ускорит увязку баланса.

Для приблизительного расчета потребности во внешнем финансировании (EFN) (в частности, без учета эффекта обратной финансовой связи) можно воспользоваться следующей формулой:

EFN= Ао/Во х (В-Во)-П/В х (R - D), (4)

где Ао/Во - относительный прирост активов, изменяющихся пропорционально увеличению объема реализации (потребность в увеличении суммы активов в рублях на 1 руб. реализации);

Ао - сумма активов на конец отчетного года;

Во - выручка от реализации продукции отчетного года;

П/В - спонтанный прирост пассивов. изменяющихся пропорционально объему реализации, на 1 руб.выручки отчетного года;

В - прогнозируемый объем продаж;

R - рентабельности реализованной продукции (отношение чистой прибыли отчетного года к выручки от реализации отчетного года);

D - норма выплаты дивидендов (отношение прибыли, направляемой на выплату дивидендов, к чистой прибыли).

Традиционные подходы российских предприятий к разработке финансовых планов, описанные выше, не позволяют эффективно и в полной мере решать задачи, стоящие перед финансовым менеджером на современном этапе. Финансовое планирование, как правило, оторвано от маркетинговых исследований и опирается на план производства, а не сбыта, что ведет к существенному отклонению фактических показателей от плановых. Планово-экономические службы используют в расчетах калькуляцию полной себестоимости единицы произведенной (реже реализованной) продукции, распределяя все затраты отчетного (или планового) периода по видам изделий. Такой же подход (исходя из полной себестоимости)преобладает и в отечественном ценообразовании, являющемся затратным. Вместе с тем мировой опыт говорит о целесообразности деления издержек на постоянные и переменные, результативности маржинального подхода к включению издержек в себестоимость. Новые возможности дает анализ взаимосвязи “затраты выручка-прибыль”(CVP-анализ) и метод безубыточности. Наконец, разработка финансового плана оторвана от процесса управления, а финансовый план не позволяет оценить финансовое состояние предприятия при тех или иных изменениях внешних условий. Недостатки сложившейся системы планирования во многом устраняет внедрение на предприятии системы бюджетирования. [17, С.428]

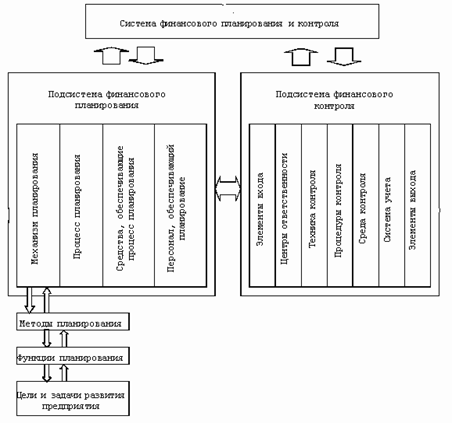

По мнению Н.Ф. Самсонова внедрение бюджетирования требует от руководства предприятия немалых усилий и занимает довольно продолжительный период времени. На подготовительном этапе должен быть проведен анализ организационной структуры предприятия, функций подразделений, информационных потоков, документооборота. В результате анализа следует выделить центры затрат, центры доходов, определить центры финансовой ответственности (ЦФО).

При инициировании внедрения процесса бюджетирования руководителем предприятия, как правило, бухгалтерия, руководители среднего и низшего звена оказывают сопротивление в связи с необходимостью менять сложившиеся стереотипы, брать на себя дополнительные функции. Без преодоления такого сопротивления, что является самостоятельной сложной задачей, бюджетирования как процесс внутрифирменного планирования, требующий участия многих работников, не принесет ожидаемых результатов. Каждый участвующий в бюджетировании должен ясно представлять те преимущества, которые дает лично ему этот процесс. [18, С.302]

Техническая сторона внедрения бюджетирования требует интеграции бухгалтерского и управленческого учета, детализации счетов и приведения плана счетов в соответствии с требованиями бюджетов. Как правило, вводится кодификация операций, что позволяет детализировать и группировать информацию в разрезе ЦФО. Необходимые изменения должны быть внесены в учетную политику, например следует четко определить порядок деления накладных издержек по ЦФО. [18, С.303]

Подготовительный этап завершается разработкой положения о ЦФО и подписанием договора о производственно-хозяйственной деятельности ЦФО руководителями ЦФО и администрацией предприятия. В положении о ЦФО должны быть отражены:

Цель и основные задачи ЦФО. Целью ЦФО может быть, например, выполнение заказа администрации и получение прибыли. Среди задач, решаемых ЦФО, могут быть такие, как снижение материалоемкости, повышение производительности труда, качественное выполнение работ на сторону.

Средства производства и иное имущество ЦФО. Основные и оборотные средства, иное имущество, переданные в пользование ЦФО, не подлежат продаже, сдаче в аренду, передаче, предоставлению на временное пользование. Имущество, приобретенное на средства ЦФО, является его собственностью.

Функции ЦФО. К ним, относятся, например в разработке и внедрении мероприятий по совершенствованию нормирования, организации управления, усилению зависимости оплаты труда от результата; обоснование заявок на закупку оборудования, сырья и материалов.

Права ЦФО. Как правило, наделяются правами владеть и пользоваться предоставленным имуществом; совместно с администрацией заключать договоры со сторонами организациями; согласно договору с администрацией распределять дополнительную прибыль; распоряжаться доходами, полученными от экономии издержек; требовать от администрации и руководителей других ЦФО выполнения договорных обязательств и возмещения ущерба от их невыполнения; производить и реализовывать продукцию из отходов производства. [17, С.442]

Обязанности ЦФО. Основные обязанности состоят в следующем: предоставлять в установленные сроки достоверную информацию о деятельности ЦФО в установленной форме; вести производственную деятельность в соответствии с заключенными договорами; производить за счет средств предприятия все виды ремонта оборудования и зданий, переданных в распоряжение ЦФО; возмещать ущерб от невыполнения договорных обязательств за счет собственных средств.

Типовой договор о производственно-хозяйственной деятельности ЦФО, заключаемый администрацией предприятия и руководителем ЦФО, включает следующие разделы:

- предмет и цели договора;

- обязанности и права сторон;

- ответственность сторон;

- дополнительные условия;

- срок действия договора.

В договоре должны быть четко и достаточно детально изложены права и обязанности сторон. Например, можно предусмотреть ответственность сторон за отклонение от бюджета свыше определенного процента, порядок распределения дохода от снижения себестоимости, процент чистой прибыли от выполнения дополнительных заказов сторонним организациям, остающейся в распоряжении ЦФО. В договоре должен быть отражен порядок определения трансфертных цен, по которым продукция одного ЦФО передается на дальнейшую обработку в другой ЦФО (как правило, это нормативная себестоимость).

Внедрение бюджетирования позволяет качественно изменить финансовое планирование, управление затратами и финансовыми результатами, денежными пороками, задействовать все резервы повышения эффективности деятельности предприятия. [17, С.444]

По мнению О.Д.Каверина бюджетирование в современных рыночных условиях является одной из наиболее важных составляющих управленческого учета, без которого невозможно эффективно осуществлять управлением предприятием. Цель данной статьи – ознакомить бухгалтеров – статистов с основными принципами и методологией бюджетирования, а также дать рекомендации, с чего начать при организации бюджетирования на предприятии.

Составной частью управленческого учета является бюджетирование, связанное с формированием информации для постановки целей деятельности организации, с созданием доходах, расходах, активах, обязательствах и анализом выполнения этих целей.

Центральное место бюджетирования, бюджет, - это количественное выражение планов текущей деятельности и развития предприятия в натуральном и стоимостном выражении. Бюджет представляет собой плановый документ установленной формы с соответствующей структурой статей на определенный период времени. Целесообразно, чтобы формы бюджетов и бухгалтерских отчетов совпадали, так как повышает эффективность контроля за их исполнением. [29, С.59]

Бюджетирование присутствует в любой эффективной системе управления хозяйствующим субъектом и позволяет видеть четкую картину будущей деятельности: материальные потоки, структуру затрат, финансовые потоки и т.д. утвержденный бюджет формализует и организует работу подразделений в соответствии с общими целями организации, повышает ритмичность протекающих в ней процессов.

Эффективность информационного обеспечения управления повышается, если на предприятии действуют в сочетании бюджетирования, учет по центрам соответствии и нормативный учет затрат. Качество показателей бюджетов становится выше, если в основу их расчета положены не приблизительные данные, а нормативные расчеты. Выявление отклонений по факторам в системе аналитических счетов является информационной базой анализа исполнения бюджетов. Организация бюджетирования включает создание финансовой структуры управления предприятием по центрам ответственности и распределения ответственности за показатели, формирующие бюджетные статьи. [29, С.60]

Для постановки бюджетирования на предприятии и обеспечения его эффективного функционирования необходимо провести ряд подготовительных мероприятий:

- разработку структуры генерального бюджета предприятия;

- проектирование финансовой структуры управления;

- закрепление ответственности за бюджетами и их статьями;

- разработку бюджетной политики (или раздела в учетной политики), включая методические и организационно – технические вопросы;

- разработку положений и регламентов бюджетирования;

- создание специализированной структуры и /или закрепление функций по составлению, согласованию, контролю бюджетных статей за должностными лицами.

Структура генерального бюджета промышленного предприятия включает в себя взаимосвязанную систему финансовых и операционных бюджетов.

Основными финансовыми бюджетами предприятия являются:

- бюджет доходов и расходов (БДР);

- бюджет движения денежных средств (БДДС);

- бюджет баланса (бюджет по балансовому листу) (БДЛ);

прогнозный баланс помогает решать такие актуальные для предприятия проблемы, как планирование оборачиваемости текущих активов и пассивов, вопросы оптимизации структуры источников финансирования, др.

Операционные бюджеты поддерживают финансовые и включают в зависимости от отраслевой принадлежности различный состав блоков:

- бюджет продаж;

- бюджет производства(иначе, производственную программу;

- бюджет закупок;

- бюджет запасов товарно - материальных ценностей и д.т..

Информация содержащаяся в операционных бюджетах, используется как для составления финансовых бюджетов, так и для операционного управления деятельности ряда подразделений предприятия: продаж, логистики, производства, снабжения. Рекомендуется составлять финансовые бюджеты по формам, составляющим формам финансовой отчетности: БДР – « Отчет о прибылях и убытках», БДДС – «Отчет о движении денежных средств», БДЛ – «Бухгалтерский баланс».

Если в основу бухгалтерского «управленческого» учета в организации положены принципы, аналогичные формирующим учетную политику в области бухгалтерского (финансового) учета, то значения фактических и плановых показателей будут совместимы для анализа. В противном случае используется прямой и косвенный методы корректировки показателей.

После формирования принципиальной структуры операционного и финансового бюджетов, разработки форм бюджетов и их внутренней структуры следует провести мероприятия по формированию классификаторов бюджетов и бюджетных статей по закреплению полномочий по работе с бюджетами за ответственными специалистами. [27,С.57]

По мнению О.Д.Каверина разработка финансовой структуры управление необходимое для делегирования полномочий в части составления конкретных бюджетов менеджерам звеньев системы управление предприятием и закрепление ответственности за их выполнение. Данный вопрос тесно связан с организацией учета по центрам ответственности. разработчикам программного обеспечения бюджетирования введен термин «центр финансовой ответственности» (ЦФО), который идентичен во многом по понятию «центр ответственности». Финансовая структура – это иерархическая система ЦФО, которым придается определенный статус. Под статусов понимается ответственность за планирование, использование и контроль совокупности показателей. Центр инвестиций отвечает за эффективность использования капитальных вложений. Его коллектив должен обеспечить максимальную рентабельность вложенного капитала, окупаемость, увеличение акционерной стоимости предприятия. Обычно в качестве центра инвестиций выделяется предприятие в целом. Центр прибыли отвечает за сумму заработанной прибыли. В качестве центров прибыли выделяются филиалы, дочерние предприятия, обособленные подразделения хозяйствующего субъекта. Центр маржинальной прибыли несет ответственность за планирование и получение маржинальной прибыли. Центр выручки отвечает за доходы, который он приносит в процессе своей деятельности. В финансовой структуре статус центра затрат присваивается структурным единицам, связанным с маркетинговой и сбытовой деятельностью. Центр затрат отвечает только за затраты: цехи основного и вспомогательного производства, отделы логистики, и снабжения.

ЦФО может быть образовано на базе подразделения предприятия, группы подразделений или части подразделения.

Для закрепления ответственности за формированием, использованием, учетом и контролем бюджетных статей рекомендуем принять методику матричных проекций: наложением видов бюджетов и бюджетных статей на организационные звенья финансовой структуры формирует таблицы закрепления ответственности.

Производится детальная проработка связей между всеми компонентами. В результате создаются Положения о бюджетной структуре и Положение о конкретных бюджетах.

Положение о бюджетной структуре включает описание состава бюджетов, структуры бюджетных статей. В нем закрепляют распределение статей по бюджетам и фиксирует полномочия по составлению и/или исполнению бюджетов за ЦФО. Положение по конкретным бюджетам детализируют информацию предыдущего положения. Они включают формулировку цели и задач их составления, таблицу закрепления статей бюджета за центрами финансовой ответственности, определяют порядок бюджетного контроля, бюджетный регламент. Ответственный менеджер вправе требовать на ряду с представлением установленной формы дополнительные документы: аналитические материалы по ее составлению, расшифровку отдельных сумм, другие материалы, имеющие отношения к бюджетированию доходов и расходов. В положении закладывается порядок корректировки бюджетов. Например, при не выполнении доходной части БДР формируется предложение о сокращении расходной части.

Решение по данному вопросу принимается руководителем предприятия в рабочем порядке.

Решение по сверх плановым расходам принимается руководителем предприятия по каждому конкретному случаю исходя из целесообразности этих расходов и факта наличия текущих активах.

Определение политики бюджетирования и регламентация бюджетных форм и процедур может проводиться по усмотрению предприятия в специальных положениях или в специальной главе учетной политики. Методический раздел бюджетной политики формируется с целью выработки и закрепления принципов формирования показателей бюджетных статей, методом их оценки в ней отражаются:

- методы оценки имущества;

- методы оценки и принципы формирования плановой себестоимости продукции;

- методы отражения дебиторской и кредиторской задолженности;

- принципы планирования выручки от продаж и т.д.

В случае отсутствия положения о бюджетной структуре в организационно-техническом разделе бюджетной политики закрепляются состав бюджетов, порядок составления бюджетов, защиты бюджетных статей, сокращения/дополнения бюджетных статей, координации в исполнении бюджетов и др.

В бюджетной политике определяются основные методы и процедуры для составления и контроля стратегического и текущего бюджетов. В частности, выбираются метод бюджетирования, последовательность процедур по составлению бюджетов, временной период и т.д. Бюджетирование может осуществляться методом фондирования, последовательного бюджетирования, а также с использованием записей на счетах. На Российских предприятиях наиболее распространен метод последовательного бюджетирования. [29, С.59]

Показатели, формирующие бюджетные статьи, могут рассчитываться «с нулевой точки» и «от достигнутого». При варианте «с нулевой точки» бюджет каждый период составляется как для вновь стартующего предприятия. При методе «от достигнутого» используется метод экстраполяции.

Выбирается и последовательность работ по составлению бюджетов: «сверху вниз», «снизу вверх», комбинированный. При подходе «сверху вниз» бюджет составляется специализированным подразделением организация; далее он доводится до подразделений предприятия и принимается к использованию. При бюджетировании «снизу вверх» составление бюджетов осуществляется менеджерами подразделений в соответствии с целями организации. В дальнейшем индивидуальные бюджеты подразделений объединяются в общий бюджет организации. Бюджеты подразделений анализируются, корректируются и утверждаются на всех уровнях управления. Далее согласованный и утвержденный бюджет спускается на нижние уровни и выполняет функцию руководящего документа.

Может применяться комбинированный способ. Например, на предприятии по производству соков и нектаров бюджет продаж формируется по принципу «снизу вверх», так как ответственные менеджеры по продаже лучше знают клиентов, с которыми они непосредственно работают. Бюджет по производству формируется централизованно. Основная причина – отсутствие влияния факторов внешней среды и наличия достаточно жесткого алгоритма расчетов.

При использовании гибкого подхода к составлению бюджетов с помощью бухгалтерских записей «о будущем», в организационно-техническом разделе бюджетной политике формируется специальный рабочий план счетов. Основанием для записи на счетах при бюджетировании является не первичный документ, а прогнозные расчеты. Система счетов и использование метода двойной записи позволяют формировать бюджеты по формам близким к отчетным, способствуют полному отражению будущих производственных и хозяйственных процессов предприятия, так как способ двойной записи позволяет представить деятельность предприятия в системе.

Бюджетный регламент включает:

- определение временного периода бюджетирования;

- определение срока возможной корректировки бюджета (например, по итогам первого месяца первого квартала корректируются плановые задания на третий месяц первого квартала и т.д.);

- схему документооборота по составлению конкретного бюджета;

- график документооборота с указанием кода и наименованием документа, адресов, количества экземпляров и сроков предоставления документа;

- форму бюджетных таблиц.

Период бюджетирования – это временной интервал, на который составляется план, количественным выражением которого и является бюджет. Классический период текущего бюджетирования – год с разбивкой по кварталам и месяцам.

Временной период бюджетирования зависит от внутренних и внешних факторов, например, объема продаж, технологических особенностей, цикла производства, сезонности, ассортимента продукции, финансовых возможностей, оборачиваемости активов, стабильности внешней среды и др. Лучше совместить период бюджетирования по срокам и календарным датам с отчетным периодом организации. Это позволяет упростить сравнение бюджетных и фактических показателей.

По мнению О.Д.Каверина на практике предприятия используют скользящие бюджеты – бюджеты на период определенной длительности. Такие бюджеты распространяются на период, следующий за текущим. Например, на машиностроительном предприятии бюджетным периодом является год, шагом бюджетирования является месяц. По истечению января 2003г. к бюджету прибавляется новый месяц. При этом сохраняется период бюджетирования – год, хотя календарные даты по сравнению со статичным бюджетом изменены и сдвинуты на один месяц вперед.

Организуя бюджетирование на предприятии, нужно проанализировать возможность автоматизации процессов. В настоящее время модули бюджетирования входят в любую корпоративную систему.

Данный этап может как завершать, так и начинать работу по организации бюджетирования. В зависимости от размера предприятия, сложившихся подходов к управлению основные работы по бюджетированию могут осуществляться централизованно в плановом отделе, в специальной группе бухгалтерии или децентрализовано. В случае рассредоточения функций формирования бюджетов и контроля их исполнения определяется координирующий центр. В его качестве обычно выступает главный бухгалтер или финансовый директор. Может быть создан коллегиальный распорядительный орган, имеющий полномочия перераспределять средства между статьями бюджета, разрабатывать меры по ликвидации бюджета, принимать решения проблем, возникающих в ходе «сшивания» бюджетов, др. повышает эффективность работ наличие регламента, в котором определяется уровень защиты бюджетных статей. В нем отражаются возможные ключевые причины отклонений от бюджетов и возможные варианты последствий с указанием действий конкретного должностного лица. [29, С.60]

Похожие работы

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

... фирмы подобрать такие методы финансового планирования, чтобы конечный результат оказывался как можно ближе к прогнозу. 3. Процесс и этапы финансового планирования Финансовое планирование, как и любой другой его вид – это, во-первых, определение будущего предприятия и его структурных подразделений, во-вторых, проектирование желаемых результатов деятельности предприятия и, в-третьих, выбор ...

... взаимосвязь между сметами бюджета, рассмотрим финансовый план фирмы ЗАО «Алтайвитамины», которая производит и реализует фармацевтическую продукцию. Глава 3. Финансовое планирование в ЗАО «Алтайвитамины» 3.1 Краткая характеристика предприятия ЗАО "Алтайвитамины" — правопреемник Бийского витаминного завода, который был создан в январе 1949 года для производства витаминной продукции на ...

... активов, платежеспособность предприятия находится на критическом уровне. Соотношение собственных и заемных средств на предприятии не является оптимальным, то есть предприятие зависит от кредиторов. Происходит снижение рентабельности. 3. Совершенствование финансового планирования на предприятии 3.1 Процесс бюджетирования на российских предприятиях Одним из проверенных мировой практикой ...

0 комментариев