Навигация

Критерии эффективности инвестиционных проектов

1.1 Критерии эффективности инвестиционных проектов

Под критерием понимают признак, на основании которого производится оценка, определение или классификация чего-либо.

Для оценки инвестиционных проектов такими признаками являются прежде всего:

Ø Коммерческая эффективность – выражает финансовые последствия от реализации проекта для его непосредственных участников;

Ø Бюджетная эффективность – под которой понимают финансовые последствия от осуществления проекта для федерального, регионального и местного бюджетов;

Ø Экономическая эффективность – затраты и результаты, связанные с реализацией проекта, выходящие за пределы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостное измерение.

Как правило, определение количественного значения вышеупомянутых признаков рекомендуется производить с использованием следующих показателей:

ü Чистого дисконтированного дохода;

ü Срока окупаемости инвестиций;

ü Степени устойчивости проекта;

ü Периода окупаемости инвестиций;

ü Минимума приведенных затрат;

ü Внутренней нормы прибыльности (рентабельности) и т.д.

В данном вопросе мы рассмотрим только некоторые из вышеперечисленных показателей. Остальные будут рассмотрены нами в отдельных вопросах.

Следует отметить, что расчет большинства вышеприведенных показателей и, как следствие, оценку эффективности инвестиционных проектов, следует производить с учетом дисконтирования (путем приведения их к стоимости на момент сравнения).

Коэффициент дисконтирования определяется по следующей формуле:

![]() ,

,

Где А – коэффициент дисконтирования;

Е – норма дисконта. Является коэффициентом доходности капитала, при которой другие инвесторы согласны вложить свои средства в создание проектов аналогичного профиля;

Т – время от момента получения результата (произведения затрат) до момента сравнения, измеряемое в годах.

Необходимость применения метода дисконтирования обусловливается тем, что денежные поступления и затраты осуществляются в различные временные периоды и, следовательно, имеют разное значение. Доход, полученный в более ранний период, имеет большую стоимость, чем полученный в более поздний период. То же касается и затрат, поскольку произведенные в более ранний период, они имеют большую стоимость, чем произведенные позже.

Срок окупаемости инвестиций – показатель, отвечающий на вопрос, за какой срок могут окупиться инвестиции в инновационный проект. Этот показатель учитывает первоначальные капитальные вложения. Он важен с позиции знания времени возврата первоначальных вложений, то есть знание того, окупятся ли инвестиции в течение срока их жизненного цикла или нет. Вместе с тем надо заметить, что с экономической точки зрения просто возврат вложенных средств неприемлем, поскольку инвестор вкладывает денежные средства, как правило, с целью зарабатывать прибыль на инвестированные средства. Из этого следует, что он должен получать прибыль в течение всего жизненного цикла инвестиций после наступления срока окупаемости.

В оценке доходности инвестиций важно обращать внимание на изменение стоимости денег во времени. Поэтому в международной практике применяется в основном период окупаемости. Под периодом окупаемости понимают продолжительность периода, в течение которого сумма чистых доходов, дисконтированных на момент завершения инвестиций, будет равна сумме инвестиций.

На практике инвестор из двух положений по инвестированию предпочитает то, которое дает доход раньше, поскольку это позволяет ему снова инвестировать доход и зарабатывать прибыль. Чем длиннее период ожидания, тем меньше текущая дисконтированная стоимость денег, которые будут получены в будущем, потому что каждый дополнительный период ожидания увеличивает возможность заработать прибыль в течение данного срока.

Степень устойчивости проекта по отношению к возможным изменениям условий реализации может быть охарактеризована показателями предельного уровня объемов производства, цен производимой продукции и т.д. Часто в экономической литературе выделяют такое понятие, как «порог рентабельности» (или критический объем производства) и используют этот показатель для оценки финансовой устойчивости предприятия.

Критический объем производства – нижний предельный размер выпуска продукции, при котором прибыль равна нулю. Чем больше разность между фактическим объемом производства и критическим, тем выше финансовая устойчивость. Критический объем производства необходимо оценивать при освоении новой продукции и при сокращении ее выпуска, вызванного падением спроса, сокращением поставок материалов и комплектующих изделий, заменой продукции на новою, ужесточением экологических требований и другими причинами.

Критический объем производства (![]() ) находится по следующей формуле:

) находится по следующей формуле:

![]() ,

,

где Ц – цена изделия (единицы продукции), руб.;

![]() - постоянные затраты, руб.;

- постоянные затраты, руб.;

![]() - переменные затраты, руб.

- переменные затраты, руб.

Критерием отбора проектов может быть минимум затрат на их реализацию. Таким образом, при наличии нескольких вариантов наиболее эффективный вариант выбирается по минимуму так называемых приведенных затрат:

З=С+ЕК=min,

где З – приведенные затраты по каждому варианту;

С – издержки производства (себестоимость) по тому же варианту;

У – норма эффективности капитальных вложений;

К – инвестиции по тому же варианту.

Поскольку инвестиции характеризуются одноразовостью или ограниченным периодом вложений, длительным сроком окупаемости, большой величиной, а издержки производства – это величина, как правило, годовая, то для того, чтобы привести к единой годовой размерности с помощью коэффициента экономической эффективности или уровня процентной ставки, берут часть инвестиций (капитальных вложений). Величина норматива эффективности капитальных вложений устанавливается либо на уровне процентной ставки, либо как норматив рентабельности инвестиций.

В заключение необходимо отметить, что рассмотренные выше показатели не могут стать единственной основой для принятия решения о возможности осуществления того или иного инвестиционного проекта. Здесь важно учитывать и другие факторы, которые не всегда поддаются количественной оценке, а требуют содержательного анализа и к которым можно отнести: складывающуюся экономическую конъюнктуру, конкурентную среду, способности менеджеров осуществлять инвестиции, организованные моменты и др.

Похожие работы

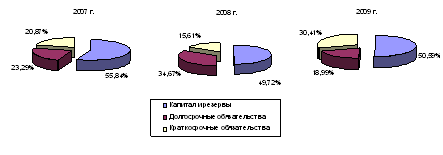

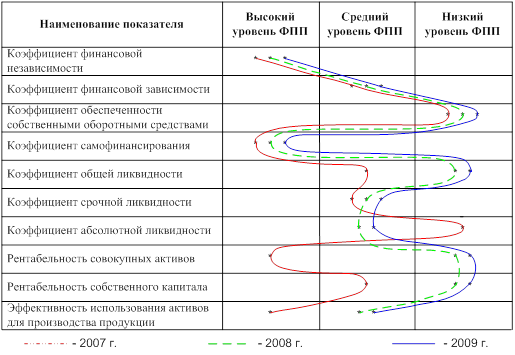

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

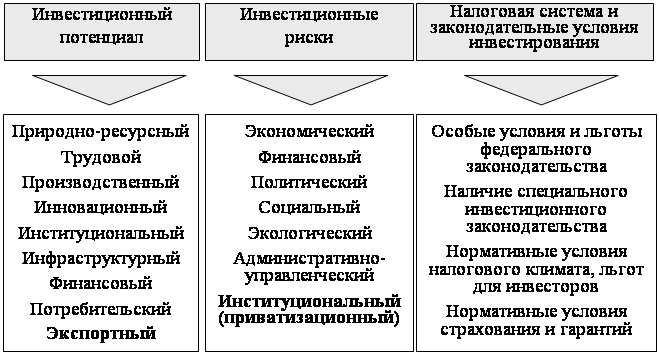

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

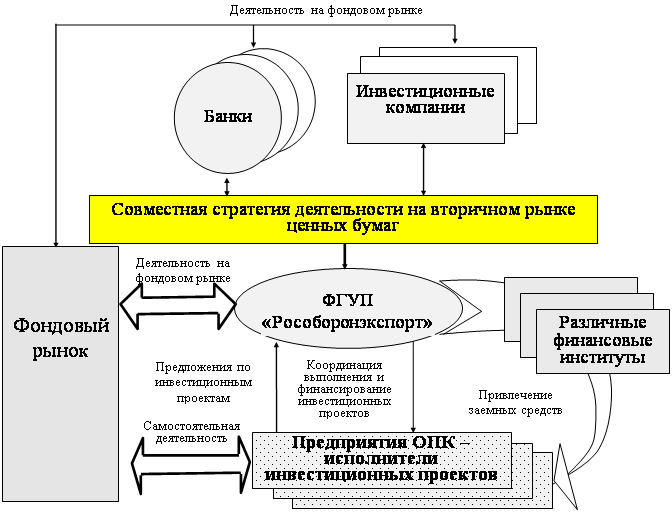

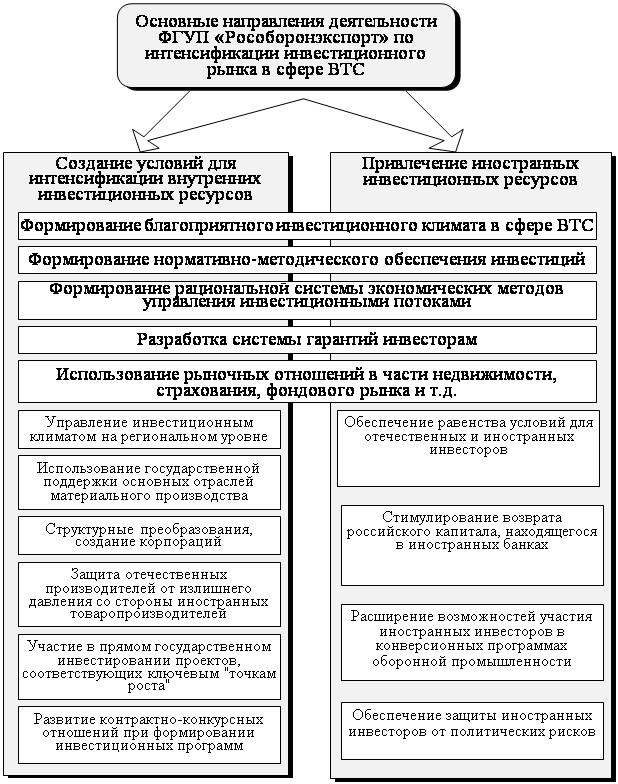

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев