Навигация

Оценка финансовой состоятельности

1.2 Оценка финансовой состоятельности

Проблема ликвидности.

Основная задача, решаемая при определении финансовой состоятельности проекта - оценка его ликвидности. Под ликвидностью (liquidity) понимается способность проекта (предприятия) своевременно и в полном объеме отвечать по имеющимся финансовым обязательствам. Последние включают в себя все выплаты, связанные с осуществлением проекта. Оценка ликвидности инвестиционного проекта должна основываться на "бюджетном подходе" (budgeting approach), то есть планировании движения денежных средств. Для этого весь срок жизни проекта разбивается на несколько временных отрезков – "интервалов планирования", каждый из которых затем рассматривается в отдельности с точки зрения соотношения притоков и оттоков денежных средств (cash flows – потоки наличности). Продолжительность интервалов планирования определяется уровнем предынвестиционных исследований, возможностью подготовки исходной информации и сроком жизни проекта. Как правило, для кратко- и среднесрочных инвестиционных проектов она составляет месяц, квартал или полугодие, а для крупномасштабных и длительных проектов – год. С позиции бюджетного подхода, ликвидность означает неотрицательное сальдо баланса поступлений и платежей в течение всего срока жизни проекта. Отрицательные значения накопленной суммы денежных средств свидетельствуют об их дефиците. Нехватка наличности для покрытия всех имеющихся расходов в каком-либо из временных интервалов фактически означает банкротство проекта и, соответственно, делает недостижимыми все возможные последующие "успехи".

В качестве притоков (inflows) денежных средств рассматриваются: поступления от реализации продукции (услуг), внереализационные доходы, увеличение основного акционерного капитала за счет дополнительной эмиссии акций, привлечение денежных ресурсов на возвратной основе (кредиты и облигационные займы).

Оттоками (outflows) являются: инвестиционные издержки, включая затраты на формирование оборотного капитала, текущие затраты, платежи в бюджет (налоги и отчисления), обслуживание внешней задолженности (проценты и погашение займов), дивидендные выплаты.

Решение проблемы обеспеченности проекта финансовыми ресурсами в процессе его осуществления имеет исключительное значение. Как вытекает из мирового опыта, одна из основных причин возникновения трудностей на эксплуатационной фазе развития проекта заключается в недооценке потребности в средствах для формирования оборотного капитала. В частности, критическая ситуация может возникнуть в случае, если не будет учтена задержка между отгрузкой продукции потребителю и поступлением денежных средств за отгруженную продукцию на расчетный счет предприятия. Не менее важной задачей является также согласование графика погашения задолженности с возможностями проекта по генерации собственных оборотных средств.

Базовые формы финансовой оценки.

Оценка финансовой состоятельности инвестиционного проекта основывается на трех формах финансовой отчетности, называемых в литературе "базовыми формами финансовой оценки":

1. отчет о прибыли;

2. отчет о движении денежных средств;

3. балансовый отчет.

Указанные формы в целом соответствуют аналогичным формам финансовой отчетности, используемым в России и других странах. Основное отличие базовых форм финансовой оценки от отчетных форм состоит в том, что первые представляют будущее, прогнозируемое состояние предприятия (инвестиционного проекта). Структура базовых форм обеспечивает возможность проследить динамику развития проекта в течение всего срока его жизни по каждому интервалу планирования. При этом могут быть рассчитаны самые различные показатели финансовой состоятельности, проведена оценка ликвидности, выполнен анализ источников финансирования проекта. Унифицированный подход к представлению информации гарантирует сопоставимость результатов расчетов для различных проектов и вариантов решений.

Все три базовых формы основываются на одних и тех же исходных данных и должны корреспондировать друг с другом. Каждая из форм представляет информацию о проекте в законченном виде, но со своей, отличной от двух других, точки зрения. Указанное обстоятельство может быть соотнесено с тем, что разные стороны, принимающие участие в осуществлении инвестиционного проекта, по-разному воспринимают информацию о последнем. Так, для держателей проекта или совладельцев (акционеров) будущего предприятия наибольший интерес будет представлять отчет о прибыли, тогда как для кредиторов более важными будут отчет о движении денежных средств и балансовый отчет.

Для понимания значения каждой из упомянутых форм, рассмотрим подробнее их содержание.

Отчет о прибыли.

Отчет о прибыли [(net) income/profit statement или statement of profits and losses = ведомость чистых доходов или отчет о прибылях и убытках или отчет о финансовых результатах] представляет собой, пожалуй, самую привычную форму финансовой оценки. Назначение этой формы –иллюстрация соотношения доходов, получаемых в процессе производственной деятельности предприятия (проекта) в течение какого-либо периода времени, с расходами, понесенными в этот же период и связанными с полученными доходами.

Другими словами, отчет о прибыли необходим для оценки эффективности текущей (хозяйственной) деятельности. Анализ соотношения доходов с расходами позволяет оценить резервы увеличения собственного капитала проекта.

Еще одна функция, выполняемая этой формой - расчет величин различных налоговых выплат и дивидендов.

Ниже будут даны некоторые комментарии к основным статьям отчета о прибыли (см. табл. 1.1).

Таблица 1.1 - Отчет о прибыли

| Наименование позиций | Номер интервала планирования | |||

| 1 | 2 | 3 | 4 | |

| Выручка от реализации | 0.0 | 500.0 | 1000.0 | 2000.0 |

| Прямые затраты | 0.0 | -160.0 | -320.0 | -640.0 |

| МАРЖИНАЛЬНАЯ ПРИБЫЛЬ | 0.0 | 340.0 | 680.0 | 1360.0 |

| Накладные расходы | 0.0 | -125.0 | -100.0 | -100.0 |

| ПРИБЫЛЬ ОТ ОПЕРАЦИЙ | 0.0 | 215.0 | 580.0 | 1260.0 |

| Проценты за кредит | 0.0 | -48.0 | -51.2 | -27.8 |

| Амортизационные отчисления | 0.0 | -50.0 | -50.0 | -50.0 |

| Доходы от прочей реализации и внереализационные доходы | 0.0 | 0.0 | 0.00 | 0.0 |

| БАЛАНСОВАЯ ПРИБЫЛЬ | 0.0 | 117.0 | 478.8 | 1184.2 |

| Налог на прибыль | 0.0 | -37.4 | -153.2 | -378.3 |

| ЧИСТАЯ ПРИБЫЛЬ | 0.0 | 79.6 | 325.6 | 803.9 |

| Дивиденды | 0.0 | 0.0 | 0.0 | -100.0 |

| НЕРАСПРЕДЕЛЕННАЯ ПРИБЫЛЬ | 0.0 | 79.6 | 325.6 | 703.9 |

| То же нарастающим итогом | 0.0 | 79.6 | 405.2 | 1109.1 |

Выручка от реализации [(net) sales (revenues) = (чистый) объем продаж] - это цена всего объема отгруженной продукции или оказанных услуг за выбранный промежуток времени.

В некоторых случаях данная позиция представляется в развернутой форме. При этом отдельно могут выделяться строки "Валовой объем реализации", "Возврат ранее отпущенной продукции", "Скидки по реализации" (две последние позиции уменьшают общую выручку). Как правило, при определении объема реализации не учитываются налоги с оборота, таможенные и акцизные сборы. Итоговой строкой во всех этих случаях будет "Чистая выручка от реализации". Под "себестоимостью продукции" (cost of sales или cost of goods sold – стоимость реализации) в западной экономической литературе понимаются затраты, связанные непосредственно с производством реализованной продукции, то есть, прямые (direct) затраты. В России и некоторых других странах состав затрат, включаемых в себестоимость продукции (услуг), регламентируется соответствующими законодательными и нормативными актами. Поэтому для этой, нормативной величины себестоимости, целесообразнее использовать понятие "полная себестоимость". Очень часто указанная статья отчета о прибыли разбивается на несколько частей: прямые затраты, косвенные (indirect) или накладные (overhead) расходы и операционные или функциональные затраты (operating costs), представляющие собой сумму прямых и накладных расходов. Это позволяет рассчитать различные виды прибыли, например, маржинальную прибыль и прибыль от операций.

Маржинальная (маргинальная) (marginal – предельная) прибыль представляет собой разность между выручкой от реализации и прямыми, то есть, переменными затратами на ее производство. Экономический смысл маржинальной прибыли состоит в том, что это - то увеличение общей массы прибыли, которое достигается при увеличении объема производства на одну единицу. Отсюда вытекает вывод: минимально допустимый объем производства (так называемая "точка безубыточности") должен соответствовать равенству между маржинальной прибылью и накладными (постоянными) расходами. Однако, поскольку на практике разделение затрат на "чисто переменные" и "чисто постоянные" весьма затруднительно, точный расчет маржинальной прибыли не всегда возможен.

Прибыль от операций (operating profit – операционная или функциональная прибыль) представляет собой разность между выручкой от реализации и операционными (функциональными) затратами, то есть расходами, непосредственно связанными с осуществлением производственной деятельности. Указанные затраты включают в себя, помимо прямых затрат, накладные расходы (административные, сбытовые и т.п.). Амортизационные отчисления и финансовые накладные расходы (проценты) в операционные затраты не включаются. Экономический смысл прибыли от операций состоит в оценке эффективности чисто производственной деятельности предприятия. В статью "Доходы от прочей реализации и внереализационные доходы (расходы)" (other/miscellaneous income/loss) включаются поступления или затраты, не связанные напрямую с основной производственной деятельностью предприятия. Это могут быть, например, доходы от продажи неиспользуемого оборудования, дивиденды и доходы от долевого участия в других проектах, проценты по ценным бумагам и т.п.

Балансовая прибыль (gross profit или total income – брутто-прибыль, валовая прибыль или совокупный доход) представляет собой массу прибыли до ее налогообложения. Поэтому иногда эта строка именуется как "Прибыль до уплаты налога" (profit before tax). В зависимости от законодательного окружения, величина налогооблагаемой прибыли может быть увеличена или уменьшена, поэтому целесообразнее показывать эти позиции по отдельности.

Величина налога на прибыль (profit tax) рассчитывается с учетом системы льгот (например, при реинвестировании прибыли), поэтому могут потребоваться какие-либо дополнения или комментарии к данной позиции отчета о прибыли. В некоторых случаях часть прибыли направляется на создание резервов или фондов специального назначения.

Чистая прибыль (net income/profit/earnings – чистый доход), равная балансовой прибыли за вычетом налога на прибыль – ключевое понятие финансового анализа. Именно этот показатель дает наилучшее представление об эффективности функционирования предприятия (проекта). Чистая прибыль является основным источником увеличения собственного капитала проекта. Как следствие, обе характеристики обыкновенных акций корпоративного предприятия – доходность и рыночная (курсовая) стоимость – напрямую связаны с размером чистой прибыли. Величина дивидендов определяется условиями эмиссии акций предприятия. Для упрощения можно считать, что все акции делятся на два типа - обыкновенные (ordinary –простые) и привилегированные (preferencial – преференциальные). Основное отличие между ними состоит в соотношении права и ответственности: обыкновенные акции являются "голосующими" (имеют право голоса), а привилегированные - нет. Зато держателям последних гарантируется выплата дивидендов (как правило, по фиксированной ставке), а держателям простых акций дивиденды начисляются только в случае особого решения правления корпорации и при условии наличия прибыли. Чистая прибыль за вычетом начисленных дивидендов представляет собой нераспределенную прибыль (undistributed/retained profits), которая может формировать так называемый "дополнительный" капитал проекта (в отличие от "основного", то есть, оплаченного акционерного капитала).

Рассмотренная структура отчета о прибыли позволяет учесть все возможные ситуации, связанные с особенностями законодательства, юридического статуса предприятия, его сферы деятельности и т.д. Одновременно эта форма поможет решить общую задачу, связанную с оценкой финансовой состоятельности проекта. Более подробный анализ прибыльности проекта выполняется с использованием различных коэффициентов, речь о которых пойдет в конце данного раздела.

Отчет о движении денежных средств.

Отчет о движении денежных средств (financial cash flow planning (statement) или statement of source and application of funds - потоки наличности для финансового планирования или отчет о формировании и использовании источников финансирования) – важнейшая форма оценки инвестиционного проекта. Именно она олицетворяет собой вышеупомянутый "бюджетный подход" при определении финансовой состоятельности проекта (см. табл.1.2).

Таблица 1.2 - Отчет о движении денежных средств

| Наименование позиций | Номер интервала планирования | |||

| 1 | 2 | 3 | 4 | |

| Увеличение собств. капитала | 400.0 | 0.0 | 0.0 | 0.0 |

| Увеличение задолженности | 600.0 | 40.0 | 0.0 | 0.0 |

| Увеличение текущих пассивов | 0.0 | 30.0 | 30.0 | 60.0 |

| Выручка от реализации | 0.0 | 500.0 | 1000.0 | 2000.0 |

| Доходы от прочей реализации и внереализационные доходы | 0.0 | 0.0 | 0.0 | 0.0 |

| ИТОГО ПРИТОК | 1000.0 | 570.0 | 1030.0 | 2060.0 |

| Увеличение пост. активов | -1000.0 | 0.0 | 0.0 | 0.0 |

| Увеличение текущих активов | 0.0 | -199.3 | -112.7 | -254.2 |

| Операционные затраты | 0.0 | -285.0 | -420.0 | -740.0 |

| Выплаты по кредитам | 0.0 | -48.0 | -344.2 | -374.8 |

| Налоги | 0.0 | -37.4 | -153.2 | -378.3 |

| Дивиденды | 0.0 | 0.0 | 0.0 | -100.0 |

| ИТОГО ОТТОК | -1000.0 | -569.8 | -1030.1 | -1847.3 |

| БАЛАНС ДЕНЕЖНЫХ СРЕДСТВ | 0.0 | 0.2 | -0.1 | 212.7 |

| То же нарастающим итогом | 0.0 | 0.2 | 0.1 | 212.9 |

Необходимость подготовки данного отчета обусловлена тем, что понятия "доходы" и "расходы", используемые в отчете о прибыли, не отражают напрямую действительного движения денежных средств: например, поступления за реализованную продукцию не всегда относятся к тому же временному интервалу, в котором последняя была отгружена потребителю. Кроме того, в отчете о прибыли отсутствует информация, о других направлениях деятельности предприятия, кроме производственной (хозяйственной) деятельности. Речь идет о финансовой и инвестиционной деятельности.

Учитывая сказанное, отчет о движении денежных средств представляет информацию, характеризующую операции, связанные, во-первых, с образованием источников финансовых ресурсов, а, во-вторых, с использованием этих ресурсов. В качестве источников средств в проекте могут выступать: увеличение собственного капитала (за счет эмиссии новых акций), увеличение задолженности (получение новых займов или выпуск облигаций), выручка от реализации продукции и прочие доходы. В случае выкупа акций или убытков от прочей реализации и внереализационной деятельности в соответствующих позициях могут появиться отрицательные значения.

Основные направления использования денежных средств связаны, во-первых, с инвестициями в постоянные активы и на пополнение оборотного капитала. Во-вторых, с осуществлением текущей производственной (операционной) деятельности. В-третьих, с обслуживанием внешней задолженности (уплата процентов и погашение), в-четвертых, с расчетами с бюджетом (налоговые платежи) и, наконец, с выплатой дивидендов.

Важным моментом является то, что в качестве оттока средств при подготовке данной формы выступают не все текущие затраты проекта, а только операционные расходы и процентные платежи. Амортизационные отчисления, являясь одной из статей затрат, не означают в действительности уменьшения денежных средств проекта. Напротив, накопленный износ постоянных активов – это один из источников финансирования развития проекта. Отсюда вытекает один из простейших способов оценки объема свободных денежных средств, которым располагает проект при отсутствии инвестиционных расходов: он равен сумме чистой прибыли и амортизационных отчислений за установленный промежуток времени.

С другой стороны, необходимо обратить внимание на то, что погашение внешней задолженности осуществляется за счет свободных денежных средств, а не из прибыли (данное положение совершенно очевидно для тех, кто знаком с основами бухгалтерского учета, однако не всегда осознается остальными). Из сказанного следует, что наличие прибыли не является единственным критерием успешности развития инвестиционного проекта.

Балансовый отчет.

Балансовый отчет [(projected) balance sheet – проектно-балансовая ведомость] – это традиционный бухгалтерский баланс. В целях удобства анализа, а также в силу отсутствия необходимости и возможности большей степени подробности, в проектной практике используется баланс в агрегированной, то есть, укрупненной, форме. Такой баланс называется также "аналитическим" или "синтетическим". Назначение данной формы финансовой оценки инвестиционного проекта заключается в иллюстрации динамики изменения структуры имущества проекта (активов) и источников его финансирования (пассивов). При этом появляется возможность расчета общепринятых показателей, характеризующих такие стороны финансового состояния проекта, как оценка общей и мгновенной ликвидности, коэффициентов оборачиваемости, маневренности, общей платежеспособности и других. Более подробно о коэффициентах финансовой оценки будет говориться в следующей главе. Здесь же следует заострить внимание на вопросах, относящихся к обеспеченности проекта оборотным капиталом.

Постоянные активы (fixed assets или fixed capital – постоянный капитал) в России принято называть "основными фондами (средствами)", тогда как краткосрочные или текущие (current) активы обычно называются "оборотными фондами (средствами)". Собственные источники финансирования (equities) чаще всего представлены акционерным капиталом (share capital). В любом случае он делится на основной (уставный или оплаченный акционерами) и дополнительный капитал, представляющий собой накопленную нераспределенную прибыль.

Для обозначения долгосрочных инвестиций или инвестиций в постоянный (permanent – непрерывный или действующий) капитал в практике бухгалтерского учета еще нет общепринятого термина. Их величина представляет собой сумму собственого (акционерного) капитала и долгосрочные обязательства (облигационные займы, кредиты). Текущие пассивы (current liabilities) соответствуют краткосрочным пассивам или обязательствам. В состав текущих пассивов должны входить и краткосрочные займы. Наконец, требует дополнительных пояснений понятие оборотного или рабочего (working) капитала. Иногда под оборотным капиталом понимаются оборотные средства, то есть, текущие активы предприятия. Во избежание ошибок, для обозначения оборотного капитала, определяемого как разность между текущими активами и текущими пассивами, рекомендуется использовать термин "чистый оборотный капитал".

С точки зрения планирования деятельности инвестиционного проекта, целесообразно рассматривать по отдельности потребность в оборотных средствах для обеспечения устойчивого процесса производства и учетное понятие оборотного капитала. Отличительным признаком при выборе той или иной статьи текущих активов для расчета рабочего (необходимого для нормального функционирования проекта) капитала должна стать возможность нормирования ее величины, то есть расчета, исходя из установленного периода оборота или коэффициента оборачиваемости.

Так, к нормируемым текущим активам могут быть отнесены статьи "Запасы сырья и материалов", "Незавершенная продукция", "Готовая продукция", "Товары", "Счета, подлежащие получению" и "Резерв денежных средств". Остальные составляющие оборотных активов, как правило, не подлежат нормированию.

По аналогии с вышесказанным, к нормируемым текущим пассивам могут быть отнесены статьи "Счета, подлежащие оплате", "Расчеты с бюджетом", "Расчеты с персоналом" и другие (см. табл. 1.3).

Таблица 1.3 - Балансовый отчет

| Наименование позиций | Номер интервала планирования | |||

| 1 | 2 | 3 | 4 | |

| Постоянные активы: | ||||

| балансовая стоимость | 1000.0 | 1000.0 | 1000.0 | 1000.0 |

| износ | 0.0 | -50.0 | -100.0 | -150.0 |

| Итого остаточная стоимость | 1000.0 | 950.0 | 900.0 | 850.0 |

| Текущие активы: | ||||

| запасы | 0.0 | 30.0 | 60.0 | 120.0 |

| незавершенная продукция | 0.0 | 12.4 | 24.9 | 49.8 |

| готовая продукция | 0.0 | 57.0 | 84.0 | 148.0 |

| счета к получению | 0.0 | 85.5 | 126.0 | 222.0 |

| расходы будущих периодов | 0.0 | 0.0 | 0.0 | 0.0 |

| денежные средства | 0.0 | 14.6 | 17.3 | 239.3 |

| Итого текущих активов | 0.0 | 199.6 | 312.1 | 779.1 |

| Убытки | 0.0 | 0.0 | 0.0 | 0.0 |

| ИТОГО АКТИВОВ | 1000.0 | 1149.6 | 1212.1 | 1629.1 |

| Источники собственных средств: | ||||

| акционерный капитал | 400.0 | 400.0 | 400.0 | 400.0 |

| нераспределенная прибыль | 0.0 | 79.6 | 405.1 | 1109.1 |

| Итого собственных средств | 400.0 | 479.6 | 805.1 | 1509.1 |

| Долгосрочные пассивы | 600.0 | 640.0 | 365.0 | 0.0 |

| Текущие пассивы: | ||||

| краткосрочная задолженность | 0.0 | 0.0 | 0.0 | 0.0 |

| счета к оплате | 0.0 | 30.0 | 60.0 | 120.0 |

| расчеты с бюджетом | 0.0 | 0.0 | 0.0 | 0.0 |

| авансы | 0.0 | 0.0 | 0.0 | 0.0 |

| Итого текущих пассивов | 0.0 | 30.0 | 60.0 | 120.0 |

| ИТОГО ПАССИВОВ | 1000.0 | 1149.6 | 1230,1 | 1629.1 |

Разность между нормируемыми текущими активами и нормируемыми текущими пассивами представляет собой минимальную потребность в оборотном капитале (working capital requirements), определяемую условиями функционирования проекта и установленными нормативами оборачиваемости. Предлагается эту величину обозначать термином "нормируемый оборотный капитал", с тем, чтобы подчеркнуть смысл последнего и отличие его от чистого оборотного капитала.

Особого внимания заслуживает такая статья текущих активов, как "Расходы будущих периодов". В бухгалтерском учете в нее включаются затраты, которые на момент составления баланса не могут быть отнесены на финансовые результаты (например, включены в себестоимость продукции), а, с другой стороны, не могут быть признаны долгосрочными вложениями (то есть, постоянными активами). Такими расходами являются, например, арендная или абонементная плата на год вперед, а также затраты на проведение научных исследований. В первом случае годовая сумма платы будет постепенно списываться на себестоимость, во втором – финансирование будет осуществляться за счет собственных средств проекта (из прибыли). По завершении работ, в зависимости от их итогов, либо вся сумма затрат будет списана как убыток, либо появится возможность увеличения основных фондов за счет включения в стоимость нематериальных активов полученных патентов, ноу-хау и других результатов исследований, с последующей их амортизацией.

Коэффициенты финансовой оценки проекта.

В сказанном выше основное внимание было сконцентрировано на том, как следует понимать информацию, содержащуюся в базовых формах финансовой оценки. Далее будут рассмотрены методы анализа этой информации. В процессе своего осуществления инвестиционный проект должен обеспечивать достижение двух главных целей бизнеса: получение приемлемой прибыли на вложенный капитал и поддержание устойчивого финансового состояния. Анализ того, насколько успешно будут решаться эти задачи, а также сопоставление между собой различных проектов и вариантов расчетов с различными наборами исходных данных, может быть выполнен с помощью коэффициентов финансовой оценки (ratio analysis).

На основе информации, содержащейся в базовых формах финансовой оценки, могут быть рассчитаны десятки коэффициентов, которые могут быть разбиты на три основные категории:

1. показатели рентабельности;

2. оценки использования инвестиций;

3. оценки финансового состояния.

В табл. 4 представлены некоторые из наиболее часто используемых коэффициентов. Приводимый набор не является ни исчерпывающим, ни обязательным. Однако он может помочь оценить инвестиционный проект с достаточной полнотой.

Таблица 1.4 - Коэффициенты финансовой оценки

| Наименование позиции | Расчетная формула | |

| ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ | ||

| Рентабельность общих активов | (ЧП+П*(1-НП))/ОА | (1) |

| Рентабельность инвестированного капитала | (ЧП+П*(1-НП))/ИК | (2) |

| Рентабельность акционерного капитала | ЧП/АК | (3) |

| Рентабельность продаж | ЧП/ВР | (4) |

| Стоимость продаж | СС/ВР | (5) |

| ОЦЕНКА ИСПОЛЬЗОВАНИЯ ИНВЕСТИЦИЙ | ||

| Оборачиваемость активов | ВР/ОА | (6) |

| Оборачиваемость постоянного капитала | ВР/ПК | (7) |

| Оборачиваемость акционерного капитала | ВР/АК | (8) |

| Оборачиваемость оборотного капитала | ВР/ОК | (9) |

| ОЦЕНКА ФИНАНСОВОГО ПОЛОЖЕНИЯ | ||

| Коэффициент общей ликвидности | ТА/ТП | (10) |

| Коэффициент немедленной ликвидности | ЛА/ТП | (11) |

| Коэффициент общей платежеспособности | АК/ОП | (12) |

Обозначения: ЧП – чистая прибыль; П – проценты за кредиты; НП – ставка налога на прибыль; ОА – общие активы; ИК – инвестированный капитал; АК – акционерный капитал; СС – себестоимость продукции; ВР –выручка от реализации; ОК – оборотный капитал; ТА – текущие активы; ТП – текущие пассивы; ЛА – высоколиквидные активы; ОП – общие пассивы.

Коэффициент рентабельности общих активов (return on assets, ROA) показывает, каким является уровень отдачи общих капиталовложений в проект за установленный период времени. Данный показатель обычно используется для оценки деятельности отдельных структурных подразделений крупной компании, поскольку в данном случае руководители этих подразделений не имеют возможности контролировать структуру источников финансирования (осуществлять эмиссию ценных бумаг, брать кредиты и т.п.). Второй показатель – рентабельность инвестированного капитала (return on invested capital, ROIC) – аналогичен первому. Исключение из знаменателя расчетной формулы краткосрочных обязательств призвано сгладить колебания, связанные с изменениями в текущей хозяйственной деятельности.

Обращает на себя внимание, что при расчете показателей ROA и ROIC в числителе фигурирует сумма процентных выплат по кредитам. Это объясняется тем, что указанные коэффициенты фактически измеряют стоимость всего задействованного в проекте капитала. Поскольку проценты, будучи частью этой стоимости, являются затратами (вычитаются из прибыли), величина получаемой прибыли искусственно занижается. При исправлении этого обстоятельства учитывается, что расходы по выплате процентов обычно не подлежат налогообложению (исключение составляет Россия) – поэтому появляется множитель (1-НП).

Иногда при расчете показателей ROA и ROIC в числителе оказывается балансовая прибыль, что, в принципе, допустимо с точки зрения необходимости сопоставления проектов, имеющих различные льготы по налогообложению. Показатель рентабельности акционерного капитала (return on equity, ROE) представляет наибольший интерес для владельцев (акционеров) проектируемого предприятия. Рентабельность продаж (return on sales) в некоторых литературных источниках обозначается как норма прибыли (при ее расчете иногда используется балансовая прибыль проекта). Однако трактовать данный показатель как критерий успешности проекта было бы неверно, так как при его расчете не учитываются капитальные вложения. Дополняющим к последнему показателю является отношение полной себестоимости к величине выручки от реализации, которое может использоваться при анализе затратной политики (cost accounting).

Вторая группа финансовых коэффициентов – показатели использования инвестированного капитала, называемые иногда коэффициентами трансформации. Так же, как и в случае с рентабельностью капитала, обычно рассматриваются три показателя оборачиваемости (turnover ratios): для общих активов, для постоянного и для акционерного капитала.

Из расчетных формул можно вывести, что рентабельность общих активов (ROI) равна произведению рентабельности продаж (ROS) на оборачиваемость общих активов (если пренебречь выплатой процентов). Указанное соотношение подсказывает два основных пути улучшения ROI: либо повышая норму прибыли в продажах, либо увеличивая оборачиваемость капитала. Последнее, в свою очередь, может быть достигнуто за счет увеличения объема реализации при неизменной стоимости активов или, напротив, за счет снижения объема инвестиций, необходимых для поддержания заданного уровня реализации.

Третья группа включает в себя индикаторы устойчивости и кредитоспособности финансового состояния проекта.

В дополнение к приведенному в начале раздела определению можно сказать, что одним из критериев ликвидности является способность предприятия (проекта) покрывать текущие обязательства. Для измерения этой способности используются два теста – показатель общей ликвидности [current (assets) ratio – текущее соотношение или коэффициент покрытия] и показатель немедленной (мгновенной или критической) ликвидности (acid-test ratio – коэффициент лакмусовой бумажки или кислотный тест или quick (assets) ratio – коэффициент быстрого покрытия или коэффициент срочности).

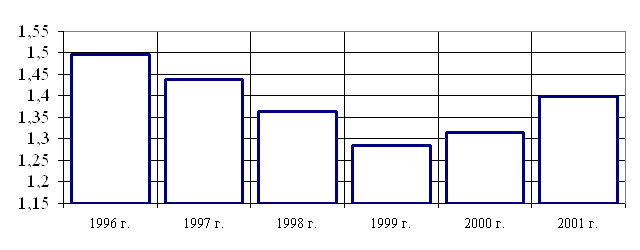

Общий коэффициент ликвидности представляет собой отношение текущих активов и текущих пассивов. В различных литературных источниках рекомендуется поддерживать его на уровне не ниже 2.

Коэффициент немедленной ликвидности рассчитывается как частное от деления легко реализуемых (высоколиквидных) активов – денежных средств и рыночных ценных бумаг – на величину краткосрочных обязательств. Допустимым признается его значение в пределах от 0.5 до 1.2. Смысл данного показателя заключается в оценке возможности проекта в сжатые сроки погасить имеющиеся текущие обязательства. На практике этот коэффициент является одним из наиболее распространенных критериев надежности предприятия с точки зрения оплаты поставок и погашения краткосрочных банковских кредитов.

Коэффициенты оценки платежеспособности относятся к показателям, характеризующим финансовый риск. Под платежеспособностью при этом понимается степень покрытия имеющихся внешних обязательств имуществом (активами) проекта. Различные модификации коэффициентов платежеспособности (solvency ratio, debt-to-equity ratio, cover ratio – коэффициент (общего) покрытия или (financial) leverage – (финансовый) рычаг) определяются на основании соотношения акционерного капитала или всей суммы задолженности к общим активам или пассивам.

Выбор оптимального сочетания акционерного и заемного капитала представляет собой выбор между относительно более низкой стоимостью кредитов (по сравнению с дивидендами) и риском, связанным с обязательствами по обслуживанию внешней задолженности, не допускающими отсрочки платежей. При этом надо учитывать так называемый "эффект рычага" (leverage effect), заключающийся в том, что, при увеличении доли заемных средств уровень доходности собственного капитала (в пересчете на одну акцию) растет. С другой стороны, высокий удельный вес внешних источников финансирования снижает маневренность проекта с точки зрения возможности привлечения дополнительных финансовых ресурсов.

Похожие работы

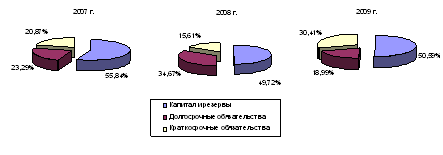

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

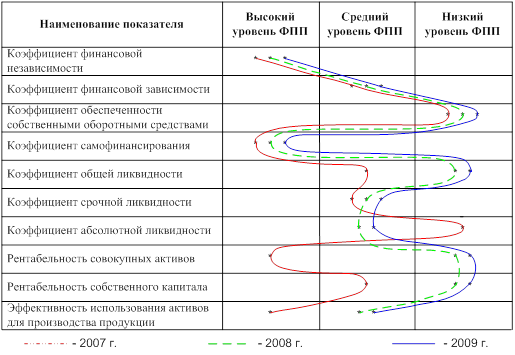

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

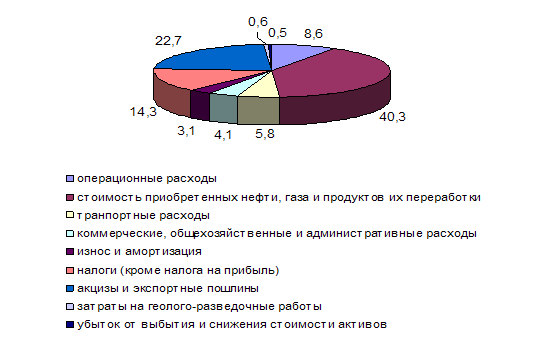

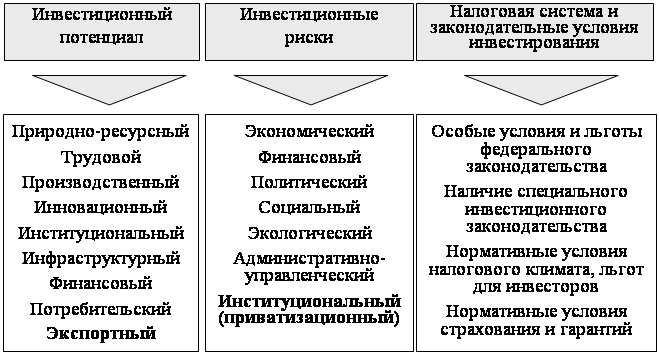

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

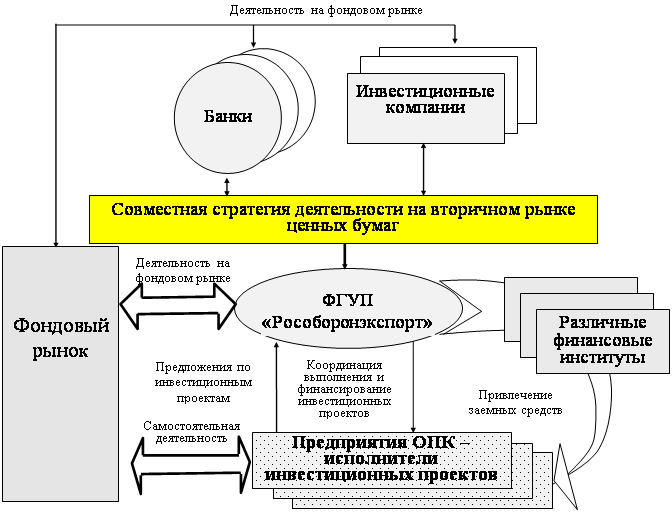

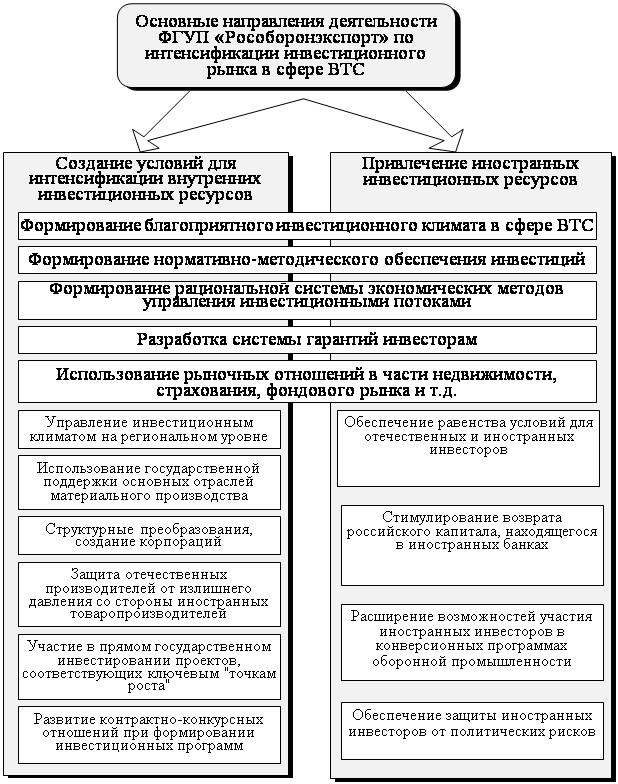

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев