Навигация

Чистая настоящая стоимость

3. Чистая настоящая стоимость.

Для того чтобы сделать разумные инвестиции, нам необходим метод оценки, который бы принял во внимание все расходы и все выгоды от каждой инвестиционной возможности, а также принял бы во внимание время наступления этих расходов и этих преимуществ. Подобный подход обеспечивает нам метод чистой настоящей стоимости. Давайте рассмотрим компанию Billingsgate Battery из примера 1, потоки денег у которых, могут быть оценены следующим образом:

| Немедленно | Стоимость машины | (100) |

| 1 год | Суммарный доход до амортизации | 20 |

| 2 год | Суммарный доход до амортизации | 40 |

| 3 год | Суммарный доход до амортизации | 60 |

| 4 год | Суммарный доход до амортизации | 60 |

| 5 год | Суммарный доход до амортизации | 20 |

| 5 год | Продажа машины | 20 |

Учитывая основную финансовую задачу для организации по увеличению богатства акционеров, было бы крайне легко оценить эту инвестицию, если бы все притоки денег, все доходы и расходы происходили в один и тот же момент времени. Все что нам было бы необходимо сделать – это просуммировать все доходы (220000) и сравнить результаты с расходами (100000). Это бы привело бы нас к выводу о том, что проект должен продолжаться, поскольку в результате организация получит дополнительно 120000 фунтов стерлингов. Конечно ситуация не настолько проста, поскольку в данном процессе участвует время. Расходы возникают немедленно после того, как проект начался. Доходы возникают на протяжении более длительного периода времени.

Пример 6. Если мы знаем, что компания Billingsgate Battery может альтернативно инвестировать свои деньги под 20% годовых, как бы вы смогли оценить настоящую стоимость ожидаемого чека в 20000 за первый год? Иными словами, если вместо того, чтобы на протяжении года ожидать получения 20000 и при этом потерять возможность инвестировать некую сумму под 20% годовых, какую бы вы хотели получить сумму денег, которая бы рассматривалась как точно эквивалентная 20000 через год?

Мы явно были бы рады получить меньшее количество денег, если бы мы смогли получить их немедленно, вместо того, чтобы ждать на протяжении года. Это связано с тем, что мы можем инвестировать их под 20% годовых (в альтернативном проекте), и это позволит им вырасти до большего объема через год. Логически мы согласны были бы принять то количество, которое через год вырастет до 20000. Если мы назовем это количество настоящей стоимостью (PV), мы можем сказать:

PV = (PV х 20%) = 20000 фунтов

Иными словами это количество плюс доход от инвестирования этого количества на протяжении одного года, должен равняться 20000 фунтов.

Мы можем преобразовать это уравнение следующим образом:

PV х (1 + 0,2) = 20000 фунтов

(Обратите внимание, то 0,2 это те же самые 20%, но выраженные в виде пропорции). Уравнение может быть преобразовано следующим образом:

PV = 20000 / (1+0,2) = 16667 фунтов

Иными словами разумный инвестор, который имеет возможность инвестировать под 20% годовых, будет безразличен к возможности получить 16667 фунтов сейчас, или 20000 фунтов через год. В этом смысле мы можем сказать, что с учетом 20% инвестиционной возможности 20000 фунтов имеют нынешнюю стоимость 16667 фунтов.

Если бы мы могли рассчитать настоящую стоимость (PV) каждого из потоков денег, связанных с покупкой машины фирмой Billingsgate Battery, мы могли бы легко сделать сравнение между стоимостью инвестиций (100000 фунтов) и различными выгодами, которые будут получены с 1 по 5 год. К счастью мы это можем сделать. Мы можем сделать более общее уравнение для PV и определенного потока денег:

PV для потока денег в год n = реальный поток денег в год n / (1 + r)n , где n это год, когда мы изменяем поток денег (т.е. иными словами спустя сколько лет от настоящего момента это происходит), а r это альтернативная возможность инвестиции, выраженная в десятичных выражениях, вместо того, чтобы выражать ее в процентах.

Мы уже видели, как это работает в случае 20000 фунтов для первого года. Для второго года с потоком денег в 40000 фунтов расчеты будут следующими:

PV = 40000 / (1 + 0,2)2 = 40000 / (1.2)2 = 40000 /1,44 = 27778

Иными словами настоящая цена 40000 фунтов, которые были бы получены через два года, составляет 27778.

Пример 7. Проанализируем, сможем ли мы продемонстрировать, что инвестор будет безразличен к тому, получит ли он 27778 фунтов сейчас или 40000 фунтов через два года, предполагая, что есть возможность инвестировать эти деньги по 20% годовых.

Рассуждения идет следующим образом:

| Количество, которое можно инвестировать в настоящий момент | 27778 фунтов |

| Плюс доходы в 1 год (20% х 27778) | 5556 33334 |

| Плюс доходы для 2 года (20% х 33334) | 6667 40001 |

(Дополнительный один фунт это ошибка округления)

Таким образом, поскольку инвестор может превратить 27778 фунтов в 40000 фунтов за два года, эти количества эквивалентны, и мы можем сказать, что 27778 фунтов имеют настоящую стоимость в 40000 фунтов, полученную через два года (с учетом 20% возврата).

Теперь давайте подсчитаем настоящую стоимость всех потоков денег, которые связаны с проектом по покупке машины компанией Billingsgate Battery и, соответственно сможем рассчитать чистую настоящую стоимость проекта целиком.

Соответствующие потоки денег и расчеты, представлены в таблице ниже [обратите внимание, что (1 + 0,2)0 = 1]:

| Потоки денег | Расчет PV | PV | |

| Немедленно | (100) | (100)/(1+0,2)0 | (100,00) |

| 1 год | 20 | 20/(1+0,2)1 | 16,67 |

| 2 год | 40 | 40/(1+0,2)2 | 27,78 |

| 3 год | 60 | 60/(1+0,2)3 | 34,72 |

| 4 год | 60 | 60/(1+0,2)4 | 28,94 |

| 5 год | 20 | 20/(1+0,2)5 | 8,04 |

| 5 год | 20 | 20/(1+0,2)6 | 8,04 |

| 24,19 |

Снова мы можем задать вопрос, как мы можем решить, насколько норма прибыли приемлема для бизнеса. На самом деле правило принятия решения очень простое; если NPV является положительным, мы такой проект принимаем, если отрицательным – данный проект отвергается. В данном случае NPV является положительным и поэтому мы должны принять проект и купить машину.

Идея, которая заложена в этом правиле принятия решений, достаточно проста. Учитывая возможности по инвестированию, которые имеются у данной организации, инвестирование в машину приведет к тому, что хозяева бизнеса получат 24190 фунтов. Иными словами, на сегодняшний день суммарный доход от инвестирования в данную машину будет стоить 124190 фунтов, и поскольку сегодня бизнес может купить эту выгоду всего лишь за 100000 фунтов, данная инвестиция является разумной. С другой стороны, если суммарные доходы оказались бы ниже 100000, они были бы меньше, чем стоимость «покупки» этой выгоды.

Пример 8. Каков максимум, который могла бы заплатить компания Billingsgate Battery для того, чтобы получить потенциальную выгоду?

Компания была бы готова заплатить до 124190 фунтов, поскольку богатство владельцев организации увеличилось бы до этого момента. Хотя компания в этом случае заплатила бы меньше.

Использование дисконтных таблиц.

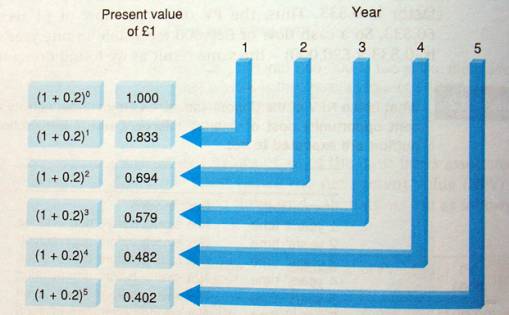

Для того чтобы рассчитать каждый показатель PV, мы брали соответствующий поток денег и умножали его на 1 / (1 + r)n . К счастью существует более быстрый способ. Существуют таблицы, которые показывают значение коэффициента дисконтирования для большого количества значений r и n.

Таблица настоящей стоимости

Настоящая стоимость 1, т.е. (1+r)-n,

где r – норма дисконтирования,

n – количество периодов до выплаты.

Посмотрите на столбец для 20% и строку для одного года. Мы видим, что фактор равняется 0,833. Соответственно, PV для потока денег равного 1 фунту, полученному в течение одного года, составляет 0,833. Таким образом, поток денег 20000 в конце года равняется 16667 (т.е. 0,833 х 20000) – тот же самый результат, который мы получили, делая все расчеты вручную.

Пример 9. Каково NPV для проекта Chaotic Industries из примера 2, если мы предположим, что дисконтирование составляет 15%? Помним, что приток и отток денег равны.

Мы используем таблицу коэффициента дисконтирования на рис. 2.1.

Расчет NPV для этого проекта следующий:

| Потоки денег | Фактор дисконтирования | Настоящая стоимость | |

| Немедленно | 150 | 1,000 | (150,00) |

| 1 год | 30 | 0,870 | 26,10 |

| 2 год | 30 | 0,756 | 22,68 |

| 3 год | 30 | 0,658 | 19,74 |

| 4 год | 30 | 0,572 | 17,16 |

| 5 год | 30 | 0,497 | 14,91 |

| 6 год | 30 | 0,432 | 12,96 |

| 6 год | 30 | 0,432 | 12,96 |

| Чистая настоящая стоимость | 23,49 |

Мы проинтерпретируем наши результаты в примере 9.

Тот факт, что проект имеет отрицательное NPV, означает, что настоящая цена выгоды от инвестирования меньше, чем стоимость этого инвестирования. Любые расходы до 126510 фунтов (нынешняя цена выгоды), были бы выгодными, но не 150000.

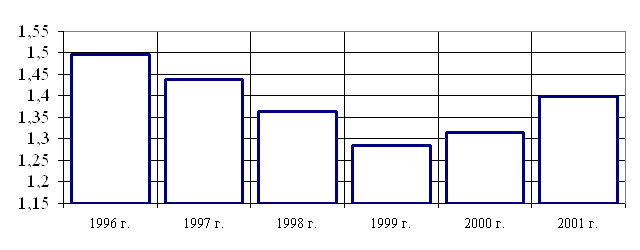

Таблицы коэффициента дисконтирования четко показывают, как уменьшается значение одного фунта по мере того, как возврат отодвигается в будущее. Предполагая, что альтернативные издержки составляют 20% в год, 1 фунт, который получен в настоящий момент, естественно, имеет стоимость 1 фунт. Однако, по мере того, как время до получения этой суммы увеличивается, его стоимость значительно уменьшается, как показано на рисунке 2.2.

Рис. 2.2 - Настоящая стоимость 1 фунта стерлингов полученного в различные периоды в будущем при ежегодной ставке дисконтирования 20% (present value – настоящая стоимость, year –год)

Рисунок показывает, как уменьшается нынешняя стоимость 1 фунта, иными словами, чем дальше в будущем будет получен 1 фунт, тем ниже его исходная стоимость.

Почему NPV лучше, чем ARR или срок окупаемости.

NPV лучший метод оценки возможностей инвестирования, чем ARR или срок окупаемости, поскольку он полностью принимает во внимание следующее:

· Время прихода денег. Дисконтируя различные потоки времени, связанные с каждым проектом, в соответствии с тем моментом времени, когда они наступают, NPV принимает во внимание временную стоимость денег. Коэффициент дисконтирования базируется на альтернативных издержках финансирования, (т.е. от нормы прибыли, которую может сгенерировать наилучшая альтернативная инвестиция). И таким образом идентифицируются суммарные доходы после финансирования всех расходов (в качестве NPV всего проекта).

· Учитываются целиком все потоки денег. NPV включает все потоки денег вне зависимости от того, когда они возникают. Он их анализирует различно, в соответствии с датой их возникновения, но они все принимаются во внимание при использовании NPV, и они все влияют на принимаемые решения.

· Цели бизнеса. Результат анализа NPV имеет прямую связь с богатством акционеров данной организации (положительное NPV увеличивает богатство, отрицательное NPV уменьшает). Поскольку мы предполагаем, что частный бизнес пытается увеличить богатство своих акционеров, NPV превосходит все ранее обсужденные методы.

Ранее мы видели, что организация должна принимать все проекты с положительными NPV, когда они дисконтируются в соответствии с альтернативными издержками финансирования. Когда выбор делается между различными проектами, организация должна обычно выбирать тот из них, который имеет наибольшее NPV.

Пример 10. Как вы помните, когда мы дисконтировали денежные потоки из инвестиционного проекта компании Billingsgate Battery под 20%, мы обнаружили, что NPV имеет положительное значение равное 24190 фунтов. Что NPV данного проекта говорит нам о норме рентабельности, которую инвестиция будет давать компании Billingsgate Battery?

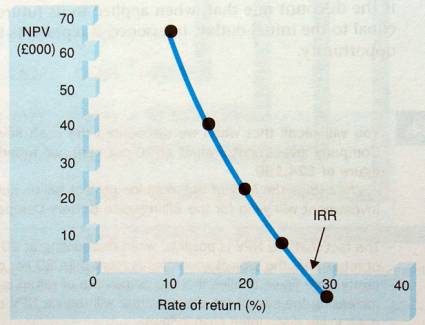

Тот факт, что NPV является положительным при дисконтировании под 20% годовых, предполагает, что норма рентабельности данного проекта составляет более 20%. Тот факт, что NPV достаточно велика, предполагает, что реальная норма рентабельности значительно выше 20%. Увеличение коэффициента дисконтирования приводит к уменьшению NPV, поскольку более высокие коэффициенты дисконтирования дают более низкие значения дисконтированных потоков денег.

Мы видели, что внутренняя норма рентабельности проекта определяется как норма дисконтирования, которая при применении к будущим потокам денег сделает их равными исходным затратам. Мы видели, что IRR может быть определена как норма дисконтирования, которая выравнивает дисконтированные доходы с расходами. Иными словами IRR – это норма дисконтирования, которая приводит к тому, что NPV точно равняется нулю. Рисунок 2.3 иллюстрирует эти взаимоотношения для компании Billingsgate Battery.

Рис. 2.3 - Взаимоотношения между NPV и IRR (rate of return – норма дисконтирования)

Похожие работы

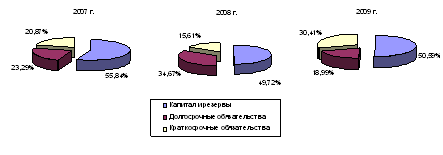

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

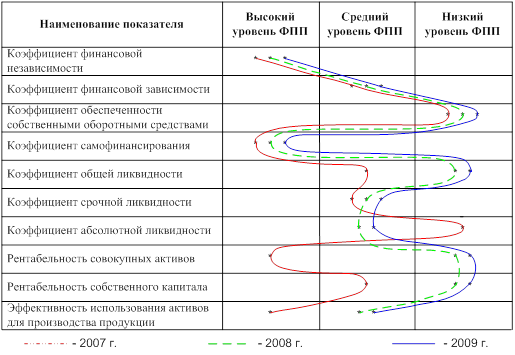

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

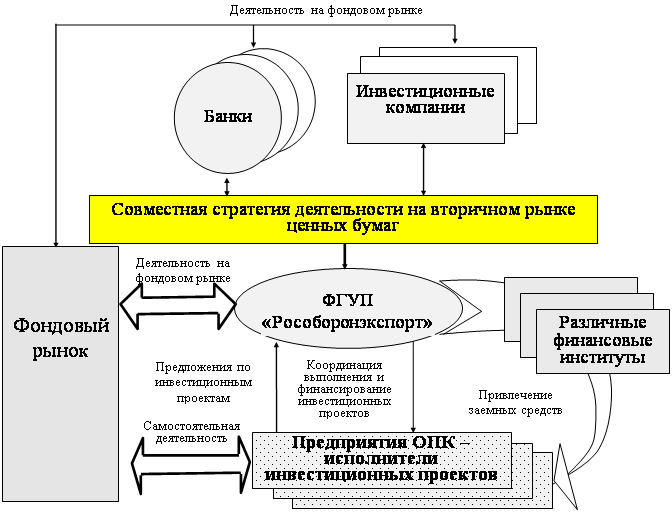

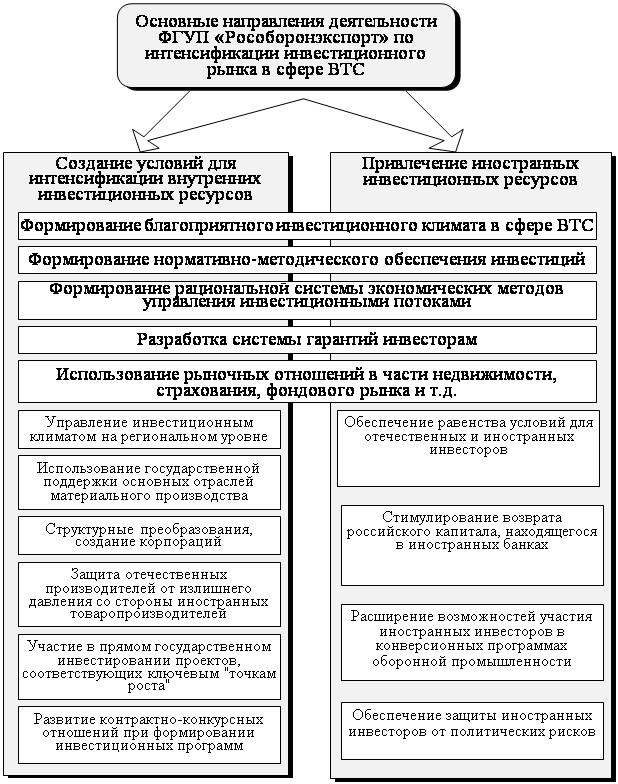

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев