Навигация

Природа принятия решений об инвестировании

2.1 Природа принятия решений об инвестировании

Основным свойством решения об инвестировании является время. Инвестирование включает в себя отдачу или устранение чего-то, то имеет экономическую ценность, обычно денег, в один период времени для того, чтобы получить экономическую выгоду для инвестора в другой период времени. Обычно издержки предшествуют появлению выгоды. Кроме того, обычно издержки включают в себя однократное вложение большого количества денег, а выгоды, или положительные результаты, появляются в виде потока меньшего количества денег на протяжении достаточно длительного периода времени.

Решения по поводу инвестирования являются крайне важными для инвестора поскольку:

· Вовлекаются обычно большие количества ресурсов. Большое количество инвестиций, выполняемые деловым сообществом, включают в себя отвлечение значительной пропорции общих ресурсов. Если было принято неправильное решение, отрицательный эффект на бизнес может оказаться значительным, если не катастрофическим.

· Очень часто сложно или дорого «извлечь» инвестицию после того, как она была сделана. Очень часто инвестиции производятся деловым сообществом такие, что они являются специфичными для потребностей данного бизнеса. Например, бизнес может построить здание для того, чтобы обеспечивать определенные услуги. Это может привести к тому, что данное здание будет иметь значительно более низкую стоимость от других потенциальных пользователей, у которых имеются другие потребности. Если после того как была сделана инвестиция, предприятие выяснило, что данная услуга или товар не продается так хорошо, как ожидалось, единственным способом решения проблемы является закрытие соответствующего подразделения и продажа здания с большой потерей.

2.2 Методы оценки инвестиций

Учитывая важность решений об инвестициях для инвесторов, чрезвычайно важным является адекватный скрининг инвестиций. Важной частью процесса скрининга является необходимость удостовериться в том, что деловое сообщество использует адекватные методы оценки. Исследования показывают, что на практике бизнес во всем мире пользуется четырьмя основными методами оценки возможностей инвестирования. Это следующие методы:

· Бухгалтерская норма рентабельности (Accounting rate of return –ARR)

· Срок окупаемости инвестиционного проекта (Payback period –PP)

· Чистая настоящая стоимость (Net present value – NPV)

· Внутренняя норма рентабельности проекта (Internal rate of return – IRR)

Можно обнаружить предприятия, которые используют различные варианты этих четырех методов. Кроме того, можно найти организации, особенно небольшие, которые не используют никаких формальных методов оценки, а полагаются в основном на интуицию своих менеджеров. Большинство организаций, однако, используют один или более из этих четырех методов. И сейчас мы проанализируем эти методы глубже.

Для того чтобы изучить каждый из этих четырех методов, полезно было бы посмотреть, как они будут анализировать определенную инвестиционную возможность. Посмотрим на следующий пример:

Пример 1. Компания Billingsgate Battery провела маркетинговое исследование, которое продемонстрировало, что является возможным производить и продавать недавно разработанный продукт.

Решение производить потребует инвестиций в покупку машины стоимостью 100 000 фунтов стерлингов, причем заплатить эти деньги необходимо немедленно. Производство и продажа продуктов будет происходить на протяжении следующих пяти лет, в конце периода машину можно будет продать за 20 000 фунтов. Производство и продажа продуктов могут проходить следующим образом:

Согласно оценкам новый продукт может быть продан за 12 фунтов за единицу и соответствующая стоимость материалов и рабочей силы составляет 8 фунтов за единицу. Для того чтобы упростить наши рассуждения, мы можем предложить, что деньги за продажу и расходы на производство происходят в конце каждого года. На практике, естественно, денежные потоки будут идти на протяжении всего года.

Говоря о том, что каждая проданная единица будет приводить к притоку денег в размере 4 фунтов (12 – 8), денежные потоки (получение и выплаты) на протяжении жизни продукта будут следующими:

Обратите внимание на то, что в целом суммарный доход до расчетов амортизации равняется общему количеству денег, которые поступают в данную организацию. Исключая амортизацию, все расходы приходят к тому, что деньги уходят из организации, а все продажи приводят к тому, что деньги приходят в организацию.

Теперь мы рассмотрим, как работает каждый метод анализа инвестиций.

1. Бухгалтерская норма рентабельности.

Бухгалтерская норма рентабельности принимает во внимание бухгалтерскую прибыль, которую генерируют инвестиции и выражают ее как процент от средних инвестиций всего срока жизни проекта. Таким образом:

ARR = среднегодовая прибыль / среднегодовую инвестицию для получения данной прибыли х 100%

Мы видим, что для того чтобы подсчитать ARR, нам необходимо иметь доступ к двум источникам информации:

· Среднегодовой доход

· Среднегодовые инвестиции для данного проекта.

В нашем примере среднегодовой доход до амортизации на протяжении 5 лет составляет 40 000 фунтов[(20000+40000+60000+60000+20000)/5]. Предполагая наличие амортизации по методу «прямой линии» (иными словами равным количествам) ежегодные амортизационные расходы составят 16000. [(стоимость 100000 – остаточная стоимость 20000)/5]. Таким образом, среднегодовая прибыль после амортизации составляет 24000 (40000 – 16000).

Среднегодовые инвестиции на протяжении 5 лет могут быть рассчитаны следующим образом:

Среднегодовые инвестиции = (стоимость машины + остаточная стоимость) / 2 = (100000+20000) / 2 = 60000

Иными словами ARR для данной инвестиции составляет:

ARR = (24000 / 60000) х 100% = 40%

Для того чтобы решить является ли 40% норма рентабельности приемлемой, мы должны сравнить данную норму рентабельности с минимальной нормой рентабельности, которая устанавливается данной организацией.

Пример 2. Chaotic Industries рассматривает вопрос об инвестиции на покупку 10 машин для доставки своих продуктов потребителям. Каждый автомобиль стоит около 15000 фунтов, при этом заплатить нужно немедленно. Ежегодные расходы превышают 20000 фунтов на каждый автомобиль (включая зарплату водителя). Автомобили будут адекватно работать на протяжении 6 лет, после чего они все должны быть отправлены на переработку, что обойдется в 3000 фунтов за единицу. В настоящий момент данная организация использует другую компанию для доставки товаров. Предполагается, что данная компания будет выставлять счет в 23000 фунтов на протяжении каждого года в течение 6 лет для того, чтобы обеспечивать доставку товара.

Чему равняется ARR для покупки этих автомобилей? (Обратите внимание на то, что экономия денег аналогична прибыли от инвестиций).

Данные автомобили будут экономить организации около 30000 фунтов в год [230000 – (20000 х 10)], до амортизации. Таким образом, притоки и оттоки денег будут выглядеть так:

| Немедленно | стоимость автомобилей | 150000 |

| 1 год | общая экономия до амортизации | 30000 |

| 2 год | общая экономия до амортизации | 30000 |

| 3 год | общая экономия до амортизации | 30000 |

| 4 год | общая экономия до амортизации | 30000 |

| 5 год | общая экономия до амортизации | 30000 |

| 6 год | общая экономия до амортизации | 30000 |

| 6 год | деньги, полученные от продажи автомобилей | 30000 |

Общие амортизационные расходы (предполагая амортизацию по «прямой линии» составят 20000 фунтов [(150000 – 30000) / 6]. Таким образом среднегодовая экономия после амортизации составит 10000 фунтов (30000 – 20000). Средние инвестиционные вклады составят:

Средние инвестиции = (150000 + 30000) / 2 = 90000

Таким образом, ARR для инвестиций составят: (100000 / 90000) х 100% = 11,1%

Обратим внимание на то, что ARR и коэффициент рентабельности активов (ROSE) используют один и тот же подход к оценке эффективности деятельности организации. Коэффициент рентабельности активов является популярным способом оценки эффективности работы организации в целом после того, как прошел определенный период. В теории если инвестиции, которые делаются Chaotic Industries (пример 2) имеют ARR = 11,1%, то и коэффициент рентабельности активов для данной организации в целом должен быть 11.1%.

Многие организации используют коэффициент рентабельности активов как ключевой показатель и поэтому, когда принят определенный коэффициент рентабельности активов, может показаться логичным использование ARR для оценки новых инвестиций. Ранее мы видели, что бизнес, использующий ARR, может сравнить полученную норму прибыли с минимальной требуемой нормой прибыли. Эта минимальная норма прибыли определяется различными способами. Например, она может отражать норму, которую давали предыдущие инвестиции (измеренные коэффициентом рентабельности активов), или средним коэффициентом рентабельности активов для данной промышленности. Когда имеются конкурирующие проекты, каждый из которых может превысить минимальное значение, то из них, которое имеет наивысшее ARR, будет отобран как наиболее привлекательный.

Говорят, что ARR имеет достаточно большое количество преимуществ, как метод оценки инвестиций. Как уже раньше упоминалось, коэффициент рентабельности активов широко используемый показатель деятельности организации, поэтому может показаться разумным, использовать метод оценки инвестиций, который аналогичен общему подходу к измерению эффективности деятельности организации. Кроме того, ARR измеряет прибыльность, которая может оказаться адекватным способом оценки инвестиций. Ну и наконец, ARR дает процентную норму прибыли, которую легко понимают управленцы. Проценты очень часто используются при установке целей для деятельности организации и управленцы чувствуют себя комфортно, когда они используют метод оценки, базирующийся на таком же способе измерения.

Проблема 1. ARR страдает от одного, очень серьезного, дефекта при оценке возможностей для инвестиций. Что является этим дефектом? Подсказка: дефект не связан со способностью человека, принимающего решения предсказывать будущее, хотя это тоже может вызывать проблемы.

Проблема с ARR заключается в том, что она практически полностью игнорирует временной фактор. В примере компании Billingsgate Battery (пример 1) мы бы получили абсолютно аналогичную ARR в любом из трех следующих вариантов:

| Исходный вариант | Вариант 2 | Вариант 3 | ||

| Немедленно | Стоимость машины | (100) | (100) | (100) |

| 1 год | Суммарный доход до амортизации | 20 | 10 | 160 |

| 2 год | Суммарный доход до амортизации | 40 | 10 | 10 |

| 3 год | Суммарный доход до амортизации | 60 | 10 | 10 |

| 4 год | Суммарный доход до амортизации | 60 | 10 | 10 |

| 5 год | Суммарный доход до амортизации | 20 | 160 | 10 |

| 5 год | Продажа машины | 20 | 20 | 20 |

Поскольку одна и та же самая прибыль до амортизации была на протяжении всех 5 лет во всех трех случаях, т.е. она составляла 220000 фунтов и средняя прибыль после амортизации должна быть абсолютно аналогичной (т.е. 24000). Это означает, что в каждом случае мы получим абсолютно одинаковую ARR = 40% , однако мы видим, что картина прибылей в каждом из этих возможных вариантов варьирует очень сильно.

Учитывая финансовую задачу максимизации богатства хозяев бизнеса, менеджер, который смотрит на три возможных сценария, описанных в проблеме 1, будет предпочитать сценарий 3. Это связано с тем, что большая часть выгоды от инвестиции возникает в течение одного года после того, как инвестиция была сделана. Исходный сценарий будет на втором месте, а сценарий 2 будет оценен как третий. Любая техника оценки, которая не способна разделить эти три ситуации, имеет серьезную проблему. Мы посмотрим в деталях на то, почему время является настолько важным фактором в этой главе немножко позднее.

Имеются и другие дефекты, которые связаны с методом ARR. Когда мы измеряем эффективность на протяжении всей продолжительности жизни проекта, оказывается важным поток денег, а не бухгалтерская прибыль. Деньги – это наиболее важный показатель экономического богатства сгенерированный данной инвестицией. Это связано с тем, что деньги используются для того, чтобы приобретать ресурсы и распределяться между акционерами. С другой стороны, бухгалтерская прибыль более адекватна для периодической отчетности, она является адекватным показателем производительности в определенный период времени, такой как год, или полгода. Поэтому в реальности мы должны задавать себе вопрос, что же мы измеряем. Бухгалтерская прибыль великолепна для измерения эффективности на протяжении коротких периодов времени, но деньги являются адекватным показателем, когда мы рассматриваем эффективность на протяжении всей жизни проекта.

Кроме того, ARR может приводить к проблемам, когда мы рассматриваем инвестиции разных размеров.

Пример 3. Joanna Sinclair plc рассматривает вопрос об открытии нового магазина в Ковентри. Идентифицировано два возможных места, где магазин можно было бы открыть. Место А имеет площадь 30000кв.м. Это место потребует инвестиций в 6 млн. фунтов и будет приводить к среднему доходу в 600000 фунтов в год. Место В имеет размеры в 20000 кв.м., потребует ежегодных инвестиций в 4 млн. фунтов и приводить к ежегодному доходу в 500000фунтов в год.

Какова ARR для каждого из этих магазинов? Какое место стоило бы выбрать и почему?

ARR для магазина на месте А составляет:

600000 / 6 000000 = 10%

ARR для магазина на месте В составляет:

500000 / 4 000000 = 12,5%

Иными словами, место В имеет более высокую ARR, однако, в терминах абсолютной прибыли, которая была сгенерирована, место А кажется более привлекательным. Если основной задачей является максимизация богатства акционеров, лучше было бы выбрать место А, даже несмотря на то, что процентная норма прибыли ниже. Все дело в том, что акционеров интересуют абсолютные размер прибыли, а не относительный (процентный) размер.

Похожие работы

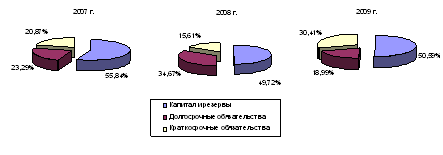

... баланс предприятия является ликвидным, так как соотношения групп активов и пассивов отвечают условиям ликвидности. 3. Повышение финансового потенциала и инвестиционной привлекательности предприятия 3.1 Оценка инвестиционной привлекательности предприятия Возможность обеспечения реализации наиболее эффективных форм вложения капитала, направленных на расширение экономического потенциала ...

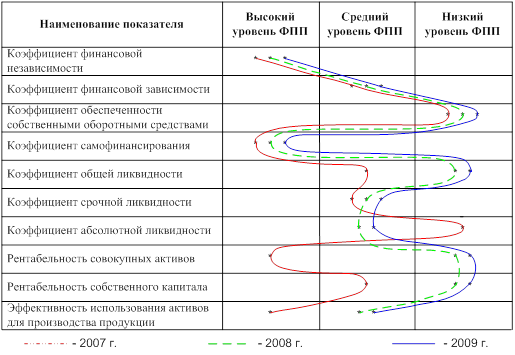

... уровень общей ликвидности. В целом предприятие можно рассматривать как финансово относительно устойчивое с низкой угрозой банкротства. Анализ инвестиционной привлекательности предприятия. 1. Оценка рейтинга. Коэффициент ІІІ ІІ І Абсолютной ликвидности Текущей ликвидности Общей ликвидности Независимости >0.25 >2,5 >1,5 >60% 0,2-0,25 2,0-2,5 1,5 40-60% ...

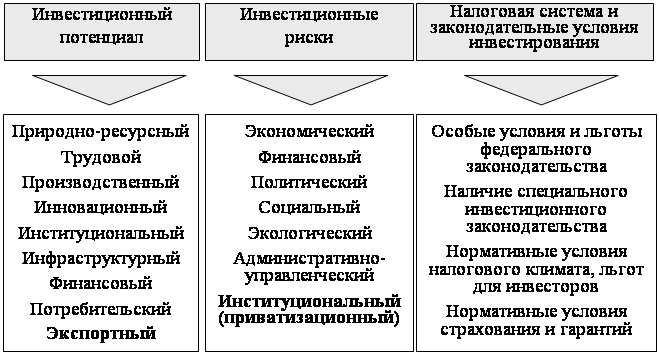

... отдельного инвестора, может определяться различным набором факторов, имеющих наибольшее значение в выборе того или иного объекта инвестирования. 1.2 Методические подходы к анализу инвестиционной привлекательности предприятия В текущих условиях хозяйствования сложились несколько подходов к оценке инвестиционной привлекательности предприятий. Первый базируется на показателях оценки ...

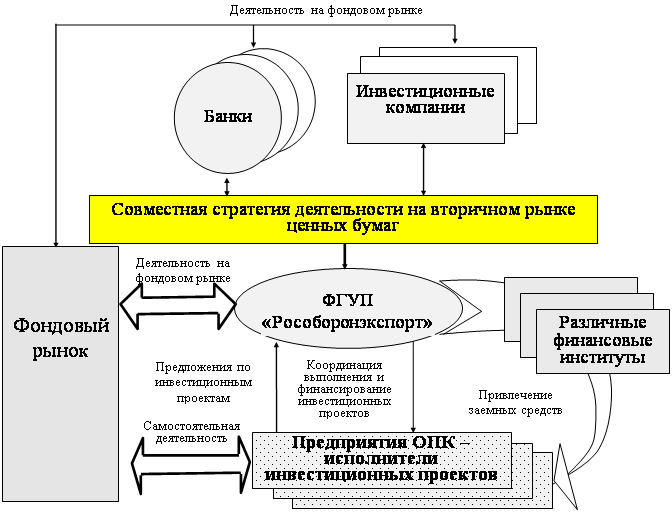

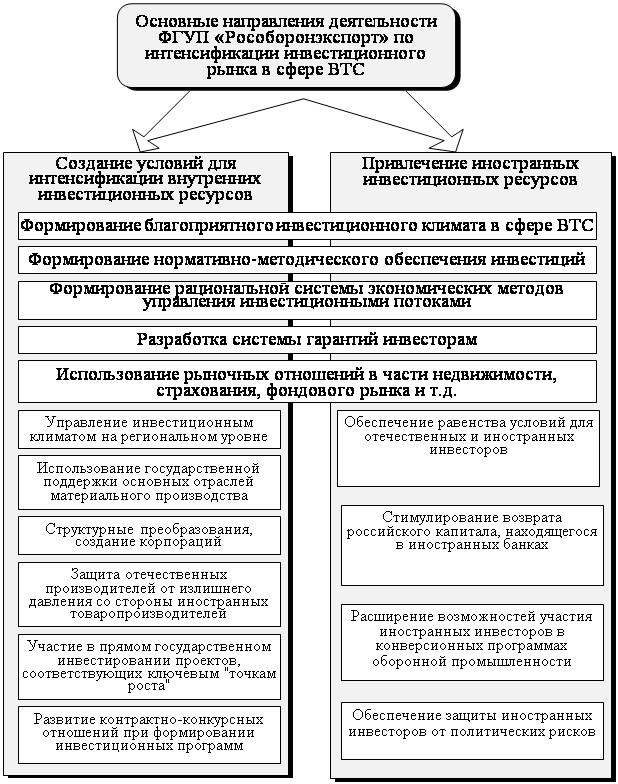

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

0 комментариев