Навигация

Особенности налогообложения малого предпринимательства

2. Особенности налогообложения малого предпринимательства

2.1 Общая характеристика системы налогообложения предпринимательской деятельности

Общий режим налогообложения доходов от предпринимательской деятельности предусматривает уплату налогов, сборов (пошлин) в общеустановленном порядке. индивидуальные предприниматели (ИП), применяющие этот порядок налогообложения, являются плательщиками подоходного налога с доходов от предпринимательской деятельности.

Однако согласно статье 10 Налогового кодекса существуют и особые режимы налогообложения. ИП применяют следующие из них: [7]

упрощенную систему налогообложения (УСН);

единый налог с индивидуальных предпринимателей и иных физических лиц;

налог на игорный бизнес.

Эти специальные режимы объединяет то, что предприниматели, применяющие их, освобождаются в соответствии с законодательством от уплаты некоторых налогов. Однако при всех режимах налогообложения ИП должен уплачивать НДС и акцизы при ввозе товаров на таможенную территорию Беларуси из России.

Отметим, что если ИП осуществляет несколько видов деятельности и для них предусмотрен различный порядок налогообложения, то он обязан вести раздельный учет по каждому такому виду деятельности, а также уплачивать налоги, предусмотренные каждой системой налогообложения.

Подробнее каждый из названных налоговых режимов будет рассмотрен далее.

Прежде чем перейти к рассмотрению систем налогообложения, отметим, что ИП может быть не только плательщиком налогов (то есть платить налоги по своей деятельности), но и налоговым агентом. Определение этого термина приведено в статье 23 Налогового кодекса: налоговым агентом признается юридическое или физическое лицо, которое является источником выплаты доходов плательщику и на которое в силу налогового законодательства возлагаются обязанности по исчислению, удержанию у плательщика и перечислению в бюджет налогов, сборов (пошлин).

ИП выступает налоговым агентом при исчислении следующих налогов:

налога на доходы иностранных организаций, не осуществляющих деятельность в Беларуси через постоянное представительство;

подоходного налога с доходов иностранных граждан и лиц без гражданства, которые являются налоговыми резидентами той страны, гражданами которой они являются, от источников в Беларуси;

подоходного налога с доходов граждан РБ, иностранных граждан и лиц без гражданства, налоговых резидентов РБ.

ИП - налоговый агент по каждому плательщику обязан вести учет начисленных и выплаченных доходов, удержанных и перечисленных в бюджет соответствующих налогов, сборов (пошлин), представлять в налоговые органы документы и сведения, необходимые для осуществления контроля за правильностью исчисления, удержания и перечисления в бюджет соответствующих налогов, сборов (пошлин).

Также ИП является налоговым агентом при исчислении подоходного налога с займов, кредитов, выданных физлицам. Однако этот налог отличается от вышеперечисленных тем, что ИП - налоговый агент должен его исчислить и перечислить в бюджет за счет собственных средств.

2.2 Налогообложение индивидуальных предпринимателей – плательщиков подоходного налога

Порядок исчисления и уплаты подоходного налога индивидуальными предпринимателями установлен статьей 21 Закона от 21.12.1991 № 1327-ХН «О подоходном налоге с физических лиц» в редакции Закона от 09.12.2005 № 78-3, с изм. и доп. (далее — Закон о подоходном налоге).

Налоговая база для расчета подоходного налога определяется нарастающим итогом с начала налогового периода (календарного года) как разница между суммой доходов, полученных от реализации товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности в денежной и натуральной форме (далее - доходы от реализации), и суммой вычетов (стандартных, социальных, имущественных и профессиональных).

К доходам от осуществления предпринимательской деятельности относятся доходы от реализации, а также внереализационные доходы.

В доходы от реализации, в частности, включаются: [7]

деньги, поступившие на счета в банки, в небанковские кредитно-финансовые организации или в кассу предпринимателя:

а) за реализованные товары, иное имущество, включая основные средства, в том числе используемые при осуществлении видов предпринимательской деятельности, по которым уплачивается единый налог;

б) за переданные имущественные права на объекты интеллектуальной собственности, нематериальные активы;

в) за выполненные работы, оказанные услуги;

деньги за реализованные товары, имущественные права на объекты интеллектуальной собственности, выполненные работы, оказанные услуги, оплаченные организациями и (или) физическими лицами третьим лицам в интересах предпринимателя;

доходы по операциям с ценными бумагами и операциям с финансовыми инструментами срочного рынка, базисным активом по которым являются ценные бумаги, определяемые в порядке, предусмотренном статьей 9 Закона о подоходном налоге;

деньги в виде вознаграждений и (или) других платежей по договорам поручения, комиссии или консигнации либо иным аналогичным договорам, поступившие индивидуальному предпринимателю;

стоимость товаров, выполненных работ, оказанных услуг, имущественных прав на объекты интеллектуальной собственности, полученных от организаций и (или)'физических лиц в натуральной форме за реализованные товары (за исключением полученных в рамках исполнения товарообменных договоров), выполненные работы, оказанные услуги, имущественные права на объекты интеллектуальной собственности;

стоимость отгруженных товаров, выполненных работ, оказанных услуг, переданных имущественных прав на объекты интеллектуальной собственности при прекращении обязательства перед индивидуальным предпринимателем по выплате (выдаче) ему дохода, в том числе в результате прощения долга, уступки индивидуальным предпринимателем права требования другому лицу;

стоимость товаров, переданных в счет погашения задолженности по оплате труда физическим лицам, привлекаемым по трудовым и гражданско-правовым договорам;

стоимость товаров, имущественных прав на объекты интеллектуальной собственности, переданных индивидуальным предпринимателем в счет погашения его задолженности перед организациями и индивидуальными предпринимателями;

суммы полученных векселей за отгруженные индивидуальными предпринимателями товары, переданные имущественные права на объекты интеллектуальной собственности, выполненные работы, оказанные услуги;

суммы недостачи, хищения и порчи товаров сверх норм естественной убыли;

иные доходы, связанные с производством и реализацией товаров, имущественных прав на объекты интеллектуальной собственности, выполнением работ, оказанием услуг.

В состав доходов от внереализационных операций включаются доходы, поступившие в собственность плательщика от операций, непосредственно не связанных с производством и реализацией продукции, товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности, в том числе в виде:

штрафов, пеней, неустоек и других видов санкций за нарушение договорных обязательств, а также сумм, полученных в результате возмещения убытков, возникших в результате неисполнения либо ненадлежащего исполнения договорных обязательств при осуществлении предпринимательской деятельности;

положительных курсовых разниц, образующихся вследствие отклонения курса продажи (покупки, конверсии) иностранной валюты от официального курса, установленного Нацбанком на дату продажи (покупки, конверсии);

стоимости излишков имущества, выявленных при инвентаризации;

стоимости имущества, полученного на возвратной или условно возвратной основе (заем, задаток и др.) на день, следующий за днем,

установленным для возврата имущества, в случае, если такой возврат не был произведен;

процентов по банковским счетам, вкладам (депозитам), которые используются при осуществлении предпринимательской деятельности (кроме доходов за хранение денег в банке, полученных при осуществлении видов деятельности, по которым ИП являются плательщиками единого налога, налога на игорный бизнес, а также применяют упрощенную систему налогообложения);

пособий по временной нетрудоспособности (в том числе пособия по уходу за больным ребенком), выплачиваемых индивидуальным предпринимателям из ФСЗН;

стоимости безвозмездно полученного имущества (товаров), за исключением полученного физическим лицом от унитарного предприятия, учредителем которого выступает это физическое лицо, имущества (товаров), ранее переданного этому унитарному предприятию;

стоимости (сумм) безвозмездно полученных товаров (работ, услуг), денежных средств, иных ценностей (в том числе основных средств, товарно-материальных ценностей, нематериальных активов, ценных бумаг);

платы, поступившей за участие в торгах (тендере);

других доходов, поступивших в собственность ИП, от операций, не связанных с производством и реализацией товаров, имущественных прав на объекты интеллектуальной собственности, выполнением работ, оказанием услуг.

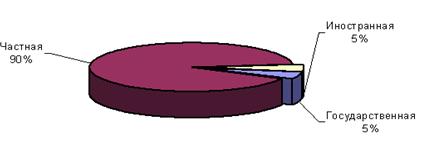

Налоги (сборы), которые обязаны платить ИП, уплачивающие налоги в общем порядке, наглядно можно представить в виде следующей схемы (рис. 1)

Рис. 1. Схема уплаты налогов в общеустановленном порядке

При определении налоговой базы для исчисления подоходного налога принимаются в расчет расходы (профессиональные налоговые вычеты). Состав расходов и порядок их исключения из доходов определены Правилами предоставления налоговых вычетов из подлежащих налогообложению доходов физических лиц, связанных с осуществлением индивидуальными предпринимателями и приравненными к ним для целей налогообложения лицами (частными нотариусами) предпринимательской деятельности, утвержденными Указом от 03.04.2007 № 162. [7]

Если предприниматель не может документально подтвердить свои расходы, связанные с извлечением доходов от предпринимательской деятельности, он может уменьшить налоговую базу на 10% общей суммы доходов, полученных от предпринимательской деятельности (подпункт 1.1 статьи 16 Закона о подоходном налоге).

Похожие работы

... при подписании акта обязано собственноручно сделать запись, свидетельствующую о том, что все изложенные опрашиваемым лицом факты отражены в акте опроса верно. Порядок проведения налоговых проверок при условии отсутствия (утраты) у налогоплательщика документов бухгалтерского учета 21. Налогоплательщикам, не обеспечившим сохранность бухгалтерских документов либо не обеспечившим ведение ...

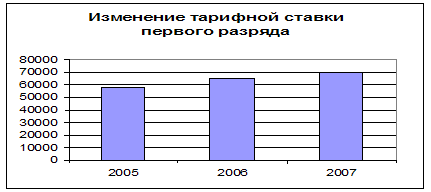

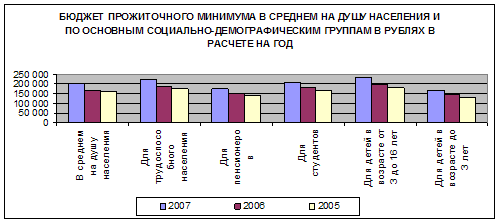

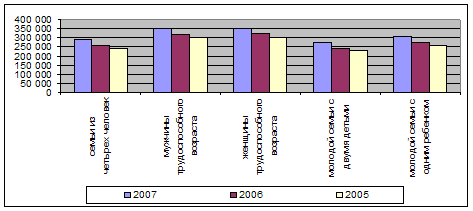

... роста производительности труда, стимулирует повышение квалификации трудящихся. Заработная плата, являясь традиционным фактором мотивации труда, оказывает доминирующее влияние на производительность. II. АНАЛИЗ СИСТЕМЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ОПЛАТЫ ТРУДА В РЕСПУБЛИКЕ БЕЛАРУСЬ 2.1 Анализ динамики соотношения номинальной и реальной заработной платы Оплата труда занимает особое место ...

... 8. Постановление Совета Министров Республики Беларусь от 11.02.2000г. № 196 «Об утверждении перечня работ и услуг, с оплаты которых взимается оффшорный сбор». 9. Постановление Министерства по налогам и сборам Республики Беларусь от 31.03.2003г. № 34 «Об утверждении инструкции о порядке исчисления и уплаты Оффшорного сбора». 10. Постановлением Правления Национального банка Республики Беларусь № ...

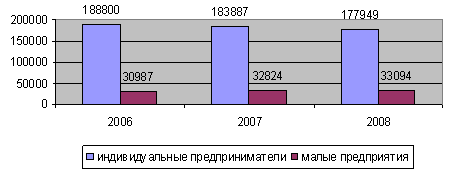

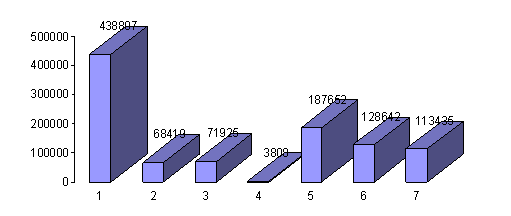

... Беларусь, существует, развивается и, естественно, требует постоянного совершенствования с целью создания благоприятных условий деятельности субъектов малого предпринимательства. 2. Динамика развития малого бизнеса в Республике Беларусь История развития малого предпринимательства в Республике Беларусь насчитывает почти 15 лет. За этот период произошли значительные изменения в количественном и ...

0 комментариев