Навигация

Налогообложение индивидуальных предпринимателей – плательщиков единого налога

2.3 Налогообложение индивидуальных предпринимателей – плательщиков единого налога

Порядок исчисления и уплаты единого налога установлены Положением по единому налогу, а также Инструкцией по единому налогу. Перечень видов деятельности, при осуществлении которых индивидуальные предприниматели и иные физические лица уплачивают единый налог, и базовых ставок единого налога установлен Указом от 18.06.2005 № 285 «О некоторых мерах по регулированию предпринимательской деятельности», с изм. и доп. (далее - указ № 285).

ИП самостоятельно исчисляют причитающийся к уплате единый налог, ставки которого установлены в евро. Рассчитывая налог, надо помнить 2 правила: [7]

единый налог уплачивается по ставкам того населенного пункта, в котором ИП осуществляет деятельность. Исключением из этого правила являются ИП - перевозчики. При оказании услуг такси и прочего пассажирского сухопутного транспорта в пределах и за пределами Беларуси, а также автомобильного грузового транспорта в пределах Беларуси применяются ставки того населенного пункта, в котором ИП поставлен на учет в налоговом органе (пункт 9 Положения по единому налогу);

при реализации товаров, оказании услуг (выполнении работ), по которым установлены различные ставки, применяется наиболее высокая ставка налога (пункты 12 и 14 Положения по единому налогу).

При реализации товаров, отнесенных к товарным группам, определенным в Перечне, в нескольких торговых объектах, в том числе в нескольких торговых автоматах, на нескольких торговых местах на рынках, единый налог уплачивается по каждому торговому объекту, месту на рынке (пункт 12 Положения по единому налогу).

Единый налог по услугам (работам) предприниматель уплачивает не только за себя, но и за каждого привлеченного работника. Так, по каждому физическому лицу, привлекаемому к предпринимательской деятельности в сфере реализации работ (услуг) по гражданско-правовому или трудовому договору (включая лиц, выполняющих функции управления, учета, контроля, обслуживания и др.), дополнительно уплачивается налог в размере 60% от установленной ставки единого налога (пункт 14 Положения по единому налогу).

При уплате единого налога предусмотрены льготы для некоторых категорий плательщиков единого налога, определенных главой 4 Положения по единому налогу.

Плательщики единого налога освобождаются от уплаты целого ряда налогов в соответствии с пунктом 4 Положения по единому налогу. К ним относятся: [7]

подоходный налог с физических лиц на доходы, получаемые ими при осуществлении видов деятельности, перечисленных в Перечне;

НДС, за исключением налога, уплачиваемого на товары, ввозимые на таможенную территорию РБ;

налог за использование природных ресурсов (экологический налог);

сбор на организацию заготовки и использования стеклянной тары и тары на основе бумаги и картона в качестве вторичного сырья;

местные налоги и сборы, взимаемые при осуществлении видов деятельности, указанных в Перечне.

Индивидуальные предприниматели при осуществлении видов деятельности, названных в Перечне, при наличии документов на все реализуемые товары вправе решить самостоятельно, платить ли им единый налог, подоходный или применять упрощенную систему налогообложения (абзац пятый пункта 3 Указа № 285).

Если ИП - плательщики единого налога осуществляют виды деятельности, облагаемые налогами в общем порядке, то они обязаны вести раздельный учет.

Плательщики единого налога, реализующие ввезенные из России товары без документов (договоров, на основании которых товар ввозится с территории России на территорию Беларуси; транспортных документов; счетов-фактур российских продавцов), обязаны уплачивать налог на добавленную стоимость в фиксированных суммах. В случаях если ИП ввозит товары из России при наличии всех вышеперечисленных документов на товары (договоров, транспортных документов, счетов-фактур), он обязан исчислить и уплатить НДС при ввозе товаров из России в общеустановленном порядке.

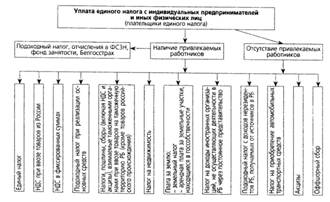

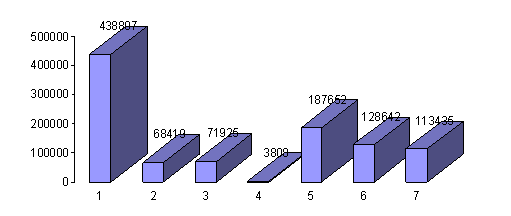

Налоги, которые обязаны платить ИП - плательщики единого налога, наглядно можно представить в виде следующей схемы (рис. 2)

Рис. 2. Схема уплаты налогов для плательщиков единого налога

2.4 Налогообложение у индивидуальных предпринимателей, применяющих упрощенную систему налогообложения

Согласно пункту 2 Положения об УСН не имеют права применять ее ИП: [7]

производящие подакцизные товары;

производящие и (или) реализующие ювелирные изделия из драгметаллов и (или) драгоценных камней;

занимающиеся игорным бизнесом;

осуществляющие: а) лотерейную деятельность; б) туристическую деятельность; в) профессиональную деятельность на рынке ценных бумаг; г) деятельность в рамках простого товарищества и (или) хозяйственной группы; д) деятельность в качестве резидентов свободных экономических зон или Парка высоких технологий.

Согласно пункту 2 Положения об УCH плательщики единого налога не вправе перейти на УСН. Но с 1 января 2007 года (даты вступления в силу Указа от 29.12.2006 № 760 «О внесении дополнений и изменений в Указ Президента Республики Беларусь от 18 июня 2005 г. ЛР 285») у ИП – плательщиков единого налога возможность перейти на УСН стала вполне реальной. Для этого им надо иметь документы на приобретение всех реализуемых товаров. В таком случае они смогут стать сначала плательщиками подходного налога, а затем и перейти на УCH. Отметим, что эта возможность есть только у ИП, занимающихся розничной торговлей. А ИП, которые оказывают услуги с уплатой единого налога, перейти на УСН не могут.

Для тех ИП, которые вправе применять УСН, пунктом 4 Положения об УСН установлено ограничение по размеру валовой выручки (ограничение средней численности работников касается только организаций, поскольку ИП и так ограничен 3 работниками). При этом анализироваться должны январь - сентябрь календарного года, предшествующего году перехода на УСН (исключение составляет 2007 год). Чтобы перейти на упрощенную систему налогообложения, ИП - неплательщик НДС должен иметь валовую выручку за указанный период, не превышающую 450 млн. руб. Если же ИП является плательщиком НДС, то предел валовой выручки за этот же период установлен в большем размере - 1500 млн. руб.

Пунктом 2 Указа № 119 предусмотрены особые условия перехода на новый порядок применения УСН в 2007 году. Так, ИП, применяющие УСН в настоящее время, вправе продолжить ее применение с 1 июля при соблюдении новых условий Положения об УСН (подпункт 2.1 Указа № 119). Подпункт 2.2 Указа № 119 дает возможность ИП, которые до 1 июля 2007 года не применяли УСН, в 2007 году перейти на эту систему налогообложения без соблюдения критериев по валовой выручке. И в первом и во втором случае ИП нужно подать в ИМНС письменное заявление в произвольной форме с сообщением о своем решении продолжить (начать) применять УСН.

Отметим, что Указ № 119 дает возможность ИП перейти на УСН в середине года, но только в 2007 году. Пунктом же 19 Положения об УСН предусмотрено применение УСН с начала календарного года.

ИП, применяющие УСН, уплачивают налог при упрощенной системе налогообложения (уплата патента с 1 июля 2007 года не предусмотрена). Согласно пунктам 11 и 12 Положения об УСН с 1 июля 2007 года ИП будут уплачивать налог при УСН по следующим ставкам:

а) 5% и 3% - соответственно неплательщики и плательщики НДС (кроме осуществляющих торговую деятельность), проживающие в сельских населенных пунктах, преобразованных в агрогородки, а также в поселках городского типа и городах районного подчинения с численностью населения до 50 тыс. человек;

б) 10% и 8% - соответственно неплательщики и плательщики НДС, не указанные в пункте а).

Размер налога при УСН определяется как произведение ставки налога на налоговую базу. При этом налоговой базой является валовая выручка, определяемая как сумма выручки, полученной ИП за календарный месяц от реализации товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности, и внереализационных доходов. В налоговую базу не включается выручка от продажи иностранной валюты и от реализации товаров (работ, услуг) по деятельности, по которой уплачивается единый налог (пункт 10 Положения об УСН).

Отметим, что для плательщиков НДС при расчете налоговой базы с 1 июля выручку следует учитывать без НДС, предъявленного покупателям товаров (работ, услуг), имущественных прав на объекты интеллектуальной собственности.

Пункты 7 и 8 Положения об УСН содержат печень налогов, плательщиками которых являются предприниматели, применяющие УСН. Уплата иных налогов и сборов, не указанных в данных пунктах, при УСН не предусмотрена. Таким образом, ИП, применяющие УСН, не уплачивают в бюджет:

НДС по реализации объектов (товаров, работ, услуг, имущественных

прав на объекты интеллектуальной собственности, основных средств) при

валовой выручке нарастающим итогом в течение календарного года до

600 млн. руб. НДС, уплаченный при приобретении товаров (работ, услуг) или при ввозе товаров на таможенную территорию Беларуси, относится на увеличение их стоимости;

налог на недвижимость;

плату за землю;

налог за пользование природными ресурсами (экологический налог);

акцизы.

Кроме того, статьей 8 Закона от 29.12.2006 № 191-3 «О бюджете Республики Беларусь на 2007 год» установлено, что ИП, применяющие УСН, не являются плательщиками следующих местных налогов и сборов:

налога с продаж товаров в розничной торговле;

налога на услуги;

целевых сборов: транспортного сбора на обновление и восстановление транспорта общего пользования, используемого на маршрутах в городском пассажирском, пригородном и междугородном автобусном сообщении, и сбора на содержание и развитие инфраструктуры города (района);

сбора с заготовителей;

сборов с пользователей.

Налоговую декларацию (расчет) по налогу при УСН ИП представляют в ИМНС не позднее 20-го числа месяца, следующего за отчетным, уплачивают - не позднее 22-го числа месяца, следующего за отчетным.

Перейти на общий порядок налогообложения с УСН ИП могут по собственному желанию. Для этого за 15 дней до начала месяца, в котором ИП хочет стать плательщиком подоходного налога надо сообщить в ИМНС об отказе применять УСН.

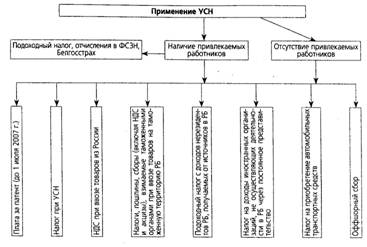

Налоги и сборы, которые обязаны платить ИП, применяющие УСН, наглядно можно представить в виде следующей схемы (рис. 3).

Рис. 3. Схема уплаты налогов для индивидуальных предпринимателей, использующих упрощенную систему налогообложения

Президентом Республики Беларусь подписан Указ от 15.10.2007 № 497 «Об отдельных вопросах применения упрощенной системы налогообложения и о внесении дополнений и изменений в Указ Президента Республики Беларусь от 9 марта 2007 г. № 119» (далее — Указ № 497), который вступил в силу с 16 октября 2007 г.

Пунктом 1 Указа № 497 определено, что организации со средней численностью работников за каждый месяц, не превышающей 5 человек (списочная численность, численность внешних совместителей и лиц, выполнявших работы по гражданско-правовым договорам, а также работников в филиалах, представительствах либо иных обособленных подразделениях организаций), и индивидуальные предприниматели (далее — ИП), применявшие до вступления в силу этого законодательного акта упрощенную систему налогообложения без уплаты налога на добавленную стоимость, введенную Указом Президента Республики Беларусь от 09.03.2007 № 119 «Об упрощенной системе налогообложения» (далее — упрощенная система и Указ № 119 соответственно), имеют право перейти на использование в качестве налоговой базы валового дохода при применении упрощенной системы в том случае, если они занимаются розничной торговлей и (или) оказывают услуги общественного питания.

Этим правом перечисленные субъекты предпринимательской деятельности могут воспользоваться с 1-го числа месяца, следующего за месяцем официального опубликования Указа № 497 (т.е. с 1 ноября 2007 г.), но не позднее 1 января 2008 г. О принятом решении по изменению налоговой базы при применении упрощенной системы они должны письменно (в произвольной форме) проинформировать налоговый орган по месту своей постановки на учет не позднее 1-го числа месяца, в котором планируется такое изменение.

Организации и ИП, которые занимаются торговой посреднической деятельностью и при применении упрощенной системы используют в качестве налоговой базы валовой доход, в соответствии с дополнением, внесенным в п. 12 Положения, не имеют права на применение пониженных ставок, установленных данным пунктом.

Указом № 497 внесено еще несколько изменений в п. 12 Положения.

Во-первых, пониженные ставки налога при применении упрощенной системы теперь относятся к организациям и индивидуальным предпринимателям с местом нахождения (жительства) не только в сельских, но и в иных населенных пунктах, преобразованных или подлежащих преобразованию в агрогородки в соответствии с Государственной программой возрождения и развития села на 2005—2010 годы, утвержденной Указом Президента Республики Беларусь от 25.03.2005 № 150 (по состоянию на 12.01.2007).

А во-вторых, организации и ИП, осуществляющие виды деятельности, облагаемые по «стандартным» ставкам налога при применении упрощенной системы, установленным в п. 11 Положения, и пониженным ставкам данного налога, определенным п. 12 Положения, имеют право на их одновременное применение в отношении этих видов деятельности при условии ведения раздельного учета.

В силу старой редакции п. 17 Положения организации и ИП, применяющие упрощенную систему (за исключением организаций и ИП, уплачивающих налог на добавленную стоимость, и унитарных предприятий и хозяйственных обществ, указанных в п. 6 Положения), освобождаются от обязанности ведения бухгалтерского учета и отчетности и ведут учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему (далее — книга учета доходов и расходов). Указом № 497 в п. 17 Положения внесено дополнение, согласно которому вместо книги учета доходов и расходов вышеуказанные субъекты предпринимательской деятельности вправе вести бухгалтерский учет и отчетность на общих основаниях. Если же организации и ИП, применяющие упрощенную систему, используют в качестве налоговой базы валовой доход и ведут учет в книге учета доходов и расходов, то он, кроме всего прочего, должен включать в себя и учет реализованных товаров по покупной стоимости для подтверждения налоговой базы за отчетный налоговый период.

Поскольку Указом № 497 предусмотрен выбор налоговой базы при исчислении налога при применении упрощенной системы, в п. 20 Положения внесены дополнения, в соответствии с которыми организациям и ИП, изъявившим желание перейти на упрощенную систему, необходимо с 1 октября по 30 ноября года, предшествующего году, в котором они претендуют на применение указанной системы, представить в налоговый орган заявление о переходе на упрощенную систему, содержащее информацию не только о размере валовой выручки за первые 9 месяцев текущего года и о средней численности работников организации за каждый месяц, но и о выбранной налоговой базе. При этом они должны учитывать, что выбранная налоговая база не может быть изменена в течение календарного года.

В связи с тем что между моментом регистрации и получением свидетельства о ней проходит некоторое время, которое может превысить 10 дней, в п. 21 Положения внесено изменение, согласно которому организации и ИП, претендующие на применение упрощенной системы со дня их государственной регистрации, в течение 10 рабочих дней со дня получения свидетельства о государственной регистрации (было — со дня этой регистрации) подают в налоговый орган заявление о переходе на упрощенную систему, содержащее сведения о списочной численности работников организации и о выбранной налоговой базе. «Претендентам» следует обратить внимание еще на одно дополнение п. 21 Положения: выбранная налоговая база может быть изменена только с 1 января очередного календарного года.

В завершение отметим, что согласно новой редакции п. 24 Положения применение организациями и ИП упрощенной системы прекращается, и они переходят на уплату налогов, сборов (пошлин) в общем порядке начиная с месяца, следующего за месяцем, в котором при применении упрощенной системы без уплаты налога на добавленную стоимость:

средняя численность работников организации, использующей в качестве налоговой базы валовой доход, превысила 5 человек и (или) валовая выручка организаций и ИП нарастающим итогом в течение календарного года составила более 600 млн. руб. Такие организации и ИП также вправе перейти на применение упрощенной системы с использованием в качестве налоговой базы валовой выручки с уплатой или без уплаты НДС в соответствии с Положением;

— средняя численность работников организации превысила 15 человек и (или) валовая выручка организаций и ИП нарастающим итогом в течение календарного года составила более 600 млн. руб. Данные организации и ИП также могут перейти на применение упрощенной системы с уплатой налога на добавленную стоимость в соответствии с Положением.

Похожие работы

... при подписании акта обязано собственноручно сделать запись, свидетельствующую о том, что все изложенные опрашиваемым лицом факты отражены в акте опроса верно. Порядок проведения налоговых проверок при условии отсутствия (утраты) у налогоплательщика документов бухгалтерского учета 21. Налогоплательщикам, не обеспечившим сохранность бухгалтерских документов либо не обеспечившим ведение ...

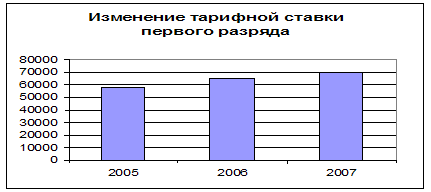

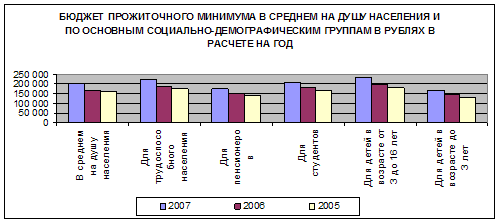

... роста производительности труда, стимулирует повышение квалификации трудящихся. Заработная плата, являясь традиционным фактором мотивации труда, оказывает доминирующее влияние на производительность. II. АНАЛИЗ СИСТЕМЫ ГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ ОПЛАТЫ ТРУДА В РЕСПУБЛИКЕ БЕЛАРУСЬ 2.1 Анализ динамики соотношения номинальной и реальной заработной платы Оплата труда занимает особое место ...

... 8. Постановление Совета Министров Республики Беларусь от 11.02.2000г. № 196 «Об утверждении перечня работ и услуг, с оплаты которых взимается оффшорный сбор». 9. Постановление Министерства по налогам и сборам Республики Беларусь от 31.03.2003г. № 34 «Об утверждении инструкции о порядке исчисления и уплаты Оффшорного сбора». 10. Постановлением Правления Национального банка Республики Беларусь № ...

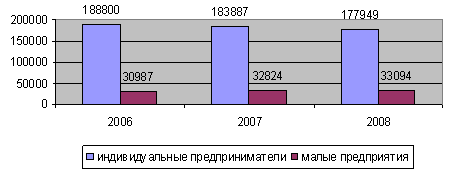

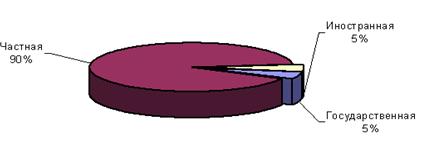

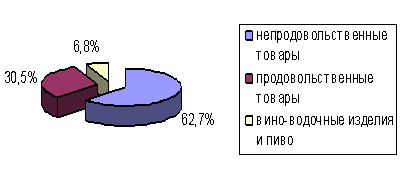

... Беларусь, существует, развивается и, естественно, требует постоянного совершенствования с целью создания благоприятных условий деятельности субъектов малого предпринимательства. 2. Динамика развития малого бизнеса в Республике Беларусь История развития малого предпринимательства в Республике Беларусь насчитывает почти 15 лет. За этот период произошли значительные изменения в количественном и ...

0 комментариев