Навигация

Основные направления активизации кредитно-денежной политики

3.1 Основные направления активизации кредитно-денежной политики

Прежде всего, современная кредитно-денежная политика должна учитывать состояние российской экономики. К сожалению, сегодня большинство наукоемких отраслей России находится между третьим и четвертым технологическими укладами, в то время как мировая экономика находится в стадии роста V технологического уклада и одновременно в стадии зарождения VI уклада, основу которого составляют биотехнологии, нанотехнологии, системы искусственного интеллекта, глобальные информационные сети.

Технологии пятого уклада пока занимают скромное место в российской экономике. Доля страны в объеме мирового рынка высоких технологий составляет, по различным оценкам, от 0,3 до 0,5%, а доля в мировом экспорте наукоемкой продукции – 0,13%. Для сравнения укажем, что аналогичные показатели инновационных лидеров – США, Японии, стран ЕС соответственно составляют 39, 30 и 18% рынка высоких технологий и 24, 13 и 15% экспорта наукоемкой продукции [8].

За годы реформ произошло сокращение научного потенциала страны, состояние которого ныне не соответствует интересам России, ее месту в мировом сообществе. При этом до сих пор наука финансируется по остаточному принципу и ее доля в ВВП составляет 1,07%, в то время как в развитых странах эта доля в 3-4 раза выше. Кроме того, у нас недостаточно выделяется средств на образование и здравоохранение – соответственно 3,5 и 2,2% ВВП, в то время как эти показатели составляют в Великобритании – 17 и 12,5%, Германии – 13,3 и 8,5%, Франции – 15,4 и 8,5% [8]. «За последнее десятилетие, - отмечал Ю. Лужков, - у нас не было реализовано ни одного государственного проекта национального масштаба по развитию экономики и ее инфраструктуры. Не появилось принципиально новых заводов и производств, новых ТЭС, кораблей, самолетов» [9, с. 21]. Не случайно поэтому, что Россия по индексу развития человеческого потенциала занимает 67 место из 177 стран мира.

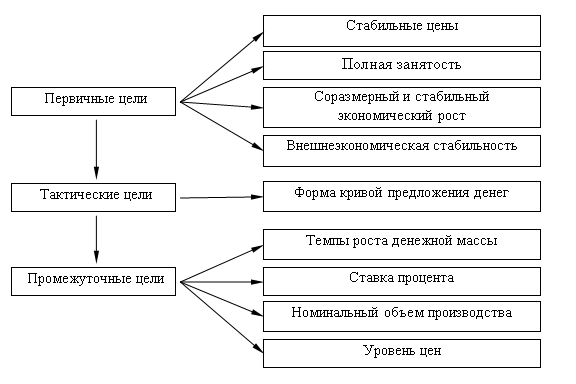

Сегодня главная стратегическая задача состоит в переводе экономики страны на инновационный путь развития; формирование научных знаний; повышение конкурентоспособности национальной промышленности. В сложившихся условиях выход на траекторию устойчивого экономического роста возможен только на основе концентрации имеющихся ресурсов на прорывных направлениях формирования нового технологического уклада, многократного повышения инновационной и инвестиционной активности, улучшения качества государственного регулирования, подъема трудовой, творческой и инновационной активности людей. Для решения этой стратегической проблемы важной тактической задачей является совершенствование денежно-кредитной политики. Она должна быть направлена на достижение макроэкономического равновесия и обеспечение устойчивого экономического роста. При этом следует указать, что субъектами денежно-кредитной политики являются банки.

Отсюда следует, что от стабильности и устойчивости национальной банковской системы во многом зависит возможность достижения стратегических и тактических целей денежно-кредитной политики, следовательно, и общей цели развития национальной экономики. Для реформирования банковской системы России, во-первых, необходимо развитие правовой базы по всем вопросам ее функционирования. Например, ныне коммерческие банки получили от Правительства Российской Федерации кредит в сумме 7 трлн. руб., а из этих средств только 20% направлено в форме кредита в реальный сектор экономики. В то же время большая их часть направлена в финансовый сектор.

Во-вторых следует принять меры по защите отечественной банковской системы от поглощения зарубежными конкурентами, ограничив присутствие последних на российском рынке разумными пределами.

В-третьих должны быть приняты необходимые меры по улучшению структуры денежной массы, резкому сокращению ее наличной составляющей. Для этого следует осуществить комплекс мер по электронизации платежей и расчетов, внедрению соответствующих информационных технологий в торговле и финансовых услугах, обеспечение надежной правовой защиты сделок, совершаемых в электронной форме.

В четвертых, необходимо приступить к формированию механизмов долгосрочного кредитования инвестиций в развитие и модернизацию предприятий, осваивающих перспективные технологии, а также выполняющих социальные функции; преобразовав для этого стабилизационный фонд в бюджет развития и создав полноценные институты развития с механизмами их централизованного рефинансирования.

В-пятых, надо прекратить использование гарантирование государством высокодоходных спекулятивных инструментов, отвлекающих денежные ресурсы из производственной сферы, включая эмиссию Центральным банком облигаций и открытие им депозитных счетов коммерческим банкам. Переориентация политики денежного предложения на рефинансирование производственной деятельности снимает проблему стерилизации «избыточной» денежной массы, соответствующим регулированием процентных ставок, обеспечивается ее связывание в кредитовании роста объема и повышения эффективности производства и предложение товаров.

Конечно, для регулирования денежной массы ЦБ РФ должен шире использовать инструменты денежно-кредитной политики и глубоко анализировать последствия такого регулирования (рис. 4).

Из рисунка видно, что монетарный метод регулирования имеет существенные недостатки. Снижение инфляции происходит за счет огромного сокращения производства, поскольку рост учетной ставки приводит к увеличению процентной ставки и в конечном счете к снижению инвестиционного спроса. Поэтому одновременно надо повышать производство и увеличивать товарную массу.

| Политика дешевых денег | Политика дорогих денег | ||||

| Операции на открытом рынке | Ситуация: безработица и спад производства | Ситуация: инфляция | |||

|

| |||||

|

| Меры: ЦБ РФ покупает облигации, понижает резервную норму и учетную ставку | Меры: ЦБ РФ продает облигации, увеличивает резервную норму и учетную ставку | |||

| Изменение резервной нормы | |||||

|

|

| ||||

| Изменение учетной ставки |

|

| |||

| Инвестиционные расходы возрастают | Инвестиционные расходы сокращаются | ||||

|

|

| ||||

| Реальный ЧНП возрастает | Инфляция уменьшается |

Рис. 4. Монетарная политика Центрального банка

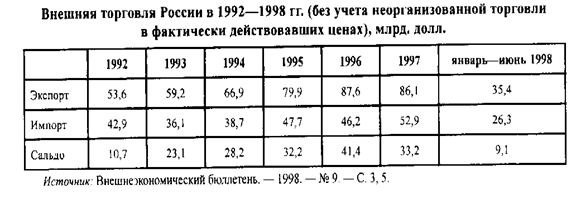

Анализ показывает, что несмотря на использование монетарных методов регулирования денежной массы, этот процесс в России осуществляется недостаточно обоснованно. Об этом убедительно свидетельствуют данные табл. 5.

Как показывает таблица, денежная масса в российской экономике возрастала значительно выше, чем этого требует нормативный уровень. Последний может быть рассчитан в соответствии с денежным правилом М. Фридмена, то есть рост денежной массы должен соответствовать динамике валового национального продукта. К примеру для России ежегодный прирост денежной массы должен составить примерно 20% исходя из 7%-ного среднегодового прироста ВВП в предкризисный период и 13% темпа инфляции. В действительности прирост денежной массы в российской экономике превысил нормативный уровень в 2 и более раз.

В экономике России возрастает значение рынка ценных бумаг. Он дополняет систему банковского кредита и взаимодействует с ней. Суть его связана с появлением и куплей-продажей ценных бумаг (акций, облигаций), в результате приобретаются права на собственность, воплощенные в ценных бумагах, и получение дохода с этой собственностью.

Таблица 5. Динамика роста денежной массы в национальной экономике России (млрд. руб.)[3]

| Годы | Денежная масса, | Наличные деньги, | Безналичные средства | Удельный вес | Прирост |

| 1996 | 220,8 | 80,8 | 140,0 | 36,6 | 21,0 |

| 2001 | 1154,4 | 418,9 | 735,5 | 36,3 | 26,0 |

| 2002 | 1612,6 | 763,2 | 1371,2 | 35,8 | 39,7 |

| 2003 | 2134,5 | 1147,1 | 2065,6 | 35,7 | 32,4 |

| 2004 | 3212,6 | 1334,8 | 1877,8 | 35,2 | 50,5 |

| 2005 | 4363,3 | 1534,8 | 2828,5 | 35,2 | 35,8 |

| 2006 | 6044,7 | 2009,2 | 4035,4 | 33,2 | 38,5 |

| 2007 | 8995,8 | 2785,2 | 6210,6 | 31,0 | 48,8 |

| 2008 | 13272,1 | 3702,2 | 9569,0 | 27,9 | 47,5 |

Фондовый рынок выполняет важнейшую функцию мобилизации финансовых ресурсов через выпуск ценных бумаг, особенно акций, что важно для активизации инвестиционной деятельности в условиях переходной экономики. Мобилизация денежных средств через выпуск ценных бумаг имеет большие возможности. Это связано с тем, что привлечение денежных средств через выпуск акций практически не имеет возвратного характера (как кредит): купленная акция не дает ее владельцу права на возврат внесенного пая; акционерное общество не обязано выкупать акции даже в случае неблагополучного исхода деятельности предприятия; дивиденд на проданную акцию не является гарантированным видом дохода на вложенные средства, а зависит исключительно от величины прибыли предприятия (за исключением привилегированных акций) [19].

Рынок ценных бумаг имеет важное значение как альтернативный источник финансирования экономики, особенно в российских условиях, при относительно ограниченных возможностях бюджетного финансирования и банковского кредитования. Регулирование рынка ценных бумаг осуществляется по трем направлениям: 1) государственное регулирование; 2) деятельность саморегулируемых организаций – участников рынка; 3) воздействие внутренних рыночных механизмов. Эти три направления должны взаимно дополнять друг друга. В то же время государственное регулирование рынка ценных бумаг должно заключаться в установлении и осуществлении общих условий и направлений деятельности участников рынка при широкой самостоятельности последних в рамках установленных «правил игры». Значение рынка ценных бумаг в национальной экономике весьма существенно. Именно фондовый рынок стимулирует перелив сбережений в инвестиционный сектор, процесс перераспределения инвестиционных потоков, обеспечивает процесс расширенного воспроизводства.

В сфере валютного регулирования необходимо обеспечить возможности наращивания инвестиций в развитие российской экономики при защите ее от внешних угроз дестабилизации валютно-финансовой системы. Ключевой задачей при этом является расширение использования рубля в международных расчетах и придание российской валюте статуса международной.

Решение этой задачи позволит многократно увеличить возможности финансирования социально-экономического развития России. Для этого необходимо обеспечить привлекательность рублевых операций по сравнению с валютными, что предполагает: восстановление ограничений на вывоз капитала в иностранной валюте при либерализации операций с капиталом в рублях; поддержание более высоких резервных требований по валютным счетам по сравнению с рублевыми; перевод экспорта нефти, газа, промышленного сырья, транспортных и телекоммуникационных услуг на рубли; создание благоприятных условий для осуществления внешнеторговых расчетов в рублях, включая импорт товаров конечного спроса; расширение практики использования рубля в международных расчетах, создание условий для его использования в качестве резервной валюты в странах СНГ, а также ЕС и с другими крупными внешнеторговыми партнерами России; введение санкций за нарушение запрета на расчеты в иностранной валюте по операциям, совершаемым на российском внутреннем рынке; восстановление обязательной продажи всей валютной выручки от экспорта российских товаров; проведение дедолларизации экономики, включающее повышение привлекательности рублевых сбережений (введение государственных гарантий исключительно по рублевым вкладам физических лиц).

Таким образом, для улучшения банковской системы и активизации денежно-кредитной политики необходимо:

1) усилить правовую основу развития денежно-кредитной политики России;

2) обеспечить защиту банковской системы России от поглощения ее зарубежными конкурентами;

3) поднять уровень подготовки и повышение квалификации менеджеров для банковского сектора экономики;

4) принять меры по более обоснованному регулированию денежной массы и резкому сокращению ее наличной составляющей;

5) использовать средства стабилизационного фонда, преобразовав его в фонд развития, в целях льготного кредитования важных инновационных проектов;

6) обеспечить на конкурсной основе широкое участие коммерческих банков в финансировании перспективных инновационных проектов;

7) увеличить удельный вес банковских операций по лизингу;

8) усилить государственное регулирование фондового рынка в сторону активного финансирования реального сектора экономики;

9) совершенствовать валютное регулирование, которое должно быть направлено на обеспечение устойчивости рубля и наращивание инвестиций в развитие российской экономики.

Похожие работы

... поставленных государством целей в области стимулирования экономического развития, обеспечения национальной безопасности, повышение уровня социальной защищенности населения, реализации внешнеэкономической политики. 2. Проблемы реализации денежно-кредитной и фискальной политики республики Беларусь 2.1 Основные направления денежно-кредитной и фискальной политики Республики Беларусь ...

... 1999 г. оказались более благоприятными, чем самые оптимистические прогнозы, делавшиеся как в конце 1998 г., так и в начале 1999 года. Рост экономики продолжился и в 2000 г. 4. Денежно-кредитная и валютная политика Банка России 4.1. Оценка показателей платежного баланса и основных параметров денежно-кредитной политики до конца 2002 года. В результате более высоких темпов ...

... стабилизации, постстабилизационного восстановления, экономического роста и активной структурной перестройки, включения страны в процессы мирохозяйственной глобализации. 1.2.5. Контуры предлагаемой модели промышленной политики России Индустриальное развитие России сегодня сталкивается с проблемами, уникальными по составу, остроте и сложности: такого не испытывала ни одна из стран, переживших ...

... в относительно уравновешенном состоянии. В свою очередь, равновесие платежей и расчетов способствует стабилизации курса рубля по отношению к национальным валютам стран СНГ. ГЛАВА II ФИНАНСОВО-КРЕДИТНЫЕ СВЯЗИ ПРОМЫШЛЕННЫХ ПРЕДПРИЯТИЙ УГОЛЬНОЙ ПРОМЫШЛЕННОСТИ РОССИИ С УКРАИНОЙ 2.1 ОБЩАЯ ОЦЕНКА ЭКОНОМИЧЕСКОЙ СИТУАЦИИ В УКРАИНЕ Пocлe распада в 1991 г. СССР Украина начала проводить экономические ...

0 комментариев