Навигация

Забезпечення фінансової стійкості підприємства

1.4 Забезпечення фінансової стійкості підприємства

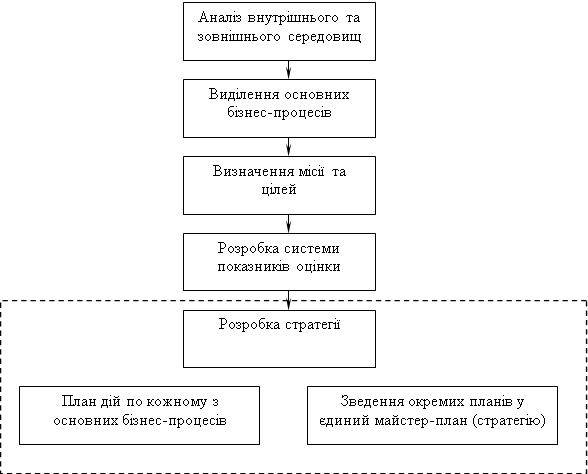

Забезпечення фінансової стійкості та платоспроможності підприємства у довгостроковій перспективі досягається головним чином за допомогою фінансового планування, яке визначає найважливіші показники, пропорції та темпи розширеного відтворення, та є основною формою реалізації головних цілей підприємства. Перспективне планування включає розробку фінансової стратегії підприємства та прогнозування його фінансової діяльності [39, с. 51].

За умов ринкової економіки, самостійності підприємств, їхньої відповідальності за результати діяльності виникає об’єктивна необхідність визначення тенденцій розвитку фінансового стану та перспективних фінансових можливостей. На вирішення таких питань і спрямовано фінансову стратегію підприємства. Розробка фінансової стратегії — це галузь фінансового планування. Як складова частина загальної стратегії економічного розвитку, вона має узгоджуватися з цілями та напрямками останньої. У свою чергу, фінансова стратегія справляє суттєвий вплив на загальну економічну стратегію підприємства. Зміна ситуації на макрорівні та на фінансовому ринку спричиняє коригування як фінансової, так і загальної стратегії розвитку підприємства.

Фінансова стратегія включає методи та практику формування фінансових ресурсів, їх планування та забезпечення фінансової стійкості підприємства за ринкових умов господарювання. Фінансова стратегія охоплює всі форми фінансової діяльності підприємства: оптимізацію основних та оборотних засобів, формування та розподіл прибутку, грошові розрахунки, інвестиційну політику.

Всебічно враховуючи фінансові можливості підприємств, об’єктивно оцінюючи характер внутрішніх та зовнішніх факторів, фінансова стратегія забезпечує відповідність фінансово-економічних можливостей підприємства умовам, які склалися на ринку товарів та фінансовому ринку. Фінансова стратегія передбачає визначення довгострокових цілей фінансової діяльності та вибір найефективніших способів їх досягнення. Цілі фінансової стратегії мають підпорядковуватися загальній стратегії економічного розвитку та спрямовуватися на максимізацію прибутку та ринкової вартості підприємства. За розробки фінансової стратегії слід ураховувати динаміку макроекономічних процесів, тенденції розвитку вітчизняних фінансових ринків, можливості диверсифікації діяльності підприємства [30, с. 87].

Фінансова стратегія підприємства забезпечує [44, с. 45]:

· формування та ефективне використання фінансових ресурсів;

· виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

· відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

· визначення головної загрози з боку конкурентів, правильний вибір напрямків фінансових дій та маневрування для досягнення вирішальної переваги над конкурентами.

Завданнями фінансової стратегії є [44, с. 46]:

· визначення способів проведення успішної фінансової стратегії та використання фінансових можливостей;

· визначення перспективних фінансових взаємовідносин із суб’єктами господарювання, бюджетом, банками та іншими фінансовими інститутами;

· фінансове забезпечення операційної та інвестиційної діяльності на перспективу;

· вивчення економічних та фінансових можливостей імовірних конкурентів, розробка та здійснення заходів щодо забезпечення фінансової стійкості;

· розробка способів виходу із кризового стану та методів управління за умов кризового стану підприємств.

На підставі фінансової стратегії визначається фінансова політика підприємства за основними напрямками фінансової діяльності: податкова, цінова, амортизаційна, дивідендна, інвестиційна.

У процесі розробки фінансової стратегії особлива увага приділяється виробництву конкурентоспроможної продукції, повноті виявлення грошових доходів, мобілізації внутрішніх ресурсів, максимальному зниженню собівартості продукції, формуванню та розподілу прибутку, визначенню оптимальної потреби в оборотних коштах, раціональному використанню залучених коштів, ефективному використанню капіталу підприємства.

Фінансова стратегія розробляється з урахуванням ризику неплатежів, інфляційних коливань, фінансової кризи та інших непередбачуваних обставин.

Основу перспективного фінансового планування становить прогнозування, яке є втіленням стратегії підприємства на ринку. Фінансове прогнозування полягає у вивченні можливого фінансового стану підприємства на перспективу. На відміну від планування, прогнозування передбачає розробку альтернативних фінансових показників та параметрів, використання яких відповідно до тенденцій зміни ситуації на ринку дає змогу визначити один із варіантів розвитку фінансового стану підприємства.

Основою фінансового прогнозування є узагальнення та аналіз наявної інформації з наступним моделюванням і врахуванням факторів можливих варіантів розвитку ситуації та фінансових показників. Методи та способи прогнозування мають бути достатньо динамічними для того, щоб своєчасно врахувати ці зміни.

Результатом перспективного фінансового планування є розробка трьох основних документів [40, с. 22]:

· прогноз звіту про прибутки та збитки;

· прогноз руху грошових коштів (баланс грошових потоків);

· прогноз балансу активів та пасивів підприємства.

Прогнозний звіт про прибутки та збитки показує обсяг прибутку, який буде одержано в наступному періоді.

Прогноз руху грошових коштів відображає рух грошових потоків за операційною, інвестиційною фінансовою діяльністю. Він дає можливість визначити джерела капіталу й оцінити його використання в наступному періоді.

За допомогою прогнозу руху грошових коштів можна визначити, скільки грошових коштів необхідно вкласти в господарську діяльність підприємства, синхронність надходження і витрачання грошових коштів, що дає можливість визначити потребу в залученні капіталу й перевірити майбутню ліквідність підприємства.

Після складання прогнозу руху грошових коштів розробляється стратегія фінансування підприємства.

Прогноз балансу підприємства входить до складу директивного фінансового планування. Структура балансу, що прогнозується відповідає загальновживаній структурі балансу підприємства, оскільки за вихідний береться бухгалтерський баланс підприємства на останню дату.

Фінансове планування є необхідним для фінансового забезпечення розширення кругообороту виробничих фондів, досягнення високої результативності виробничо-господарської діяльності, створення умов, які забезпечили б платоспроможність та фінансову стійкість підприємства. Ринок ставить високі вимоги до якості фінансового планування, оскільки нині за негативні наслідки своєї діяльності відповідальність нестиме само підприємство. За нездатності врахувати несприятливу ринкову кон’юнктуру підприємство стає банкрутом і підлягає ліквідації з відповідними негативними наслідками для засновників [51, с. 72].

Фінансове планування — це процес визначення обсягу фінансових ресурсів за джерелами формування і напрямками їх цільового використання згідно з виробничими та маркетинговими показниками підприємства у плановому періоді. Метою фінансового планування є забезпечення господарської діяльності необхідними джерелами фінансування [38, с. 133].

Основними завданнями фінансового планування на підприємстві є [44, с. 46]:

· забезпечення виробничої та інвестиційної діяльності необхідними фінансовими ресурсами;

· установлення раціональних фінансових відносин із суб’єктами господарювання, банками, страховими компаніями;

· визначення шляхів ефективного вкладення капіталу, оцінка раціонального його використання;

· виявлення та мобілізація резервів збільшення прибутку за рахунок раціонального використання матеріальних, трудових та грошових ресурсів;

· здійснення контролю за утворенням та використанням платіжних засобів.

Фінансове планування дає змогу розв’язати такі конкретні питання:

· які грошові кошти може мати підприємство в своєму розпорядженні;

· які джерела їх надходження;

· чи достатньо фінансових ресурсів для виконання накреслених завдань;

· яка частина коштів має бути перерахована в бюджет, позабюджетні фонди, банкам та іншим кредиторам;

· як повинен здійснюватися розподіл та використання прибутку на підприємстві;

· як забезпечується реальна збалансованість планових витрат і доходів підприємства на принципах самоокупності та самофінансування.

У фінансовому плануванні використовується балансовий метод. Його зміст полягає в тім, що не тільки балансуються підсумкові показники доходів і витрат, а для кожної статті витрат зазначаються конкретні джерела покриття. При цьому використовуються різні способи: нормативний, розрахунково-аналітичний, оптимізації планових рішень, економіко-математичного моделювання.

Суть нормативного способу фінансового планування полягає в тім, що на основі встановлених фінансових норм та техніко-економічних нормативів розраховується потреба суб’єкта підприємницької діяльності у фінансових ресурсах та визначаються джерела цих ресурсів. Згаданими нормативами є ставки податків, ставки, зборів та внесків, норми амортизаційних відрахувань, норми оборотних коштів. Норми та нормативи бувають галузевими, регіональними та індивідуальними.

За використання розрахунково-аналітичного методу планові показники розраховуються на підставі аналізу фактичних фінансових показників, які беруться за базу, та їх зміни в плановому періоді.

Оптимізація планових рішень полягає в розробці варіантів планових розрахунків для того, щоб вибрати з них найоптимальніший. Відтак можуть використовуватися різні критерії вибору [26, с. 387]:

· максимум прибутку (доходу) на грошову одиницю вкладеного капіталу;

· економія фінансових ресурсів, тобто мінімум фінансових витрат;

· економія поточних витрат;

· мінімум вкладення капіталу за максимально ефективного результату;

· максимум абсолютної суми одержаного прибутку.

Розділ 2. Дослідження фінансової стійкості ТОВ "ЄВА"

Похожие работы

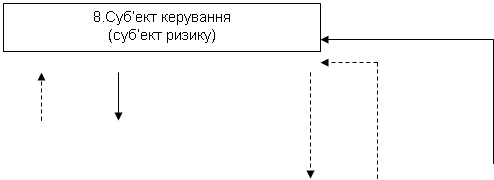

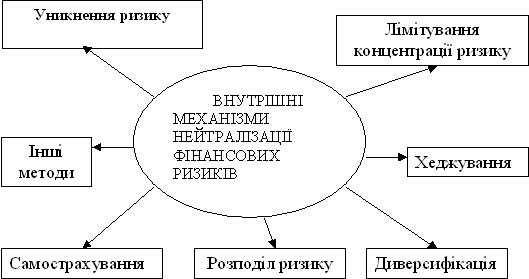

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

... заційної реструктуризації. Щоб більш результативно запобігати банкрутству, необхідно вирішити завдання запровадження ефективних, адаптованих до вітчизняних умов, механізмів визначення ймовірності банкрутства ще до виникнення явних ознак неплатоспроможності підприємства, а також створити відповідну систему моніторингу роботи підприємств на рівні регіонів. Аналіз літератури показує, що у даний час ...

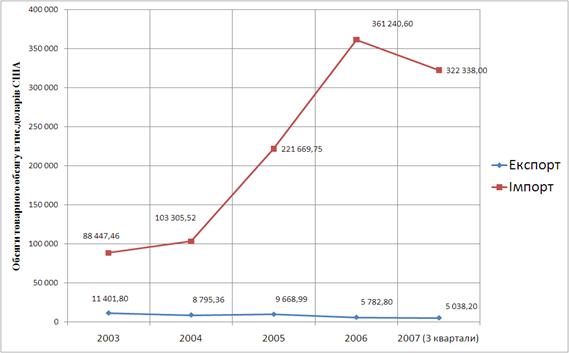

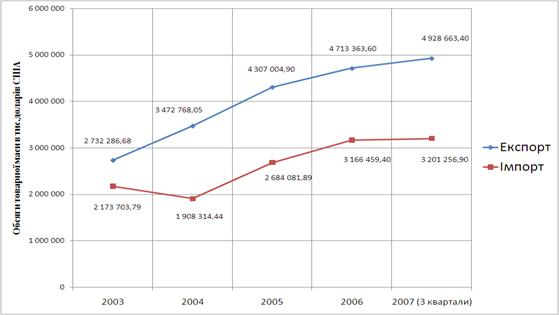

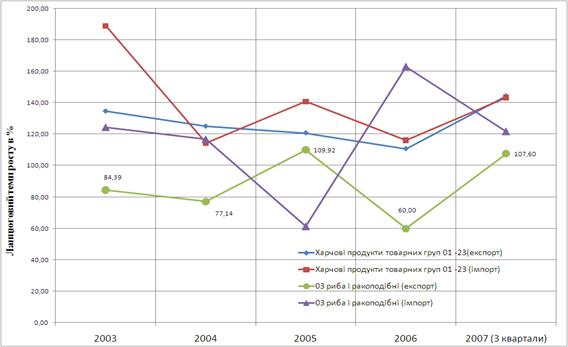

... РОЗДІЛ 4 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЗЕД ПІДПРИЄМСТВА АТЗТ КОМПАНІЯ "БАСТІОН" 4.1 Заходи щодо удосконалення ЗЕД та їх вплив на ефективність діяльності підприємства АТЗТ компанія "Бастіон" На підставі аналізу діяльності АТЗТ компанія «Бастіон», представленому в розділі 3 дипломної роботи, виявлено, що основними проблемами розвитку ЗЕД підприємства є зниження ефективності його діяльност ...

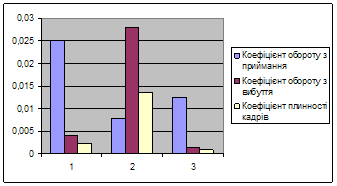

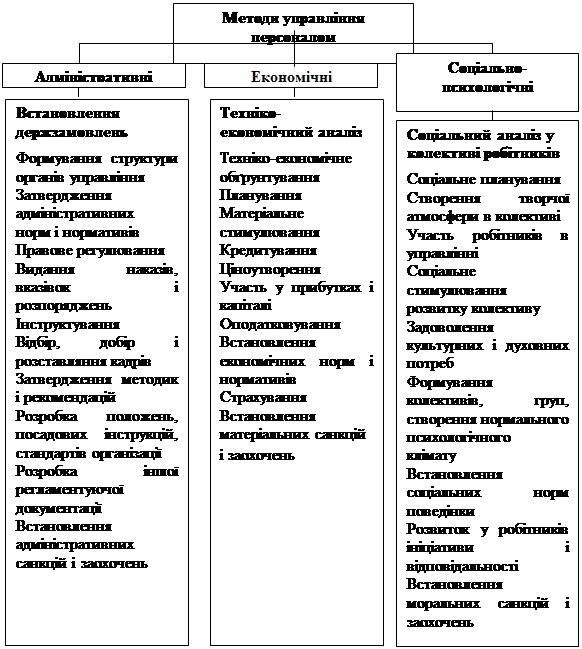

... - привертати нових менеджерів і фахівців або підвищувати кваліфікацію тих, що вже є; - штати "роздуті" і немає упевненості в необхідності такої кількості персоналу. РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ КАДРОВОЇ ПОЛІТИКИ ПІДПРИЄМСТВА «АКУМУЛЯТОРНИЙ ЗАВОД «САДА» 2.1. Оцінка складу кадрів на підприємстві за ознаками Оцінімо склад кадрів на заводі «Сада». Маємо наступні вихідні дані. ...

0 комментариев