Навигация

Загальна характеристика підприємства

2.1 Загальна характеристика підприємства

Виробничо-комерційна фірма „ ЄВА ” створена в січні 1999 року шляхом об'єднання майна фізичних осіб - громадян України згідно до Господарського кодексу України, Цивільного кодексу України, та інших законодавчих актів України. А також згідно з свідоцтвом № 372131 про реєстрацію № 2575610091, виданим Дніпропетровською районною державною адміністрацією Дніпропетровської області 9 січня 1999 року.

Основними видами діяльності є виробництво шампунів, кондиціонерів для волосся, господарчого та рідкого мила.

Згідно зі Статутом підприємства, основною метою створення підприємства є отримання прибутку шляхом виробничо-комерційної діяльності, а отже воно відноситься до комерційного підприємства.

Виробничо-комерційна фірма „ЄВА” відноситься до хімічної промисловості. Воно також є малим підприємством, так як у 2006 році середньорічна чисельність робітників підприємства склала 63 чоловіка, а згідно з Законом України "Про підприємства" від 27 березня 1991 року до малих підприємств відносяться новоутворені і діючі підприємства:

- у промисловості і будівництві - з чисельністю трудящих до 200 чоловік;

- у інших областях виробничої сфери - з чисельністю трудящих до 50 чоловік;

- у науці і науковому обслуговуванні - з чисельністю трудящих до 100 чоловік;

- у областях невиробничої сфери - з чисельністю трудящих до 25 чоловік;

- у роздрібній торгівлі - з чисельністю трудящих до 15 чоловік.

Товариство є власником майна, переданого йому Учасниками у власність, продукції, виробленої Товариством в результаті господарської діяльності, одержаних доходів, іншого майна, набутого на підставах, не заборонених законом.

Товариство може реалізовувати право власності шляхом відчуження, а саме: укладати з іншими юридичними та фізичними особами угоди дарування, продажу, міни, оренди та інші.

Ідентифікаційний код платника податку ТОВ „ЄВА” за ЄДРПОУ - 30324911.

Розмір статутного капіталу ТОВ „ЄВА” згідно даних фінансової звітності (форми №1 «Баланс») станом на 01.01.2008 складав 255 тис.грн. (див. додаток В).

Місцезнаходження ТОВ „ЄВА” відповідно до статутних документів: Україна, 49040, м. Дніпропетровськ, вул. Стартова, б.23.

ТОВ „ЄВА” самостійно планує свою діяльність і визначає перспективи розвитку, виходячи з попиту на свої послуги та роботи, самостійно визначає структуру та чисельність працівників, вибирає форми і системи оплати праці, визначає розмір фонду оплати праці. Фінансово-господарська діяльність здійснюється відповідно до фінансового плану підприємства на звітний рік.

ТОВ „ЄВА” має в своєму розпорядженні майно, що складається з основних фондів, а також інших засобів підприємства, вартість яких відбивається в самостійному балансі. Підприємство має власну виробничу базу з виробничими ділянками і адміністративними приміщеннями:

- цех по виробництву продукції підприємства;

- офіс (адміністративна будівля);

- складські приміщення;

- автомобілі;

Організаційна структура управління підприємства має типову для більшості промислових підприємств України лінійно-штабну структуру. Організаційна структура підприємства представлена у додатку Б.

2.2 Аналіз структури балансу підприємства

Аналіз структури балансу проводиться наступними засобами:

- горизонтальний аналіз;

- вертикальний аналіз.

Горизонтальний аналіз балансу полягає в порівнянні кожної статті балансу і розрахунку змін абсолютних і відносних величин, а також якісний характеристиці виявлених відхилень.

Вертикальний аналіз балансу передбачає розрахунок відносних показників. Завдання вертикального аналізу – розрахунок питомої ваги окремих статей у загальній сумі валюти балансу і оцінка змін питомої ваги. З допомогою вертикального аналізу можна здійснювати міжгосподарські порівняння. Крім того, відносні показники пом`якшують негативний вплив інфляційних процесів.

Горизонтальний (динамічний) аналіз показників дає змогу установити абсолютні відхилення й темпи зростання за кожною статею балансу, а вертикальний (структурний) аналіз балансу – зробити висновки про співвідношення власного й позичкового капіталу, що свідчить про рівень автономності підприємства за умов ринкових відносин, про його фінансову стабільності [13, с.141]. Горизонтальний та вертикальний аналіз виконується за 3 роки (табл. 2.1 і табл. 2.2).

Таблиця 2.1

Горизонтальний аналіз балансу ТОВ „ЄВА”

| СТАТТЯ БАЛАНСУ | Рядок балансу | На 01.01..2006р. | На 01.01. 2007р. | На 01. 01. 2008р. | АВ(гр.2-гр.1),т.грн. | ВВ(гр.2/гр.1)*100,% | АВ(гр.3-гр.2),т.грн. | ВВ(гр.3/гр.2)*100,% |

| Актив | ||||||||

| 1.Необоротні активи | ||||||||

| Нематеріальні активи: | ||||||||

| - залишкова вартість | 010 | |||||||

| - первісна вартість | 011 | |||||||

| - накопичена амортизація | 012 | |||||||

| Незавершене виробництво | 020 | 13,2 | 0 | 13,2 | ||||

| Основні засоби: | ||||||||

| - залишкова вартість | 030 | 707,7 | 679,4 | 689,3 | -28,3 | 96,0 | 9,9 | 101,5 |

| - первісна вартість | 031 | 1552,1 | 1570,9 | 1588,9 | 18,8 | 101,2 | 18 | 101,2 |

| - знос | 032 | 844,4 | 891,5 | 899,6 | 47,1 | 105,6 | 8,1 | 100,9 |

| Довгострокові фінансові інвестиції: | ||||||||

| - обліковані за методом участі в капіталі інших підприємств | 040 | |||||||

| - інші фін. інвестиції | 045 | |||||||

| Довгострокова дебіторська заборгованість | 050 | |||||||

| Відстрочені податкові активи | 060 | 3,4 | 0,1 | -3,3 | 2,94 | -0,1 | ||

| Інші необоротні активи | 070 | 2,6 | 2,6 | 2,6 | 0 | 100 | ||

| Усього за розділом 1 | 080 | 711,1 | 682,1 | 705,1 | -29 | 95,9 | 23 | 103,4 |

| 2.Оборотні активи | ||||||||

| Запаси: | ||||||||

| - виробничі запаси | 100 | 64,3 | 50,8 | 95,8 | -13,5 | 79,0 | 45 | 188,6 |

| - тварини на вирощувані та відгодівлі | 110 | |||||||

| - незавершене виробництво | 120 | |||||||

| - готова продукція | 130 | 42,7 | 10,9 | 8,9 | -31,8 | 25,5 | -2 | 81,7 |

| - товари | 140 | 2,5 | 1,2 | 1,1 | -1,3 | 48 | -0,1 | 91,7 |

| Векселі одержані | 150 | |||||||

| Дебіторська заборгованість за товари, роботи, послуги: | ||||||||

| - чиста реалізаційна вартість | 160 | 183,3 | 148,4 | 97,2 | -34,9 | 81 | -51,2 | 65,5 |

| - первісна вартість | 161 | 183,3 | 148,4 | 97,2 | -34,9 | 81 | -51,2 | 65,5 |

| - резерв сумнівних боргів | 162 | |||||||

| Дебіторська заборгованість по розрахункам | ||||||||

| - з бюджетом | 170 | 4,3 | 1,1 | -4,3 | 0 | 1,1 | ||

| - за виданими авансами | 180 | |||||||

| - з нарахованих доходів | 190 | 0,3 | 0 | 0,3 | ||||

| - із внутрішніх розрахунків | 200 | 0,8 | 5,1 | 3,1 | 4,3 | 637,5 | -2 | 60,8 |

| Інша поточна дебіторська заборгованість | 210 | 1,0 | 2,0 | 2,6 | 1 | 200 | 0,6 | 130 |

| Поточні фін. інвестиції | 220 | |||||||

| Кошти та їх еквіваленти | ||||||||

| - у нац. валюті | 230 | 8,2 | 6,1 | 6,9 | -2,1 | 74,4 | 0,8 | 113,1 |

| - в іноземній валюті | 240 | 1,3 | 1,3 | |||||

| Інші оборотні активи | 250 | |||||||

| Усього за розділом 2 | 260 | 307,1 | 224,5 | 218,3 | -82,6 | 73,1 | -6,2 | 97,2 |

| 3.Витрати майбутніх періодів | 270 | 0,0 | 0,0 | 0,0 | ||||

| БАЛАНС | 280 | 1018,2 | 906,6 | 923,4 | -111,6 | 89,0 | 16,8 | 101,9 |

| Пасив | ||||||||

| 1.Власний капітал | ||||||||

| Статутний капітал | 300 | 251,8 | 251,8 | 255,0 | 0 | 100 | 3,2 | 101,3 |

| Пайовий капітал | 310 | |||||||

| Додатковий вкладений капітал | 320 | |||||||

| Інший додатковий капітал | 330 | 629,9 | 634,5 | 604,9 | 4,6 | 100,7 | -29,6 | 95,3 |

| Резервний капітал | 340 | |||||||

| Нерозподілений прибуток (непокритий збиток) | 350 | 43,3 | -103,3 | 3,3 | -146,6 | -238,6 | 106,6 | -3,2 |

| Неоплачений капітал | 360 | |||||||

| Вилучений капітал | 370 | |||||||

| Усього за розділом 1 | 380 | 925,0 | 783,0 | 863,2 | -142 | 84,6 | 80,2 | 110,2 |

| 2.Забезпечення наступних витрат і платежів | ||||||||

| Забезпечення виплат персоналу | 400 | 6,0 | -6 | 0 | ||||

| Інші забезпечення | 410 | |||||||

| Цільове фінансування | 420 | |||||||

| Усього за розділом 2 | 430 | 6,0 | 0,0 | 0,0 | -6 | |||

| 3.Довгострокові зобов`язання | ||||||||

| Довгострокові кредити банків | 440 | |||||||

| Інші довгострокові зобов`язання | 450 | |||||||

| Відстрочені податкові зобов’язання | 460 | |||||||

| Інші довгострокові зобов`язання | 470 | |||||||

| Усього за розділом 3 | 480 | 0,0 | 0,0 | 0,0 | ||||

| 4.Поточні зобов`язання | ||||||||

| Короткострокові кредити банків | 500 | |||||||

| Поточна заборгованість по довгостроковим зобов’язанням | 510 | |||||||

| Пасив | Б | 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Векселі видані | 520 | |||||||

| Кредит. заборгованість за товари, роботи, послуги | 530 | 64,2 | 45,8 | 5,8 | -18,4 | 71,3 | -40 | 12,7 |

| Поточні зобов’язання за розрахунками: | ||||||||

| - з одержаних авансів | 540 | |||||||

| - з бюджетом | 550 | 12,0 | 42,4 | 42,4 | 30,4 | 353,3 | 0 | 100 |

| - з позабюджетних платежів | 560 | 1,6 | 4,0 | 4,0 | 2,4 | 250 | 0 | 100 |

| - зі страхування | 570 | 2,3 | 10,1 | 5,7 | 7,8 | 439,1 | -4,4 | 56,4 |

| - з оплати праці | 580 | 4,9 | 21,2 | 2,2 | 16,3 | 432,7 | -19 | 10,4 |

| - з учасниками | 590 | 1,9 | 0,1 | 0,1 | -1,8 | 5,3 | 0 | 100 |

| - із внутр. розрахунків | 600 | |||||||

| Інші поточні зобов`язання | 610 | 0,3 | -0,3 | 0 | ||||

| Усього за розділом 4 | 620 | 87,2 | 123,6 | 60,2 | 36,4 | 141,7 | -63,4 | 48,7 |

| 5.Доходи майбутніх періодів | 630 | 0,0 | 0,0 | 0,0 | ||||

| БАЛАНС | 640 | 1018,2 | 906,6 | 923,4 | -111,6 | 89,0 | 16,8 | 101,9 |

Таблиця 2.2

Вертикальний аналіз балансу ТОВ „ЄВА”

| СТАТТЯ БАЛАНСУ | Рядок балансу | На 01.01..2006р. (%) | На 01.01. 2007р. (%) | На 01. 01. 2008р. (%) | Відхилення (гр..2-гр.1) | Відхилення (гр..3-гр.2) |

| Актив | Б | 1 | 2 | 3 | 4 | 5 |

| 1.Необоротні активи | ||||||

| Нематеріальні активи: | ||||||

| - залишкова вартість | 010 | |||||

| - первісна вартість | 011 | |||||

| - накопичена амортизація | 012 | |||||

| Незавершене виробництво | 020 | 0 | 0 | 1,43 | 0 | 1,43 |

| Основні засоби: | ||||||

| - залишкова вартість | 030 | 69,51 | 74,94 | 74,65 | 5,43 | -0,29 |

| - первісна вартість | 031 | 152,44 | 173,27 | 172,07 | 20,83 | -1,2 |

| - знос | 032 | 82,93 | 98,33 | 97,42 | 15,4 | -0,91 |

| Довгострокові фін. інвестиції: | ||||||

| - обліковані за методом участі в капіталі інших підприємств | 040 | |||||

| - інші фін. інвестиції | 045 | |||||

| Довгострокова дебіторська заборгованість | 050 | |||||

| Відстрочені податкові активи | 060 | 0,33 | 0,01 | 0 | -0,32 | -0,01 |

| Інші необоротні активи | 070 | 0 | 0,29 | 0,28 | 0,29 | -0,01 |

| Усього за розділом 1 | 080 | 69,84 | 75,24 | 76,36 | 5,4 | 1,12 |

| 2.Оборотні активи | ||||||

| Запаси: | ||||||

| - виробничі запаси | 100 | 6,32 | 5,6 | 10,37 | -0,71 | 4,77 |

| - тварини на вирощувані та відгодівлі | 110 | |||||

| - незавершене виробництво | 120 | |||||

| - готова продукція | 130 | 4,19 | 1,20 | 0,96 | -2,99 | -0,24 |

| - товари | 140 | 0,25 | 0,13 | 0,12 | -0,11 | -0,01 |

| Векселі одержані | 150 | |||||

| Дебіторська заборгованість за товари, роботи, послуги: | ||||||

| - чиста реалізаційна вартість | 160 | 18,0 | 16,37 | 10,53 | -1,63 | -5,84 |

| - первісна вартість | 161 | 18,0 | 16,37 | 10,53 | -1,63 | -5,84 |

| - резерв сумнівних боргів | 162 | |||||

| Дебіторська заборгованість по розрахункам | ||||||

| - з бюджетом | 170 | 0,42 | 0 | 0,12 | -0,42 | 0,12 |

| - за виданими авансами | 180 | |||||

| - з нарахованих доходів | 190 | 0 | 0 | 0,03 | 0 | 0,03 |

| - із внутрішніх розрахунків | 200 | 0,08 | 0,56 | 0,34 | 0,48 | -0,23 |

| Інша поточна дебіторська заборгованість | 210 | 0,1 | 0,22 | 0,28 | 0,12 | 0,06 |

| Поточні фін. інвестиції | 220 | |||||

| Кошти та їх еквіваленти | ||||||

| - у нац. валюті | 230 | 0,81 | 0,67 | 0,75 | -0,13 | 0,07 |

| - в іноземній валюті | 240 | 0 | 0 | 0,14 | 0 | 0,14 |

| Інші оборотні активи | 250 | |||||

| Усього за розділом 2 | 260 | 30,16 | 24,76 | 23,64 | -5,4 | -1,12 |

| 3.Витрати майбутніх періодів | 270 | 0 | 0 | 0 | 0 | 0 |

| БАЛАНС | 280 | 100 | 100 | 100 | 0 | 0 |

| Пасив | ||||||

| 1.Власний капітал | ||||||

| Статутний капітал | 300 | 24,73 | 27,77 | 27,62 | 3,04 | -0,16 |

| Пайовий капітал | 310 | |||||

| Додатковий вкладений капітал | 320 | |||||

| Інший додатковий капітал | 330 | 61,86 | 69,99 | 65,51 | 8,12 | -4,48 |

| Резервний капітал | 340 | |||||

| Нерозподілений прибуток (непокритий збиток) | 350 | 4,25 | -11,39 | 0,36 | -15,65 | 11,75 |

| Неоплачений капітал | 360 | |||||

| Вилучений капітал | 370 | |||||

| Усього за розділом 1 | 380 | 90,85 | 86,37 | 93,48 | -4,48 | 7,11 |

| 2.Забезпечення наступних витрат і платежів | ||||||

| Забезпечення виплат персоналу | 400 | 0,59 | 0 | 0 | -0,59 | 0 |

| Інші забезпечення | 410 | |||||

| Цільове фінансування | 420 | |||||

| Усього за розділом 2 | 430 | 0,59 | 0 | 0 | -0,59 | 0 |

| 3.Довгострокові зобов`язання | ||||||

| Довгострокові кредити банків | 440 | |||||

| Інші довгострокові зобов`язання | 450 | |||||

| Відстрочені податкові зобов’язання | 460 | |||||

| Інші довгострокові зобов`язання | 470 | |||||

| Усього за розділом 3 | 480 | 0 | 0 | 0 | 0 | 0 |

| 4.Поточні зобов`язання | ||||||

| Короткострокові кредити банків | 500 | |||||

| Поточна заборгованість по довгостроковим зобов’язанням | 510 | |||||

| Векселі видані | 520 | |||||

| Кредитна заборгованість за товари, роботи, послуги | 530 | 6,31 | 5,05 | 0,63 | -1,25 | -4,42 |

| Поточні зобов’язання за розрахунками: | ||||||

| - з одержаних авансів | 540 | |||||

| - з бюджетом | 550 | 1,18 | 4,68 | 4,59 | 3,5 | -0,09 |

| - з позабюджетних платежів | 560 | 0,16 | 0,44 | 0,43 | 0,28 | -0,01 |

| - зі страхування | 570 | 0,23 | 1,11 | 0,62 | 0,88 | -0,49 |

| - з оплати праці | 580 | 0,48 | 2,34 | 0,24 | 1,86 | -2,1 |

| - з учасниками | 590 | 0,19 | 0,01 | 0,01 | -0,18 | -0,0 |

| - із внутр. розрахунків | 600 | |||||

| Інші поточні зобов`язання | 610 | 0,03 | 0 | 0 | -0,03 | 0 |

| Усього за розділом 4 | 620 | 8,57 | 13,63 | 6,52 | 5,06 | -7,11 |

| 5.Доходи майбутніх періодів | 630 | 0 | 0 | 0 | 0 | 0 |

| БАЛАНС | 640 | 100 | 100 | 100 | 0 | 0 |

З даних, отриманих з таблиць 2.1 та 2.2, видно, що за 2006 рік структура активу балансу підприємства значно погіршилась. Зменшилось майно балансу, що було обумовлено зменшенням усіх статей активу балансу. Це дуже негативні зміни, що свідчать про фінансове положення фірми, що погіршується, однак у 2007 році фінансове становище по відношенню до 2006 року значно покращилось, але не по відношенню до 2005 р., відбулося зростання необоротних активів, але тенденція зменшення оборотних активів у вартісному виражені залишилась.

Розглядаючи динаміку необоротних активів підприємства у 2006 році можна сказати, що спостерігається зменшення необоротних активів. У вартісному вигляді зменшення складає 29 тис. грн., однак у структурі балансу ця стаття значно зросла (питома вага необоротних активів у структурі балансу за відповідний період зросла на 5,4 % і становить 75,24%). Ця зміна сталася за рахунок зменшення основних засобів та відстрочених податкових активів. У 2007 році зростання частки необоротних активів продовжилося (зросла на 1,12% і становила 76,36%). Але відмінність від попереднього полягала в тому, що цей показник також мав тенденцію зростання і у вартісному виразі. Відбулося збільшення необоротних активів підприємства по відношенню з попереднім роком на 23 тис. грн. (3,4%) і склала 705,1 тис. грн. Ця зміна сталася за рахунок придбання додаткових основних засобів.

Стосовно аналізу структури та динаміки оборотних активів можемо прослідкувати негативні тенденції. Одночасно спостерігається скорочення цього показника як у вартісному виразі (на 82,6 тис.грн у 2006 р. та 6,2 тис. грн.. у 2007 р), так і його частки в активі балансу (на 5,4% - у 2006 р. та на 1,12 – у 2007р.).

Дебіторська заборгованість зменшилась як у вартісному виразі так і її частка в структурі майна підприємства також знизилася. Також зменшилися запаси готової продукції як у вартісному виражені (у 2006 році запаси готової продукції та товарів зменшились на 33,1 тис. грн., а у 2007 році зменшення склало 2,1 тис. грн.). Це також служить негативним показником, так як це є найбільш ліквідні активи.

Достатньо сприятливі тенденції для підприємства можна виявити при здійсненні аналізу пасиву балансу.

Зокрема співвідношення власного і позикового капіталів говорить про незалежність підприємства від кредиторів (тобто підприємство достатньо автономне). Найбільшу частку в структурі пасивів балансу займає власний капітал (на протязі трьох років його частка коливалася від 90,85% у 2005 р, до 86% - у 2006 р., та до 93% - у 2007 р.).

Значення кредиторської заборгованості у 2006 році збільшилась як у вартісному так вираженні на 36,4 тис. грн., так і у структурі балансу 5%, однак у 2007 році ситуація значно покращилась, тобто значення кредиторської заборгованості зменшилось на 63,4 тис. грн. по відношенню до 2006р. та на 27 тис. грн. до 2005 р. Зменшення цього показника також мало місце і у структурі балансу (її питома вага у 2006 році склала 6,52 %).

Виходячи з вищесказаного, можна зробити висновок, що майнове положення ТОВ „ЄВА” погіршилось – в 2006 р. значно виросла стаття “Нерозподілений прибуток (збиток)” (на 146 тис. грн.) Це спричинило зменшення обсягу власного капіталу і зменшення його частки в пасиві балансу, але у 2006 році ситуація покращилась.

Таким чином, на основі проведеного аналізу фінансового стану підприємства ТОВ „ЄВА” можна зробити такі висновки:

- в цілому майнове становище підприємства на початок 2008 року покращилось;

- протягом періоду, що аналізується спостерігалась тенденція зменшення активів підприємства;

- постійне зменшення обсягів дебіторської заборгованості дозволяє підприємство своєчасно розраховуватися за своїми борговими зобов’язаннями та отримувати можливий додатковий прибуток. Постійне зниження дебіторської заборгованості явно показує, що фінансове положення підприємства достатньо стабільне;

- вкладення підприємством коштів у швидколіквідні активи у вигляді готової продукції, товарів та виробничих запасів сприяє прискоренню оборотності капіталу;

- поряд із вищевказаним перший розділ пасиву балансу “Власний капітал” мав тенденцію до постійного зменшення;

- більша частина коштів підприємства, що знаходиться в обороті, є власним капіталом, що свідчить про факт високої кредитоспроможності підприємства.

Підприємство використовує правильну кредитну політику, що видно зі співвідношення власних і позикових засобів.

2.3 Аналіз ліквідності підприємстваПід терміном “ліквідність” прийнято розуміти здатність підприємства виконувати свої фінансові зобов’язання перед усіма своїми контрагентами і державою.

Фінансовий стан підприємства у короткостроковому періоді оцінюється показниками ліквідності, які характеризують спроможність своєчасного та повного розрахунку за короткостроковими зобов’язаннями. Від ступеня ліквідності балансу залежить його платоспроможність. Також ліквідність характеризує не тільки поточний стан компанії, а і перспективний [10, с.158].

Для визначення ліквідності фірми необхідно оцінити ліквідність балансу.

Щоб виявити ліквідність підприємства необхідно оцінити ліквідність балансу підприємства та розрахувати показники ліквідності: коефіцієнти абсолютної, поточної, перспективної ліквідності та виявити чистий оборотний капітал. Результати цих розрахунків наведені у таблицях 2.3 та 2.4.

В аналізі ліквідності балансу актив та пасив поділяються на наступні групи по признакам ліквідності та ступеню тимчасовості погашення зобов’язань (табл. 2.3).

1. Найбільш ліквідні активи - А1.

2. Активи, що швидко реалізуються – А2.

3. Активи, що повільно реалізуються - А3.

4. Активи, що важко реалізуються - А4.

Зобов'язання підприємства (пасиви балансу) залежно від терміну їх сплати поділяються на 4 групи:

1. Найбільш термінові зобов'язання - П1.

2. Короткострокові пасиви - П2.

3. Довгострокові та середньострокові пасиви - П3.

4. Постійні пасиви - П4.

Таблиця 2.3

Оцінка ліквідності балансу ТОВ „ЄВА”

| Значення показників | Формула розрахунку (коди рядків Форми 1) | Абсолютні зміни показників | ||||

| Періоди | Періоди | |||||

| 2005 | 2006 | 2007 | 2006 | 2007 | ||

| тис.грн | тис.грн | тис.грн. | тис.грн | тис.грн. | ||

| Актив | ||||||

| А 1 (Найбільш ліквідні активи) | 8,2 | 6,1 | 8,2 | 150 + 230 + 240 | - 2,1 | 2,1 |

| А 2 (Активи, що швидко реалізуються) | 372,7 | 303,9 | 201,5 | (160... 210) + 220 + 250 | - 68,8 | - 102,4 |

| А 3 (Активи, що повільно реалізуються) | 109,5 | 62,9 | 105,8 | 040+045+ 050 + (100... 140) | - 46,6 | 42,9 |

| А 4 Активи, що важко реалізуються) | 707,7 | 679,4 | 689,3 | 010 + 030 +270 | - 28,3 | 9,9 |

| Баланс | 1198,1 | 1052,3 | 1004,8 | -145,8 | -47,5 | |

| Пасив | ||||||

| П 1 (Найбільш термінові зобов'язання) | 63,9 | 45,8 | 5,8 | 530 - 610 | - 18,1 | - 40 |

| П 2 (Короткострокові пасиви) | 0 | 0 | 0 | 500 + 510 + 520 | 0 | 0 |

| П 3 (Довгострокові та середньострокові пасиви) | 0 | 0 | 0 | 480 | 0 | 0 |

| П 4 (Постійні пасиви) | 931 | 783,0 | 863,2 | 380 + 430 + 630 | - 148 | 80,2 |

| Баланс | 994,9 | 828,8 | 869 | -166,1 | 40,2 | |

Таблиця 2.4

Аналіз ліквідності балансу ТОВ „ЄВА”

| Показники ліквідності | Платіжний надлишок (недолік), тис. грн. | ||

| Періоди | |||

| 2005 | 2006 | 2007 | |

| А1-П1 | -55,7 | -39,7 | 2,4 |

| А2-П2 | 372,7 | 303,9 | 201,5 |

| А3-П3 | 109,5 | 62,9 | 105,8 |

| А4-П4 | -223,3 | -103,6 | -173,9 |

| Різниця валют | 203,2 | 223,5 | 135,8 |

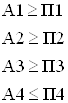

Баланс підприємства вважається ліквідним у тому випадку, коли ці групи мають наступне співвідношення [10, с. 159]:

Як видно із показників отриманих у таблиці 2.4, це співвідношення для ТОВ „ЄВА” у 2005 році майже відповідало нормам (тільки найбільш ліквідні активи були менше за найбільш термінові зобов’язання), що вказувало на те, що підприємство було не в змозі були відповідати за цими зобов’язаннями, ця ж тенденція мала місце і у 2006 році, але вже в цьому році мало місце зменшення цього негативного показника, що у 2007 році призвело до приведення цього співвідношення до норм, тобто можна сказати, що ситуація стабілізувалося і баланс підприємства став достатньо ліквідним. Однак покращення ситуації відбулося не за рахунок збільшення обсягів найбільш ліквідних активів підприємства, а за рахунок значного зменшення найбільш термінових зобов’язань підприємства, тобто за рахунок зменшення суми кредиторської заборгованості за товари, роботи, послуги.

Аналіз проведений за запропонованою схемою, є наближеним. Більше детальним є аналіз ліквідності за допомогою фінансових коефіцієнтів [23, с. 207].

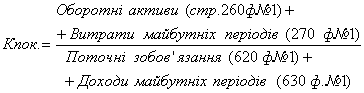

Коефіцієнт загальної ліквідності (інша назва цього показника – коефіцієнт поточної ліквідності, коефіцієнт покриття) - найбільш узагальнюючий показник платоспроможності. Це коефіцієнт поточної ліквідності, який показує платіжні можливості підприємства при умові своєчасності розрахунків з дебіторами, а також при умові своєчасної реалізації готової продукції та інших матеріальних засобів. Він дає загальну оцінку ліквідності активів, показуючи скільки гривень поточних активів підприємства приходиться на одну гривню поточних зобов'язань. Якщо поточні активи перевищують по величині поточні зобов'язання, підприємство може розглядатися як успішно функціонуюче.

Коефіцієнт розраховується за формулою:

(2.1)

(2.1)

Теоретична величина такого коефіцієнта визначається у розмірі 2-2,5.

Але на практиці, під впливом форм розрахунків, обіговості обігових коштів, галузевих та інших особливостей підприємства, цілком задовільні результати можуть бути і при значно меншому (але перевищуючому одиницю) значенні загального коефіцієнта.

Коефіцієнт абсолютної ліквідності - характеризує миттєву платоспроможність підприємства, показуючи, яку частину короткотермінової заборгованості підприємство може ліквідувати найближчим часом (на дату складання балансу).

Коефіцієнт розраховується за формулою:

(2.2)

(2.2)

Теоретичне значення коефіцієнта абсолютної ліквідності встановлено у розмірі 0,2 - 0,25.

При цьому нормальне обмеження 0,2 означає, що кожен день підлягає погашенню 20% поточних зобов'язань підприємства чи, іншими словами, у випадку підтримки залишку коштів на рівні звітної дати короткострокова заборгованість, що має місце на звітну дату, може бути погашена за 5 днів (1:0,2).

Коефіцієнт термінової ліквідності. На відміну від попереднього, він враховує якість оборотних активів і є більш суворим показником ліквідності, тому що при його розрахунку враховуються найбільш ліквідні поточні активи (запаси не враховуються).

Коефіцієнт термінової ліквідності розраховується за формулою:

(2.3)

(2.3)

У літературі наводиться орієнтоване нижнє значення цього коефіцієнта, рівне 1. Однак ця оцінка носить умовний характер. Якщо, наприклад, коефіцієнт швидкої ліквідності дорівнює 0,5 (менше 1), то це означає, що на кожну гривню поточної заборгованості підприємство має лише 50 коп. ліквідних активів. Це є низьким показником по мірках більшості галузей.

Чистий обіговий капітал розраховується як різниця між оборотними активами підприємства і його поточними зобов’язаннями. Його наявність і величина свідчить про можливість підприємства сплатити свої поточні зобов'язання й розширювати подальшу діяльність:

![]() (2.4)

(2.4)

Показники ліквідності підприємства зведено у таблицю 2.5. Як видно з таблиці 2.5. підприємство має достатньо високу платоспроможність, на що в першу чергу вказує коефіцієнт поточної ліквідності, тобто підприємство у всі роки, що аналізується було здатне відповідати за свої поточні зобов’язання, і не дивлячись на те, що у 2006 році він був меншим норми, але той факт, що значно вище одиниці – вже позитивний показник, так як поточні активи підприємства перевищували поточні його зобов’язання.

Таблиця 2.5

Динаміка показників ліквідності підприємства ТОВ „ЄВА”

| Назва показника | Оптимальне значення | Значення показників | Формула | ||

| Періоди | |||||

| 2005 | 2006 | 2007 | |||

| Загальний коефіцієнт покриття (коефіцієнт поточної ліквідності) | 2,0 - 2,5 | 3,5 | 1,8 | 3,6 | А1+А2+ А3/П1+П2 |

| Коефіцієнт абсолютної ліквідності | Не менше 0,2 – 0,25 | 0,09 | 0,05 | 0,1 | А1+/П1+П2 |

| Коефіцієнт термінової ліквідності | 1,0 | 2,3 | 1,3 | 1,9 | А1+А2/ П1+П2 |

| Чистий обіговий капітал | 219,9 | 100,9 | 158,1 | (260 - 620) | |

Коефіцієнт абсолютної ліквідності був менше нормованого показника, що вказує на те, що підприємство на день складання балансів не мало в наявності достатньо грошових коштів для погашення короткотермінової заборгованості підприємство. Проте встановленні норми не потрібно приймати із повною впевненістю, оскільки в балансі відображаються засоби на визначений момент часу, а гроші можуть надійти через 2-3 дні після його складання.

На високу ліквідність (платоспроможність) підприємства вказує також і коефіцієнт термінової ліквідності, який значно перевищує нормативи. Цей факт також доказує високе значення чистого обігового капіталу, яке означає що за весь період, що аналізується, підприємство не тільки мало можливість сплачувати свої поточні зобов’язання, але при цьому ще й розвивати виробництво.

2.4 Оцінка фінансової стійкості і платоспроможностіОдна з найважливіших характеристик фінансового стану – стабільність діяльності у світлі довгострокової перспективи. Вона зв'язана зі структурою балансу підприємства, ступенем його залежності від кредиторів і інвесторів, з умовами, на які притягнуті й обслуговуються зовнішні джерела засобів.

Під фінансовою стійкістю підприємства розуміється такий стан (економічний чи фінансовий) підприємства, при якому платоспроможність постійна в часу, а співвідношення власного та позичкового капіталу забезпечує цю платоспроможність [17, с.112].

Для оцінки фінансової стійкості та платоспроможності підприємства використовується наступна група показників [23, с. 213]:

1) коефіцієнт незалежності;

2) коефіцієнт концентрації залученого капіталу;

3) коефіцієнт співвідношення залученого і власного капіталу;

4) коефіцієнт фінансової залежності;

5) коефіцієнт маневровості власного капіталу.

1. Коефіцієнт незалежності (інша назва цього коефіцієнта - коефіцієнт концентрації власного капіталу, коефіцієнт автономії). Визначає частку власних засобів підприємства у загальній сумі засобів, авансованих у його діяльність. Коефіцієнт характеризує можливість підприємства виконувати свої зовнішні зобов’язання за рахунок власних коштів, незалежність його функціонування від залучених коштів.

Коефіцієнт розраховується за формулою:

![]() (2.5)

(2.5)

Чим більше значення цього коефіцієнта, тим більш фінансово стійким, стабільним і незалежним від зовнішніх кредиторів вважається підприємство.

На практиці встановлено, що загальна сума заборгованості не повинна перевищувати суму власних джерел фінансування, тобто джерела фінансування підприємства (загальна сума капіталу) повинні бути хоча б наполовину сформовані за рахунок власних коштів.

Таким чином, критичне значення коефіцієнта автономії – 0,5.

Якщо він дорівнює 1 (або 100%), це означає, що власники повністю фінансують своє підприємство.

2. Коефіцієнт концентрації залученого капіталу є доповненням до попереднього коефіцієнту – їхня сума дорівнює 1 (чи 100%). Він характеризує долю залучених коштів в загальній вартості засобів, вкладених у майно підприємства.

Коефіцієнт розраховується за формулою:

![]() (2.6)

(2.6)

Ці два коефіцієнта в сумі: Кавт + Ккз = 1

Чим нижче цей показник, тим менше заборгованість підприємства, тим стійкіший його стан. Ріст цього показника в динаміці означає збільшення частки позикових засобів у фінансуванні підприємства.

Критичне значення коефіцієнта концентрації залученого капіталу – 0,5.

3. Коефіцієнт співвідношення залученого і власного капіталу. Як і наведені вище коефіцієнти, цей показник дає найбільш загальну оцінку фінансової стійкості підприємства. Він показує, скільки одиниць залучених коштів припадає на кожну одиницю власних коштів. Визначає, яких засобів у підприємства більше.

Коефіцієнт розраховується за формулою:

![]() (2.7.)

(2.7.)

Показник має досить просту інтерпретацію: його значення, рівне наприклад 0,3, означає, що на кожну 1 грн. власних засобів, вкладених в активи підприємства, припадає 30 коп. позикових засобів. Ріст показника в динаміці свідчить про посилення залежності підприємства від зовнішніх інвесторів і кредиторів, тобто про зниження фінансової стійкості, і навпаки. Оптимальне значення даного коефіцієнта Ксоот £ 0,5. Критичне значення 1.

4. Коефіцієнт фінансової залежності – показник, зворотній до коефіцієнта незалежності. Добуток цих коефіцієнтів дорівнює 1. Він визначає залежність підприємства від позиченого капіталу. Ріст цього показника в динаміці свідчить про збільшення частки позикових засобів у фінансуванні підприємства, а отже і утраті фінансової незалежності. Якщо його значення наближається до 1 (чи 100%), то це означає, що власники цілком фінансують своє підприємство.

Показник має досить просту інтерпретацію: якщо його значення дорівнює наприклад 1,25, те це означає, що на кожну 1,25 грн. вкладену в активи підприємства, приходиться 25 коп. позикових засобів.

Коефіцієнт розраховується за формулою:

![]() (2.8)

(2.8)

5. Коефіцієнт маневровості власного капіталу. Цей коефіцієнт показує, яка частина власного оборотного капіталу знаходиться в мобільній формі, що дозволяє вільно маневрувати цими засобами, а яка капіталізована. Він повинен бути досить високим, щоб забезпечити гнучкість у використанні власних засобів підприємства.

Коефіцієнт розраховується як відношення власного оборотного капіталу підприємства до власних джерел фінансування:

![]() (2.9)

(2.9)

Власні оборотні кошти характеризують ту частину власного капіталу підприємства, що є джерелом покриття його поточних активів. Даний показник визначається двома способами:

1) від суми власного капіталу відняти вартість необоротних активів:

Кв.об. = стр.380 ф№1 – стр. 080 ф№1

2) від суми оборотних активів відняти суму власного капіталу:

Кв.об. = (стр.260 ф№1 +стр.270 ф№1) – (стр.430 ф№1 + стр.480 ф№1 + стр.620 ф№1+ стр.630 ф№1)

Таким чином, формула розрахунку коефіцієнта маневровості має вигляд:

![]() (2.10)

(2.10)

Значення цього коефіцієнта може істотно змінюватися в залежності від виду діяльності підприємства і структури його активів, у тому числі оборотних.

Нормативне значення показника 0,4-0,6.

Показники фінансової стійкості і платоспроможності підприємства зведено у таблицю 2.6.

Таблиця 2.6

Динаміка показників фінансової стійкості підприємства ТОВ „ЄВА”

| Назва показника | Нормативне значення | Значення показників | ||

| Періоди | ||||

| 2005 | 2006 | 2007 | ||

| Коефіцієнт незалежності (автономії, концентрації власного капіталу) | не менше 0,5 | 0,91 | 0,86 | 0,93 |

| Коефіцієнт концентрації залученого капіталу | не більше 0,5 | 0,09 | 0,14 | 0,07 |

| Коефіцієнт співвідношення залученого і власного капіталу | £ 0,5 | 0,1 | 0,16 | 0,07 |

| Коефіцієнт фінансової залежності | ³ 1 | 1,1 | 1,16 | 1,07 |

| Коефіцієнт маневровості власного капіталу | 0,4 – 0,6 | 0,23 | 0,13 | 0,18 |

Розрахунки ще раз доказали, що підприємство має достатньо високу платоспроможність, не дивлячись на те, що у 2006 році цей мали місце тенденції погіршення платоспроможності підприємства, однак жодного разу всі показники не знизилися до критичного рівня. Коефіцієнт автономії та концентрації залученого капіталу ще раз підтвердили висновки того, що левова частка пасивів підприємства складається саме з власного капіталу, частка залученого капіталу дуже мала і в останній рік ще суттєво знизилась. Тобто увесь період, що аналізується підприємство було фінансово незалежним.

Однак єдиним недоліком підприємство є той факт, що в розпорядженні підприємства протягом досліджуваного періоду не було достатньої кількості мобільних грошових ресурсів так як протягом всього періоду значення коефіцієнту маневреності було нижче за норматив.

2.5 Оцінка ділової активностіУ широкому змісті ділова активність означає весь спектр зусиль, спрямованих на просування фірми на ринках продукції, праці, капіталу. У контексті аналізу фінансово-господарської діяльності цей термін розуміється в більш вузькому змісті – як поточна виробнича і комерційна діяльність підприємства.

Ділова активність підприємства виявляється в динамічності її розвитку, досягненні поставлених цілей, ефективному використанні економічного потенціалу, розширенні ринків збуту.

Ділову активність підприємства можна оцінювати як на якісному, так і на кількісному рівні.

Кількісна оцінка й аналіз ділової активності можуть бути здійснені по двох напрямках:

- ступені виконання плану за основними показниками, забезпечення заданих темпів їхнього росту;

- рівню ефективності використання ресурсів підприємства;

Для оцінки рівня ефективності використання ресурсів підприємства використовують різні показники оборотності.

Показники оборотності мають велике значення для оцінки фінансового стану підприємства, оскільки швидкість обороту засобів безпосередньо впливає на платоспроможність фірми. Крім того, збільшення швидкості обороту засобів, за інших рівних умов, відбиває підвищення виробничо-технічного потенціалу фірми [7, с. 314].

На практиці найчастіше використовуються наступні показники ділової активності [23, с. 211]:

1) коефіцієнт оборотності активів;

2) коефіцієнт оборотності дебіторської заборгованості;

3) період оборотності дебіторської заборгованості;

4) коефіцієнт оборотності кредиторської заборгованості;

5) період оборотності кредиторської заборгованості;

6) коефіцієнт оборотності основних засобів (фондовіддача оборотних засобів).

7) кількість оборотів;

8) коефіцієнт оборотності в днях;

9) коефіцієнт оборотності запасів;

10) коефіцієнт тривалості обігу запасів.

Похожие работы

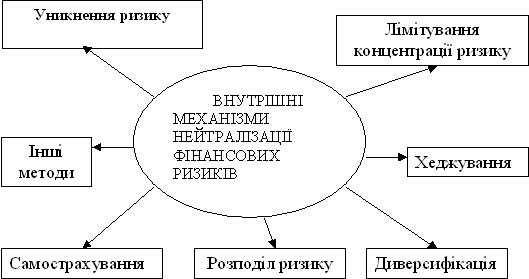

... впливати на об'єкт і примушувати його діяти для досягнення цілей, які поставив перед собою суб'єкт управління. 1.3 Механізми нейтралізації фінансових ризиків В системі методів управління фінансовими ризиками підприємства основна роль належить внутрішнім механізмам їх нейтралізації. Внутрішні механізми нейтралізації фінансових ризиків являють собою систему методів мінімізації їх негативних ...

... заційної реструктуризації. Щоб більш результативно запобігати банкрутству, необхідно вирішити завдання запровадження ефективних, адаптованих до вітчизняних умов, механізмів визначення ймовірності банкрутства ще до виникнення явних ознак неплатоспроможності підприємства, а також створити відповідну систему моніторингу роботи підприємств на рівні регіонів. Аналіз літератури показує, що у даний час ...

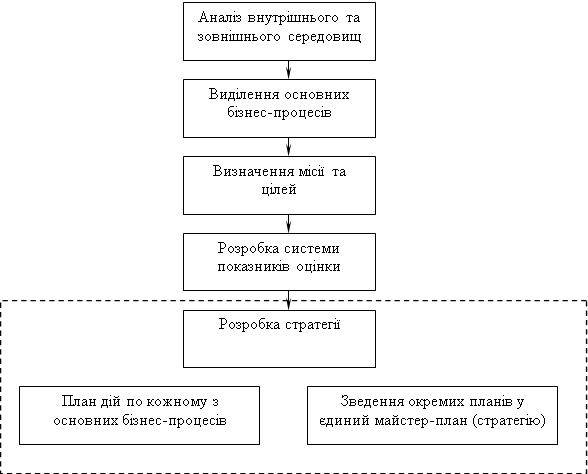

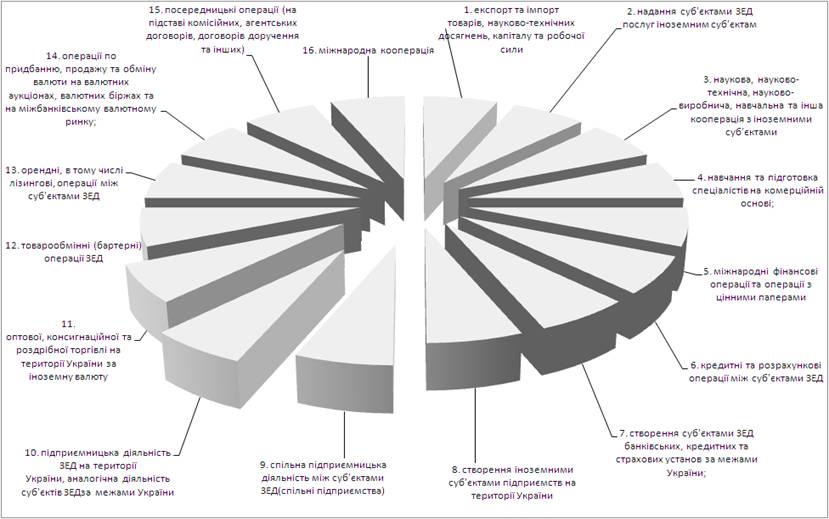

... РОЗДІЛ 4 ШЛЯХИ ПІДВИЩЕННЯ ЕФЕКТИВНОСТІ ЗЕД ПІДПРИЄМСТВА АТЗТ КОМПАНІЯ "БАСТІОН" 4.1 Заходи щодо удосконалення ЗЕД та їх вплив на ефективність діяльності підприємства АТЗТ компанія "Бастіон" На підставі аналізу діяльності АТЗТ компанія «Бастіон», представленому в розділі 3 дипломної роботи, виявлено, що основними проблемами розвитку ЗЕД підприємства є зниження ефективності його діяльност ...

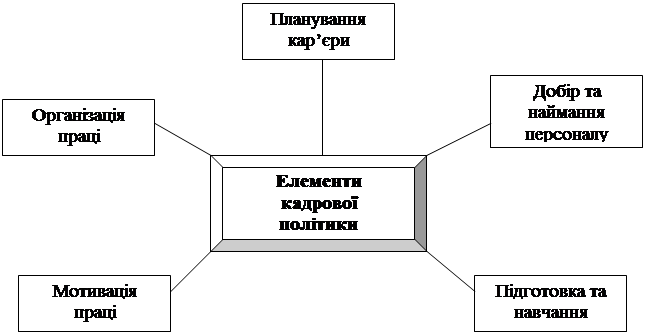

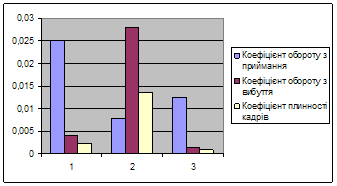

... - привертати нових менеджерів і фахівців або підвищувати кваліфікацію тих, що вже є; - штати "роздуті" і немає упевненості в необхідності такої кількості персоналу. РОЗДІЛ 2. АНАЛІЗ ЕФЕКТИВНОСТІ КАДРОВОЇ ПОЛІТИКИ ПІДПРИЄМСТВА «АКУМУЛЯТОРНИЙ ЗАВОД «САДА» 2.1. Оцінка складу кадрів на підприємстві за ознаками Оцінімо склад кадрів на заводі «Сада». Маємо наступні вихідні дані. ...

0 комментариев