Навигация

Баланс историчен по своей природе: он фиксирует сложившиеся к моменту его составления итоги финансово-хозяйственных операций;

1. баланс историчен по своей природе: он фиксирует сложившиеся к моменту его составления итоги финансово-хозяйственных операций;

2. баланс отражает статус – кво в средствах и обязательствах предприятия, то есть отвечает на вопрос, что представляет собой предприятие на данный момент согласно используемой учетной политике, но не отвечает на вопрос, в результате чего сложилось такое положение. Ответ на последний вопрос не может быть дан только по данным баланса. Для этого требуется более глубокий анализ с использованием дополнительной информации;

3. баланс, рассматриваемый изолировано, не обеспечивает пространственной и временной сопоставимости. Поэтому его анализ должен проводиться в динамике и по возможности дополняться обзором аналогичных показателей по родственным предприятиям, их среднеотраслевыми и среднепрогрессивными значениями;

4. интерпретация балансовых показателей возможна лишь с привлечением данных об оборотах. Сделать вывод о том, велики или малы суммы по той или иной статье, можно лишь после сопоставления балансовых данных с соответствующими суммами оборотов;

5. баланс есть свод моментных данных на конец отчетного периода и в силу этого не отражает адекватно состояние средств предприятия в течение отчетного периода. Это относится, прежде всего, к наиболее динамичным статьям баланса. Так, наличие на конец года больших по удельному весу запасов готовой продукции вовсе не означает, что это положение было в течение года постоянным, хотя сама по себе такая возможность не исключается;

6. итог баланса не отражает той суммы средств, которой реально располагает предприятие, его «стоимостной оценки» по причине возможного несоответствия балансовой оценки хозяйственных средств реальным условиям вследствие инфляции, конъюнктуры рынка, используемых методов учета;

7. финансовое положение предприятия и перспективы его изменения находятся под влиянием не только факторов финансового характера, но и многих факторов, вообще не имеющих стоимостной оценки. В их числе: возможные политические и общеэкономические изменения, перестройка организационной структуры управления отраслью и предприятием, смена форм собственности, профессиональная подготовка персонала.

1.3.МЕТОДЫ И МЕТОДИКА АНАЛИЗА

Методика построения аналитического баланса.

| Наиме-нование | Абсолютные величины | Относительные величины | Изменения | |||||

| На на- чало года | На ко- нец года | На начало года | На конец года | В аб- солют- ных вели-чинах | В струк- туре | В % к величине на начало года | В % к изменению итога баланса | |

| 1 | 2 | 3 | 4 | 5 | 6=3-2 | 7=5-4 | 8=6х100/2 | 9 |

| Актив А … Аi Аn | А1 | А2 |

А1х100% Б1 |

А2х100% Б2 | А2–А1= ∆А | ∆( Аiх Б х 100) | ∆Аiх А1

х 100% | ∆АiХ ∆Б х 100% |

| Баланс (Б) | Б1 | Б2 | 100 | 100 | ∆Б = Б2-Б1 | 0 | ∆Б х 100 Б1 | 100 |

| Пассив П … Пj … Пm | П1 | П2 |

П1х100% Б1 |

П2х100% Б2 | П2–П1= ∆П | ∆( Пjх Б х 100) |

∆Пjх П1

х 100% |

∆ПjХ ∆Б х 100% |

| Баланс (Б) | Б1 | Б2 | 100 | 100 | ∆Б = Б2-Б1 | 0 | ∆Б х 100 Б1 | 100 |

Анализ динамики валюты баланса, структуры активов и пассивов организации позволяет сделать ряд важных выводов, необходимых как для осуществления текущей финансово-хозяйственной деятельности, так и для принятия управленческих решений. В число исследуемых показателей обязательно нужно включить следующие:

1. Общую стоимость активов организации, равную сумме разделов I и II баланса (стр. 190 + стр.290);

2. Стоимость иммобилизованных (то есть внеоборотных средств) (активов), равную итогу раздела I баланса (строка 190);

3. Стоимость мобильных (оборотных) средств, равную итогу раздела II (строка 290);

4. Стоимость материальных оборотных средств (стр. 210 + 220);

5. Величину собственного капитала организации, равную итогу раздела III баланса (стр. 490);

6. Величину заемного капитала, равную сумме итогов разделов IV и V баланса (строка 590 + строка 690);

7. Величину собственных средств в обороте, равную разнице итогов разделов III и I баланса (стр. 490 – стр. 190);

8. Рабочий капитал, равный разнице между оборотными активами и текущими обязательствами (итог раздела II, стр. 290 минус итог раздела V стр. 690)

Анализируя сравнительный баланс необходимо обратить внимание на изменение удельного веса величины собственного капитала в стоимости активов, на соотношение темпов роста собственного и заемного капитала, а также на соотношение темпов роста дебиторской и кредиторской задолженности. При стабильной финансовой устойчивости у организации должна увеличиваться в динамике доля собственного оборотного капитала, темп роста собственного капитала должен быть выше темпов роста заемного капитала, а темпы роста дебиторской и кредиторской задолженностей должны уравновешивать друг друга.

В общих чертах признаками «хорошего баланса» являются:

· валюта баланса в конце отчетного периода должна увеличиваться по сравнению с началом периода;

· темпы прироста оборотных активов должны быть выше, чем темпы прироста внеоборотных активов;

· собственный капитал организации должен превышать заемный и темпы его роста должны быть выше, чем темпы роста заемного капитала;

· темпы прироста дебиторской и кредиторской задолженности должны быть примерно одинаковые;

· доля собственных средств в оборотных активах должна быть более 10%;

· в балансе должны отсутствовать статьи «Непокрытый убыток».

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

При анализе ликвидности бухгалтерского баланса активные статьи баланса группируются по степени их ликвидности, то есть скорости превращения в денежные средства, и располагаются в порядке убывания их ликвидности. Активы предприятия разделяются на следующие группы.

А1 - наиболее ликвидные активы - к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = Денежные средства + Краткосрочные финансовые вложения (1)

или по статьям баланса:

А 1 = стр. 260 + стр. 250 (1.1.)

А2 - быстро реализуемые активы - дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженность (2)

По статьям баланса:

А2= стр. 240 (2.1.)

А3 - медленно реализуемые активы - статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы:

Долгосрочная Прочие

А3 = Запасы + НДС +дебиторская + оборотные (3)

задолженность активы

По статьям баланса:

А3 = стр.210 + стр. 220 + стр. 230 + стр. 270 (3.1.)

А4 – трудно реализуемые активы - статьи раздела I баланса - внеоборотные активы:

А4 = Внеоборотные активы (4)

По статьям баланса:

А4= стр. 190 (4.1.)

Пассивы баланса группируются по степени срочности их оплаты и располагаются в порядке возрастания сроков.

П1 – наиболее срочные обязательства - к ним относятся кредиторская задолженность.

П1 = Кредиторская задолженность (5)

По статьям баланса:

П1= стр. 620 (5.1.)

П2 – краткосрочные пассивы - это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

Краткосрочные Задолженность Прочие

П2 = заемные + участникам + краткосрочные (6)

средства по выплате обязательства доходов

По статьям баланса:

П2 = стр. 610 + стр. 630 + стр. 660 ( 6.1.)

П3 - долгосрочные пассивы - это статьи баланса, относящиеся к разделам IV и V, то есть долгосрочные кредиты и займы, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

Долгосрочные Доходы Резервы

П3 = обязательства + будущих + предстоящих (7)

периодов расходов и платежей

По статьям баланса:

П3 = стр. 590 + стр. 640 + стр. 650 (7.1.)

П4 - постоянные пассивы (или устойчивые) - это статьи баланса раздела III баланса «Капитал и резервы».

П4 = Капитал и резервы (собственный капитал организации) (8)

По статьям баланса:

П4 = стр. 490 (8.1.)

Для определения ликвидности баланса следует сопоставить итога приведенных групп по активу и пассиву.

Для анализа ликвидности баланса составляется таблица, в графы которой записываются данные на начало года и на конец года по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного года.

Таблица 2 Анализ платежеспособности баланса

| Актив | На начало периода | На конец периода | Пассив | На начало периода | На конец периода | Платежный излишек или недостаток (+;-) | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7=2-5 | 8=3-6 |

| А1 | П1 | ||||||

| А2 | П2 | ||||||

| А3 | П3 | ||||||

| А4 | П4 | ||||||

Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1> П1

А2 > П2

А3> П3

А4< П4

Если выполняются первые три неравенства в данной системе, то это влечет выполнение и четвертого неравенства, поэтому важно сопоставить итоги первых трех групп по активу и пассиву. Выполнение четвертого неравенства свидетельствует о соблюдении одного из условий финансовой устойчивости - наличия у предприятия оборотных средств.

В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

- текущую ликвидность, которая свидетельствует о платежеспособности (+) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени:

ТЛ = (А1 + А2) - (П1 + П2) (9)

- перспективную ликвидность - это прогноз платежеспособности на основе сравнения будущих поступлений и платежей:

ПЛ = А3 - П3 (10)

Более точно оценить ликвидность баланса можно на основе проведенного внутреннего анализа финансового состояния. В этом случае сумма по каждой балансовой статье, входящей в какую – либо из первых трех групп актива и пассива (группы А1 –А3 и П1 – П3), разбиваются на три части, соответствующие различным срокам превращения в денежные средства для активных статей и различным срокам погашения обязательств для пассивных статей.

- до 3-х месяцев;

- от 3 до 6 месяцев;

- от 6 месяцев до года;

- свыше года.

Так группируются, в первую очередь, суммы по статьям, отражающим дебиторскую задолженность и прочие активы, кредиторскую задолженность и прочие пассивы, а так же краткосрочные кредиты и заемные средства. Но для подобного анализа необходимы дополнительные сведения, не содержащиеся в бухгалтерском балансе.

Проводимый по изложенной системе анализ ликвидности баланса является приближенным. Более детальными является анализ платежеспособности при помощи финансовых коэффициентов.

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов.

Обозначим общую величину запасов Зп. Она равна строке 210 актива баланса.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств - СОС:

СОС = Капитал и резервы – Внеоборотные активы (11)

По статьям баланса:

СОС = с.490 – с.190 (11.1)

2. Наличие собственных и долгосрочных заемных источников формирования запасов или функционирующий капитал - КФ

КФ = Капитал и +Долгосрочные –Внеоборотные (12)

резервы пассивы активы

По статьям баланса:

КФ = с.490 +с. 590 – с.190 (12.1)

3.Общая величина основных источников формирования запасов - ВИ:

ВИ = Капитал + Долгосрочные +Краткосрочные - Внеоборотные (13)

и резервы пассивы кредиты и займы активы

По статьям баланса:

ВИ = с.490 + с.590 + с.610 – с.190 (13.1)

Трем показателем наличия источников формирования запасов соответствует три показателя обеспеченности запасов источниками формирования:

1.Излишек (+) или недостаток (-) собственных оборотных средств:

± Ф с = СОС –Зп (14)

По статьям баланса:

± Ф с = с.490 – с. 190 - с. 210 (14.1)

2. Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов:

± Ф т = КФ – Зп (15)

По статьям баланса:

± Ф т = с.490 + с.590 – с.190 – с.210 (15.1)

3. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов:

± Ф о = ВИ – ЗП (16)

По статьям баланса:

± Ф о = с.490 + с.590 + с.610 – с.190 – с. 210 (16.1)

В литературе по финансовому анализу выделяют 4 типа финансовой устойчивости.

1. Абсолютная устойчивость финансового состояния. Встречаются крайне редко, представляет собой крайний тип финансовой устойчивости. При таком типе финансовой устойчивости запасы меньше чем собственные оборотные средства плюс краткосрочные кредиты банка, вышеописанные показатели принимают следующие значения:

± Ф с > 0; ± Ф т > 0; ± Ф о > 0. (17)

Похожие работы

... предприятия развивать свою деятельность необходимо проводить анализ его финансово-имущественного состояния и платежных обязательств. Для этого целесообразно провести анализ бухгалтерского баланса ЗАО «ВяткаТорф», его финансовой устойчивости и платежеспособности на современном этапе развития. Для целей определения рейтинга кредитоспособности используется методика оценки финансового состояния ЗАО ...

... : инфляция, научно-технический прогресс, изменения конъюнктуры рынка, общеэкономические изменения и т.д. 1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте Целью финансового анализа является оценка финансовых результатов, деловой активности и устойчивости финансового положения организации. Объектом финансового анализа может быть ...

... , индекс потребительских цен, значения девальвации основной валюты, или индекс цен может быть рассчитан для конкретной компании. ЗАКЛЮЧЕНИЕ В настоящей работе были рассмотрены теоретические аспекты анализа актива баланса: цели, задачи и его последовательность. Была проанализирована структура актива баланса и его группировка по статьям. В ходе анализа показателей актива баланса ОАО " ...

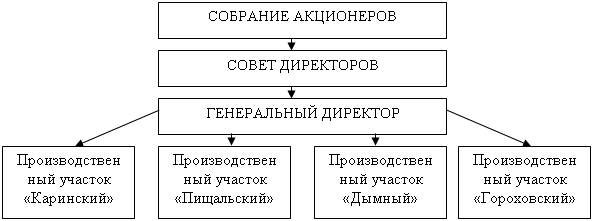

... -экономическом состоянии предприятия 5. Выявление «узких» мест и поиск резервов 6. Разработка рекомендаций по улучшению финансово-экономического состояния предприятия. Глава 2. Анализ бухгалтерского баланса на примере ООО «Грифон» 2.1 КРАТКАЯ ХАРАКТЕРИСТАКА ПРЕДПРИЯТИЯ. Инициатор проекта – общество с ограниченной ответственностью «Грифон»: зарегистрировано в Московской регистрационной ...

0 комментариев