Навигация

Коэффициент обеспеченности собственными источниками

2. Коэффициент обеспеченности собственными источниками

финансирования показывает, какая часть оборотных активов

финансируется за счет собственных источников. Этот показатель моментный - он рассчитывается на определенную дату. Этот коэффициент рассчитывается по формуле:

U2=(Собственный капитал–Внеоборотные активы /Оборотные активы( 29)

По статьям баланса:

U2 = (с.490 – с.190)/с. 290 (29.1)

Оптимальное значение этого коэффициента более или равно 0,5. Нижняя граница коэффициента обеспеченности собственными источниками финансирования равна 0,1.

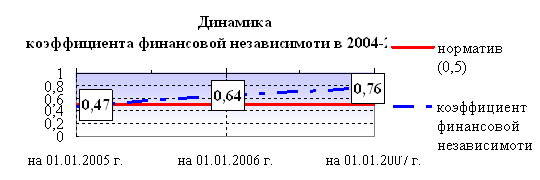

3.Коэффициент финансовой независимости – один из важнейших показателей устойчивости финансового состояния предприятия, характеризующий удельный вес собственных средств в общей сумме источников финансирования. Он рассчитывается по формуле:

U3 = Собственный капитал / Валюта баланса (30)

По статьям баланса:

U3 = с.490 / с.700 (30.1)

Значение коэффициента финансовой независимости должно варьировать от 0,4 до 0,6. Рост коэффициента финансовой независимости свидетельствует об увеличении финансовой устойчивости предприятия, снижении риска финансовых затруднений в будущие периоды. Такая тенденция, с точки зрения кредиторов, повышает гарантии погашения предприятием своих обязательств. Данный коэффициент отражает степень независимости организации от заемных источников. В большинстве стран принято считать финансово независимой фирму с удельным весом собственного капитала в общей его величине от 30% до 70%. Чем выше уровень третьего показателя и ниже первого, тем более устойчивым считается финансовое состояние предприятия.

4.Коэффициент финансирования показывает, какая часть деятельности финансируется за счет собственных, а какая - за счет заемных средств. Он имеет простую интерпретацию: его значение показывает, что на каждый рубль привлеченных средств вкладывается n-ое количество собственных средств. Он рассчитывается по формуле:

U4 = Собственный капитал/ Заемный капитал ( 31)

По статьям баланса:

U4 = с.490/с.590 + с.690 (31.1)

Оптимальное значение коэффициента финансирования равно 1,5, но он не может быть меньше 0,7. Рост данного показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов, то есть о некотором снижении финансовой устойчивости, и наоборот, уменьшение данного показателя свидетельствует о росте финансовой устойчивости.

5.Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за счет устойчивых источников. Он рассчитывается по формуле:

U5 = (Собственный + Долгосрочные) / Валюта баланса (32)

капитал обязательства

По статьям баланса:

U5 = (с.490 + с. 590)/ с. 700 (32.1)

Значение этого коэффициента должно быть больше или равно 0,6.

Неудовлетворительная структура баланса предприятия служит основанием для Федеральной службы России по финансовому оздоровлению и банкротству о возбуждении против предприятия дела о несостоятельности, (банкротстве). Согласно раздела 1 Методических положениям по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса анализ и оценка структуры баланса проводятся на основе показателей:

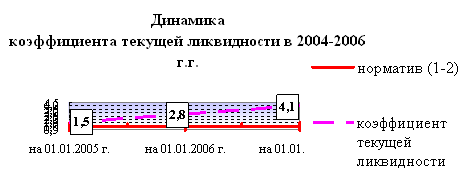

· коэффициента текущей ликвидности - L 4;

· коэффициента обеспеченности собственными средствами - L 7;

· коэффициент восстановления (утраты) платежеспособности.

Основанием для признания структуры предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

· L 4 на конец отчетного года имеет значение менее 2;

· L 7 на конец отчетного периода имеет значение менее 0,1.

Основным показателем, характеризующим наличие реальной возможности у предприятия восстановить (либо утратить) свою платежеспособность в течение определенного периода, является коэффициент восстановления (утраты) платежеспособности.

В том случае, если выполняется хотя бы одно из вышеприведенных условий, рассчитывается коэффициент восстановления платежеспособности за период, установленный равным 6 месяцам. Этот коэффициент характеризует наличие реальной возможности у предприятия восстановить свою платежеспособность и рассчитывается по формуле:

К3 = (L4ф +(6/ Т) (L4ф – L 4н)) / 2 (33)

где:

L4ф - фактическое значение ( в конце отчетного периода)

коэффициента текущей ликвидности;

L4н - значение коэффициента текущей ликвидности в начале

отчетного периода;

6 - период восстановления платежеспособности в месяцах;

Т - отчетный период в месяцах.

Коэффициент восстановления платежеспособности, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность.

Коэффициент восстановления платежеспособности, принимающий значение меньше 1, рассчитанный на период, равный 6 месяцам, свидетельствует о том, что у предприятия в ближайшее время нет реальной возможности восстановить платежеспособность.

В том случае, если L4>2, L7>0,1, рассчитывается коэффициент утраты платежеспособности по формуле:

К3 = (L4ф + (3/Т)(L4ф – L4н))/L4 норм. (34)

где:

L4 норм – нормативное значение коэффициента текущей ликвидности; L4 норм = 2;

3 - период утраты платежеспособности предприятия в месяцах;

L4ф, L 4н, Т – соответствует показателям формулы (33).

Коэффициент утраты платежеспособности, принимающий значение больше 1, рассчитанный на период, равный 3 месяцам, свидетельствует о наличие реальной возможности у предприятия не утратить платежеспособность.

Коэффициент утраты платежеспособности, принимающий значение меньше 1. рассчитанный на период, равный 3 месяцам, свидетельствует о том, что у предприятия в ближайшее время имеется возможность утраты платежеспособности.

Также согласно официальной методике проводится анализ структуры пассива баланса и анализ структуры актива баланса методом сравнения, который был описан в начале данного раздела.

Похожие работы

... предприятия развивать свою деятельность необходимо проводить анализ его финансово-имущественного состояния и платежных обязательств. Для этого целесообразно провести анализ бухгалтерского баланса ЗАО «ВяткаТорф», его финансовой устойчивости и платежеспособности на современном этапе развития. Для целей определения рейтинга кредитоспособности используется методика оценки финансового состояния ЗАО ...

... : инфляция, научно-технический прогресс, изменения конъюнктуры рынка, общеэкономические изменения и т.д. 1.3 Конечные и промежуточные данные бухгалтерской отчетности как исходная информация в финансовом менеджменте Целью финансового анализа является оценка финансовых результатов, деловой активности и устойчивости финансового положения организации. Объектом финансового анализа может быть ...

... , индекс потребительских цен, значения девальвации основной валюты, или индекс цен может быть рассчитан для конкретной компании. ЗАКЛЮЧЕНИЕ В настоящей работе были рассмотрены теоретические аспекты анализа актива баланса: цели, задачи и его последовательность. Была проанализирована структура актива баланса и его группировка по статьям. В ходе анализа показателей актива баланса ОАО " ...

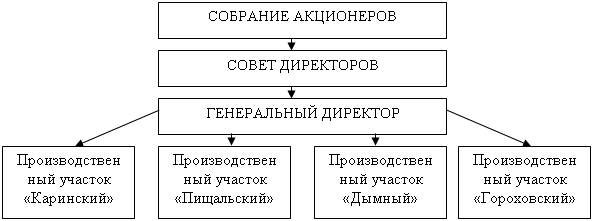

... -экономическом состоянии предприятия 5. Выявление «узких» мест и поиск резервов 6. Разработка рекомендаций по улучшению финансово-экономического состояния предприятия. Глава 2. Анализ бухгалтерского баланса на примере ООО «Грифон» 2.1 КРАТКАЯ ХАРАКТЕРИСТАКА ПРЕДПРИЯТИЯ. Инициатор проекта – общество с ограниченной ответственностью «Грифон»: зарегистрировано в Московской регистрационной ...

0 комментариев