Навигация

Методичні поради до вивчення теми

11.1. Методичні поради до вивчення теми

Центральною ланкою теми є розкриття суті та цілей інвестиційних операцій комерційних банків, а також їх класифікації та економічної характеристики.

Оскільки банки є активними інституційними учасниками фондового ринку (ринку цінних паперів). Діяльність банків з цінними паперами є різноманітною Вони можуть виступати у ролі емітентів, інвесторів, а також займатися професійною діяльністю з цінними паперами.

На основі розгляду української законодавчо-нормативної бази студенти повинні розкрити сутність професійної діяльності банків з цінними паперами, якою вони можуть займатись при наявності відповідної ліцензії Державної комісії з цінних паперів та фондового ринку. До такої діяльності відносять:

1) торгівля цінними паперами (брокерська і ділерська діяльність);

2) депозитарна діяльність;

3) розрахунково - клірингова діяльність;

4) діяльність з управління цінними паперами;

5) ведення реєстру власників іменних цінних паперів;

6) організація торгівлі на ринку цінних паперів.

Особливе місце в темі посідають емісійні операції банків (пасивні), серед яких студенти повинні розглянути:

операції з випуску пайових цінних паперів (акцій або інструментів власності);

операції з випуску боргових зобов'язань (облігацій, депозитних сертифікатів, комерційних цінних паперів);

операції з випуску похідних цінних паперів (валютних, фінансових опціонів, ф'ючерсів, варрантів та інших).

Слід також звернути увагу на заставні операції банків з цінними паперами, які є похідними від кредитних операцій і здійснюються банками для гарантування своєчасного і повного погашення кредиту. Студенти повинні знати, що розмір позик не повинен перевищувати 90% від вартості заставлених державних цінних паперів, які вважаються найліквіднішими.

В структурі названих операцій необхідно розглянути особливості ломбардного кредиту, що надається центральним банком комерційним за результатами кредитних аукціонів під заставу цінних паперів, які внесені до ломбардного списку, а також порядок проведення операцій РЕПО, що грунтуються на угоді між НБУ та комерційними банками про продаж (зворотнє РЕПО) або купівлю (пряме РЕПО) цінних паперів із зобов'язанням зворотної купівлі-продажу у визначений термін цих цінних паперів.

Необхідно розглянути порядок проведення таких операцій, порядок оцінки цінних паперів, що передаються під заставу, а також особливості визначення процентного доходу від інвестування коштів в подібні операції.

Розглядаючи інвестиційні операції банку з цінними паперами (активні операції), окрему увагу слід приділити розгляду основних видів інвестиційних цінних паперів, підходів до формування портфеля цінних паперів і управління ними. А саме, залежно від мети придбання, характеристики цінних паперів, можливості їх оцінювання за справедливою вартістю і строків зберігання в портфелі банку розрізняють:

цінні папери в торговому портфелі;

цінні папери в портфелі на продаж;

цінні папери в портфелі до погашення;

інвестиції в асоційовані та дочірні компанії.

Слід розглянути загальні принципи оцінки цінних паперів у портфелях банку.

Розглядаючи портфельне управління інвестиційними цінними паперами, студенти повинні вміти розрізняти:

активні портфелі цінних паперів, формування яких пов'язано зі спекулятивними оборотами за короткостроковими цінними паперами, придбаними для перепродажу;

пасивні портфелі цінних паперів, що придбані для інвестиційних цілей. До типів такого портфеля відносять портфелі росту, доходу, ризикового капіталу, збалансовані, спеціальні та різні різновиди інвестиційних портфелів.

Розглядаючи позабалансові операції банку з цінними паперами виділяють:

- посередницькі (комісійні, клієнтські) операції банків з цінними паперами, до яких відносять брокерську діяльність на ринку цінних паперів, діяльність з довірчого управління цінними паперами, діяльність з випуску цінних паперів за дорученням, від імені і за рахунок емітента-клієнта банку (андеррайтинг);

- депозитарні операції комерційних банків, до яких відносять депозитарну діяльність депозитарію цінних паперів; депозитарну діяльність зберігача цінних паперів; ведення реєстру власників іменних цінних паперів та розрахунково-клірингову діяльність.

Для обслуговування обігу цінних паперів в Україні згідно законодавства створено дворівневу депозитарну систему, яка складається з двох рівнів:

нижній рівень - це банки-реєстратори власників іменних цінних паперів та зберігачі, які ведуть рахунки власників цінних паперів;

верхній рівень - це Національний депозитарій України, який створено як відкрите акціонерне товариство зі специфічними функціями, Міжрегіональний фондовий союз, створений учасниками фондового ринку, що веде розрахунки з зберігачів та здійснює кліринг і розрахунки за угодами з цінними паперами. Депозитарне обслуговування обігу державних цінних паперів здійснює Депозитарій НБУ.

У перспективі, враховуючи рекомендації Базельського комітету з банківського нагляду та світову практику передбачається створення єдиного Центрального депозитарію цінних паперів.

Окрему увагу у розгляді теми необхідно приділити вивченню основних факторів ризику від інвестиційної діяльності, до яких відносять макроекономічні, галузеві, регіональні ризики, господарчі ризики та ризики з управління інвестиційними портфелями та технічні ризики. Відповідному розгляду підлягають засоби захисту інвестиційних операцій банку від вказаних ризиків.

11.2. Плани практичних занять

Практичне заняття 14

Питання для обговорення

1. Характеристика цінних паперів та видів банківської діяльності на фондовому ринку.

2. Класифікація та види банківських операцій з цінними паперами. Особливості розрахунків за ними.

3. Емісійні операції банків.

Практичне заняття 15

Питання для обговорення

1. Інвестиційні операції банків з цінними паперами.

2. Загальні принципи оцінки цінних паперів у портфелях банку.

3. Механізм проведення позабалансових операцій банків з цінними паперами.

4. Ризики, пов’язані з діяльністю банків на ринку цінних паперів та засоби захисту від них.

Перелік питань, що вивчаються студентом самостійно

1. Особливості регулювання діяльності банку з боку НБУ та Державної комісії з цінних паперів та фондового ринку.

2. Основні етапи емісійної діяльності банків.

3. Основні етапи процесу інвестування в цінні папери.

4. Порядок придбання банками цінних паперів.

5. Особливості використання цінних паперів як предмета застави.

6. Сутність професійної діяльності банків на фондовому ринку.

11.3. Зміст індивідуальних завдань

1. Ознайомлення зі змістом Закону України „Про цінні папери і фондовий ринок”.

2. Ознайомлення зі змістом положення про порядок визначення справедливої вартості та зменшення корисності цінних паперів, а також матеріалами інструкції з бухгалтерського обліку операцій з цінними паперами в банках України.

3. Ознайомлення з методами визначення ефективності інвестування коштів банків у різні види цінних паперів: акцій, облігацій, сертифікатів та ін.

11.4. Інформаційні джерела

Про інвестиційну діяльність // Закони України т.2. – С.173-180.

Про цінні папери і фондовий ринок: Закон України від 23.02. 2006 р.

№ 3480-ІУ.

Інструкція про порядок регулювання діяльності банків України: Затв. постановою Правління НБУ від 28.08. 2001 р. № 368.

Інструкція з бухгалтерського обліку операцій з цінними паперами в банках України: Затв. постановою Правління НБУ від 20.08. 2003 р. №355.

Положення про порядок визначення справедливості вартості та зменшення корисності цінних паперів // Постанова Правління НБУ від 17.12. 2003 р. № 561.

Банківські операції: Підручник. – 3-тє вид., перероб. і доп. / А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та ін.; За заг. ред.А.М. Мороза. – К.: КНЕУ, 2008. – 608с.

Єпіфанов А.О., Маслак Н.Г., Сало І.В. Операції комерційних банків: Навчальний посібник. – Суми: ВТД „Університетська книга”, 2007. – 523 с.

Міщенко В.І., Слав’янська Н.Г., Коренєва О.Г. Банківські операції: Підручник. – 2-ге вид., перероб. і доп. – К.: Знання, 2007. – 796.

Аналіз банківської діяльності / За ред.А.М. Герасимовича. - К.: КНЕУ, 2003. - 599 с.

Васюренко О.В. Банківські операції: Навч. посібник. – К.: 2005. – 243с.

Капран В.І. Банківські операції: Навч. посібник. - К.: ЦУЛ, 2006. – 208с.

Луців Б.Л. Банківська діяльність у сфері інвестицій. – Тернопіль: 2001. – 320с.

Тиркало Р.І. Банківські операції з цінними паперами. – Тернопіль: 2004. – 211с.

Модуль 3. Семестр УІІ. Операції банків в іноземній валюті Тема 12. Економіко-правові та організаційні основи здійснення банками операцій в іноземній валютіПохожие работы

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

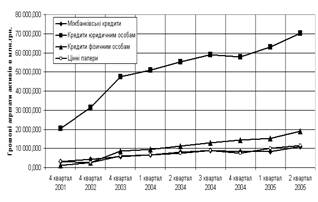

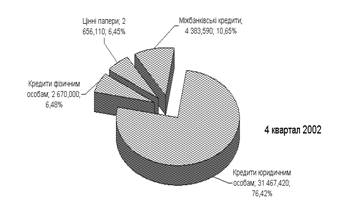

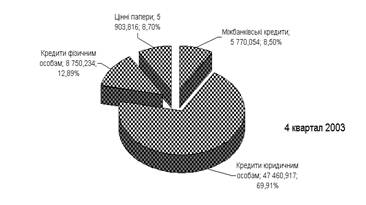

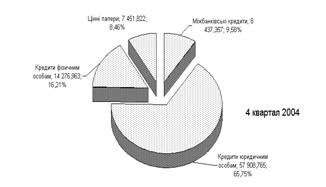

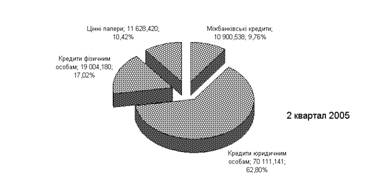

... йну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності). На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції: - за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ ...

... врегулювання економічних взаємовідносин між суб'єктами економіки, що діють на фінансовому ринку, державний бюджет та інші елементи. Одним із видів послуг на ринку фінансових послуг є нетрадиційні банківські операції та послуги, які включають: лізингові операції банків, факторинг та форфейтинг, гарантійні операції банків, трастові послуги банків та інші нетрадиційні банківські операції. Нетрадиц ...

... нагляду за всією сукупністю фінансових посередників у частині здійснення ними банківських операцій, а також правових механізмів підвищення рівня капіталізації банків. 2. Банківська діяльність та банківські операції Поняття банківської діяльності на сьогодні отримало своє легальне визначення у законодавстві України. Дефініція банківської діяльності, наведена у ст. 2 Закону України "Про банки і ...

0 комментариев