Навигация

Методичні поради до вивчення теми

12.1. Методичні поради до вивчення теми

Розгляд теми починають з визначення економічних та організаційних основ здійснення валютних операцій.

Валютні операції це:

1) операції, пов'язані з переходом права власності на валютні цінності, за винятком операцій, що здійснюються між резидентами у валюті України;

2) операції пов'язані з використанням валютних цінностей в міжнародному обігу як засобу платежу, з передаванням заборгованостей та інших зобов'язань, предметом яких є валютні цінності;

3) операції, пов'язані з ввезенням, переказуванням і пересиланням на територію України та вивезенням, переказуванням і пересиланням за її межі валютних цінностей.

Розглядаючи економічну сутність валютного ринку необхідно звернути увагу на правове регулювання банківських операцій в іноземній валюті в Україні, яке ґрунтується на нормативних положеннях внутрішнього законодавства, а також на положеннях міжнародних договорів та міжнародних звичаїв.

Валютні операції це такі операції, об’єктом яких є валютні цінності, а суб’єктами – уповноважені банки (які отримали відповідну генеральну ліцензію на здійснення валютних операцій), а також усі інші суб’єкти зовнішньоекономічної діяльності, передбачені Законом України „Про зовнішньоекономічну діяльність” (резиденти та нерезиденти).

Враховуючи, що на сьогодні відсутні єдині підходи щодо класифікації валютних операцій, слід враховувати єдині підходи нормативних положень НБУ щодо класифікації валютних операцій. А саме:

1) поточні валютні операції, у тому числі:

а) поточні торговельні валютні операції, пов’язані з розрахунками:

- між юридичними особами - резидентами і юридичними особами - нерезидентами при здійсненні зовнішньоекономічної діяльності за торговельними операціями;

- між юридичними особами - резидентами на території України, за умови наявності індивідуальної ліцензії Національного банку України;

- між юридичними особами - нерезидентами та юридичними особами - резидентами через юридичних осіб - резидентів посередників відповідно до договорів (контрактів, угод), що укладені відповідно до чинного законодавства України;

- інші розрахунки, що здійснюються відповідно до чинного законодавства України;

- операції на міжбанківському валютному ринку України;

- оплата товарів (робіт, послуг) з використанням чеків та пластикових карток;

б) поточні неторговельні валютні операції, пов’язані з розрахунками:

- виплата готівкової іноземної валюти та платіжними документами в іноземній валюті на витрати, пов'язані з відрядженнями;

- виплата готівкової іноземної валюти за чеками та пластиковими картками фізичним особам (резидентам та нерезидентам);

- оплата праці нерезидентів, які згідно з укладеними трудовими угодами (контрактами) працюють в Україні;

- перерахування коштів в іноземній валюті за навчання, лікування, патентування, сплату митних платежів, членських внесків;

- виплата готівкової іноземної валюти за переказами з-за кордону (пенсії, аліменти, оплата праці, спадщина, допомога родичів тощо);

- переказ за межі України коштів в іноземній валюті (пенсії, аліменти, оплата праці, спадщина, допомога родичам тощо);

- інші виплати та перекази в іноземній валюті, що не суперечать чинному законодавству України.

2) валютні операції, пов’язані з рухом капіталу, у тому числі:

- надання та отримання резидентами фінансових кредитів і позик;

- операції, пов'язані з виконанням зобов'язань за гарантіями, поруками та заставою;

- операції, пов'язані з виконанням зобов'язань за лізингом;

- операції, пов'язані з виконанням зобов'язань за факторингом;

- здійснення прямих та портфельних інвестицій в Україну;

- виплата прибутків, доходів та інших коштів, отриманих іноземними інвесторами від прямих інвестицій та розміщених серед нерезидентів цінних паперів українських емітентів;

- операції з цінними паперами;

- розміщення коштів на вкладних (депозитних) рахунках;

- операції, пов'язані з експортом та імпортом продукції, робіт, послуг, розрахунки за якими відповідно до договору передбачають відстрочення платежу на строк, який перевищує встановлений законодавством України (комерційний кредит);

- міжнародні перекази за угодами, пов'язаними з накопиченням пенсійних активів;

- інші валютні операції, які не є поточними.

3) валютно-обмінні операції з іноземною валютою і дорожніми та іменними чеками (валютно-обмінні операції:

- купівля у фізичних осіб - резидентів і нерезидентів готівкової іноземної валюти за готівкові гривні;

- продаж фізичним особам - резидентам готівкової іноземної валюти за готівкові гривні;

- зворотний обмін фізичним особам - нерезидентам невикористаних готівкових гривень на готівкову іноземну валюту;

- купівля-продаж дорожніх чеків за готівкову іноземну валюту, а також купівля-продаж дорожніх чеків за готівкові гривні;

- конвертація (обмін) готівкової іноземної валюти однієї іноземної держави на готівкову іноземну валюту іншої іноземної держави;

- прийняття на інкасо банкнот іноземних держав та іменних чеків.

Окремому розгляду підлягає порядок відкриття та ведення валютних рахунків юридичних осіб-резидентів та представництв юридичних осіб-нерезидентів в уповноважених банках. Відкриття та обслуговування рахунків в іноземній валюті фізичних осіб.

Окремому розгляду підлягають способи і засоби здійснення міжбанківських операцій в іноземній валюті, які ґрунтуються на кореспондентських відносинах.

Основою кореспондентських відносин є наступні основні елементи:

1. Кореспондентська угода - договір про встановлення кореспондентських відносин і відкриття кореспондентських рахунків лоро та ностро, в якому фіксується термін дії договору, розмір комісійних зборів, порядок відкриття і режим функціонування кореспондентських рахунків (субрахунків) та інші зобов'язання сторін.

2. Кореспондентський рахунок відкривається комерційному банку - юридичній особі для здійснення розрахунків, що їх виконує один банк за дорученням і на кошти іншого банку на підставі укладеної кореспондентської угоди; спеціальний рахунок, що відкривається банківськими установами і тільки банківським установам.

3. Види кореспондентських рахунків:

- рахунки ностро - рахунок банку А у банку Б; рахунок у банку-кореспонденті, який веде кореспондуючий рахунок ("наш рахунок у вас");

- рахунок лоро - рахунок банку Б у банку А; рахунок в обслуговуючому банку ("ваш рахунок у нас").

Розглядається основний зміст та мета встановлення кореспондентських відносин, а також критерії вибору банку-кореспондента.

Для відкриття рахунку банк-кореспондент надає такі документи: дозвіл регіонального управління Національного банку на встановлення прямих кореспондентських відносин; заяву на відкриття рахунку; нотаріально завірені копії статуту та банківські ліцензії; картку із зразками підписів та відбитком печатки; баланс та довідку про дотримання економічних нормативів на останню звітну дату.

Операції за кореспондентськими рахунками комерційних банків можуть виконуватися в межах наявних коштів; за взаємною домовленістю можливий овердрафт.

Вид зв'язку для передачі інформації банки-кореспонденти обирають самі; обов'язковим при цьому є кодування інформації з метою забезпечення конфіденційності.

Обов’язковим є обмін контрольними документами

Контрольні документи - документи, надані банками один одному з метою запобігти можливості втрат у результаті зловживання їх ім'ям.

Перелік контрольних документів:

річний звіт/баланс; список підписів уповноважених осіб; угода щодо використання кодового ключа, кодів SWIFT (кодів, що гарантують істинність); список банків-кореспондентів в інших країнах; якщо є, копію ліцензії центрального банку або, принаймні, Довідку про те, що вона надана із зазначенням її номера (залежно від законодавства даної держави)

При цьому прийнято надсилати письмове підтвердження цілісності отриманих документів, що містять контрольні ключі.

12.2. Плани практичних занять

Практичне заняття 1

Питання для обговорення

1. Економічні та організаційні основи здійснення валютних операцій:

- валютні цінності та валютний ринок;

- види та учасники валютного ринку;

- класифікація валютних операцій.

2. Порядок відкриття та ведення валютних рахунків.

валюті.

4. Електронні системи міжнародних міжбанківських платежів.

Перелік питань, що вивчаються студентом самостійно

1. Особливості правового регулювання операцій банків в іноземній валюті.

2. Поняття валютних операцій, валютних цінностей та операцій в іноземній валюті.

3. Характеристика суб’єктів валютних операцій як резидентів та нерезидентів.

4. Способи і засоби здійснення міжбанківських операцій в іноземній валюті.

12.3. Зміст індивідуальних завдань

1. Ознайомлення зі змістом Закону України „Про зовнішньоекономічну діяльність” та декретом Кабінету Міністрів України „Про систему валютного регулювання і валютного контролю”.

2. Ознайомлення зі змістом положення про валютний контроль.

3. Ознайомлення зі змістом положення про відкриття та функціонування кореспондентських рахунків банків-резидентів і нерезидентів в іноземній валюті та кореспондентських рахунків банків-нерезидентів у гривнях.

12.4. Інформаційні джерела

Конституція України // Відомості Верховної Ради України. – 1996. - №30.

Про зовнішньоекономічну діяльність: Закон України від 16.04. 1991 р. № 959/ХИ-ВР.

Про систему валютного регулювання і валютного контролю: Декрет Кабінету Міністрів України від 19.02. 1993 р. № 15-93.

Положення про відкриття та функціонування кореспондентських рахунків банків-резидентів і нерезидентів в іноземній валюті та кореспондентських рахунків банків-нерезидентів у гривнях: Затв. постановою Правління НБУ від 26.03. 1998 р. № 118.

Положення про валютний контроль: Затв. постановою Правління НБУ від 08.02. 2000 р. № 49.

Інструкція про порядок відкриття, використання та закриття рахунків у національній та іноземній валюті: Затв. постановою Правління НБУ від 12.11. 2003 р. №492.

Банківські операції: Підручник. – 3-тє вид., перероб. і доп. / А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та ін.; За заг. ред.А.М. Мороза. – К.: КНЕУ, 2008. – 608с.

Єпіфанов А.О., Маслак Н.Г., Сало І.В. Операції комерційних банків: Навчальний посібник. – Суми: ВТД „Університетська книга”, 2007. – 523 с.

Міщенко В.І., Слав’янська Н.Г., Коренєва О.Г. Банківські операції: Підручник. – 2-ге вид., перероб. і доп. – К.: Знання, 2007. – 796.

Васюренко О.В. Банківські операції: Навч. посібник. – К.: 2005. – 243с.

Михайлів З.В., Гаталяк З.П., Горбаль Н.І. Міжнародні кредитно-розрахункові відносини та валютні операції: Навч. посібник, - Львів: 2004. - 244с.

Руденко Л.В. Міжнародні кредитно-розрахункові і валютні операції: Підручник. – К.: ЦУЛ, 2003. – 616 с.

Тема 13. Торговельні операції банків в іноземній валютіПохожие работы

... будь-який громадянин в Україні, якщо в нього є стабільний дохід, може отримати “кредитку” без заставного майна та будь-яких гарантій, як це відбувається в розвинутих країнах світу. 3.3 Місце операцій з пластиковим картками в Інтернет-просторі України Лідери провідних держав та широкі кола ділового світу сприймають нову економіку не лише як сучасну модель ведення бізнесу, а й як стратегічну ...

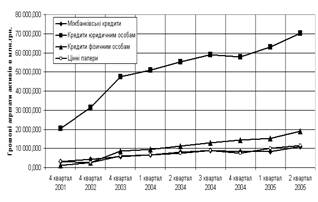

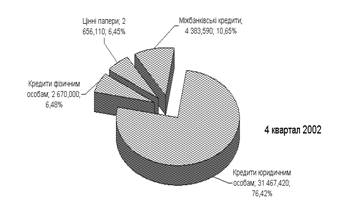

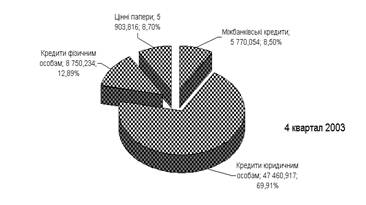

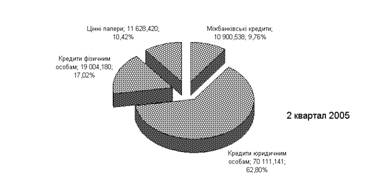

... йну діяльність збільшилися на 93,8 % і складають 11743,1 млн. грн. (11,6 % від кредитів, наданих суб'єктам господарської діяльності). На фоні середніх показників для банківської системи України індивідуальний аналіз операцій кредитування юридичних осіб в АППБ „Аваль” у 2005 році виявив інші тенденції: - за рівнем обсягу валюти балансу 17,285 млрд. грн. за результатами 3 кварталу 2005 року АППБ ...

... врегулювання економічних взаємовідносин між суб'єктами економіки, що діють на фінансовому ринку, державний бюджет та інші елементи. Одним із видів послуг на ринку фінансових послуг є нетрадиційні банківські операції та послуги, які включають: лізингові операції банків, факторинг та форфейтинг, гарантійні операції банків, трастові послуги банків та інші нетрадиційні банківські операції. Нетрадиц ...

... нагляду за всією сукупністю фінансових посередників у частині здійснення ними банківських операцій, а також правових механізмів підвищення рівня капіталізації банків. 2. Банківська діяльність та банківські операції Поняття банківської діяльності на сьогодні отримало своє легальне визначення у законодавстві України. Дефініція банківської діяльності, наведена у ст. 2 Закону України "Про банки і ...

0 комментариев