Навигация

Анализ финансовой устойчивости организации

3.2 Анализ финансовой устойчивости организации

Финансовая устойчивость представляет собой определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. Знание предельных границ изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы позволяет генерировать такие направления хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Балансовая модель финансовой устойчивости имеет следующий вид:

F + Z + Ra = ИС + КТ + Кt + Rp + KO;

где, условные обозначения имеют тот же смысл, что и в таблице 5:

− F - основной капитал (итог раздела I актива баланса);

− Z - запасы. Для обеспечения равенства валюты агрегированного баланса к этому разделу можно отнести и НДС по приобретенным ценностям. Желательно запасы уменьшить на стоимость товаров отгруженных и прибавить товары отгруженные к Ra, так как по степени ликвидности они более соответствуют дебиторской задолженности;

− Ra - расчеты (дебиторская задолженность), товары отгруженные, денежные средства, краткосрочные финансовые вложения и прочие активы (раздела II актива баланса);

− Z+Ra = O - оборотные активы (итог раздела II актива баланса);

− ИС - источники собственных средств (итог раздела III пассива баланса и статьи: “Задолженность участникам (учредителям) по выплате доходов”, “Доходы будущих периодов”, “Резервы предстоящих расходов” раздела V пассива баланса);

− KT - долгосрочные кредиты и заемные средства (итог раздела IV пассива баланса);

− Kt - краткосрочные кредиты и заемные средства (стр. 610 раздела V пассива баланса);

− KO - обязательства, не погашенные в срок (данные из разделов 1; 2 и справки к разделу 2 формы 5). Следует иметь в виду, что эти обязательства включены в состав пассива баланса при подсчете итога, но не выделены в нем;

− Rp - расчеты (кредиторская задолженность) и прочие пассивы (стр. 620 и строка 660 раздела V пассива баланса).

Перед началом деятельности организациям прежде необходимо приобрести основные средства (здания, оборудование и др.) и прочие внеоборотные активы, и лишь в процессе их использования будут потребляться запасы и другие оборотные активы. Поэтому собственный капитал, долгосрочные кредиты и займы направляются, в первую очередь, на приобретение основных средств, на капитальные вложения. Исходя из этого условия, преобразуем исходную балансовую формулу:

Z+Rа = (ИС + КТ) — F + Кt + Rp+ KO .

В оценке финансового состояния используют также показатель стоимости чистых мобильных средств, определяемый как разность между оборотными активами и краткосрочной задолженностью. В соответствии с преобразованной балансовой моделью чистые мобильные средства Z+Rа — (Кt + KO + Rp) приближенно равны значению собственных и долгосрочных заемных источников формирования запасов (ET):

Z+Rа — (Кt + Rp + KO) = (ИС + КТ) — F.

Собственный капитал и долгосрочные обязательства могут использоваться организацией длительное время, так как они не требуют срочного погашения. Поэтому их сумму (ИС + КТ) называют постоянным (перманентным) капиталом.

Следовательно, для обеспечения устойчивости необходимо, чтобы после покрытия внеоборотных активов перманентным (постоянным) капиталом (ИС + КТ) — F собственных источников и долгосрочных обязательств должно быть достаточно для покрытия запасов:

Z ≤ (ИС + КТ) — F.

Денежных средств, краткосрочных финансовых вложений и активных расчетов достаточно для покрытия краткосрочной задолженности предприятия (Кt + Rp + KO), т. е. при условии ограничения запасов Z величиной (ИС + КТ) — F будет выполняться условие платежеспособности предприятия:

Rа = Кt + Rp + KO.

Таблица 5 – Баланс предприятия (в агрегированном виде)

| Актив | Условные обозначения | Пассив | Условные обозначения |

| 1. Основной капитал | F | 4. Источники собственных средств | ИС |

| 2. Запасы | Z | 5. Кредиты и другие заемные средства,в том числе: | K |

| 3. Расчеты, денежные средства и прочие активы, в том числе: | Ra | долгосрочные кредиты и заемные средства | KT |

| расчеты и прочие активы (дебиторская задолженность, займы, предоставленные организациям на срок менее 12 месяцев) | ra | краткосрочные кредиты и заемные средства | Kt |

| денежные средства, ценные бумаги и прочие краткосрочные финансовые вложения | Д | расчеты и прочие пассивы | Rp |

| обязательства организации, не погашенные в срок | KO | ||

| Баланс | B | Баланс | B |

Оценка финансовой устойчивости связана с общим условием устойчивости: Z + F ≤ ИС + КТ, которое означает, что вложения в основной капитал и материальные запасы не должны превышать величины перманентного капитала.

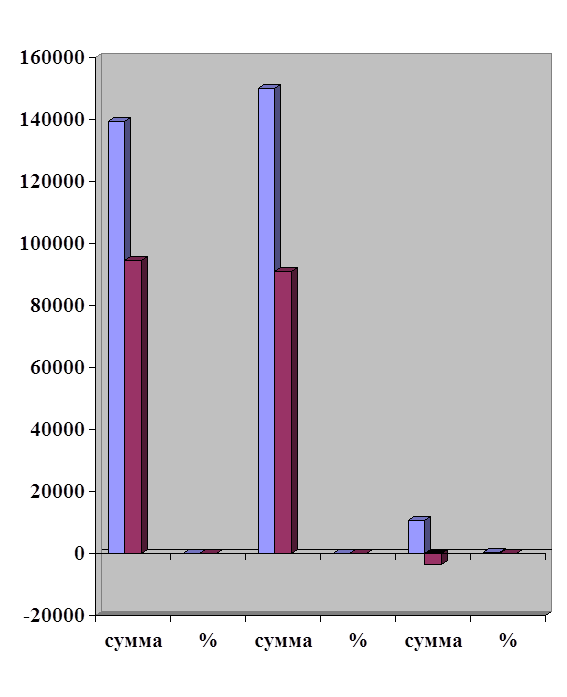

В рассматриваемом примере (таблица 2 и 3) устойчивость данного организации не соответствует неравенству:

Похожие работы

... укрепления финансового положения, а также улучшение отношений между предприятием и внешними финансовыми, кредитными органами и другие. Целью моей курсовой работы является анализ финансового состояния и анализ финансовых результатов предприятия ОАО «Газ – Сервис» филиал «Туймазыгаз» оценить прошлую деятельность и сравнить с данным периодом, а также выявить перспективы развития и разработать меры ...

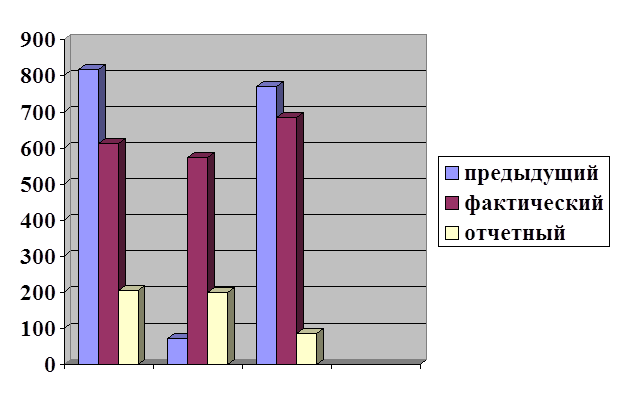

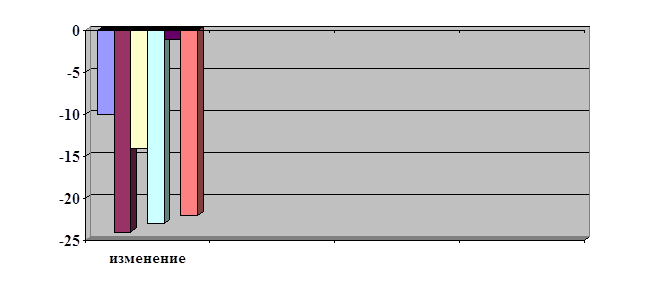

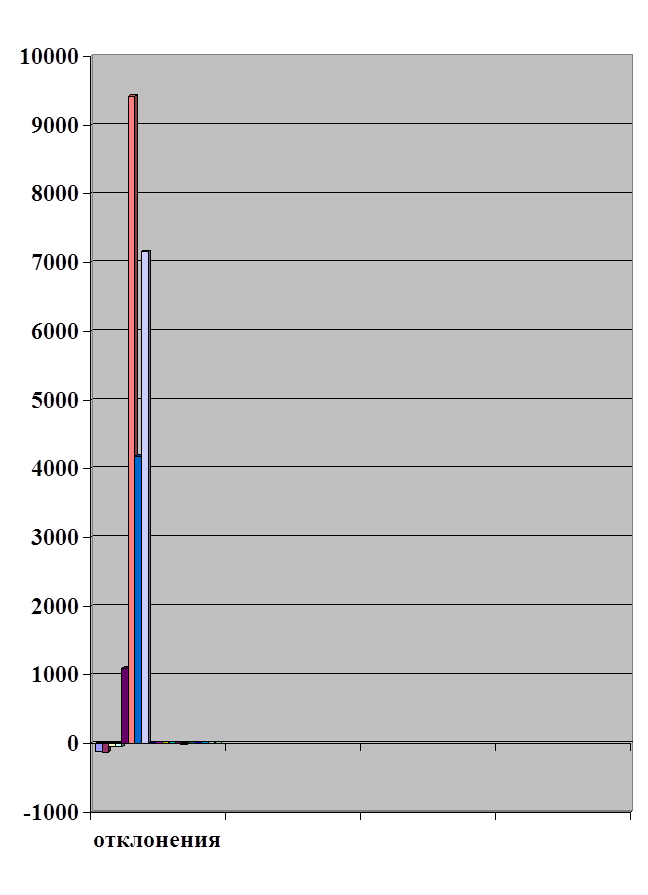

... самостоятельно. После определения прибыли и налога идет процесс анализа основных показателей. 2.2Анализ уровня динамики показателей финансовых результатов деятельности предприятия. Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование : 1) изменение каждого за текущий анализируемый период ( горизонтальный анализ ); 2) ...

... главным источником формирования прибыли до налогообложения является основная деятельность. Поэтому снижается зависимость предприятия от внешнеэкономических факторов, и растет роль трудового коллектива в формировании основных финансовых результатов его деятельности (прибыли и рентабельности). На долю операционных и внереализационных доходов приходится соответственно 4,8% и 4,1% общей суммы доходов ...

... объемов выручки Сокращение суммы нераспределенной прибыли Сокращение уставного капитала Уменьшение резервного капитала Уменьшение фондов предприятия 1.5 Анализ финансовых результатов деятельности предприятия Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования организации по всем направлениям ее деятельности: производственной, сбытовой, ...

0 комментариев