Навигация

Ступінь використання визначеної валюти на євроринку й у міжнародних розрахунках

5. Ступінь використання визначеної валюти на євроринку й у міжнародних розрахунках.

6. На курсове співвідношення валют впливає також прискорення чи затримка міжнародних платежів. У чеканні зниження курсу національної валюти імпортери намагаються прискорити платежі в іноземній валюті, щоб не нести втрат при підвищенні її курсу. При зміцненні національної валюти, навпроти, переважає її прагнення до затримки платежів в іноземній валюті.

7. Ступінь довіри до валюти на національному і світовому ринках. Вона визначається станом економіки і політичною обстановкою в країні, а також розглянутими вище факторами, що роблять вплив на валютний курс. Причому дилери враховують не тільки дані темпи економічного росту, інфляції, рівень купівельної спроможності валюти, співвідношення попиту та пропозиції валюти, але і перспективи їхньої динаміки.

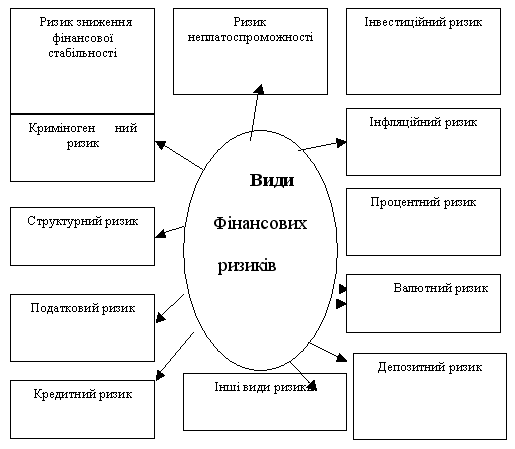

Ризик – це характерна ознака діяльності будь-якого виробника, у тому числі банку, що відбиває можливі несприятливі наслідки у випадку неуспіху. Ризик виражається можливістю одержання таких небажаних результатів, як втрата прибутку або виникнення збитків.

Валютні ризики є частиною комерційних ризиків, до яких схильні учасники міжнародних економічних відносин. Валютний ризик – це ризик втрат при купівлі-продажі іноземної валюти за різними курсами.

Даний ризик, або ризик курсових втрат, пов'язаний з інтернаціоналізацією ринку банківських операцій, створенням транснаціональних (спільних) підприємств та банківських організацій і диверсифікацією їхньої діяльності, і являє собою можливість грошових втрат у результаті коливань валютних курсів.

При цьому зміна курсів валют по відношенню один до одного відбувається в силу численних чинників, наприклад: у зв'язку зі зміною внутрішньої вартості валют, постійним переливом грошових потоків із країни в країну, спекуляцією і т.д. Ключовим чинником, що характеризує будь-яку валюту є ступінь довіри до валюти резидентів і нерезидентів.

Валютний ризик – це ймовірність виникнення можливих збитків унаслідок несприятливих змін курсів іноземних валют. Фактори, які впливають на ризик, можна розподілити на дві групи.

1. Фактори впливу на валютний ризик.

а) Збільшують ризик:

– коливання валютних курсів;

– відкриті валютні позиції.

б) Зменшують ризик:

– ліміти позицій за валютами;

– контроль за ризикам з боку керівництва;

– використання методів хеджування.

2. Методами хеджування (страхування) валютного ризику є:

– погодження надходжень і платежів (структурне балансування);

– «валютні кошики» – набір валют, об'єднаних у певних пропорціях, тобто курс валюти стосовно певного набору інших валют;

– методи короткострокового хеджування – поєднують форвардні, опціонні угоди та угоди «своп»;

– методи довгострокового хеджування – фінансові ф'ючерси і дисконтування вимог у валюті (уступка права вимоги боргу в іноземній валюті замість негайно сплаченої суми банком у національній або іншій валюті).

Валютна позиція банку – це співвідношення між сумою активів та позабалансових вимог у певній іноземній валюті та сумою балансових та позабалансових зобов'язань у цій же валюті. Вона буває:

– відкрита – не дорівнює нулю, веде за собою додатковий ризик у разі зміни валютного курсу;

– відкрита довга – вартість активів та позабалансових вимог перевищує вартість пасивів та позабалансових зобов'язань у кожній іноземній валюті. Банк може понести втрати у разі збільшення курсу національної валюти щодо іноземної валюти;

– відкрита коротка – вартість пасивів та позабалансових зобов'язань перевищує вартість активів та позабалансових вимог у кожній іноземній валюті. Банк може понести додаткові витрати у разі збільшення курсу іноземної валюти щодо національної валюти;

закрита – дорівнює нулю.

Валютний ризик – це ризик втрат, обумовлений несприятливою зміною курсів іноземних валют у ході здійснення угод по їхній купівлі-продажу. Валютні операції підрозділяють на «касові» і «термінові». Ринок касових операцій потребує оплати на протязі двох робочих днів із дня виконання контракту, тому невиконання зобов'язань менш ймовірне. До таких угод відносять овернайт. До термінових угод належать: форвард, ф’ючерси, опціони.

Ризик несплати по термінових валютних операціях залежить від кредитоспроможності інвестора і терміну контракту. Чим більший цей термін, тим вища можливість зміни курсу і несплати.

Зміст термінових видів угод з точки зору ризику такий [39]:

1) Форвард.

Форвардною угодою називається така угода, при якій курс встановлюється в даний час, а обмін валютами відбувається в майбутньому.

Якщо є реальна можливість виникнення валютного ризику в майбутньому, він покривається форвардной угодою.

Банк займає форвардну позицію у випадку, якщо клієнт продає або купує іноземну валюту по форварду, тобто з обміном валют на майбутню зафіксовану дату, а також, якщо сам банк продає або купує іноземну валюту по форварду з метою отримання прибутку. Проте тут є присутнім ризик зміни цін, що може призвести до збитків банку.

2) Опціонні операції.

Опціон – це угода між покупцем і продавцем, що надає покупцю право – але не зобов'язання – купувати валюту в продавця опціону або ж продавати її.

Опціон є одним із варіантів повного покриття валютних ризиків. Його можна використовувати як страховку, використовуючи при несприятливих змінах курсу. У порівнянні з форвардом, опціон дає кращий захист від можливих ризиків, тому що покупець опціону лишає за собою право вибору здійснення або нездійснення угоди.

3) Ф’ючерси.

Ф’ючерсні контракти укладають на спеціальних біржах і, на відміну від форвардного контракту, ф’ючерс не передбачає реальну купівлю-продаж валюти. Позиція по ф’ючерсу ліквідується за допомогою зустрічних контрактів. Ризик по ф’ючерсам мінімізується за рахунок можливості покрити зобов'язання по першому ф'ючерсному контракту шляхом здійснення зустрічної оберненої угоди.

Валютні ризики можна структуризувати у такий спосіб:

а) кредитний ризик – ризик, обумовлений небажанням або неможливістю клієнта або контр-партнера розрахуватися за своїми обов'язками;

б) конверсійний ризик – ризики валютних збитків безпосередньо по конкретних операціях.

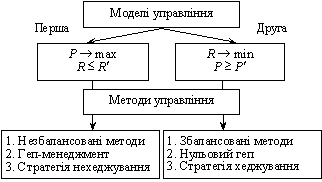

Валютні ризики управляються в банках різноманітними методами. Першим кроком до управління валютними ризиками всередині структури банку є встановлення лімітів на валютні операції. Так, наприклад, дуже поширені такі види лімітів:

– ліміти на іноземні держави (встановлюються максимально можливі суми для операцій на протязі дня з клієнтами і контр-партнерами в сумі з кожної конкретної країни);

– ліміти на операції з контр-партнерами і клієнтами (встановлюється максимально можлива сума для операцій на кожного контр-партнера, клієнта або групу клієнтів);

– ліміт інструментарію (встановлення обмежень по використовуваних інструментах і валютам із визначенням списку можливих до торгівлі валют і інструментів торгівлі);

– ліміт збитків (встановлюється максимально можливий розмір збитків, після досягнення якого всі відкриті позиції повинні бути закриті зі збитками). У деяких банках такий ліміт встановлюється на кожний робочий день або окремий період часу (один місяць), у деяких банках він підрозділяється на окремі види інструментів, а в інших може також встановлюватися на окремих дилерів.

Крім лімітів у світовій практиці застосовуються такі методи зниження валютних ризиків:

– взаємний залік купівлі-продажу валюти по активу і пасиву, так званий метод «метчінг», де за допомогою відрахування надходження валюти з розміру її відтоку банк має можливість впливати на їхній розмір і відповідно на свої ризики.

– використання методу «неттінга», що полягає в максимальному скороченні кількості валютних операцій за допомогою їх укрупнення. З цією метою банки створюють підрозділи, що координують надходження заявок на купівлю-продаж іноземної валюти.

– придбання додаткової інформації шляхом придбання інформаційних продуктів спеціалізованих фірм у режимі реального часу валютних курсів, що відображають зміни і останню інформацію.

– ретельне вивчення й аналіз валютних ринків.

Ще одним методом управління валютним ризиком є аналіз змін курсів валют. Такий аналіз буває фундаментальним і технічним.

Фундаментальний аналіз зміни курсів валют заснований на припущенні, що основні зміни курсів відбуваються під дією макроекономічних чинників розвитку економік країн-емітентів валюти. Аналітики, що прираховують себе до фундаменталістів, уважно відслідковують базові показники макроекономічного розвитку окремих країн і прогнозують зміни курсів валют у довгостроковій перспективі.

Технічний аналіз заснований на положенні про те, що макроекономічні показники в короткостроковій і середньостроковій перспективі мало відбиваються на змінах курсів валют. Більше того, курси валют можна з винятковою точністю прогнозувати тільки за допомогою методу технічного аналізу, основою якого є математична система. Технічний аналіз простежує тенденцію коливань курсів валют і дає сигнали до купівлі та продажу.

В Україні згідно з «Положенням про встановлення офіційного курсу гривні до іноземних валют та курсу банківських металів» [24] Національний банк України визначає порядок установлення і використання офіційного курсу гривні до іноземних валют та банківських металів:

1. Національний банк України (далі – Національний банк) установлює офіційний курс гривні до іноземних валют, міжнародних рахункових та тирчасових грошових одиниць, а також офіційний (обліковий) курс банківських металів (далі – офіційний курс гривні до іноземних валют та банківських металів).

2. Офіційний курс гривні до іноземних валют та банківських металів установлюється:

– щоденно – для вільно конвертованих валют (1-а група Класифікатора іноземних валют та банківських металів [24]), для іноземних валют інших країн, які є головними зовнішньоекономічними партнерами України, і для банківських металів;

– один раз на місяць – для інших іноземних валют;

– один раз на місяць повторно – для спеціальних прав запозичення (далі – СПЗ).

3. Офіційний курс гривні до іноземних валют та банківських металів розраховується:

а) до долара США – на підставі котирування валюти на міжбанківському валютному ринку та з урахуванням інформації про діючий офіційний курс Національного банку і про проведені ним операції з купівлі-продажу іноземних валют 1ї групи Класифікатора, а також відомостей про курсові та цінові зміни на світових фінансових та товарних ринках, інших показників, зміна яких може впливати на валютний ринок України;

б) до таких валют: австралійський долар, англійський фунт стерлінгів, датська крона, естонська крона, ісландська крона, канадський долар, латвійський лат, литовський літ, норвезька крона, польський злотий, сінгапурський долар, словацька крона, турецька ліра, угорський форинт, чеська крона, шведська крона, швейцарський франк, юань женьміньбі (Китай), японська єна, євро, лев (Болгарія), вон Республіки Корея, долар Гонконгу, кіпрський фунт, мальтійська ліра, новозеландський долар, румунський лей, словенський толар, хорватська куна – на підставі інформації про курс гривні до долара США, установлений згідно з підпунктом «а» цього пункту, та про щоденний фіксинг курсів валют до євро Європейського центрального банку;

в) до таких валют: азербайджанський манат, білоруський рубль, казахстанський тенге, молдовський лей, російський рубль, туркменський манат, узбецький сум, вірменський драм, грузинський ларі, киргизький сом, таджицький сомоні – на підставі інформації про курс гривні до долара США, установлений згідно з підпунктом «а» цього пункту, та про курси національних валют до долара США, установлені відповідними центральними (національними) банками держав;

г) до таких валют: бразильський ріал, в'єтнамський донг, єгипетський фунт, ізраїльський новий шекель, індійська рупія, іранський ріал, іракський динар, кувейтський динар, ліванський фунт, лівійський динар, мексиканське нове песо, монгольський тугрик, пакистанська рупія, перуанський новий сол, саудівський ріал, сирійський фунт, новий тайванський долар, франк КФА, чилійське песо – на підставі інформації про курс гривні до долара США, установлений згідно з підпунктом «а» цього пункту, та про поточні кроскурси відповідних валют до долара США на міжнародних валютних ринках, у тому числі тих, що публікує газета «Financial Times»;

ґ) до СПЗ – на підставі інформації про курс гривні до долара США, установлений згідно з підпунктом «а» цього пункту, та про курс СПЗ до долара США, установлений Казначейським управлінням Міжнародного валютного фонду (далі – МВФ).

Офіційний курс гривні до долара США для розрахунків з Індією визначається розрахунково.

4. Для розрахунку курсу гривні до іноземних валют використовується інформація про котирування іноземних валют за станом на останню дату.

5. До банківських металів: золота (959, XAU), срібла (961, XAG), платини (962, XPT) та паладію (964, XPD) – на підставі інформації про ціни на дорогоцінні метали, визначені (зафіксовані) учасниками Лондонської асоціації ринку дорогоцінних металів та учасниками Лондонського ринку платини та паладію та офіційного обмінного курсу гривні до долара США.

6. Якщо немає поточних котирувань банківських металів на Лондонському ринку дорогоцінних металів та ринку платини і паладію для визначення офіційних (облікових) курсів банківських металів, то використовується їх значення за попередній день.

7. Інформація про фіксинг золота, срібла, платини та паладію для визначення офіційних (облікових) курсів цих банківських металів отримується по міжнародній інформаційній мережі Reuters та Інтернет.

8. Офіційний курс гривні до іноземних валют та банківських металів розраховується Департаментом валютного регулювання та затверджується першим заступником Голови Національного банку.

9. Офіційний курс гривні до іноземних валют та банківських металів використовується резидентами та нерезидентами України для здійснення бухгалтерського обліку операцій з іноземною валютою та банківськими металами, а також для здійснення Національним банком валютних операцій з Державним казначейством України.

10. Національний банк установлює офіційний курс гривні до іноземних валют та банківських металів без зобов'язання здійснювати за ним операції з купівліпродажу іноземної валюти та банківських металів.

Таблиця 1.3. Перелік іноземних валют, до яких офіційний курс гривні встановлюється Національним банком України щоденно [24]

| Код валюти | Кількість одиниць валюти | Найменування валюти | |

| цифровий | літерний | ||

| 036 | AUD | 100 | австралійських доларів |

| 826 | GBP | 100 | англійських фунтів стерлінгів |

| 031 | AZM | 10000 | азербайджанських манатів |

| 974 | BYR | 10 | білоруських рублів |

| 208 | DKK | 100 | датських крон |

| 840 | USD | 100 | доларів США |

| 233 | EEK | 100 | естонських крон |

| 352 | ISK | 100 | ісландських крон |

| 124 | CAD | 100 | канадських доларів |

| 398 | KZT | 100 | казахстанських тенге |

| 428 | LVL | 100 | латвійських латів |

| 440 | LTL | 100 | литовських літів |

| 498 | MDL | 100 | Молдовських леїв |

| 578 | NOK | 100 | норвезьких крон |

| 985 | PLN | 100 | польських злотих |

| 643 | RUB | 10 | російських рублів |

| 702 | SGD | 100 | сінгапурських доларів |

| 703 | SKK | 100 | словацьких крон |

| 792 | TRL | 10000 | турецьких лір |

| 795 | TMM | 10000 | туркменських манатів |

| 348 | HUF | 1000 | угорських форинтів |

| 860 | UZS | 100 | узбецьких сумів |

| 203 | CZK | 100 | чеських крон |

| 752 | SEK | 100 | шведських крон |

| 756 | CHF | 100 | швейцарських франків |

| 156 | CNY | 100 | юанів женьміньбі (Китай) |

| 392 | JPY | 1000 | японських єн |

| 978 | EUR | 100 | євро |

| 960 | XDR | 100 | СПЗ |

Таблиця 1.4. Перелік іноземних валют, до яких офіційний курс гривні встановлюється Національним банком України один раз на місяць [24]

| Код валюти | Кількість одиниць валюти | Найменування валюти | |

| цифровий | літерний | ||

| 100 | BGL | 100 | левів (Болгарія) |

| 986 | BRL | 100 | бразильських ріалів |

| 051 | AMD | 10000 | вірменських драмів |

| 410 | KRW | 1000 | вонів Республіки Корея |

| 704 | VND | 10000 | в'єтнамських донгів |

| 981 | GEL | 100 | грузинських ларі |

| 344 | HKD | 100 | доларів Гонконгу |

| 818 | EGP | 100 | єгипетських фунтів |

| 376 | ILS | 100 | ізраїльських нових шекелів |

| 356 | INR | 1000 | індійських рупій |

| 364 | IRR | 1000 | іранських ріалів |

| 368 | IQD | 100 | іракських динарів |

| 196 | CYP | 100 | кіпрських фунтів |

| 417 | KGS | 100 | киргизьких сомів |

| 414 | KWD | 100 | кувейтських динарів |

| 422 | LBP | 1000 | ліванських фунтів |

| 434 | LYD | 100 | лівійських динарів |

| 470 | MTL | 100 | мальтійських лір |

| 484 | MXN | 100 | мексиканських нових песо |

| 496 | MNT | 10000 | монгольських тугриків |

| 554 | NZD | 100 | новозеландських доларів |

| 586 | PKR | 100 | пакистанських рупій |

| 604 | PEN | 100 | перуанських нових сол |

| 642 | ROL | 10000 | румунських леїв |

| 705 | SIT | 100 | словенських толарів |

| 682 | SAR | 100 | саудівських ріалів |

| 760 | SYP | 100 | сирійських фунтів |

| 901 | TWD | 100 | нових тайванських доларів |

| 972 | TJS | 100 | таджицьких сомоні |

| 952 | XOF | 1000 | франків КФА |

| 152 | CLP | 1000 | чилійських песо |

| 191 | HRK | 100 | хорватських кун |

| 255 | 100 | доларів США для розрахунків з Індією | |

Похожие работы

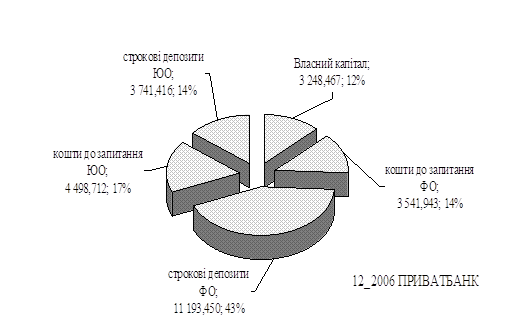

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

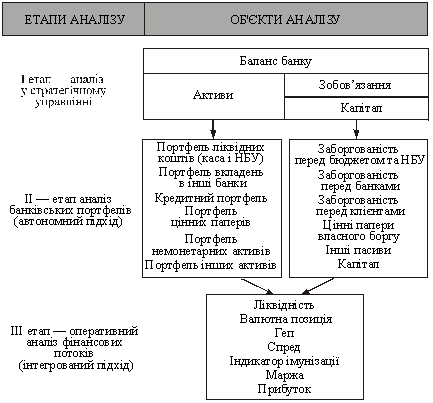

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев