Навигация

Фактори впливу на валютний ризик

1. Фактори впливу на валютний ризик.

а) Збільшують ризик:

– коливання валютних курсів;

– відкриті валютні позиції.

б) Зменшують ризик:

– ліміти позицій за валютами;

– контроль за ризикам з боку керівництва;

– використання методів хеджування.

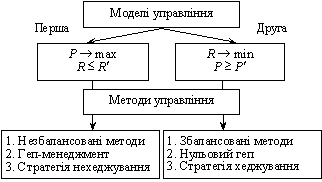

2. Методами хеджування (страхування) валютного ризику є:

– погодження надходжень і платежів (структурне балансування);

– «валютні кошики» – набір валют, об'єднаних у певних пропорціях, тобто курс валюти стосовно певного набору інших валют;

– методи короткострокового хеджування – поєднують форвардні, опціонні угоди та угоди «своп»;

– методи довгострокового хеджування – фінансові ф'ючерси і дисконтування вимог у валюті (уступка права вимоги боргу в іноземній валюті замість негайно сплаченої суми банком у національній або іншій валюті).

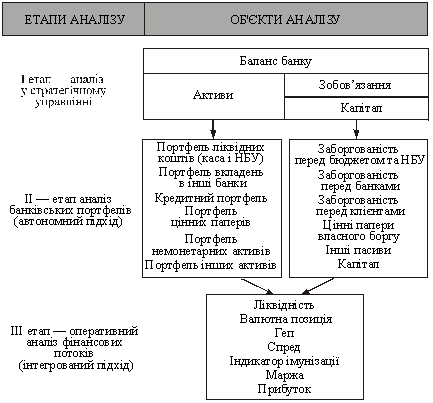

В дипломному проекті на базі АКБ «Приватбанк» виконані дослідження валютного ризику та інструментарію його зменшення як при застосуванні методології нормативного обмеження Національного банку України на розмір загальної валютної позиції банку, так і при методології детального дослідження валютної позиції банка на окремих короткострокових та довгострокових відрізках функціонування банку (повалютний ГЕП-менеджмент).

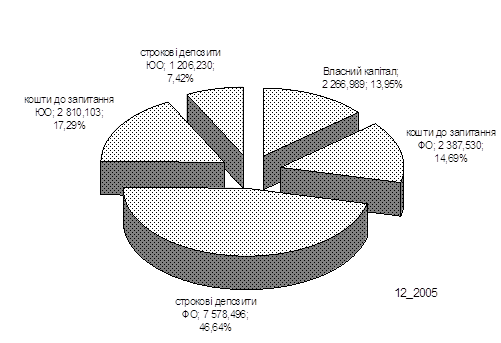

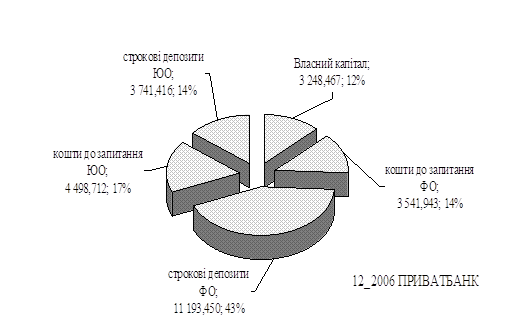

Аналіз повалютної структури залучених коштів банків та клієнтів в пасивах АКБ «Приватбанк» станом на 31.12.2005 та 31.12.2006 показав, що при виконанні нормативів загальної валютної позиції Н13 за рахунок позабалансової валютної позиції:

а) залучені кошти банків

– структурна частка залучених коштів в EUR знизилась з рівня 6,66% у 2005 році до рівня 4,40% у 2006 році;

– структурна частка залучених коштів в USD знизилась з рівня 66,49% у 2005 році до рівня 63,6% у 2006 році;

– структурна частка залучених коштів в RUB, знизилась з рівня 3,12% у 2005 році до рівня 2,97% у 2006 році;

– зниження частки залучених валютних коштів виникло за рахунок підвищення структурної залучених коштів в національній валюті UAH, з рівня 23,73% у 2005 році до рівня 29,04% у 2006 році;

б) залучені кошти клієнтів

– структурна частка залучених коштів в EUR, знизилась з рівня 7,34% у 2005 році до рівня 4,03% у 2006 році;

– структурна частка залучених коштів в USD, незначно знизилась з рівня 32,23% у 2005 році до рівня 32,05% у 2006 році;

– структурна частка залучених коштів в RUB, незначно знизилась з рівня 0,28% у 2005 році до рівня 0,26% у 2006 році;

– зниження частки валютних залучених коштів виникло за рахунок підвищення структурної частки залучених коштів в національній валюті UAH з рівня 60,32% у 2005 році до рівня 63,45% у 2006 році;

Таким чином, структури залучених валютних коштів від банків та клієнтів, як і у 2005 році, на кінець 2006 року мають суттєві структурні різниці:

структурна частка залучених коштів в доларах США від клієнтів становить 32,0–32,2%, а від банків 63,6 – 66,5%;

– структурна частка залучених коштів в національній валюті від клієнтів становить 60,3–63,4%, а від банків 23,7 – 29,0%;

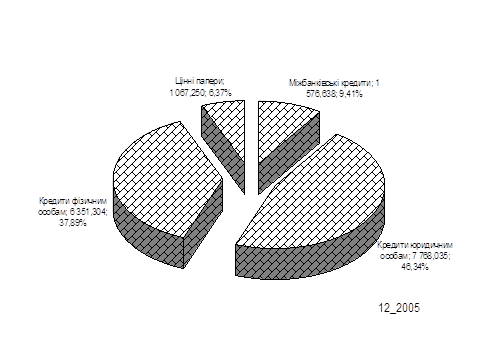

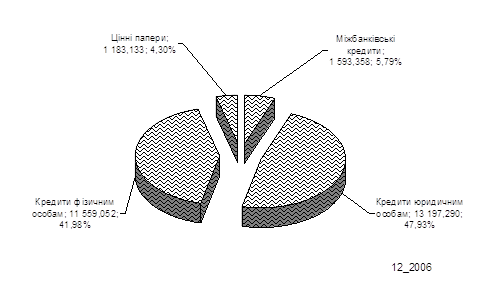

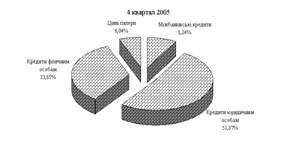

Аналіз повалютної структури кредитів банкам та клієнтам в активах АКБ «Приватбанк» станом на 31.12.2005 та 31.12.2006 показує, що при виконанні нормативів Н13 за рахунок забалансової валютної позиції:

а) міжбанківське кредитування

– структурна частка кредитів, наданих в EUR, знизилась з рівня 12,76% у 2005 році до рівня 3,85% у 2006 році;

– структурна частка кредитів, наданих в USD, знизилась з рівня 68,36% у 2005 році до рівня 38,22% у 2006 році;

– структурна частка кредитів, наданих в RUB, знизилась з рівня 1,51% у 2005 році до рівня 0,94% у 2006 році;

– зниження частки валютних кредитів виникло за рахунок різкого підвищення структурної частка кредитів, наданих в національній валюті UAH, з рівня 17,84% у 2005 році до рівня 56,06% у 2006 році;

б) кредитування клієнтів

– структурна частка кредитів, наданих в EUR, знизилась з рівня 1,95% у 2005 році до рівня 1,6% у 2006 році;

– структурна частка кредитів, наданих в USD, підвищилась з рівня 32,8% у 2005 році до рівня 38,78% у 2006 році;

– структурна частка кредитів, наданих в RUB, знизилась з рівня 1,3% у 2005 році до рівня 0,76% у 2006 році;

– підвищення частки валютних кредитів виникло за рахунок зниження структурної частка кредитів, наданих в національній валюті UAH, з рівня 64,83% у 2005 році до рівня 57,98% у 2006 році;

Таким чином, структури кредитного валютного портфелю банкам та клієнтам, які у 2005 році мали суттєву різницю, на кінець 2006 року практично вирівнялися, тобто основними показниками є:

– кредити в національній валюті зайняли частку 56 –58%;

– кредити в доларах США зайняли частку 38,2 – 38,8%;

– кредити в євро зайняли частку 1,6 – 3,8%;

Таким чином, для керування валютним ризиком і максимізації прибутку на збільшенні обсягів валютообмінних операцій, на ринку похідних цінних паперів АКБ «Приватбанк» у рамках законодавчих обмежень проводить позабалансові операції хеджування (термінових контрактів по обмеженню ризику відкритої довгої і короткої валютної позиції).

Так, дослідження в дипломній роботі роботі показали:

у 2001 році позабалансове форвардне хеджування (форвардні контракти на продаж валютних активів) дозволило привести балансову «довгу» відкриту валютну позицію 43,2% у нормативну зону 29,92% (норма «довгої» валютної позиції – не більш 30%);

у 2002 році позабалансове форвардне й опціонне хеджування на міжнародних фондових ринках (покупка форвардно-опціонних контрактів на постачання валютних активів) дозволило привести балансову «коротку» відкриту валютну позицію 58,7% у нормативну зону 4,73% (норма по «короткій» валютній позиції – не більш 5%);

Таким чином, в діяльності АКБ «Приватбанк» було практично доведено, що хеджування валютних ризиків ф'ючерсними й опціонними контрактами – могутній та перспективний засіб, однак воно вимагає законодавчого рішення по відміні заборони ф’ючерсних та опціонних валютних операцій в Україні та відкриттю ф'ючерсних і опціонних валютних бірж, які по законодавству України тимчасово заборонені.

В дипломному дослідженні валютних операцій АКБ «Приватбанк» в якості удосконалення процесів регулювання валютного ризику був запропонований інструмент повалютного ГЕПменеджменту.

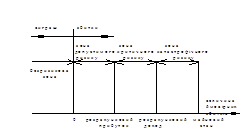

Повалютний аналіз короткострокового та довгострокового ГЕПу в АКБ «Приватбанк» у 2005–2006 роках дозволив ідентифікувати наступні валютні ризики, які не виявляються традиційною методологіїю НБУ врахування загальної валютної позиції банку:

2005 рік (31.12.2005)

1. За короткостроковими активами та пасивами тривалістю до 31 дня:

по ВКВ – довга валютна позиція 22,43%(активи більше пасивів);

по НКВ – коротка валютна позиція 4,54%(пасиви більше активів);

За короткостроковими активами та пасивами тривалістю від 31 дня до 92 днів:

по ВКВ – коротка валютна позиція 3,42%(пасиви більше активів);

по НКВ – коротка валютна позиція 5,03%(пасиви більше активів);

За короткостроковими активами та пасивами тривалістю від 92 до 365 днів:

по ВКВ – довга валютна позиція 2,53%(активи більше пасивів);

по НКВ – коротка валютна позиція 0,24%(пасиви більше активів);

4. За довгостроковими активами та пасивами тривалістю більше 365 днів:

по ВКВ – коротка валютна позиція 64,72%(пасиви більше активів);

по НКВ – коротка валютна позиція 0,0%(пасиви більше активів);

Тобто, без врахування позабалансових операцій з спотовими, форвардними контрактами на покупку валюти в АКБ «Приватбанк» (поява позабалансової довгої валютної позиції), якими він «знивелював» сумарну валютну позицію до нормативних рівнів, станом на 31.12.2005 року:

а). Валютні активи вкладені в короткострокових термінах, при чому їх величина значно менше довгострокових валютних пасивів, тобто при поверненні довгострокових валютних пасивів (вкладів) стратегічно прогнозувалось зниження курсу ВКВ, яка була залучена на довгий термін та проконвертована в національну валюту.

б). Це і було реалізовано в 1 кварталі 2006 року, коли курс долара США знизився з 5,29 грн./1 долар США до 5,05 грн./ 1 долар США. Виграш АКБ «Приватбанк» становить приблизно 150 млн. грн. за рахунок короткої довгострокової валютної позиції по ВКВ величиною в 1,47 млрд. грн. еквівалентом.

2006 рік (31.12.2006)

1. За короткостроковими активами та пасивами тривалістю до 31 дня:

по ВКВ – коротка валютна позиція 17,5%(пасиви більше активів);

по НКВ – коротка валютна позиція 3,43%(пасиви більше активів);

За короткостроковими активами та пасивами тривалістю від 31 дня до 92 днів:

по ВКВ – коротка валютна позиція 36,03%(пасиви більше активів);

по НКВ – довга валютна позиція 0,47%(пасиви більше активів);

За короткостроковими активами та пасивами тривалістю від 92 до 365 днів:

по ВКВ – довга валютна позиція 11,10%(активи більше пасивів);

по НКВ – коротка валютна позиція 0,0%(пасиви більше активів);

4. За довгостроковими активами та пасивами тривалістю більше 365 днів:

по ВКВ – довга валютна позиція 136,64%(пасиви більше активів);

по НКВ – довга валютна позиція 7,49%(пасиви більше активів);

Тобто, без врахування позабалансових операцій з спотовими, форвардними контрактами на покупку валюти в АКБ «Приватбанк» (поява позабалансової довгої валютної позиції), якими він «знивелював» сумарну валютну позицію до нормативних рівнів, станом на 31.12.2006 року:

1. Валютні активи вкладені в довгострокових термінах, при чому їх величина значно більше короткострокових та довгострокових валютних пасивів, тобто при поверненні довгострокових валютних активів (кредитів) стратегічно прогнозується підвищення курсу ВКВ, яка була видана за рахунок конвертації національної валюти в ВКВ та видана у вигляді автомобільно-іпотечних кредитів в ВКВ.

2. Позабалансові валютні операції на продаж валюти дозволяють привести показник довгої валютної позиції в нормативний діапазон, при цьому АКБ «Приватбанк» повинен зайняти «жорстку» позицію недопущення зниження курсу долара (подальшої ревальвації, на якій він «виграв» у 2006 році).

Практична цінність отриманих в результаті дипломного дослідження результатів полягає в пропозиції та обґрунтуванні доцільності застосування інструменту часового повалютого ГЕП-менеджменту для більш глибокого аналізу валютної позиції на різних короткострокових та довгострокових відрізках часу функціонування комерційного банку, що дає змогу більш об’єктивної ідентифікації величин та джерел валютних ризиків в діяльності банку.

Список використаної літератури

1. Закон України «Про Національний банк України» від 20 травня 1999 року №679XIV // Із змінами і доповненнями, внесеними Законами України станом на 1 грудня 2005 року №3163IV

2. ЗАКОН УКРАЇНИ «Про банки і банківську діяльність» від 7 грудня 2000 року №2121III // Із змінами і доповненнями, внесеними Законами України станом від 27 квітня 2007 року №997V

3. Закон України «Про порядок виконання розрахунків в іноземній валюті» // №185/94ВР від 23.09.1994 (Із змінами і доповненнями, внесеними Законами України станом на 5 лютого 2004 року №1454IV)

4. ДЕКРЕТ КАБІНЕТУ МІНІСТРІВ УКРАЇНИ «Про систему валютного регулювання і валютного контролю» від 19 лютого 1993 року №15–93 // Із змінами і доповненнями, внесеними Законами України та Господарським кодексом України від 23 лютого 2006 року №3509IV

5. Інструкція про порядок відкриття, використання і закриття рахунків у національній та іноземних валютах // Постанова Правління Національного банку України від 12 листопада 2003 року №492 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від від 26 червня 2006 року №236)

6. Інструкція про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року №368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 19 лютого 2007 року №52)

7. Інструкція про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління НБУ від 17.06.2004 №280 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 13 грудня 2006 року №457)

8. Інструкція про касові операції в банках України // Постанова Правління Національного банку України від 14 серпня 2003 року №337 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 2 квітня 2007 року №111)

9. Інструкція про переміщення валюти України, іноземної валюти, банківських металів, платіжних документів, інших банківських документів і платіжних карток через митний кордон України // Постанова Правління Національного банку України від 12 липня 2000 року №283 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом на 15 січня 2007 року №3)

10. Інструкції про порядок організації та здійснення валютнообмінних операцій на території України // Постанова Правління Національного банку України від 12 грудня 2002 року №502 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом на 23 серпня 2006 року №337)

11. Правила

проведення

Торговельної

сесії та здійснення

окремих операцій,

пов'язаних з

купівлеюпродажем

іноземних валют

та банківських

металів // Постанова

Правління

Національного

банку України

від

10 серпня 2005 р. №281

(Із змінами і

доповненнями,

внесеними

постановами

Правління

Національного

банку України

станом на 7 червня

2007 року №207)

12. Про затвердження Положення про порядок видачі банкам банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій // Постанова Правління Національного банку України від 17 липня 2001 року №275 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 25 вересня 2006 року №374)

13. Про затвердження Положення про оформлення та виконання документів на перерахування, зарахування, купівлю та продаж іноземної валюти або банківських металів // Постанова Правління Національного банку України від 5 березня 2003 року №82 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом на 29 грудня 2006 року №500)

14. Про затвердження Класифікатора іноземних валют // Постанова Правління Національного банку України від 4 лютого 1998 року №34 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 10 серпня 2005 року №280)

15. Про затвердження Правил використання готівкової іноземної валюти на території України та внесення змін до деяких нормативноправових актів Національного банку України // Постанова Правління Національного банку України від 30 травня 2007 року №200

16. Про затвердження Положення про порядок видачі індивідуальних ліцензій на переказування іноземної валюти за межі України для оплати банківських металів та проведення окремих валютних операцій // Постанова Правління Національного банку України від 17 червня 2004 року №266 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 30 травня 2007 року №199)

17. Про затвердження Правил здійснення переказів іноземної валюти за дорученням та на користь фізичних осіб // Постанова Правління Національного банку України від 14 жовтня 2004 року №486 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 31 серпня 2005 року №321)

18. Про внесення змін до Методики розрахунку економічних нормативів регулювання діяльності банків в Україні // ПОСТАНОВА ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ від 11 квітня 2005 року №125 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 22 грудня 2005 року №493)

19. План рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17.06.2004 №280 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 13 грудня 2006 року №457)

20. Положення про порядок та умови торгівлі іноземною валютою // Постанова Правління Національного банку України від 21.08.2006 р. №333 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 7 червня 2007 року №207)

21. Про переказування коштів у національній та іноземній валюті на користь нерезидентів за деякими операціями // Постанова Правління Національного банку України від 30 грудня 2003 року №597 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 21 серпня 2006 року №329)

22. Про затвердження Правил організації статистичної звітності, що подається до Національного банку України // Постанова Правління Національного банку України від 19 березня 2003 року №124 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 19 грудня 2006 року №466)

23. Про затвердження Положення про порядок здійснення банками України вкладних (депозитних) операцій з юридичними і фізичними особами // Постанова Правління Національного банку України від 3 грудня 2003 року №516 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 15 вересня 2004 року №437)

24. Про затвердження Положення про встановлення офіційного курсу гривні до іноземних валют та курсу банківських металів // Постанова Правління Національного банку України від 12 листопада 2003 року №496 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 13 березня 2006 року №83)

25. Про питання сплати збору на обов'язкове державне пенсійне страхування // НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ, ЛИСТ від 27.05.2005 р. №25–111/818–5419

26. Положення про порядок здійснення операцій з чеками в іноземній валюті на території України // Постанова Правління Національного банку України від 29 грудня 2000 року №520 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 31 березня 2006 року №123)

27. Положення про відкриття та функціонування в уповноважених банках України рахунків банківкореспондентів в іноземній валюті та в гривнях // Постанова Правління Національного банку України від 26 березня 1998 року №118 (в редакції змін Постанов НБУ станом від 22 червня 2007 року №235)

28. Про затвердження Положення про порядок отримання резидентами кредитів, позик в іноземній валюті від нерезидентів і надання резидентами позик в іноземній валюті нерезидентам // Постанова Правління Національного банку України від 17 червня 2004 року №270 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 21 серпня 2006 року №329)

29. Щодо відображення в бухгалтерському обліку операцій з ф'ючерсними контрактами, базовим активом яких є курс або кроскурс іноземної валюти // НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ ЛИСТ від 11.11.2003 р. №12–11/1508–8254

31. Аналіз банківської діяльності: Підручник / А.М. Герасимович та ін.; За ред. А.М. Герасимовича. – К.КНЕУ, 2003. – 599 с.

32. Банківський менеджмент: Навч. посібник / За ред. О.А. Кириченка. – К.: ЗнанняПрес, 2002. – 438 с.

33. Банковское дело: Учебник. – 2 – е изд., перераб. и доп. /Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 672 с.

34. Банківські операції: Підручник. – 2ге вид., випр. і доп./ А.М. Мороз, М.І. Савлук, М.Ф. Пуховкіна та ін.; За ред. дра екон. наук, проф. А.М. Мороза. – К.: КНЕУ, 2002. – 476 с.

35. Банки и банковские операции: Учебник для вузов / Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1997. – 471 с.

36. Банківські операції:Підручник / За ред. Міщенка В.І., Слав"янської Н.Г. – Київ: ЗнанняПрес, 2006. – 727 с.

37. Береславська О.І. та інші. Міжнародні розрахунки та валютні операції: Навч. Посібник. – К.:КНЕУ,

Похожие работы

... місцях по обсягам валюти балансу та обсягів балансового прибутку, за рівнем рентабельності активів та статутного капіталу ЗАТ КБ «Приватбанк» суттєво програє банкам, які спеціалізуються на роботі з юридичними особами. ВИСНОВКИ Досліджена в дипломному проекті фінансова діяльність комерційного банку – це діяльність, яка спричиняє зміни розміру та складу власного і залученого/запозиченого капіталу ...

... ій ліквідності АКБ "Приватбанк". Впровадження пропозицій і рекомендацій щодо шляхів оптимізації стратегії застосування не тільки інтегрально-нормативних, а і поточних інструментів управління платоспроможністю та ліквідністю комерційного банку з застосуванням механізмів геп-менеджменту, наданих в дипломній роботі, дозволить: зосередити увагу банківських установ на доцільності комплексного ...

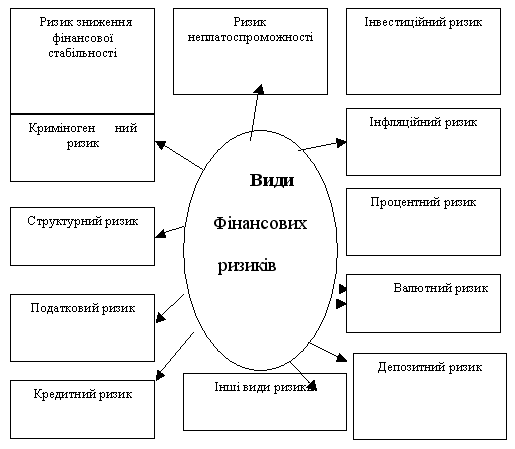

... фінансових ризиків; диверсифікація фінансових ризиків; хеджування фінансових ризиків на основі похідних цінних паперів. Для досліджуємого міжнародного ринку золота основним методом нейтралізації ризиків угод є хеджування фінансових ризиків на основі похідних цінних паперів золотого ринку – стандартних ф’ючерсно-опціонних угод. У застосуванні до сегменту фінансового ринку золота, кількісні ...

... "Догмат Україна" починає з 2002 року. Саме тоді невелика команда активних молодих менеджерів ухвалила стратегічне рішення про входження на український ринок фінансових послуг для населення. Тоді ж були вивчені національні особливості споживчого кредитування, його специфіка і визначені ключові сегменти для подальшого розвитку компанії. Менше ніж через рік, в 2003, була створена торгова марка "Є ...

0 комментариев