Навигация

Анализ финансовой устойчивости предприятия

2.2 Анализ финансовой устойчивости предприятия

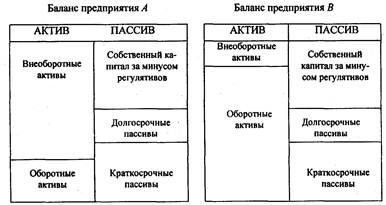

В ходе традиционного финансового анализа можно с некоторыми ограничениями определить состояние и структуру активов и пассивов баланса, что в свою очередь дает картину общего состояния предприятия, нормального или кризисного. В то же время это состояние через определенные промежутки времени может изменяться под воздействием внутренних или внешних факторов, когда одно состояние переходит в другое (например, нормальное, финансово устойчивое переходит в кризисное состояние или наоборот).

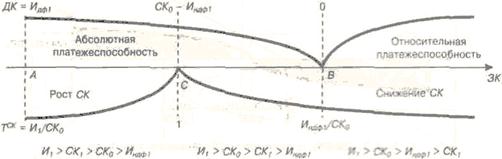

Для принятия управленческих решений как внешним, так и внутренним пользователям необходимо знать, как долго предприятие может находиться в том или ином состоянии или как скоро произойдет переход из одного состояния в другое. На наш взгляд, это одна из важнейших задач, стоящих перед финансовым анализом, который должен дать ответ именно об устойчивости состояния, в котором находится предприятие, то есть, имеются ли у данного предприятия собственные ресурсы для того, чтобы поддержать в дальнейшем нормальное состояние или выйти из предкризисного или кризисного состояния.

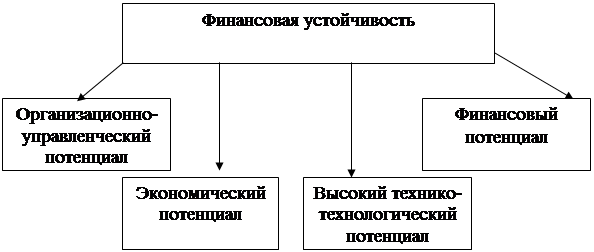

Таким образом, финансовая устойчивость предприятия – это такое состояние активов, их распределение и использование, которое обеспечивает функционирование предприятия с максимальной эффективностью и оптимальным риском.

В представленной работе по данным финансовой отчетности ООО НПО «Космос» проведена оценка финансовой устойчивости за два года.

В международной практике и в настоящее время в практике прогрессивных российских фирм проводят относительную оценку финансовой устойчивости организации с помощью финансовых коэффициентов.

Финансовая устойчивость по этой методике характеризуется:

1) соотношением собственных и заемных средств;

2) темпами накопления собственных источников;

3) соотношением долгосрочных и краткосрочных обязательств;

4) обеспечением материальных оборотных средств собственными источниками.

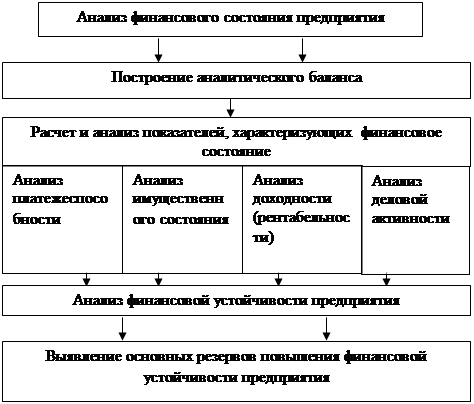

Последовательность проведения практического анализа финансовой устойчивости предприятия (организации) представлена на рис.1 (см. Приложение 4).

Анализ финансовой структуры баланса:1. Показатели, которые характеризуют структуру баланса.

2. Методика расчета этих показателей и методика их расчета.

3. Факторы, определяющие степень финансового риска. Финансовое состояние предприятия, его устойчивость зависит от структуры источников каптала (соотношение собственных и заемных средств) и от структуры активов предприятия (от соотношения основного и оборотного капитала). От оптимального соотношения собственного и заемного капиталов зависит финансовое положение предприятия.

В процессе анализа структуры капитала особое внимание следует уделить анализу показателей, характеризующих рыночную устойчивость предприятия. Они дают представление о степени зависимости предприятия от его кредиторов и займодавцев. Для анализа показателей структуры пассивов составляется аналитическая таблица 1.

Здесь и в дальнейшем будем использовать данные предприятия ООО НПО «Космос».

По данным таблицы 1 видно, что предприятие повысило свою финансовую устойчивость. Удельный вес собственного капитала к концу года увеличился на 0,06 процентных пункта (с -0,03 до -0,09 %). Удельный вес заемного капитала к концу года увеличился на 0,05 процентных пункта (с 1,04 до 1,09 %). Плечо финансового рычага к концу года сократилось на 0,01 процентных пункта (с 1,01 до 1,0 %), тем самым, увеличивая привлекательность предприятия для кредиторов.

Таблица 1

Структура пассивов или обязательств предприятия за 2006 год

| Показатели | Уровень показателя | ||

| На начало года | На конец года | Изменения(+,-) | |

| Удельный вес собственного капитала в общей валюте баланса, (%) | -0,03 | -0,09 | +0,06 |

| Удельный вес заемного капитала в общей валюте баланса, (%) | 1,04 | 1,09 | +0,05 |

| Плечо финансового рычага (коэффициент финансового риска) | 1,01 | 1,0 | -0,01 |

Таблица 2

Структура пассивов или обязательств предприятия за 2007 год

| Показатели | Уровень показателя | ||

| На начало года | На конец года | Изменения(+,-) | |

| Удельный вес собственного капитала в общей валюте баланса, (%) | -0,09 | -0,1 | +0,01 |

| Удельный вес заемного капитала в общей валюте баланса, (%) | 1,09 | 1,19 | +0,1 |

| Плечо финансового рычага (коэффициент финансового риска) | 1,0 | 1,09 | +0,09 |

По данным таблицы 2 видно, что предприятие повысило свою финансовую устойчивость. Удельный вес собственного капитала к концу года увеличился на 0,01 процентных пункта (с -0,09 до -0,1 %). Удельный вес заемного капитала к концу года увеличился на 0,1 процентных пункта (с 1,09 до 1,19 %). Плечо финансового рычага к концу года также увеличилось на 0,09 процентных пункта (с 1,0 до 1,09 %).

При анализе финансового состояния применяют комплекс следующих показателей характеризующих финансовую устойчивость предприятия:

1. Коэффициент автономии (финансовой независимости) – это отношение собственных средств к валюте баланса предприятия:

Ка = СС / Вб = стр. 490 / стр. 700,

где Ка – коэффициент автономии.

За 2006 год: Ка = -35/382 = -0,09

За 2007 год: Ка = -89/466 = -0,19

По этому показателю судят, насколько предприятие независимо от заемного капитала. Коэффициент автономии является наиболее общим показателем финансовой устойчивости предприятия.

Таким образом, оптимальное значение данного коэффициента – 50%, то есть желательно, чтобы сумма собственных средств была больше половины всех средств, которыми располагает предприятие. В этом случае кредиторы чувствуют себя спокойно, сознавая, что весь заемный капитал может быть компенсирован собственностью предприятия. Рост этого коэффициента говорит об усилении финансовой устойчивости предприятия.

2. Коэффициент финансовой зависимости капитала в общей валюте баланса или коэффициент долга (индекс финансовой напряженности) – это отношение заемных средств к валюте баланса:

Кд=ЗС/Вб=(стр.590+стр.690)/стр. 700

где Кд – коэффициент долга;

Вб – валюта баланса.

За 2006 год: Кд= 417/382 = 1,09

За 2007 год: Кд = 555/466 = 1,19

Международный стандарт (европейский) до 50%. Тенденцию нормальной финансовой устойчивости подтверждает и коэффициент долга: если доля заемных средств в валюте баланса снижается, то на лицо тенденция укрепления финансовой устойчивости предприятия, что делает его более привлекательным для деловых партнеров.

Нормативное значение коэффициента привлеченного капитала должно быть меньше или равно 0,4.

3. Коэффициент финансового риска (коэффициент задолженности, соотношения заемных и собственных средств, рычага) – это отношение заемных средств к собственным средствам. Он показывает, сколько заемных средств предприятие привлекло на рубль собственных.

Кфр=ЗС/СС=(стр.590+стр.690)/стр.490

где Кфр – коэффициент финансового риска;

ЗС – заемные средства.

За 2006 год: Кфр= 417/-35 = -11,91

За 2007 год: Кфр= 555/-89 = -6,24

Оптимальное значение этого показателя, выработанное западной практикой – 0,5. Считается, что если значение его превышает единицу, то финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, однако все зависит от характера деятельности и специфики отрасли, к которой относится предприятие.

Рост показателя свидетельствует об увеличении зависимости предприятия от внешних финансовых источников, то есть, в определенном смысле, о снижении финансовой устойчивости и нередко затрудняет возможность получения кредита.

Чем выше уровень первого показателя и ниже второго и третьего, тем устойчивее финансовое состояние предприятия.

По данным финансовой отчетности ООО НПО «Космос» определяем тип его финансовой устойчивости по обеспеченности источниками процесса формирования запасов и затрат за отчетный период, все показатели сводим в таблице 3.

Из таблицы 3 видно, что не один из коэффициентов не соответствует рекомендуемому критерию. Коэффициент автономии уменьшился на 0,1 пункт с 2006 года до 2007 года, из этого следует, что заемный капитал не может быть компенсирован собственностью предприятия.

Таблица 3

Показатели финансовой устойчивости предприятия

| Показатель | Рекомендуемый критерий | За 2006 год | За 2007 год | Отклоне-ния |

| Коэффициент автономии | > 0,5 | -0,09 | -0,19 | -0,1 |

| Коэффициент долга | < 0,4 | 1,09 | 1,19 | +0,1 |

| Коэффициент финансового риска | < 0,7 | -11,91 | -6,24 | +5,67 |

Коэффициент финансовой зависимости капитала (долга), его доля заемных средств в валюте баланса увеличилась на 0,1 пункт за отчетный период, это свидетельствует о снижении финансовой устойчивости предприятия. Значение коэффициента финансового риска превышает единицу, его финансовая автономность и устойчивость оцениваемого предприятия достигает критической точки, однако все зависит от характера деятельности и специфики отрасли, к которой относится предприятие. Коэффициент увеличился на 5,67 пункта за отчетный период, что свидетельствует об увеличении зависимости предприятия от внешних финансовых источников, то есть, в определенном смысле, о снижении финансовой устойчивости и нередко затрудняет возможность получения кредита.

Финансово-устойчивым является такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы, (основные средства, оборотные активы) не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам.

Основой финансовой устойчивости является рациональная организация и использование основных средств. Поэтому в процессе анализа финансового состояния вопросом рационального использования оборотных средств уделяют особое внимание. Финансовая устойчивость в долгосрочном плане характеризуется соотношением собственных и заемных источников финансирования финансовых ресурсов.

По степени финансовой устойчивости предприятия возможны четыре типа ситуаций:

1. Абсолютная финансовая устойчивость. Эта ситуация возможна при следующем условии: Запасы (стр.210+220) < СОС (III + IV – I)

СОС – собственные оборотные средства

Данное соотношение показывает, что все запасы полностью покрываются собственными оборотными средствами, т.е. предприятие не зависит от внешних кредитов. Такая ситуация встречается крайне редко.

2. Нормальная финансовая устойчивость, гарантирующая платежеспособность предприятия. Она возможна при условии:

СОС < запасы < ИФЗ

ИФЗ – источники финансовых запасов

ИФЗ = СОС + краткосрочные кредиты и займы (стр.610) + кредиторская задолженность (стр.620) (исключение: без строк 624, 625, 626)

Приведенные соотношения соответствуют положению, когда успешно работающие предприятия используют для покрытия запасов различные «нормальные» источники средств – собственные и привлеченные и полностью покрывает запасы и затраты.

Похожие работы

... финансирования деятельности предприятия, а также его платежеспособности. Это связано с тем, что финансово устойчивое предприятия в современном представлении является надежным заемщиком и платежеспособным партнером. 2. Анализ и оценка финансовой устойчивости предприятия на примере ОАО «НКНХ» 2.1 Общая характеристика финансово-хозяйственной деятельности предприятия ОАО «НКНХ» – одно из ...

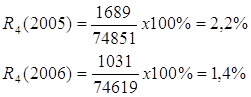

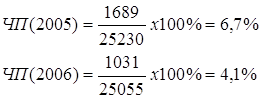

... степень защищенности интересов инвесторов и кредиторов. Для анализа финансовой устойчивости, построим таблицу. Таблица 2 Исходные данные для анализа финансовой устойчивости Енотаевского райпотребсоюза Показатели Условные обозначения 2007 2008 Изменения за период 1 2 3 4 5 1. Источники формирования собственных средств Стр.490 СИ 74851 74619 -232 2. Внеоборотные активы Стр. ...

... негативную тенденцию, означающую, что предприятие все сильнее зависит от внешних инвесторов. 6. Коэффициент соотношения собственных и привлеченных средств. Этот коэффициент дает наиболее общую оценку финансовой устойчивости предприятия. Например, его значение на уровне 0,5 показывает, что на каждый рубль собственных средств, вложенный в активы предприятия, приходится 50 коп. заемных источников. ...

... Ипотечной корпорации, где была рассмотрена экономическая характеристика деятельности организации, рассчитали указанные показатели, на основе которых оценили финансовое состояние предприятия, а также определили пути укрепления финансовой устойчивости и платежеспособности организации. На основе выше рассмотренного мы можем сделать следующие выводы: 1. рассчитанные нами показатели свидетельствуют ...

0 комментариев