Навигация

Анализ ликвидности и платежеспособности

1.2 Анализ ликвидности и платежеспособности

В рыночной экономике, когда возможна ликвидация предприятия вследствие его банкротства, одним из важнейших показателей финансового состояния предприятия является его ликвидность.

Под ликвидностью предприятия понимают его способность рассчитываться по своим финансовым обязательствам за счет наличных активов, которые могут быть использованы для погашения долгов. Такие активы называют ликвидными средствами. К ним принадлежат те элементы оборотных средств, которые сравнительно легко и быстро можно реализовать, а также остатки готовой продукции на складах, дебиторская задолженность (кроме безнадежной), ценные бумаги, средства на текущем счету и на прочих банковских счетах, наличность в кассе [10, 18].

Понятие ликвидности тесно связано с платежеспособностью предприятия. Платежеспособность – это возможность предприятия уплачивать средства по своим обязательствам, срок погашения которых наступил, за счет наличных денег на банковских счетах или в кассе. Для поддержки предприятия в платежеспособном состоянии финансовая служба должна заботиться о том, чтобы его денежные активы соответствовали потребностям ежедневных платежей (поставщикам, в бюджет, работникам, прочим кредиторам).

Одной из будничных забот финансовой службы является обеспечение полной платежной готовности предприятия, снижение которой влечет за собой большие непродуктивные затраты предприятия в виде пени за просрочку платежей.

В значительной степени ликвидность и платежеспособность предопределяется наличием у предприятия рабочего капитала или чистых текущих активов.

Рабочий капитал = Текущие активы – Текущие пассивы (1.5.);

Для нормальной деятельности предприятия необходимо, чтобы текущие активы всегда были выше текущих пассивов [10], т.е. чтобы у предприятия всегда был рабочий капитал, причем положительным моментом считается его некоторое увеличение.

Таблица 1.4. Анализ рабочего капитала

| Показатели | На 1.01.2007г. | На 1.01.2008г. | Влияние рабочего капитала | |

| Увеличение (+) | Уменьшение (-) | |||

| Производственные запасы | 9823,1 | 8717,7 | 1105,4 | |

| Незавершенное производство | 298,5 | 726,9 | 428,4 | |

| Готовая продукция | 1906,3 | 204 | 1702,3 | |

| Дебиторская задолженность | 1865 | 2115,9 | 250,9 | |

| Денежные средства | 3312,6 | 2790,5 | 522,1 | |

| Прочие необоротные активы | 69,2 | 25,9 | 43,3 | |

| Всего текущих активов | 31794,4 | 32717 | 922,6 | |

| Текущие пассивы | 4278,6 | 2367,9 | 1910,7 | |

| Рабочий капитал | 27515,8 | 30349,1 | 2833,3 | |

На основании вышеизложенных данных за 2007 год произошло увеличение рабочего капитала на 2833, тыс.грн., что связано с увеличением текущих активов на 922,6 тыс.грн. и снижением текущих обязательств на 1910,7 тыс.грн. Увеличение текущих активов произошло вследствие увеличения дебиторской задолженности на 250,9 тыс.грн. и незавершенного производства на 428,4 тыс.грн. Одновременно с этим снизились следующие показатели: производственные запасы – на 1105,4 тыс.грн.; готовая продукция – на 1702,3 тыс.грн.; денежные средства – на 522,1 тыс.грн.

В зависимости от того, какая часть текущих активов используется для погашения текущих пассивов, различают следующие показатели ликвидности:

1. Коэффициент абсолютной ликвидности:

![]() (1.6.);

(1.6.);

Величина этого коэффициента при нормальном состоянии предприятия должна находиться в пределах от 0,2 до 0,25. Это означает, что 20-25% текущих пассивов на конкретную дату должно быть обеспечено абсолютно ликвидными активами.

2. Промежуточный коэффициент покрытия:

![]() (1.7.);

(1.7.);

Рекомендуемая норма для данного коэффициента от 0,7 до 0,8.

3. Коэффициент платежеспособности:

![]() (1.8.);

(1.8.);

Считается, что это соотношение должно быть больше 1.

Рассчитаем указанные выше коэффициенты на основе данных финансовой отчетности ОАО «Аверс» (табл. 1.5.):

Таблица 1.5. Анализ ликвидности и платежеспособности ОАО «Аверс»

| Показатели | На 1.01.2007г. | На 1.01.2008г. | Отклонение |

| Денежные средства и эквиваленты | 3312,6 | 2790,5 | -522,10 |

| Дебиторская задолженность | 1865 | 2115,9 | 250,90 |

| 1.Всего текущих активов (тыс.грн.) | 31794,4 | 32717 | 922,60 |

| 2.Текущие пассивы (тыс.грн.) | 4278,6 | 2367,9 | -1910,70 |

| 3.Долгосрочные пассивы (тыс.грн.) | - | - | - |

| 4.Рабочий капитал (тыс.грн.) | 27515,8 | 30349,1 | 2833,30 |

| 5.Коэффициенты ликвидности: | |||

| а) К абсолютной ликвидности | 0,774 | 1,178 | 0,404 |

| б) К промежуточного покрытия | 4,506 | 9,736 | 5,230 |

| в) К общей ликвидности | 7,317 | 13,811 | 6,494 |

| 6.Коэффициент платежеспособности | 7,317 | 13,811 | 6,494 |

Полученные данные свидетельствуют о том, что для предприятия характерны крайне высокие показатели ликвидности, которые в несколько раз превышают рекомендуемые нормы. Это связано с высоким удельным весом собственных источников в формировании имущества предприятия: на начало года 90,5%, на отчетную дату 94,8%. По всем показателям в течение года произошло резкое увеличение. Так коэффициент абсолютной ликвидности увеличился на 0,404 до 1,178, что связано с уменьшением текущих пассивов на 1910,7 тыс.грн.; коэффициент промежуточного покрытия увеличился на 5,230; а коэффициент общей ликвидности на 6,494. Так как у ОАО «Аверс» нет долгосрочных обязательств, коэффициент платежеспособности равен коэффициенту общей ликвидности. Следует иметь в виду, что хотя высокие значения коэффициентов ликвидности и платежеспособности являются положительным фактором, в целом они могут свидетельствовать о неэффективном управлении активами предприятия.

Важно отметить высокую величину рабочего капитала (27515,8 тыс.грн. на начало года) и его тенденцию к росту (30349,1 тыс.грн. на отчетную дату), что говорит о больших возможностях своевременности и полноты погашения обязательств.

Однако, следует иметь в виду, что в целом высокие значения коэффициентов ликвидности и платежеспособности (кроме коэффициента абсолютной ликвидности) могут свидетельствовать о неэффективном управлении активами предприятия.

1.3 Анализ финансовой устойчивости

В условиях рыночной экономики важную роль играет также финансовая устойчивость предприятия, т.е. его независимость от внешних источников. Увеличение собственных источников преимущественно связано с получением прибыли предприятия [7,17]. Для оценки финансовой устойчивости предприятия используются различные показатели, среди которых наиболее показательными являются следующие коэффициенты:

1. Коэффициент соотношения заемных и собственных средств;

2. Коэффициент соотношения собственных и заемных средств;

3. Коэффициент соотношения собственных средств и валюты баланса;

4. Коэффициент соотношения рабочего и собственного капитала.

Далее рассчитаем эти показатели по состоянию на начало и конец года.

- К соотношения заемных и собственных средств:

![]()

![]() ;

; ![]() ;

;

- К соотношения собственных и заемных средств:

![]() ;

; ![]() ;

;

- К соотношения собственных средств и валюты баланса:

![]() ;

; ![]() ;

;

- К соотношения рабочего и собственного капитала:

![]() ;

; ![]() ;

;

Полученные результаты отобразим в таблице:

Таблица 1.6. Анализ показателей финансовой устойчивости ОАО «Аверс»

| Показатели | На 1.01.2007г. | На 1.01.2008г. | Изменение |

| 1. Коэффициент соотношения заемных и собственных средств | 0,105 | 0,055 | -0,05 |

| 2. Коэффициент соотношения собственных и заемных средств | 9,568 | 18,33 | 8,762 |

| 3. Коэффициент соотношения собственных средств и валюты баланса | 0,905 | 0,948 | 0,043 |

| 4. Коэффициент соотношения рабочего капитала (РК) и собственного капитала (СК) | 0,672 | 0,699 | 0,027 |

Коэффициент соотношения заемных и собственных средств свидетельствует о том, что на начало года на 1 грн. собственных средств, вложенных в активы, было привлечено 10,5 коп. заемных средств, соответственно 5,5 коп. на конец года. Коэффициент соотношения собственных средств и валюты баланса свидетельствует о том, что на начало года удельный вес собственных средств в стоимости имущества предприятия составлял 90,5% и соответственно 94,8% на конец года. Коэффициент соотношения рабочего и собственного капиталов говорит о том, что из собственных источников в наличии на 1.01.2007г. было 67,2%, а на 1.01.2008г. 69,9%.

Финансовую устойчивость предприятия связывают также и с обеспеченностью запасов и затрат соответствующими источниками покрытия. Стоимость запасов сравнивают последовательно с наличием собственного оборотного капитала, долгосрочными обязательствами и краткосрочными кредитами и займами. В соответствии обеспеченности запасов, перечисленными выше вариантами финансирования, различают четыре типа финансовой устойчивости:

- абсолютная устойчивость (для обеспечения запасов достаточно собственного оборотного капитала);

- нормальная устойчивость (для обеспечения запасов привлекаются долгосрочные кредиты и займы);

- предкризисное (критическое) финансовое состояние (платежеспособность нарушена, для обеспечения запасов привлекаются дополнительно и краткосрочные кредиты и займы);

- кризисное финансовое состояние (предприятию угрожает банкротство, обновление запасов происходит за счет средств, которые сформировались за счет замедления оборачиваемости кредиторской задолженности) [16,18].

При оценке финансового состояния (таблица 1.7.) следует учитывать, что:

1. Если Е1 ,Е2 ,Е3>0 – то предприятие имеет абсолютную финансовую устойчивость;

2. Если Е1 <0, Е2 >0, Е3 >0 – то предприятие имеет нормальную финансовую устойчивость;

3. Если Е1 <0, Е2 <0, Е3 >0 – то предприятие имеет неустойчивое финансовое положение;

4. Если Е1 <0, Е2 <0, Е3 <0 - то предприятие имеет кризисное финансовое состояние.

Таблица 1.7. Обобщающие показатели финансовой устойчивости предприятия

| Показатели | Алгоритм расчета по балансу | На 1.01.07г. | На 1.01.08г. | Отклонение |

| Наличие СОК для формирования запасов | Н1=стр.(380-080) | 27515,8 | 30349,1 | 2833,3 |

| Наличие СОК, долгосрочных кредитов и займов для формирования запасов | Н2=Н1+стр.(480+430 более 1 года+630 более 1 года) | 27515,8 | 30349,1 | 2833,3 |

| Наличие СОК, долгосрочных, краткосрочных кредитов и займов для формирования запасов | Н3=Н2+стр.(500+510) | 27515,8 | 30349,1 | 2833,3 |

| Запасы | Н4=стр.(100+110+120+ 130+140) | 12027,9 | 9648,6 | -2379,3 |

| Излишек (+) недостаток (-) СОК для формироания запасов | Е1=Н1-Н4 | 15487,9 | 20700,5 | 5212,6 |

| Излишек (+) недостаток (-) СОК, долгосрочных кредитов и займов для формироания запасов | Е2=Н2-Н4 | 15487,9 | 20700,5 | 5212,6 |

| Излишек (+) недостаток (-) СОК, долгосрочных и краткосрочных кредитов и займов для формироания запасов | Е3=Н3-Н4 | 15487,9 | 20700,5 | 5212,6 |

| Запас устойчивости финансового состояния, дней | ЗС=Е3×360/В, где В - стр.035 формы №2 | 49,04 | 60,79 | 11,75 |

| Излишек (+) недостача (-) источников финансирования на 1грн.запасов, грн | Д1=Е3/Н4 | 1,29 | 2,14 | 0,85 |

| Тип финансового состояния | Абсолютная финансовая устойчивость | |||

На основании показателей финансовой устойчивости, рассчитанных в таблице, ОАО «Аверс» обладает абсолютной финансовой устойчивостью, и в течение 2007 года это состояние в целом не изменилось. На начало года собственный оборотный капитал составлял 27515,8 тыс.грн, а на конец – 30349,1, т.е. увеличился на 2833,3 тыс.грн. В течение года стоимость запасов уменьшилась на 2379,3 тыс.грн. и составила 9648,6 тыс.грн. на 1.01.2008г. Вследствие этого как на начало, так и на конец года имело место превышение собственных источников финансирования над запасами, соответственно на 15487,9 тыс.грн. и 20700,5 тыс.грн. Излишек источников финансирования составлял 49,04 и 60,8 дней или 1,29 и 2,14 грн. на 1 грн. запасов и покрывался исключительно за счет собственного капитала (без привлечения долгосрочных и краткосрочных кредитов и займов). Причем наблюдается стойкая тенденция к улучшению этих показателей.

Похожие работы

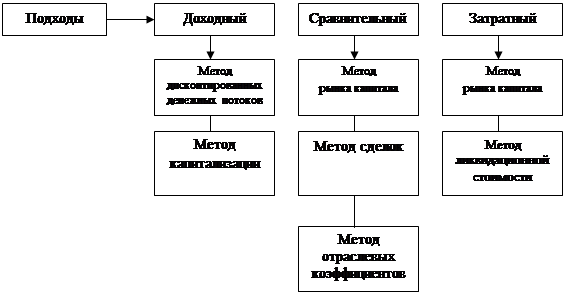

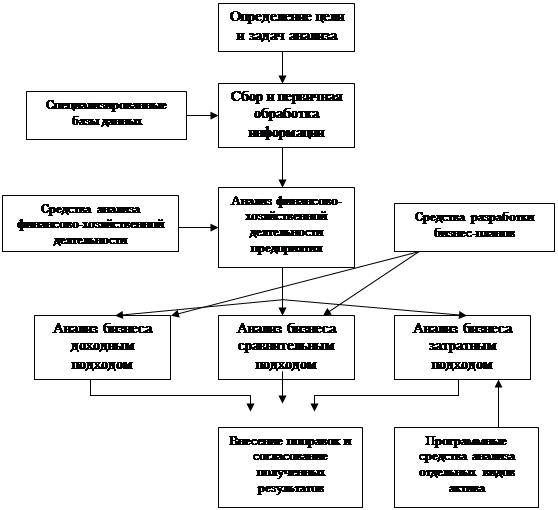

... самой постановки задачи реализации анализа бизнеса в среде современных информационных технологий, становится тормозом в развитии не только информационных технологий при анализе бизнеса и их применения, но и оказывают негативное влияние на развитие самого анализа бизнеса как направления. Выводы 1. Исследование методической базы анализа стоимости бизнеса, проводимое на основе затратного, ...

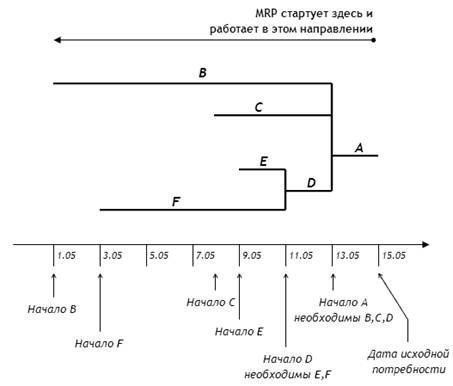

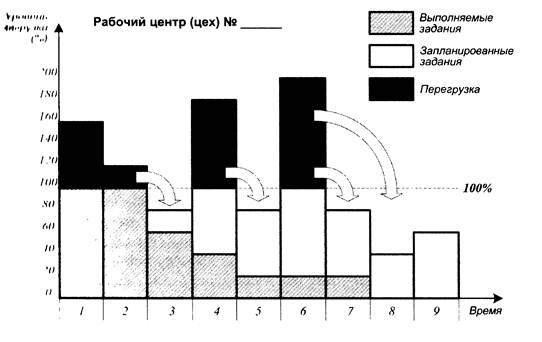

... развертывается и начинается реальная работа, различные формы отчетов помогут менеджерам контролировать процесс и вносить необходимые изменения в производственный график. 1.3 Методы определения материально-технических запасов при функционировании MRP Метод MRP (Material Requirements Planning - планирование потребностей в материалах) предусматривает ряд стандартных шагов. На первом этапе ...

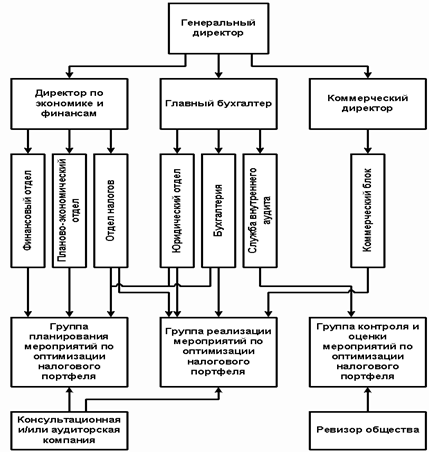

... разработанной налоговой стратегии. Она выступает заключительным этапом стратегического налогового планирования в ООО «Агроторгсервис» и проводится по следующим основным параметрам: · согласованность налоговой стратегии предприятия с общей стратегией его развития. В процессе такой оценки выявляется степень согласованности целей, направлений и этапов в реализации этих стратегий; · ...

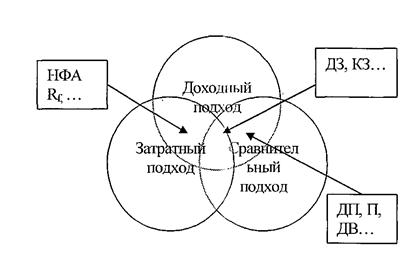

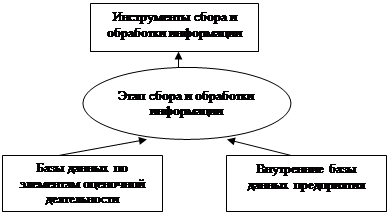

... бизнеса. Она необходима для того, чтобы оценочные заключения имели объективный характер, основывались на реальных показателях, характеризующих деятельность предприятия. 2. Использование информационной базы в доходном, сравнительном, затратном подходе оценки бизнеса Оценка бизнеса использует следующие основные подходы к оценке бизнеса - затратный, доходный и сравнительный. Все подходы к ...

0 комментариев