Навигация

Предложения по поддержанию результатов прогнозирования

3. Предложения по поддержанию результатов прогнозирования

Основные показатели состояния денежных средств ОАО «Корнилов и К0», проанализированные во второй части настоящей работы, представлены в таблице 18. По этим данным можно сделать следующие выводы (рекомендации):

Изменение остатков денежных средств на конец кварталов носит непрямолинейный характер. Такая тенденция похожа на синусоидальный закон изменения. Однако, характерна общая тенденция к уменьшению абсолютных значений остатков денежных средств.

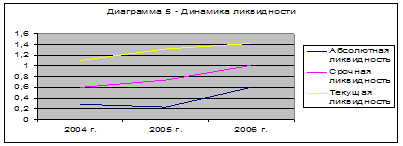

В 2006 г. и начале 2007 г. тенденция к снижению приобретает все более отчетливый характер. В свою очередь, такое положение дел влияет на значения коэффициента абсолютной ликвидности, значения которого к концу 2006 г. и в 1 квартале 2007 г. снижаются.

Таблица 18 - Основные показатели состояния денежных средств

| 2005 | 2006 | 2007 | |

| ДСо - денежные средства на конец периода, в сопоставимых ценах тыс. рублей | 21839 | 5245 | 42641 |

| ПФЦ - продолжительность финансового цикла, дни | 52,06 | 47,07 | 143,71 |

| Каб. - коэффициент абсолютной ликвидности | 0,281 | 0,234 | 0,596 |

| Тоб- период оборота, дни; | 4,39617 | 4,65679 | 3,75085 |

| ЧП- чистая прибыль, тыс. руб. | 34 | 18274 | 26470 |

| ДСт- денежные средства по текущей деятельности, тыс. руб. | 360591 | 399860 | 418164 |

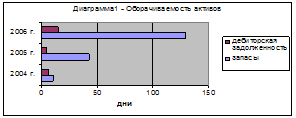

Это может негативно сказаться на состоянии ликвидности организации. К тому же, к концу 2006 г. резко возросла величина дебиторской задолженности. Поэтому необходимо следить за состоянием дебиторской задолженности и размером денежных средств, а также за своевременной оплатой покупателями, т.е. сроками погашения дебиторской задолженности.

Несмотря на уменьшение остатков денежных средств организации на конец анализируемых периодов, в целом финансовое положение предприятия можно признать благоприятным. Дело в том, что сведения об остатках денежных средств берутся по данным бухгалтерского баланса, который составляется на определенную дату и поэтому содержит статичную информацию. Для того чтобы сделать более полный вывод о состоянии денежных средств обратимся к показателю чистой прибыли и показателю денежных средств, полученных в результате применения косвенного метода анализа денежных потоков. Как видно из расчетов организация в каждом периоде имела чистую прибыль. С начала 2004 г. показатель чистой прибыли имеет тенденцию к возрастанию и довольно стабильно.

Размер денежных средств, которыми организация располагала и будет располагать прогнозируется в 2007 г. выше, чем показатель прибыли в связи с расхождениями между получением реальных денег и формированием финансовых результатов. С 2006 г. наметилась тенденция к сокращению продолжительности финансового цикла. Это хорошая тенденция, так как чем меньше ПФЦ, тем быстрее денежные средства обращаются и приносят дополнительную прибыль в процессе реализации продукции и других поступлений денежных средств.

Аналогичную тенденцию имеет и показатель длительности оборота денежных средств. Анализ, приведенный выше показывает, что у организации преобладает дебиторская задолженность над кредиторской. Это неплохая тенденция, однако чрезмерное превышение дебиторской задолженности с уменьшением денежных средств на конец периода, что и произошло в 2006 г. может негативно сказаться на платежеспособности организации, так как происходит изъятие средств из оборота, деньги не участвуют в ПФЦ и не могут приносить дополнительный доход.

ОАО «Корнилов и К0» не занимается инвестиционной и финансовой деятельностью, несомненно в современных условиях дополнительные доходы могли бы помочь предприятию упрочить свое финансовое состояние, добиться получения большей прибыли.

Таким образом, ОАО «Корнилов и К0» можно предпринять следующие меры по улучшению управления потоками денежных средств:

Похожие работы

... -А-счет. 2. Отечественные модели. Начали появляться в 90-х годах, но в них не было необходимости т.к. частная собственность отсутствовала. Модель О.П. Зайцевой будет рассмотрена в п. 2.3. 2.1. Модель диагностики банкротства Давыдовой – Беликова имеет вид: Z = 8,38*х1 + 1,0*х2 + 0,054*х3 + 0,63*х4 где х1 = ; х2 = ; х3 = ; х4 = . полученные значения Z-счета сравниваются со следующими ...

... лиц из числа руководства, резкое увеличение числа принимаемых решений и аналогичные психологические и социальные признаки. 2. Значение финансового анализа для диагностики кризисных ситуаций и банкротства предприятий. 2.1. Информационная база финансового анализа. Методика финансового анализа представляет собой совокупность аналитических процедур используемых для определения финансово – ...

... что соответствует наивысшему показателю рейтинговой оценки. Кредитный риск по данной операции приемлем, ОАО АКБ РосЕвроБанк принимает решение о выдаче кредита. 2. Основные направления развития и пути совершенствования системы кредитования субъектов малого предпринимательства 2.1 Проблемы банковского кредитования субъектов малого предпринимательства в условиях финансового кризиса В ...

... это не отразится, но даст шанс к расширению, развитию производства, необходимости увеличивать скорость оборачиваемости активов предприятия и т.д. 3 ОПТИМИЗАЦИЯ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ МАЛЫХ ПРЕДПРИЯТИЙ 3.1 Диагностика вероятности банкротства ООО «Оберон» Дискриминантная модель, разработанная Лис для Великобритании, получила следующее выражение: Z =0,063*х1, +0,092*х2 +0,057*х3 ...

0 комментариев