Навигация

Оценка финансовой устойчивости, анализ рыночной устойчивости, диагностика финансового равновесия ООО «Уральский лес» (2005-2007 гг)

2.4 Оценка финансовой устойчивости, анализ рыночной устойчивости, диагностика финансового равновесия ООО «Уральский лес» (2005-2007 гг)

Финансовую устойчивость предприятий принято оценивать достаточно большим количеством коэффициентов, но многие из них либо дублируют друг друга, либо противоречат друг другу, либо в настоящих условиях не имеют практического значения.

Финансовая устойчивость предприятия характеризует стабильность финансового положения предприятия, обеспечиваемую высокой долей собственного капитала в общей сумме используемых финансовых ресурсов.

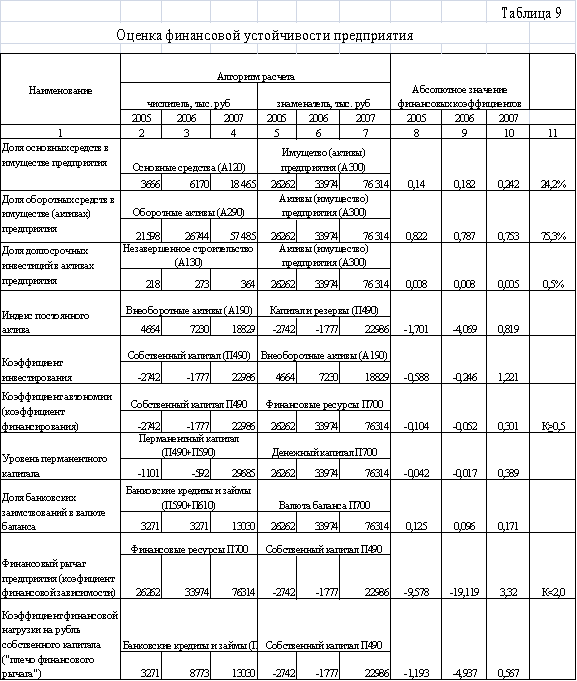

Оценка финансовой устойчивости включает в себя несколько разделов (табл. 9)

1 раздел. Структурные характеристики имущественного потенциала (активов) предприятия.

Доля основных средств в имуществе предприятия в 2007 году составила 24,2%.

В активах предприятия на протяжении анализируемого периода преобладают оборотные активы. В 2005 году они составляли 82,2% от общей суммы активов, а в 2007 году их доля снизилась, но незначительно, и составила 75,3%.

Незавершенное строительство в активах предприятия составляет всего лишь 0,5%.

2 раздел. Оценка состояния основного имущества предприятия.

Индекс постоянного актива характеризует, за счет каких источников финансируются внеоборотные активы. В 2007 году данный коэффициент составил 0,819. Это говорит о том, что внеоборотные активы финансируются за счет собственного капитала.

Коэффициент инвестирования показывает способность предприятия за счет собственного капитала финансировать внеоборотные активы. В 2007 году данный коэффициент составил 1,221, что ненамного превышает норматив. Норматив равен 1.

3 раздел. Структурные характеристики финансовых ресурсов (пассивов) предприятия.

Коэффициент автономии (коэффициент финансирования) определяется отношением собственного капитала к сумме реальных активов предприятия. Данный показатель определяет долю активов организации, которые обеспечиваются собственными источниками формирования, то есть финансируются за счет собственного капитала.

В 2007 году коэффициент автономии составил 0,301, что ниже нормативного значения, равного 0,5 и более. За последние 3 года данный коэффициент имел тенденцию к росту. С отрицательного значения, равного «-» 0,104 в 2005 году и «-» 0,052 в 2006 году он вырос до положительного значения в 2007 году.

Уровень перманентного капитала показывает какую долю занимает сумма собственного капитала и долгосрочных заимствований в валюте баланса.

Для ООО «Уральский лес» уровень перманентного капитала в 2005 году составил «-» 0,042, что говорит о том, что у предприятия в данный период не было собственных средств. Такая же ситуация и в 2006 году – уровень перманентного капитала составил «-» 0,017. Но уже в 2007 году ситуация на ООО «Уральский лес» начала меняться к лучшему и уровень перманентного капитала составил 0,389 (38,9%), что соответствует 4-му классу кредитоспособности («слабый»).

Доля банковских заимствований в валюте баланса в 2007 году составила 0,171, то есть 17,1% активов ООО «Уральский лес» предприятие было вынуждено финансировать за счет краткосрочных и долгосрочных банковских займов и кредитов.

В 2005 году доля банковских заимствований в валюте баланса практически не отличалась от уровня 2007 года и составляла 0,125 (12,5%). А вот в 2006 году доля заимствований уменьшилась на 0,029 (2,9%) по сравнению с 2005 годом и на 0,075 (7,5%) по сравнению с 2007 годом.

4 раздел. Оценка рыночной устойчивости предприятия (состояние пассивов).

Коэффициент финансовой зависимости (финансовый рычаг предприятия) – это отношение финансовых ресурсов предприятия (валюты баланса) к собственному капиталу предприятия.

Характеризует, в какой степени предприятие зависит от внешних источников финансирования, то есть, сколько заемных средств предприятие привлекло на 1 рубль собственного капитала. Показывает также меру способности предприятия, ликвидировав свои активы. Полностью погасить свою кредиторскую задолженность.

Норматив по данному коэффициенту – не более 2 (К ≤2). Превышение нормативного значения означает зависимость от внешних источников средств.

В 2007 году на исследуемом предприятии финансовый рычаг составлял 1,224, что соответствует нормативу.

За 2005-2007 год данный показатель имел тенденцию меняться. В 2005 году он составлял 0,296 и входил в нормативные рамки, а в 2006 году его величина была равна 0,343 что также соответствовало нормативу. Величина финансового рычага оказывает влияние на финансовую рентабельность предприятия.

Коэффициент финансовой нагрузки на рубль собственного капитала («плечо финансового рычага») показывает, сколько банковских займов и кредитов приходится на 1 рубль собственного капитала:

«плечо финансового рычага» оказывает влияние на величину рентабельности собственного капитала через механизм эффекта финансового рычага.

б) увеличение «плеча финансового рычага» работает против финансовой устойчивости предприятия.

В зарубежной теории и практике оценку кредитоспособности предприятий часто ограничивают расчетом именно этого коэффициента. Принято устанавливать предельное соотношение заемных и собственных средств предприятия (1:1; 2:1), кредитование выше которого приведет к повышению финансового риска. При превышении этого соотношения говорят о достижении полной кредитоемкости предприятия; при соотношении ниже установленного предела – о наличие у него кредитного потенциала.

Во внутреннем анализе этот коэффициент позволяет осуществлять стратегический контроль финансовой независимости. В то же время высокая доля собственного капитала ограничивает возможности финансирования хозяйственной деятельности. В предбанкротном состоянии этот коэффициент всегда больше единицы, что подтверждает потенциальную неплатежеспособность предприятия.

В 2007 году «плечо финансового рычага» составило 12,339, то есть на 1 рубль собственного капитала предприятие привлекает 12руб. 34 коп. банковских заимствований.

В период с 2005 по 2007 гг. «плечо финансового рычага» возросло на 12,302.

Проводя оценку состояния задолженности предприятия в расчетах я использовала следующие показатели:

А). Соотношение дебиторской и кредиторской задолженности в 2007 году составило 0,573, то есть на ООО «Уральский лес» дебиторская задолженность меньше чем кредиторская. За анализируемый период данное соотношение менялось, но доля кредиторской задолженности всегда была больше чем дебиторская.

Б). Риск дебиторской задолженности на предприятии в 2007 году равен 0,179, то есть 17,9% активов работает в пользу потребителей.

Но это не очень хорошо, так как деньги-то нужны предприятию, а они находятся у потребителей, и предприятию дефицит текущих активов придется покрывать за счет краткосрочных банковских займов и кредитов.

В). Риск кредиторской задолженности в 2007 году составил 0,312, то есть 31,2% активов финансируется за счет кредиторской задолженности, то есть кредиторами.

Данный показатель за анализируемый период имеет тенденцию к снижению. В 2005 году он был равен 0,489, в 2006 году – 0,430.

Полученная в результате финансового анализа система показателей позволяет выявить слабые места в экономике предприятия, охарактеризовать состояние дел этого предприятия (его ликвидность, финансовую устойчивость, эффективность используемых ресурсов, отдачу активов и рыночную активность).

Причем одни показатели могут находиться в критической зоне, а другие быть вполне удовлетворительными. Однако на основе такого анализа сделать однозначный вывод о том, что данное предприятие обязательно обанкротится в ближайшее время или, наоборот, выживет, обычно очень трудно. Выводы о вероятности банкротства можно делать только на основе сопоставления показателей данного предприятия и аналогичных предприятий, обанкротившихся или избежавших банкротства. Однако в России подыскать в каждом случае подходящий аналог для сравнения весьма затруднительно, или такого аналога может и не быть вообще. Надежность выводов о банкротстве может быть существенно повышена, если дополнить финансовый анализ прогнозированием вероятности банкротства предприятия с использованием методов многофакторного статистического анализа.

В международной практике широко используется для оценки банкротства Z-счёт Альтмана (табл.10), построенный по данным успешно действовавших, но обанкротившихся промышленных предприятий США. Z-счёт Альтмана представляет собой пятифакторную модель:

Zсчёт = 1,2 К1 + 1,4 К2 + 3,3 К3 + 0,6 К4 + К5 (1)

где: К1 — доля чистого оборотного капитала в активах;

К2 — отношение накопленной прибыли к активам;

К3 — экономическая рентабельность активов;

К4 — отношение стоимости эмитированных акций к заемным средствам предприятия;

К5 — оборачиваемость активов (деловая активность).

Таблица 10

Прогнозирование вероятности банкротства предприятия

| Z = 1,2 К1 +1,4 К2 + 3,3 К3 + 0,6 К4 + К5 | ||

| К1 |

| - 0,264 |

| К2 |

| - 0,147 |

| К3 |

| 0,020 |

| К4 |

| 0,0002 |

| К5 |

| 3,031 |

| Z-счет | 2,640 | |

По результатам расчетов на базе данных отчетности ООО «Уральский лес» значение Z-счета по итогам 2005 г. составило 2,640. Это говорит о том, что вероятность банкротства на данном предприятии оценивается как средняя. Однако следует обратить внимание, что полученные на основе Z-счета Альтмана выводы нельзя признать безоговорочно достоверными ввиду ограничений на использования данного показателя в условиях российской экономики.

В интерпретации Таффлера четырехфакторная модель «Zсчета» (табл.11).

Таблица 11

| Z = 0,53 К1 + 0,13 К2 + 0,18 К3 + 0,16 К4 | ||

| К1 |

| 0,53К1 |

| К2 |

| 0,13К2 |

| К3 |

| 0,18К3 |

| К4 |

| 0,16К4 |

| Z – счет | расчеты:0,53х0,759+0,013х1,233+0,18х0,611+0,16х2,431 = 1,061 критерий:1,061 >0,3 | |

Формула Таффлера для западных компаний:

Z = 0,53К1 + 0,13К2 + 0,18К3 + 0,16К4 (2)

где К1 — операционная прибыль /краткосрочные обязательства;

К2 — оборотные активы / сумма обязательств;

К3 — краткосрочные обязательства / сумма активов;

К4 — выручка от реализации / сумма активов.

Спрогнозировав вероятность банкротства по формуле Таффлера и получив значение Z-счета по итогам 2007 г. равное 1,061, можно сделать вывод о том что на предприятии предвидятся хорошие долгосрочные финансовые перспективы.

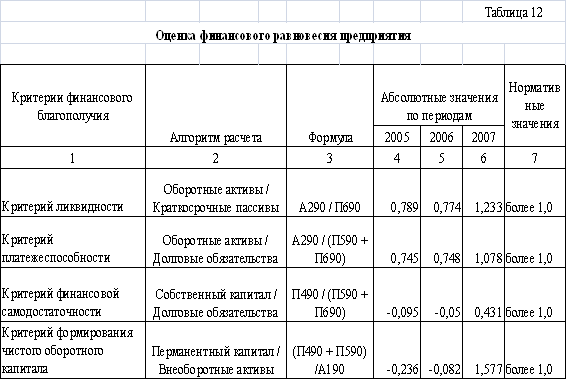

Оценивая финансовое равновесие предприятия я рассчитала четыре ниже описанных критерия (табл.12).

1. Критерий ликвидности – это отношение оборотных активов к краткосрочным пассивам.

За последние три года данный критерий имеет повышательную тенденцию. В 2007 году данный критерий составляет 1,233 , что соответствует нормативу, который должен быть равен более 1.

2. Критерий платежеспособности – это отношение оборотных активов к долговым обязательствам.

За анализируемый период данный критерий также имеет повышательную тенденцию и в 2007 году соответствует уровню 1,078. Что тоже соответствует нормативу более 1.

3. Критерий финансовой самодостаточности – это отношение собственного капитала к долговым обязательствам. Норматив у данного критерия более 1.

Но в 2007 году он составлял 0,431 , это больше чем в 2005 и 2006 годах, где данные критерии имели отрицательные значения и не соответствовали нормативу. За 2007 год ситуация изменилась. Данный критерий стал положительной величиной, но нормативу все еще не соответствует.

Похожие работы

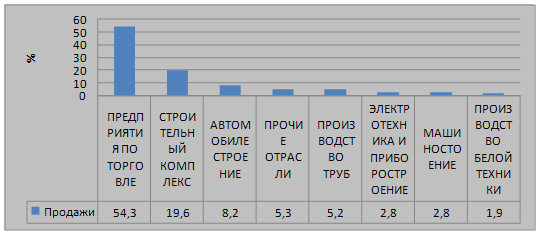

... своего сегмента на рынке 5. Возможности на внешнем рынке 6. Диверсифицированные рынки сбыта 7. Выгодное географическое расположение 1. малоэффективная система ценообразования 2. Недостаток средств на маркетинговые разработки и исследования Организация Компетентное руководство Профессиональный коллектив среднего звена Кадры ...

... населения и Главное управление образованием. 1.3. Отдел по социальному обеспечению и бытовому устройству семей. 2. Какие учреждения, являющиеся объектами благотворительности, существуют в современной системе социальной защиты населения Курганской области? 2.1. Комиссия по оказанию помощи голодающим. 2.2. Профессиональное училище-интернат для инвалидов. 2.3. Реабилитационный центр для детей с ...

... предложений, поступающих от населения и различных местных сообществ. Люди должны сознавать, что разработка стратегии развития муниципального образования — их общее дело и они — его участники. 2. Анализ социально-экономического прогнозирования развития МО «Город Каменск-Уральский» В 2006-2008 ГГ. 2.1 Характеристика МО «Город Каменск-Уральский» Географически Каменск-Уральский расположен на ...

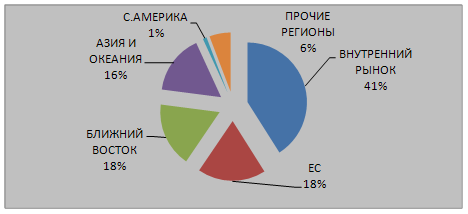

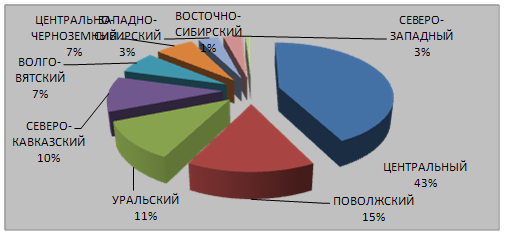

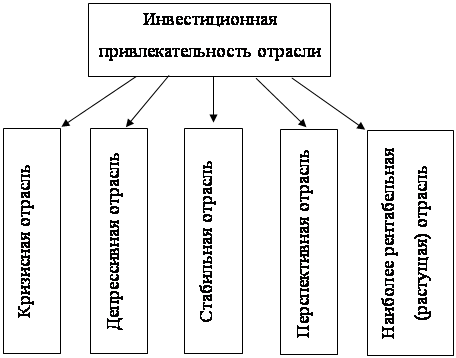

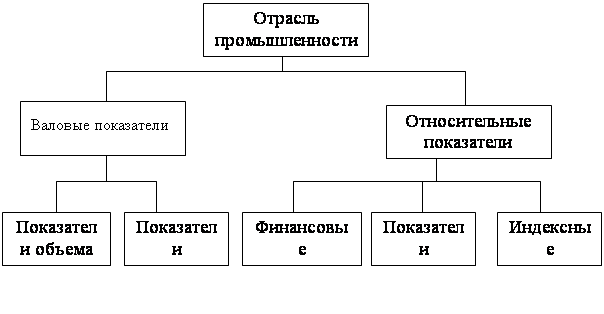

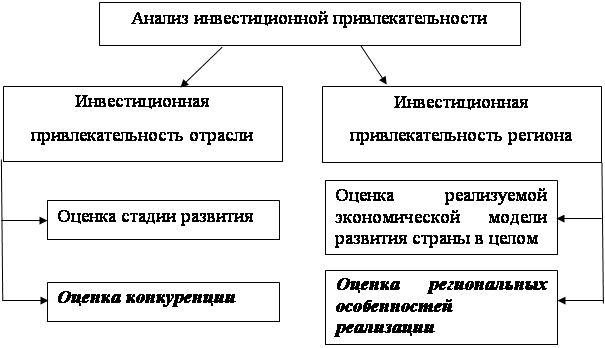

... параграфа работы была рассмотрена инвестиционная структура Тюменской области на примере инвестиционной деятельности банковского сектора и торгово-промышленной палаты. 3.2 Оценка инвестиционного климата экономики Тюменской области по критериям инвестиционной привлекательности Согласно проведенному мной анализу, в 1993–2005 годах Тюменская область сформировалась как один из центров России в ...

0 комментариев