Навигация

Снижение риска финансовых активов

3.2 Снижение риска финансовых активов

Выбор того или иного актива в качестве объекта инвестиций зависит от многих факторов, в том числе от индивидуального отношения инвестора к риску. Однако на практике инвесторы редко вкладывают все свои средства в какой-то один актив. Они стремятся распределить свои вложения в некоторую совокупность активов. При этом в процессе формирования и управления такая совокупность активов рассматривается как единое целое, то есть как самостоятельный объект – инвестиционный портфель.

Формирование портфеля включает отбор конкретных активов для вложения средств, а также оптимального распределения инвестируемого капитала между ними в соответствующих пропорциях.

Основными критериями включения активов в портфель являются соотношения доходности и риска. Для непосредственного управления рисками наиболее часто используется диверсификация.

Сущность диверсификации состоит в формировании инвестиционного портфеля таким образом, чтобы он при определенных ограничениях удовлетворял заданному соотношению риск/доходность.

Снижение рисков имеющихся активов можно добиться формированием из них инвестиционного портфеля. Таким образом, собственный риск каждого актива, входящего в портфель, снизится с помощью диверсификации.

Во второй главе была проведена оценка выбранных активов, результаты представлены в таблице 3.3.

Таблица 3.3. Результаты доходностей и рисков (совокупный, собственный и рыночный) выбранных активов.

| Актив ОАО | Ожидаемая доходность,% | Совокупный риск, | Собственный риск, | Рыночный риск, |

| Татнефть им.В.Д.Шашина | 65,463 | 3814,443 | 2399,259 | 1415,184 |

| Лукойл | 46,874 | 3401,105 | 1688,189 | 712,916 |

| Холдинг МРСК | 47,911 | 2690,711 | 1944,862 | 745,849 |

| ВолгаТелеком | 38,107 | 5976,081 | 4130,620 | 1845,461 |

| Газпром | 25,677 | 3768,988 | 1436,183 | 2332,805 |

| Уралсвязьинформ | 74,450 | 2358,168 | 512,706 | 1845,461 |

| Мосэнерго | 107,553 | 6787,859 | 6554,618 | 233,240 |

По полученным данным таблицы 3.3. рациональный инвестор предпочтет формировать свой инвестиционный портфель из таких активов как: обыкновенная акция ОАО «Мосэнерго», обыкновенная акция ОАО «Татнефть им.В.Д.Шашина», обыкновенная акция ОАО «Уралсвязьинформ», также возможно включение обыкновенной акции ОАО «Холдинг МРСК» и обыкновенной акции ОАО «Лукойла». А вот обыкновенные акции ОАО «Газпрома» и ОАО «ВолгаТлеком» являются менее привлекательными для инвестора, из-за небольшой их доходности и высокой степени риска.

Из выбранных активов сформируем три инвестиционных портфеля, состоящих из трех активов (это акции ОАО «Татнефть им.В.Д.Шашина», ОАО «Холдинг МРСК», ОАО «Уралсвязьинформ»); пяти активов (не включая акции ОАО «ВолгаТелеком» и ОАО «Газпрома»); семи имеющихся активов.

Тем самым можно показать снижение риска за счет диверсификации, а так же зависимость количества активов, включенных в портфель, чем больше их число, тем ниже степень риска портфеля.

Для расчета общего риска портфеля используем формулы 1.11 и 1.12 в результате это можно представить следующим образом:

![]() =

=![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() – для портфеля, состоящего из 7 активов.

– для портфеля, состоящего из 7 активов.

![]() =

=![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() – для портфеля, состоящего из 5 активов.

– для портфеля, состоящего из 5 активов.

![]() =

=![]() ×

×![]() +

+![]() ×

×![]() +

+![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() +2×

+2×![]() ×

×![]() ×

×![]() – для портфеля, состоящего из 3 активов.

– для портфеля, состоящего из 3 активов.

Оценка риска портфеля, состоящего из семи активов.

Предположим, доли выбранных активов в формируемом портфеле равны:

XA – 0,15;

XB – 0,1;

XC – 0,12;

XD – 0,06;

XE – 0,06;

XF – 0,35;

XG – 0,16.

Выбор значения долей активов, при формировании инвестиционного портфеля, зависел, в первую очередь, от степени риска актива (чем больше риск, тем меньше его доля в портфеле)

Определим общий риск инвестиционного портфеля, состоящего из семи выбранных активов:

![]() =

=![]() ×3814,443+

×3814,443+![]() ×3401,105+

×3401,105+![]() ×2690,711+

×2690,711+![]() ×

×

5976,082+![]() ×3768,988+

×3768,988+![]() ×2358,168+

×2358,168+![]() ×6787,86+2×

×6787,86+2×

0,15×0,1×61,761×58,318×0,695+2×0,15×0,1×61,761×58,318×

0,695+2×0,15×0,06×61,761×77,305×0,616+2×0,15×0,06×61,761×

61,392×0,669+2×0,15×0,35×61,761×48,560×0,174+2×0,15×0,16×

61,761×82,388×0,143+2×0,1×0,12×58,318×51,872×0,322+2×0,1×

0,06×58,318×77,305×0,611+2×0,1×0,06×58,318×61,392×0,794+2×

0,1×0,35×58,318×48,560×0,294+2×0,1×0,16×58,318×82,388×

0,096+2×0,12×0,06×51,872×77,305×0,433+2×0,12×0,06×51,872×

61,392×0,0513+2×0,12×0,35×51,872×48,560×0,214+2×0,12×0,16×

51,872×82,388×0,186+2×0,06×0,06×77,305×61,392×0,630+2×

0,06×0,35×77,305×48,560×0,263+2×0,06×0,16×77,305×82,388×

0,108+2×0,06×0,35×61,392×48,560×0,302+2×0,06×0,16×61,392×

82,388×0,084+2×0,35×0,16×48,560×82,388×0,215 = 1467,465 ![]()

Собственный риск портфеля определяется по формуле 1.13

![]() =

= ![]() ×2399,259+

×2399,259+![]() ×1688,189+

×1688,189+![]() ×1944,862+

×1944,862+![]() ×

×

4130,620+![]() ×1436,183+

×1436,183+![]() ×512,706+

×512,706+![]() ×6554,618 = 820,874

×6554,618 = 820,874 ![]()

Рыночный риск портфеля можно представить как разность между общим риском и собственным:

1467,465 – 820,874 = 646,591 ![]()

Оценка риска портфеля, состоящего из пяти активов.

Предположим, доли выбранных активов в формируемом портфеле равны:

XA – 0,17;

XB – 0,13;

XC – 0,25;

XF – 0,15;

XG – 0,3.

Определим общий риск инвестиционного портфеля, состоящего из пяти выбранных активов:

![]() =

=![]() ×3814,443+

×3814,443+![]() ×3401,105+

×3401,105+![]() ×2690,711+

×2690,711+![]() ×

×

2358,168+![]() ×6787,86+2×0,17×0,13×61,761×58,318×0,695+2×

×6787,86+2×0,17×0,13×61,761×58,318×0,695+2×

0,17×0,25×61,761×51,8728×0,543+2×0,17×0,15×61,761×48,560×

0,174+2×0,17×0,3×61,761×82,388×0,143+2×0,13×0,25×58,318×

51,872×0,322+2×0,13×0,15×58,318×48,560×0,2942+2×0,13×0,3×

58,318×82,388×0,096+2×0,25×0,15×51,872×48,560×0,214+2×

0,25×0,3×51,872×82,388×0,186+2×0,15×0,3×48,560×82,388×

0,215 = 1729,393![]()

Собственный риск портфеля определяется по формуле 1.13

![]() =

=![]() ×2399,259+

×2399,259+![]() ×1688,189+

×1688,189+![]() ×1944,862+

×1944,862+![]() ×

×

512,706+![]() ×6554,618 = 473,004

×6554,618 = 473,004![]()

Рыночный риск портфеля можно представить как разность между общим риском и собственным:

1729,393 – 473,004 = 1256,389 ![]()

Оценка риска портфеля, состоящего из трех активов.

Предположим, доли выбранных активов в формируемом портфеле равны:

XA – 0,3;

XC – 0,3;

XF – 0,4;

Определим общий риск инвестиционного портфеля, состоящего из пяти выбранных активов:

![]() =

=![]() ×3814,443+

×3814,443+![]() ×2690,711+

×2690,711+![]() ×2358,168+

×2358,168+

2×0,3×0,3×61,761×51,872×0,543+2×0,3×0,4×61,761×48,560×

0,174+2×0,3×0,4×51,872×48,560×0,214 = 2125,58![]()

Собственный риск портфеля определяется по формуле 1.13

![]() =

=![]() ×2399,259+

×2399,259+![]() ×1944,862+

×1944,862+![]() ×512,706 = 349,516

×512,706 = 349,516![]()

Рыночный риск портфеля можно представить как разность между общим риском и собственным:

2125,58 – 349,516 = 1776,064 ![]()

Полученные результаты представлены в таблице 3.4.

Таблица 3.4. Результаты оценки портфелей.

| Портфель, состоящий | Совокупный риск, | Собственный риск, | Рыночный риск, |

| из 7 активов | 1467,465 | 820,874 | 646,591 |

| из 5 активов | 1729,393 | 473,004 | 1256,389 |

| из 3 активов | 2125,580 | 349,516 | 1776,064 |

По полученным данным таблицы 3.4 можно сделать вывод, что общий риск инвестиционного портфеля уменьшился за счет того, что рыночный риск входящих в него активов усреднился, а собственный риск уменьшился. Это произошло за счет диверсификации, которая эффективно влияет на управление, то есть снижение, собственных рисков отдельных активов.

На совокупный риск портфеля влияют не только собственные риски отдельных активов, но и доля каждого из них в структуре портфеля.

Таким образом, при включении дополнительных активов в портфель, риск портфеля не устраняется полностью, а только его часть.

Заключение

Операциям с финансовыми активами в наибольшей степени свойственна рисковость, степень которой связана с доходностью: чем выше ожидаемая доходность, тем выше риск ее не получения. Основными показателями, характеризующими степень риска, являются дисперсия, среднеквадратическое отклонение и коэффициент ковариации. Взаимосвязь между риском и доходностью прямо пропорциональна.

Инвесторы стремятся распределить свои вложения в некоторую совокупность различных активов или видов деятельности, надеясь компенсировать возможные убытки от одних операций более высокими доходами от других. В процессе формирования и управления такая совокупность активов рассматривается как самостоятельный объект, который называется инвестиционным портфелем.

Портфельный риск состоит из двух различных компонент. Первая компонента – это риск, связанный только с изменчивостью (дисперсиями) доходностей отдельных активов или несистематический риск, присущий отдельным активам. Вторая составляющая определяет систематический (рыночный риск), обусловленный взаимосвязью (корреляцией и ковариацией) изменений доходностей активов, включенных в портфель. С ростом числа независимых активов в портфеле его собственный риск будет снижаться и в конечном счете станет несущественным. Это называется эффектом диверсификации.

Список литературы

1. Бочаров В.В. Инвестиции – Питер, СПб., 2006.

2. Бригхэм Ю., Эрхардт М. Финансовый менеджмент – Питер, СПб., 2009.

3. Волкова В. Финансовый бизнес – Эксмо, М.,2006.

4. Егорова Е.Е Управление риском – ИНФРА-М, М., 2008.

5. Демшин В. Рынок ценных бумаг – ИНФРА-М, М.,2007.

6. Ионова А.Ф., Селезнева Н.Н. Финансовый менеджмент – Проспект, М., 2009.

7. Ковалев В.В. Курс финансового менеджмента – Проспект, М.,2009.

8. Поляк Г.Б. Финансовый менеджмент – ЮНИТИ, М., 2006.

9. Шарп У., Александер Г., Бэйли Дж. Инвестиции – ИНФРА-М, М., 2006.

10. Данные интернет ресурса www.rts.ru

Похожие работы

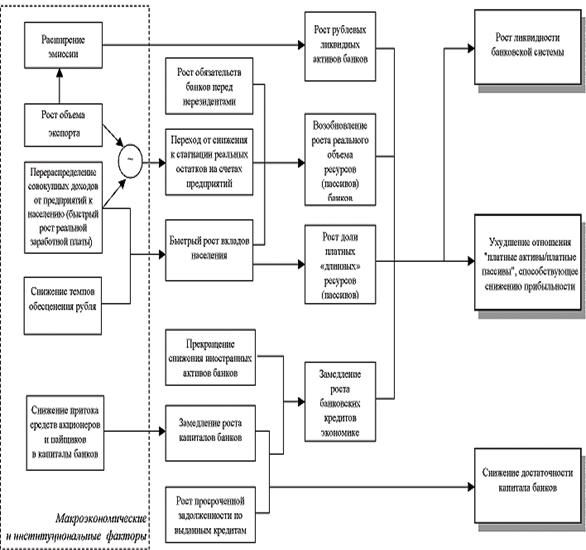

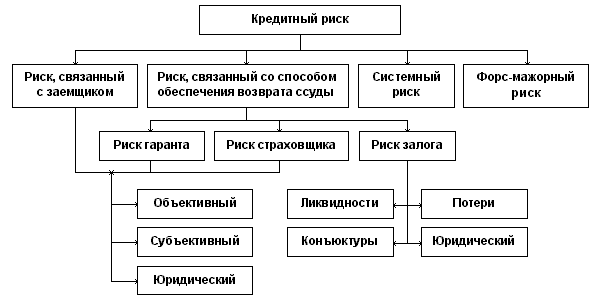

... изменена в лучшую сторону, в частности, должна измениться модель участия банков в экономической жизни. Банки должны быть более ориентированы на кредиты. Глава 2. Методология учета и анализа кредитных рисков коммерческого банка 2.1.Риск: понятие и сущность Risko на испанском означает скалу, да не просто скалу, а отвесную. По словарю Ожегова риск определяется как: 1) возможная опасность; 2) ...

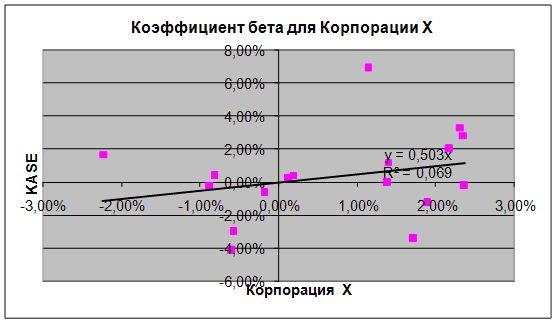

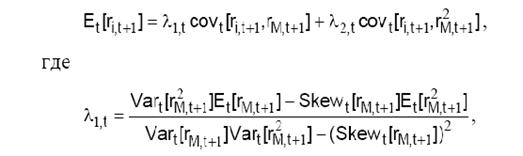

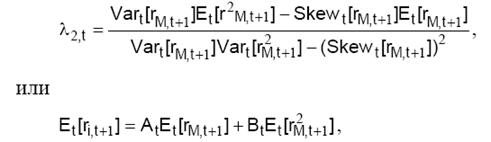

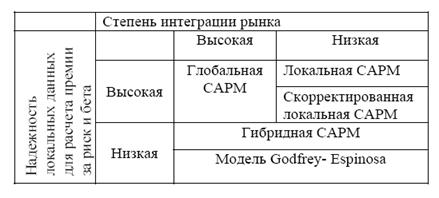

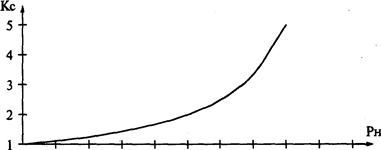

... риск для любого инвестора с разумным горизонтом инвестирования и, по-видимому, любая модель, пригодная для рынка, должна это учитывать. [5] Глава 3. Эмпирические исследования возможности применения модели CAPM на развивающихся рынках 3.1 Критика САРМ и альтернативные меры риска Ряд эмпирических исследований 70-х годов ХХ века доказывали преимущества САРМ в предсказании доходности акций. ...

... банковских специалистов, которые должны не только владеть основами современного количественного финансового анализа, но и обладать высокой профессиональной интуицией. 2.1. ПУТИ СНИЖЕНИЯ КРЕДИТНЫХ РИСКОВ В СОВРЕМЕННЫХ УСЛОВИЯХ Стратегия управления рисками в коммерческом банке должна основываться на интегрированной структуре, состоящей из обязанностей и функций, которые спускаются от уровня ...

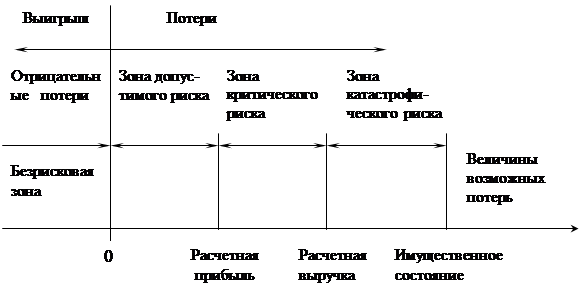

... . Под величиной риска принято понимать вероятность наступления того или иного нежелательного события, где под последним понимается событие, неблагоприятное для чистой текущей стоимости фирмы. К сожалению, к понятию финансового риска в полной мере применимо высказывание маршала Фоша о военном искусстве: сущность его довольно проста, но, к несчастью, его сложно претворить в жизнь. Обычно различают ...

0 комментариев