Навигация

Стратегія фронтального наступу – полягає в тому, що челенджер атакує лідера по всіх позиціях, по комплексу маркетингових засобів в цілому

1. Стратегія фронтального наступу – полягає в тому, що челенджер атакує лідера по всіх позиціях, по комплексу маркетингових засобів в цілому.

2. Стратегія флангового наступу – має значно менший ризик і тому частіше застосовується в практичній діяльності. ЇЇ суть полягає полягає в тому, щоб сконцентрувати зусилля на слабких сторонах конкурентів.

3. Стратегія обхідного наступу – як і стратегія флангового наступу передбачає «використання» слабких сторін конкурента. На відміну від флангового наступу, обхідний наступ відрізняється широкими масштабами і має на меті не тільки підірвати, а й зламати певні позиції конкурента.

Основу будь-якого різновиду стратегії наступу челенджера становить стратегія диференціації, тобто пошук і впровадження челенджером певної конкурентної переваги, якою може бути:

- нижча, ніж у конкурента ціна;

- використання комбінації «ціна-якість»;

- застосування широкого асортименту різновидів товарів;

- краще сервісне обслуговування;

- зниження виробничих витрат.

За результатами проведено аналізу, оптимальною конкурентною стратегією ТОВ «Укпромбанк» – це стратегія наступу на менші банки за рахунок диференціації банківських продуктів, оскільки позиція банку – далека від лідерства на банківському ринку (19 місце), а з приходом на банківський ринок України банків з значним іноземним капіталом в першій «20» буде важко утриматися.

Стратегія наступу повинна основуватися на масовому територіальному розповсюдженні банківських продуктів через малі безбалансові відділення, які управляються системою СRM – системою головного офісу та регіонального управління банку, що дозволяє:

- розвинути перелік надаваємих послуг малими «точками продажу» послуг, включаючи кредитування;

- знизити ризик некомпетентності та суб’єктивності в прийнятті рішень на рівні малої «точки продажу» за рахунок автоматизованого контролю та дозволу на виконання банківських операцій в «ONLINE» – режимі;

- контролювати загальну рентабельність операцій банку за рахунок встановлення автоматизованого контролю депозитних та кредитних ставок та постійного моделювання ризику зниження прибутковості при масовому виконанні операцій в відділеннях банку.

Висновки та пропозиції

Застосування маркетингу банком характеризується наявністю в його діяльності наступних трьох рис, що є суттєвими ознаками маркетингу:

– орієнтація на потреби клієнтів (маркетингова філософія);

– застосування великої кількості інструментів ринкової політики (маркетинг-микс);

– цілеспрямована координація банком усіх видів діяльності в сфері збуту (маркетингове управління або маркетинг-менеджмент).

Основні концепції банківської маркетингової діяльності наступні:

1) Виробнича – сама стара з усіх існуючих концепцій. Відповідно до неї споживач орієнтується на доступні для себе послуги, що мають невисоку ціну.

2) Продуктова – складається в орієнтації клієнтів на ті послуги, які за своїми характеристиками та якостями випереджають існуючі альтернативи, і тим самим дають споживачам великі цінові переваги.

3) Торгівельна – ґрунтується на тому, що якщо дати можливість споживачу вибирати, то він би користувався меншою кількістю послуг даного банку. Тому необхідно використовувати всі можливості інструментів ринкової політики (маркетинг-мікс), усі важелі й елементи маркетингу, щоб забезпечити необхідний рівень реалізації банківських послуг.

4) Традиційна – цілі маркетингової діяльності можуть бути досягнуті тільки шляхом аналізу потреб та стимуляції попиту в окремих соціальних групах та контактних аудиторіях, тому що пропозиція послуг може бути більш конкурентоспроможною для визначених соціальних прошарків або визначеного ринку.

5) Соціальна – маркетингова політика, особливо банків, зобов'язана надавати пріоритет загальнолюдським, а не вузькоприватним інтересам.

Як показали результати аналізу рейтингової матриці у 2004–2008 році комерційний банк ТОВ «Укрпромбанк» закріплював конкурентні позиції претендента на участь в «20» лідерів банківської системи України, але по обсягам агрегатів валюти балансу за 4 роки при сильній конкуренції знизив рейтинг в середньому на 2–4 місця:

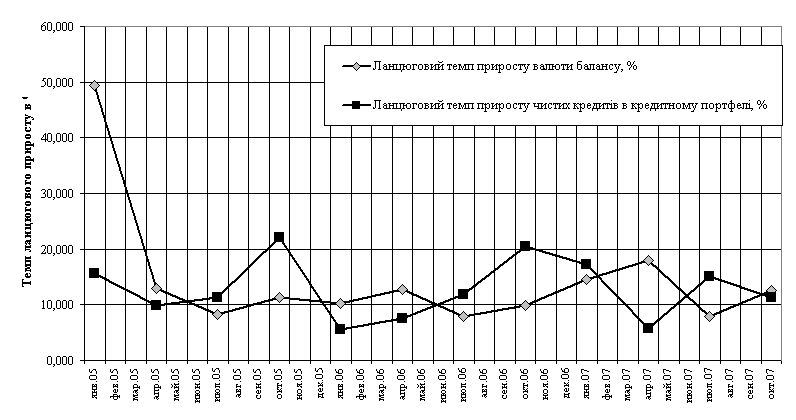

а) По обсягам валюти активів балансу при зростанні абсолютної величини з рівня 2 378,432 млн. грн. (2004) до рівня 12 667,247 млн. грн. (2008), тобто в 5,33 рази, рейтинг в БС України знизився з 10 до 15 місця;

б) Обсяг власного капіталу при зростанні абсолютної величини з рівня 608,609 млн. грн. (2004) до рівня 1 396,888 млн. грн. (2008), тобто в 2,29 рази, рейтинг в БС України знизився з 6 до 17 місця;

в) Обсяг статутного капіталу при зростанні абсолютної величини з рівня 590,0 млн. грн. (2004) до рівня 1 090,0 млн. грн. (2008), тобто в 1,847 рази, рейтинг в БС України знизився з 4 до 14 місця;

г) Обсяг кредитно-інвестиційного портфеля при зростанні абсолютної величини з рівня 2 042,47 млн. грн. (2004) до рівня 10 353,88 млн. грн. (2008), тобто в 5,07 рази, рейтинг в БС знизився з 10 до 15 місця;

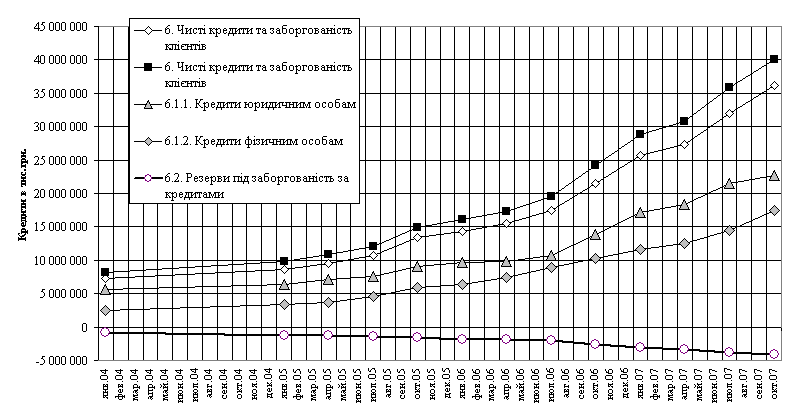

д) Обсяг кредитів, наданих юридичним особам, при зростанні абсолютної величини з рівня 1 826,11 млн.грн. (2004) до рівня 7 815,8 млн. грн. (2008), тобто в 4,28 рази, рейтинг в БС знизився з 8 до 10 місця;

г) Обсяг кредитів, наданих фізичним особам, при зростанні абсолютної величини з рівня 173,2 млн. грн. (2004) до рівня 2 140,0 млн. грн. (2008), тобто в 12,31 рази, рейтинг в БС підвищився з 25 до 19 місця;

е) Обсяг поточних і строкових депозитів фізичних осіб при зростанні абсолютної величини з рівня 1 042,473 млн. грн. (2004) до рівня 6 817,129 млн. грн. (2008), тобто в 6,54 рази, рейтинг в БС знизився з 8 до 7 місця;

ж) Обсяг поточних і строкових депозитів юридичних осіб при зростанні абсолютної величини з рівня 458,178 млн. грн. (2004) до рівня 2 278,326 млн. грн. (2008), тобто в 4,97 рази, рейтинг в БС піднявся з 22 до 20 місця;

з) Обсяг балансового прибутку при зростанні абсолютної величини з рівня 12,75 млн. грн. (2004) до рівня 25,80 млн. грн. (2008), тобто в 2,02 рази, рейтинг в БС піднявся з 22 до 16 місця;

і) Прибутковість (рентабельність ROE) статутного капіталу при зростанні абсолютної величини з рівня 2,161% (2004) до рівня 9,47% (2008), тобто в 4,38 рази, рейтинг в БС піднявся з 112 до 54 місця;

к) Прибутковість (рентабельність ROA) активів балансу при зростанні абсолютної величини з рівня 0,536%(2004) до рівня 0,815%(2008), тобто в 1,52 рази, рейтинг в БС піднявся з 108 до 51 місця;

За рівнями рентабельності активів ROA та рентабельності статутного капіталу ROE у 2007–2008 роках ТОВ «Укрпромбанк» за класифікацією НБУ відноситься до низькорентабельних банків (ROA<1%, ROE<ринкової ставки депозитів на банківському ринку).

Результати аналізу конкуренції на ринку банківських послуг в Україні характеризують загальний рівень конкуренції та конкурентну позицію ТОВ «Укрпромбанк» наступними показниками:

1. По показнику питомої ваги обсягів активів за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 70,3% активів;

- ринкова частка лідера – АКБ «Приватбанк» становить 9,91%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,07%;

2. По показнику питомої ваги обсягів зобов'язань за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 71,17% зобов’язань;

- ринкова частка лідера – АКБ «Приватбанк» становить 9,93%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,10%;

3. По показнику питомої ваги обсягів власного капіталу за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 64,1% власного капіталу;

- ринкова частка лідера – АКБ «Приватбанк» становить 9,74%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,88%;

4. По показнику питомої ваги обсягів депозитів юридичних осіб за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 68,48% депозитів юридичних осіб;

- ринкова частка лідера – АКБ «Приватбанк» становить 10,273%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,438%;

5. По показнику питомої ваги обсягів депозитів фізичних осіб за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 75,45% депозитів фізичних осіб;

- ринкова частка лідера – АКБ «Приватбанк» становить 15,175%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 4,07%;

6. По показнику питомої ваги обсягів міжбанківських кредитів за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 59,44% міжбанківських кредитів;

- ринкова частка лідера – АКБ «Приватбанк» становить 9,27%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 0,79%;

7. По показнику питомої ваги обсягів кредитів, наданих юридичним особам, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 70,68% кредитів, наданих юридичним особам;

- ринкова частка лідера – АКБ «Приватбанк» становить 9,60%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 2,92%;

8. По показнику питомої ваги обсягів кредитів, наданих фізичним особам, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 76,45% кредитів, наданих фізичним особам;

- ринкова частка лідера – АКБ «Приватбанк» становить 12,60%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,24%;

9. По показнику питомої ваги обсягів коштів, вкладених в цінні папери, за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 64,59% коштів, вкладених в цінні папери;

- ринкова частка лідера – АКБ «Приватбанк» становить 4,11%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 0,04%;

10. По показнику питомої ваги обсягів обсягів фінансового результату – прибутку за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу):

- в перших 20 банках БС України зосереджено 80,63% обсягів фінансового результату – прибутку;

- ринкова частка лідера – АКБ «Приватбанк» становить 18,28%;

- ринкова частка досліджуваного ТОВ «Укрпромбанк» становить 1,33%;

Оцінка конкурентної позиції ТОВ «Укрпромбанк» по показнику рентабельності статутного капіталу банку ROE та рентабельності активів ROA за станом на 01.04.2008 р. в банках банківської системи України (перша «20» рейтингу) показує:

- середній рівень рентабельності активів ROA перших 20 банках БС України становить 2,02%;

- рівень рентабельності активів ROA лідера – АКБ «Приватбанк» становить 2,3%;

- рівень рентабельності активів ROA досліджуваного ТОВ «Укрпромбанк» становить 0,8%;

- середній рівень рентабельності статутного капіталу ROE в перших 20 банках БС України становить 38,3%;

- рівень рентабельності статутного капіталу ROE – АКБ «Приватбанк» становить 33,6%;

- рівень рентабельності статутного капіталу ROE досліджуваного ТОВ «Укрпромбанк» становить 9,5%;

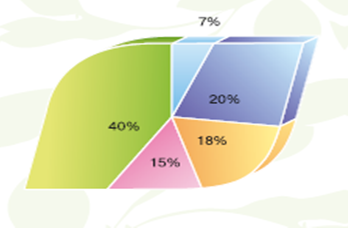

Зведений маркетинговий аналіз присутності ТОВ «Укрпромбанк» на ринку банківських послуг України показує, що в діапазоні 2004–2008 років:

- на ринку джерел ресурсів банк веде активну політику залучення депозитів юридичних та фізичних осіб, при цьому:

а) ринкова частка залучених депозитів фізичних осіб зросла з 2,8% у 2004 році до рівня 4,1% у 2008 році;

б) ринкова частка залучених депозитів юридичних осіб зросла з 1,1% у 2004 році до рівня 1,44% у 2008 році;

- на ринку активних кредитних операцій банк веде активну політику залучення депозитів юридичних та фізичних осіб, при цьому:

а) ринкова частка кредитів, наданих фізичним осіб зросла з 0,5% у 2004 році до рівня 1,243% у 2008 році;

б) ринкова частка кредитів, наданих юридичним осіб зменшилась з 3,1% у 2004 році до рівня 2,92% у 2008 році;

Таким чином, основною маркетинговою політикою банка у 2004–2008 роках є «перехресна стратегія» – пріоритетне залучення вільних депозитних коштів фізичних осіб та пріоритетне кредитування цими коштами юридичних осіб.

В той же час оцінка відсоткової маркетингової стратегії банка на ринку залучення депозитів показує, що банк в сегменті гривневих депозитів пропонує найбільшу річну відсоткову ставку в БС України, а сегменті депозитів в іноземній валюті знаходиться в середині рейтингу пропозицій.

Одночасно, оцінка відсоткової маркетингової стратегії банка на ринку кредитування показує, що банк за рахунок залучення «дорогих» депозитів фізичних осіб пропонує максимальні ставки кредитування, що не є привабливим для клієнтів.

Загальноринкове положення досліджуваного ТОВ «Укрпромбанк» може бути оцінено територіально – технологічною інфраструктурою – на даний момент мережа філій Укрпромбанку складається з:

– 282 філій та відділень;

– кількість банкоматів – 455;

– кількість банківських терміналів – 426;

– кількість торговельних терміналів – 727;

– кількість емітованих пластикових карток – 402 200.

Характеристика територіально-технологічної інфраструктури ринкового лідера – АКБ «Приватбанк» – показує, що станом на 01.01.2008 року банк має:

– 2859 філій та відділень;

– кількість банкоматів – 4222;

– кількість банківських терміналів – 3280;

– кількість торговельних терміналів – 38 550;

– кількість емітованих пластикових карток – 14 297 612.

Таким чином, порівняння показників банківської територіально-технологічної інфраструктури ТОВ «Укрпромбанк» (19 місце) та лідера – АКБ «Приватбанк» показує, що має місце різниця практично на порядок, а по кількості торгівельних (POS) терміналів та емітованих пластикових карток – на 2 порядки.

Такий рівень різниці у конкурентному становищі ТОВ «Укрпромбанк» та лідерів банківського ринку (перша «10») потребує ретельного та критичного аналізу офіційно-заявленої стратегії амбіціозного претендентства на лідерство в банківській системі України.

Враховуючи результати економічної діагностики банку, отримані в результаті дипломного дослідження, та порівняльний аналіз маркетингових стратегій банків першої «20» банківської системи України, пропонується наступне уточнення місії та філософії діяльності банку ТОВ «Укрпромбанк»:

1. Місія:

ТОВ «Укрпромбанк» сприяє економічному розвитку й добробуту клієнтів, шляхом надання банківських послуг високого професійного й етичного стандарту, гарантує персоналу гідну й справедлива винагорода, забезпечує учасникам товариства (акціонерам) максимальний прибуток при плановому темпі росту й достатньому рівні стабільності Банку.

2. Філософія:

- Банк діє в інтересах своїх вкладників й засновників банку.

- Банк дотримує законів України й етичні норми, гарантуючи кожному клієнтові конфіденційність.

- Банк завжди виконує свої зобов'язання перед вкладниками, клієнтами й засновниками товариства.

- Банк розвиває нові напрямки діяльності й нові нетрадиційні продукти на основі принципів зваженого ризику.

- Банк дорожить своїми кадрами, створює умови, при яких кожен співробітник може реалізувати свої здатності.

- Банк організує свою діяльність на основі принципів зваженого стійкого розвитку.

- Банк дотримується у своїй діяльності принципів демократичності й відкритості.

- Банк сповідає чистоту й прозорість своєї діяльності.

- Банк організує свою діяльність відповідно до міжнародних стандартів для інтеграції в європейську банківську систему.

– Банк розвивається як універсальний банк, що активно працює з диверсифікованою клієнтською базою в різних секторах економіки.

Офіційно заявленою стратегічною метою діяльності банку є збільшення ринкової вартості банку шляхом підвищення його іміджу, конкурентоспроможності, пізнаваності бренду та підвищення ефективності діяльності, вихід на якісно новий рівень обслуговування клієнтів, досягнення банком обсягів діяльності, які дозволять йому ввійти до першої п'ятірки найбільших банків України у відповідності до розподілу Національного банку України.

Як показує аналіз ринкового становища банку ТОВ «Укрпромбанк», виконаного в дипломному дослідженні, заявлена стратегічна мета не відповідає ресурсним та інфраструктурно-технологічним можливостям банку, а вхід на банківський ринок України за останні 2 роки банків з іноземним капіталом все більше відтісняє положення банку з 11 -12 рейтингового місця в банківській системі України в 2004 році не в бік запланованого 5 місця, а, навпаки, до 19 -20 рейтингового місця в 2008 році.

Проведений в дипломному дослідженні аналіз показав, що для досягнення заявленої стратегічної мети ТОВ «Укрпромбанк» впровадило агресивний антиінтуітивний тип маркетингової стратегії «витіснення з ринку найближчих конкурентів» (12 -18 місця рейтингу) за рахунок:

- реалізації агресивно – наступальної політики перерозподілу депозитної клієнтури банківського ринку застосуванням максимального депозитного відсотку (17,5% річних), що робить депозитні умови в банку привабливішими, ніж в інших банках, та. відповідно, веде до переходу клієнтів з інших банків в ТОВ «Укрпромбанк»;

- реалізації агресивно – наступальної політики перерозподілу кредитної клієнтури банківського ринку застосуванням привабливого рівня кредитного відсотку (14 -16% річних), який є нижчим, ніж кредитний відсоток в банках першої «10» рейтингу, що робить кредитні умови в банку привабливішими, ніж в інших банках, та, відповідно, веде до переходу клієнтів з інших банків в ТОВ «Укрпромбанк»;

Як показують результати дипломного дослідження ціна такої агресивної маркетингової стратегії – надто низька рентабельність експлуатації активів банку, оскільки банк розраховується частиною прибутку за розширення інфраструктури та валюти балансу банка.

Тільки організаційна форма заснування банку як товариство з обмеженою відповідальністю дозволяє ТОВ «Укрпромбанк» вести таку політику свідомого заниження доходності власного капіталу засновників.

Але, оскільки рішеннями НБУ рекомендовано змінити для банків організаційну форму з ТОВ на відкриті акціонерні товариства з офіційним котируванням акцій на фондовій біржі, для акціонерного товариства така стратегія та політика є неприйнятною та повинна бути змінена на стратегію досягнення максимальної доходності власного (акціонерного) капіталу банку:

1. Стратегія банку ґрунтується на розробці, впровадженні й дотриманні послідовної політики, що базується на зваженій системі оцінки ризиків, органічному об'єднанні індивідуального й масового обслуговування різних груп клієнтів на основі існуючих і нових видів банківських продуктів.

2. Стратегія територіального розвитку банку будується на основі дисконтованої окупності витрат на розвиток, які не знижують рентабельності роботи існуючої інфраструктури банку.

Аналіз комплексу маркетингу ТОВ «Укрпромбанк» дозволяє сформулювати наступні пропозиції щодо його вдосконалення в напрямках організації банком інформативно-ділового бізнес-середовища, в якому банк буде організатором просунення та розвитку бізнесу своїх клієнтів в рекламному просторі всесвітньої мережі Інтернет:

– на сегменті «Корпоративні клієнти» (юридичні особи) необхідно зробити явний розподіл на підсегменти «Транснаціональний бізнес» (в розрізі країн), «Бізнес фінансово-промислових груп», «Крупний бізнес» (в розрізі галузей), «Малий бізнес» та «Приватний мікробізнес» (у розрізі товарів та послуг)

– на сегменті «Приватні клієнти» (фізичні особи) необхідно зробити явний розподіл на підсегменти «Школяр», «Студент», «Молода сім» я», «Зарплатний бізнес працівника», «Недержавний пенсійний фонд», «Пенсія та соціальна допомога»;

– на всіх сегментах клієнтів банку ефективне застосування каналу комунікації у вигляді Інтернет – сайту банку, але він потребує розподілу на окремі сайти, оскільки на сьогоднішній день він інформаційно перенасичений та став довольно важкий для розуміння, тобто:

а) Підрозділ сайту «Послуги банкам» є специфічним і повинен бути винесений як окремий сайт, на якому повинна бути зосереджена економічна інформація для банків та міжбанківських операцій;

б) Підрозділ сайту «Послуги приватним клієнтам (фізичним особам)» повинен бути відокремлений від сайту «Корпоративні клієнти» і інформувати приватних осіб про банківські послуги у розрізі їх конкретних запросів.

в) Доцільно створення спеціального сайту «Іпотечне кредитування та іпотечні цінні папери» для приватних клієнтів, зосередивши на ньому інформацію будівельно-інвестиційного ринку та ріелтерського ринку нерухомості;

г) підрозділ сайту «Корпоративні клієнти» повинен бути реорганізован у розвиток ідеї «Бізнес – клуб клієнтів Укрпромбанку» та мати підрозділи в галузевому розрізі, оскільки банківські послуги у різних галузях мають певну специфіку.

Необхідно зробити підрозділ Інтернет – сайту – «Територіальна сегментація послуг» – тобто сегментація послуг, які надаються:

– на рівні центрального офісу – для клієнтських підсегментів «Банки», «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні регіональних(обласних) філій – для клієнтських підсегментів «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні окремих філій в крупних містах областей – для клієнтських підсегментів «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні безбалансових відділень в районах міст та сільській місцевості – для клієнтських під сегментів «Малий бізнес», «Приватний підприємець», «Приватна особа»;.

Базову стратегію розвитку ТОВ «Укрпромбанк» пропонується будувати на бізнес-стратегіях по групах клієнтів банку:

а) Корпоративні клієнти

б) VIP-клієнти

в) Середній і малий бізнес

г) Приватні клієнти (фізичні особи)

ж) Фінансові банківські та небанківські інститути

Основна стратегія росту ринкової долі ТОВ «Укрпромбанк» – це рост на наступних сегментах з застосуванням СRM – систем:

– сегмент «електронних послуг» та створення банківських «площадок» самообслуговування клієнтів банку;

– сегмент послуг малому та приватному бізнесу;

– сегмент іпотечного кредитування приватних осіб;

– сегмент фінансового менеджменту банком бізнесу своїх клієнтів;

За результатами проведено аналізу, оптимальною конкурентною стратегією ТОВ «Укпромбанк» – це стратегія наступу на менші банки за рахунок диференціації банківських продуктів, оскільки позиція банку – далека від лідерства на банківському ринку (19 місце), а з приходом на банківський ринок України банків з значним іноземним капіталом в першій «20» буде важко утриматися.

Стратегія наступу повинна основуватися на масовому територіальному розповсюдженні банківських продуктів через малі безбалансові відділення, які управляються системою СRM – системою головного офісу та регіонального управління банку, що дозволяє:

- розвинути перелік надаваємих послуг малими «точками продажу» послуг, включаючи кредитування;

- знизити ризик некомпетентності та суб’єктивності в прийнятті рішень на рівні малої «точки продажу» за рахунок автоматизованого контролю та дозволу на виконання банківських операцій в «ONLINE» – режимі;

- контролювати загальну рентабельність операцій банку за рахунок встановлення автоматизованого контролю депозитних та кредитних ставок та постійного моделювання ризику зниження прибутковості при масовому виконанні операцій в відділеннях банку.

Практична цінність результатів дипломного дослідження полягає в виявленні невідповідності ресурсів та реального фінансово-економічного становища комерційного банку ТОВ «Укрпромбанк» заявленій стратегії претендента на лідерство в банківській системі України та обґрунтуванні необхідності впровадження запропонованого корегування місії, філософії та маркетингової стратегії банка в умовах конкурентного тиску нових банків з іноземним капіталом на банківському ринку України.

Список використаної літератури

1. ЗАКОН УКРАЇНИ «Про банки і банківську діяльність» від 7 грудня 2000 року №2121-III // Із змінами і доповненнями, внесеними Законами України станом від 27 квітня 2007 року №997-V – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 20072. Закон України «Про Національний банк України» від 20 травня 1999 року №679-XIV // Із змінами і доповненнями, внесеними Законами України станом на 1 грудня 2005 року №3163-IV – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007

3. Господарський кодекс України від 16 січня 2003 року №436-IV (діє з 01.01.2004) // Із змінами і доповненнями, внесеними Законами України від 9 січня 2007 року №549-V, ОВУ, 2007 р., №8, ст. 276 – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 20074. Цивільний Кодекс України від 16 січня 2003 року №435-IV // Із змінами і доповненнями, внесеними законами України станом від 31 травня 2007 року №1111-V – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007

5. ДЕКРЕТ КАБІНЕТУ МІНІСТРІВ УКРАЇНИ «Про систему валютного регулювання і валютного контролю» від 19 лютого 1993 року №15–93 // Із змінами і доповненнями, внесеними Законами України та Господарським кодексом України від 23 лютого 2006 року №3509-IV 6. Інструкція про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року №368 (Із змінами і доповненнями, внесеними постановами Правління Націо-нального банку України станом від 19 лютого 2007 року №52)7. Інструкція про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління НБУ від 17.06.2004 №280 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 13 грудня 2006 року №457)

8. Методичні рекомендації щодо вдосконалення корпоративного управління в банках України // Постанова Правління Національного банку України від від 28 березня 2007 р. №98 – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 9. Про затвердження Положення про порядок видачі банкам банківських ліцензій, письмових дозволів та ліцензій на виконання окремих операцій // Постанова Правління Національного банку України від 17 липня 2001 року №275 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 25 вересня 2006 року №374) – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 10. Про внесення змін до Методики розрахунку економічних нормативів регулювання діяльності банків в Україні // ПОСТАНОВА ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ від 11 квітня 2005 року №125 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 22 грудня 2005 року №493) – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 11. План рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17.06.2004 №280 (Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 31 серпня 2007 року №310) – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 12. Методичні вказівки з інспектування банків «Система оцінки ризиків» // Постанова Правління НБУ від 15.03.2004 №104 – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 13. Про методичні рекомендації щодо організації та функціонування систем ризик-менеджменту в банках України // Постанова Правління Національного банку України від 02.08.2004 №361 – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2007 14. Про схвалення Методичних рекомендацій щодо організації процесу формування управлінської звітності в банках України // ПРАВЛІННЯ НАЦІ-ОНАЛЬНОГО БАНКУ УКРАЇНИ, ПОСТАНОВА від 6 вересня 2007 року №324 – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 200715. Аналіз банківської діяльності: Підручник / А.М. Герасимович та ін.; За ред. А.М. Герасимовича. – К.: КНЕУ, 2003. – 599 с.

16. Арістова А.М., Шульга Н.П. Фінансовий менеджмент у банку. Опорний конспект лекцій. – Киїів, КНТЕУ, 2007. – 123 с.

17. Банківський менеджмент: Навч. посібник / За ред. О.А. Кириченка. – К.: Знання-Прес, 2002. – 438 с.

18. Банківські операції: Підручник / За ред. А.М. Мороз. – К.: КНЕУ, друге видання. – 2002. – 476 с.

19. Банковское дело: Учебник. – 2 – е изд., перераб. и доп. /Под ред. О.И. Лаврушина. – М.: Финансы и статистика, 2000. – 672 с.

20. Банківські операції: Підручник/ А.М. Мороз, М.І. Савлук, М.Ф. Пуховкіна та ін.; За ред. д-ра екон. наук, проф. А.М. Мороза. – К.: КНЕУ, 2000. – 384 с.

21. Банки и банковские операции: Учебник для вузов / Под ред. проф. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 1997. – 471 с.

22. Банківські операції: Підручник / Ред. Міщенко В.І.; Слав`янська Н.Г. – К.: Знання, 2006. – 727 c.

23. Банківський нагляд: Навчальний посібник / Міщенко В.І.; Яценюк А.П.; Коваленко В.В.; Коренєва О.Г. – К.: Знання, 2004. – 406 c.

24. Беляков А.В. Банковские риски: проблемы учета, управления и регулирования – javascript:__doPostBack('_ctl7$lbtSeries','') М.:Издательская группа «БДЦ-ПРЕСС», 2003 г., 256 стр.

25. Бланк И.А. Управление финансовой безопасностью предприятия/ И.А. Бланк. – К.: Ника-Центр: Эльга, 2004. – 776 с.

26. Бланк И.А. Основы финансового менеджмента/ И.А. Бланк. – 2-е изд., перераб. и доп. – К.: Эльга: Ника-ЦентрТ.1. – 2004. – 622 с

27. Бланк И.А. Основы финансового менеджмента/ И.А. Бланк. – 2-е изд., перераб. и доп. – К.: Эльга: Ника-ЦентрТ.2. – 2004. – 618 с

28. Брігхем Є.Ф. Основи фінансового менеджменту /Пер. с англ. – К.: Молодь, 1997. – 1000 с.

29. Ван Хорн, Джеймс. Основы финансового менеджмента: Пер. с англ./ Дж.К. Ван Хорн, Дж.М. Вахович. – 12-е изд. – М.: Вильямс, 2006. – 1225 с

30. Васюренко О.В. Банківські операції: Навчальний посібник. – 4-те вид., перероблене і доповнене – Київ: Знання, 2004. – 324 с. – (Вища освіта ХХІ століття)

31. Васюренко О.В. Банківський менеджмент: Навчальний посібник. – Київ: Академія, 2001. – 313 с.

32. Васюренко О.В., Сердюк Л.В., Сидоренко О.М., Карасьова З.М., Каднічанська В.М., Федоренко Н.С. Облік і аудит у банках: Навчальний посібник. – К.: Знання, 2003. – 524 с.

33. Васюренко О.В. Економічний аналіз діяльності комерційних банків: Навчальний посібник/ О.В. Васюренко, К.О. Волохата. – К.: Знання, 2006. – 464 с.

34. Ващенко Ю.В. Банківське право: Навчальний посібник/ Ю.В. Ващенко. – К.: Центр навчальної літератури, 2006. – 344 с

35. Вернет Дж, Мориарти С. Маркетинговые коммуникации. Интегрированный подход: Пер. с англ./ Под ред. С.Г. Божук. – СПб.: Питер, 2001.-864 с.

36. Гроші та кредит: Підручник / За ред. проф. М. І. Савлука. – К.: КНЕУ, 2002. – 578 с.

37. Грюнинг, Хенни. Анализ банковских рисков. Система оценки корпоративного управления и управления финансовым риском: пер. с англ. / Х. ван Грюнинг, С.Б. Братанович. – М.: Весь мир, 2007. – 290 с.

38. Калистратов Н.В. Банковский розничный бизнес/ Н.В. Калистратов, В.А. Кузнецов, А.В. Пухов. – М.: БДЦ-пресс, 2006. – 424 с

39. Ковалев В.В. Финансовый менеджмент: теория и практика: научное издание / В.В. Ковалев. – 2-е изд., перераб. и доп. – М.: Проспект, 2007. – 1024 с.

40. Котлер Ф. Маркетинг менеджмент. – СПб.: Питер Ком, 1998. – 896 с.

41. Куденко Н.В. Стратегічний маркетинг: Навч.посібник. – К.: КНЕУ, 1998 – 202 с.

42. Куденко Н.В. Маркетингові стратегії фірми – Київ, КНЕУ, 2002. – 245 с.

43. Лютий І.О. Банківський маркетинг: Навчальний посібник/ І.О. Лютий, О.О. Солодка. – К.: Знання, 2006. – 395 с.

44. Ляховский В.С., Коробейников Д.В., Серебряков П.А. Справочник по управлению рисками банковской деятельности. – М.:Гелиос АРВ, 2006 г., 575 стр.

45. Нікітін А.В. Маркетинг у банку: Навчальний посібник/ А.В. Нікітін, Г.П. Бортніков, А.В. Федорченко. – К.: КНЕУ, 2006. – 432 с.

46. Павлишин О.П., Ричаківська В.І. Банківські операції. – К.: Алерта, 2005. – 158 c.

47. Парасій-Вергуненко І.М. Аналіз банківської діяльності. – К.: КНЕУ, 2003. – 347c.

48. Пресс-релиз о Новом соглашении по достаточности капитала Базельского комитета по банковскому надзору // «Вестник банка России», 34 (758), 16 июня 2004 года, с. 2.

49. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. – КНЕУ, 2002. – 316 с.

50. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. – 2-е вид., доп. і перероб. – К.: КНЕУ, 2004. – 468 с.

51. Примостка Л.О. Банківський менеджмент. Хеджування фінансових ризиків. – К. КНЕУ, 1998. – 107 с.

52. Раєвський К.Є., Конопатська Л.В., Домрачев В.М. Банківський нагляд: Навчально-методичний посібник / Мін-во освіти і науки України; КНЕУ/ Раєвський К.Є., Конопатська Л.В., Домрачев В.М. – К.: КНЕУ, 2003. – 174 с.

53. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд. – М.: «Дело ЛТД», 1995. – 768 с.

54. Симановский А.Ю. Базельские принципы эффективного банковского надзора и их реализация в России // Деньги и кредит. – 2001. – №3. – с. 19–24

55. Синки, Дж. мл. Управление финансами в коммерческих банках. Пер. с англ. 4-го переработанного изд. / под ред. Р.Я. Левиты, Б.С. Пинкерса. – М.: 1994, Catallaxy. – 820 c.

56. Ситник Л.С. Фінансовий менеджмент: Навчальний посібник/ Л.С. Ситник. – К.: Центр навчальної літератури, 2006. – 352 с

57. Словник банківських термінів: термінологічний словник / А. Загородній, О. Сліпушко та ін. – К.: Аконіт, 2000. – 605 с.

58. Субботин А.В. Базельское соглашение II: требования, перспективы // Методический журнал «Внедрение МСФО в кредитной организации» №3 (13)/2005

59. Ткачук В.О. Маркетинг у банку: Навчальний посібник – Тернопіль: «Синтез-Поліграф», 2006. – 225 с.

60. Уваров К., Куценко О. Методичні рекомендації щодо організації та функціонування систем ризик-менеджменту в банках України: орієнтир на майбутнє // Вісник Національного банку України. – 2005. – №1. – С. 60–63.

61. Управління банківськими ризиками. Навчальний посібник – за ред. проф. Примостки Л.О. – К.:КНЕУ, 2007. – 616 с.

62. Управление деятельностью коммерческого банка (банковский менеджмент) / Под ред. доктора экон. наук, профессор О.И. Лаврушина. – М: Юристь, 2003 – 688 с.

63. Фінансовий менеджмент у банку. Опорний конспект лекцій. / укладачі А.М. Арістова, Н.П. Шульга – К.: КНТЕУ, 2006. – 123 с.

64. Щербакова Г.Н. Анализ и оценка банковской деятельности (на основе отчетности, составленной по российским и международным стандартам)/ Г.Н. Щербакова. – М.: Вершина, 2006. – 464 с

65. Щибиволок З.І. Аналіз банківської діяльності: Навчальний посібник/ З.І. Щибиволок; Відп. за вип. С.І. Шкарабан. – К.: Знання, 2006. – 312 с

66. Эдгар М. Управление финансами в коммерческих банках / Пер.с англ. – М.: Альпина Бизнес Букс, 2004. – 208 с.

67. HTTP://www.bank.gov.ua – Офіційний сайт НБУ

68. Офіційний сайт ТОВ «Укрпромбанк» – http://www.ukrprombank.com.ua

69. HTTP://WWW.AUB.COM. UA – Офіційний сайт Асоціації банків України

70. HTTP://WWW.LIGA-ZAKON.COM.UA – Комп’ютерна законодавчо-довідкова система законодавства України «Ліга-закон», 2008

71. HTTP://WWW.SMIDA.GOV.UA – Офіційний сайт державної комісії з цінних паперів та фондового ринку України, 2008

72. HTTP://WWW.ukrstat.GOV.UA – Офіційний сайт Державного комітета статистики України, 2008

73. HTTP://WWW.prostobank.com.UA – Офіційний сайт фінансового рейтингового агентства банків та страхових компаній PROSTOBANK, 2008

74. HTTP://WWW.privatbank.dp.UA – Офіційний сайт комерційного банку АКБ «Приватбанк», 2008

Похожие работы

... значних результатів. За підсумками роботи за рік показники якості значно краще, ніж встановлені для них нормативні рівні, як українські, так і міжнародні. Розділ 3. Шляхи вдосконалення управління якістю послуг Інтернет зв’язку в компанії «People.net» 3.1 Вдосконалення системи стандартів якості послуг Інтернет зв’язку Сьогодні в Україні відмічено масовий рух із впровадження на підприє ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев