Навигация

Розробка маркетингової стратегії банку

3.5 Розробка маркетингової стратегії банку

1. Вибір базової стратегії розвитку ТОВ «Укрпромбанк»

Базову стратегію розвитку ТОВ «Укрпромбанк» пропонується будувати на бізнес-стратегіях по групах клієнтів банку:

а) Корпоративні клієнти

– Зміцнення й посилення впливу банку в основних секторах економіки й збільшення частки банку на ринку банківських послуг.

– Завоювання й закріплення позицій у нових для банку секторах економіки, які в останні роки стали «точками росту».

– Оптимізація й досягнення високої прибутковості банківських операцій.

– Забезпечення високоякісного, оперативного й комплексного обслуговування великих корпоративних клієнтів по всій мережі банку шляхом надання їм як стандартних масових, так й індивідуальних послуг.

– Створення системи «пакетного» обслуговування в сполученні з індивідуальним підходом.

– Реалізація стратегії «фінансового супермаркету», що передбачає надання в системі банку крім традиційних банківських послуг додаткових послуг – страхування, лізинг, брокерське й трастове керування й ін.

– Впровадження нових зарплатних проектів з метою комплексного обслуговування господарської діяльності корпоративних клієнтів.

б) VIP-клієнти

– Виділення VIP-клієнтів на рівні всіх структурних підрозділів банку.

– Робота з VIP-клієнтами персональних менеджерів.

– Робота з VIP-клієнтами по індивідуальних схемах обслуговування.

в) Середній і малий бізнес

– Залучення нових клієнтських груп.

– Надання широкого спектра стандартних високоякісних банківських продуктів по всій мережі й на всіх структурних рівнях банку.

– Створення й розвиток еквайрингових торговельних терміналів.

г) Приватні клієнти (фізичні особи)

– Зміцнення позицій банку на ринку приватних осіб:

1) збільшення частки банку на ринку депозитів приватних осіб банківської системи України;

3) збільшення обсягів депозитів приватних осіб в 2 рази;

4) збільшення ринкової частки банку в картковому бізнесі.

- Участь у національних програмах недержавного пенсійного забезпечення, виплат пенсій і грошової допомоги.

ж) Фінансові інститути

– Активізація роботи з банками-нерезидентами по довгострокових інвестиційних програмах.

– Побудова внутрішньої організаційної й функціональної моделі відповідно до міжнародних стандартів для інтеграції в європейську банківську систему.

– Розширення кількості банків-партнерів на внутрішньому ринку й залучення до співробітництва нових банків країн Балтії й СНД.

– Активізація роботи з торговельними партнерами Східної Європи по експортно-імпортних операціях.

– Збереження ринкової позиції банку як оператора на ринку міжбанківських операцій.

з) Філіальна мережа банку

Основна мета – розвиток повноцінної універсальної філіальної мережі як окремого виду бізнесу в структурі банку.

- Створення єдиної методологічної бази діяльності філій і відділень банку:

1) стандартизація технологічних процесів;

2) уніфікація продуктів, які пропонуються клієнтам у філіях банку;

3) розробка стандартів обслуговування клієнтів у філіях.

- Поліпшення технічного й технологічного забезпечення нових й існуючих відділень.

- Створення системи мотивації персоналу філій і відділень банку залежно від результатів операційної діяльності.

Маркетингова стратегія:

- Створення єдиного корпоративного стилю.

- Підтримка єдиного стилю оформлення всіх підрозділів банку.

- Створення системи PR (public relation) з метою закріплення бренда банку у свідомості масової аудиторії.

- Розробка рекламної стратегії.

- Використання інформаційних каналів розміщення реклами виходячи із цілей банку й принципів роботи з основними групами клієнтів.

- Спонсорство.

- Меценатство й добродійність.

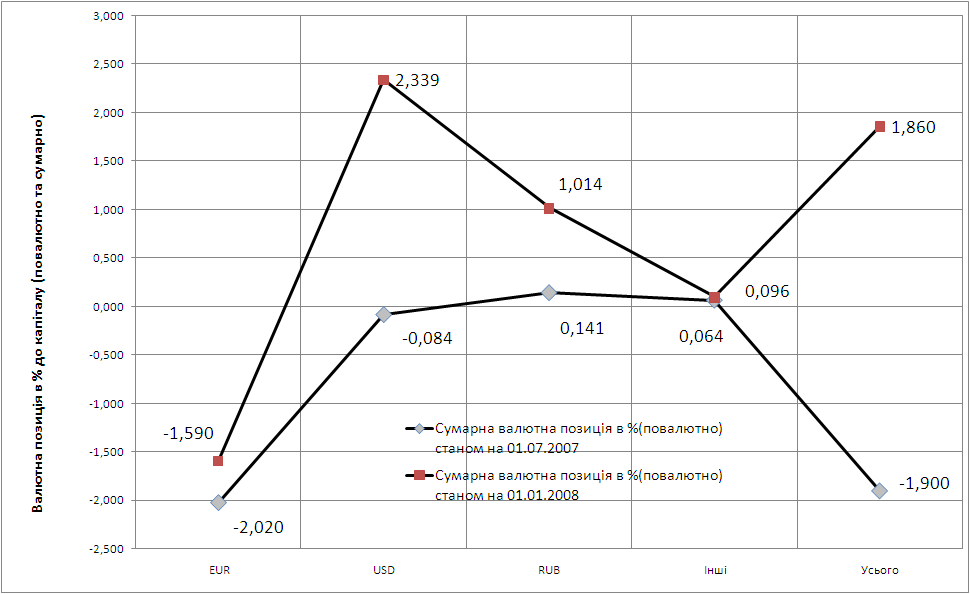

Стратегія керування ризиками:

- Проведення зваженої політики оцінки ризиків активно-пасивних операцій.

- Формалізація процесу керування ризиками на основі визначення єдиних підходів з використанням інформаційних технологій.

- Створення системи оцінки ефективності керування банківськими продуктами як на рівні бізнесу, так і на рівні структурних підрозділів банку.

Стратегія структурного керування:

- Реінжиніринг діючої організаційної структури з метою створення нової, високоефективної організаційної структури банку

- Реорганізація функціональної моделі бізнесів-процесів

- Створення багаторівневої системи керування банком із чітким визначенням функцій головного банку, філій, відділень

- Створення комплексної системи аналізу й планування діяльності банку

Система контролю:

Удосконалення системи контролю за проведенням банківських операцій:

- Посилення валютного контролю.

- Посилення контролю за проведенням сумнівних операцій.

Похожие работы

... значних результатів. За підсумками роботи за рік показники якості значно краще, ніж встановлені для них нормативні рівні, як українські, так і міжнародні. Розділ 3. Шляхи вдосконалення управління якістю послуг Інтернет зв’язку в компанії «People.net» 3.1 Вдосконалення системи стандартів якості послуг Інтернет зв’язку Сьогодні в Україні відмічено масовий рух із впровадження на підприє ...

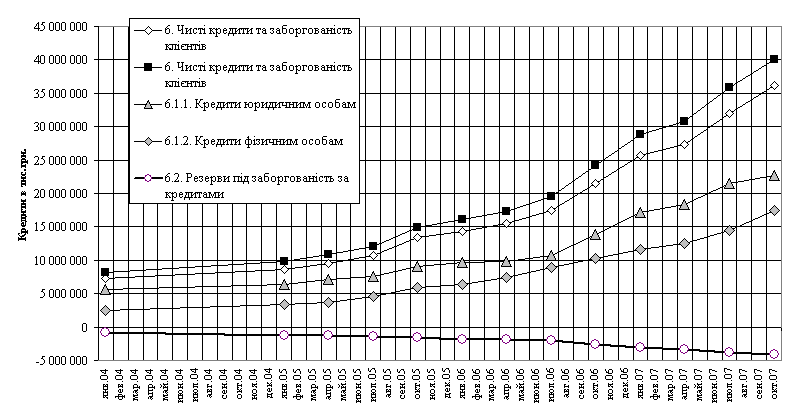

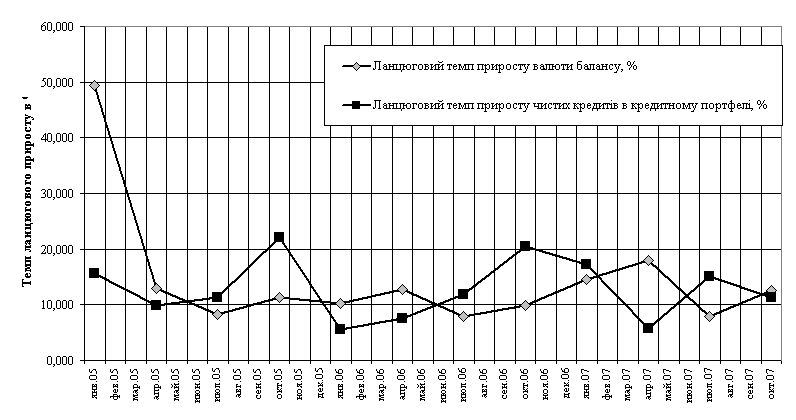

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев