Навигация

Місія

1. Місія

ТОВ «Укрпромбанк» сприяє економічному розвитку й добробуту клієнтів, шляхом надання банківських послуг високого професійного й етичного стандарту, гарантує персоналу гідну й справедлива винагорода, забезпечує учасникам товариства (акціонерам) максимальний прибуток при плановому темпі росту й достатньому рівні стабільності Банку.

2. Філософія

- Банк діє в інтересах своїх вкладників й засновників банку.

- Банк дотримує законів України й етичні норми, гарантуючи кожному клієнтові конфіденційність.

- Банк завжди виконує свої зобов'язання перед вкладниками, клієнтами й засновниками товариства.

- Банк розвиває нові напрямки діяльності й нові нетрадиційні продукти на основі принципів зваженого ризику.

- Банк дорожить своїми кадрами, створює умови, при яких кожен співробітник може реалізувати свої здатності.

- Банк організує свою діяльність на основі принципів зваженого стійкого розвитку.

- Банк дотримується у своїй діяльності принципів демократичності й відкритості.

- Банк сповідає чистоту й прозорість своєї діяльності.

- Банк організує свою діяльність відповідно до міжнародних стандартів для інтеграції в європейську банківську систему.

3. Основні стратегічні напрямки розвитку

Банк розвивається як універсальний банк, що активно працює з диверсифікованою клієнтською базою в різних секторах економіки.

3.2 Формування стратегічних цілей розвитку позицій ТОВ «Укрпромбанк»

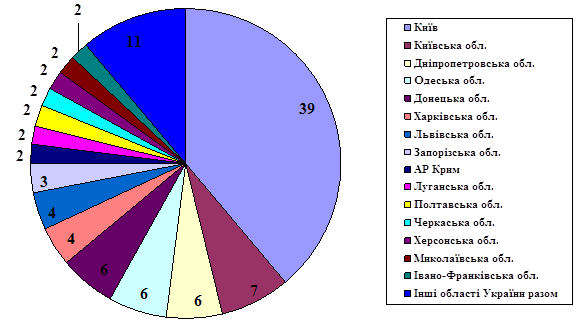

Офіційно заявленою стратегічною метою діяльності банку є збільшення ринкової вартості банку шляхом підвищення його іміджу, конкурентоспроможності, пізнаваності бренду та підвищення ефективності діяльності, вихід на якісно новий рівень обслуговування клієнтів, досягнення банком обсягів діяльності, які дозволять йому ввійти до першої п'ятірки найбільших банків України у відповідності до розподілу Національного банку України [68].

Як показує аналіз ринкового становища банку ТОВ «Укрпромбанк», виконаного в дипломному дослідженні, заявлена стратегічна мета не відповідає ресурсним та інфраструктурно-технологічним можливостям банку, а вхід на банківський ринок України за останні 2 роки банків з іноземним капіталом все більше відтісняє положення банку з 11 -12 рейтингового місця в банківській системі України в 2004 році не в бік запланованого 5 місця, а, навпаки, до 19 -20 рейтингового місця в 2008 році [69].

Офіційно заявлений плановий рівень банку є – до кінця 2009 року банком планується досягнути 4% частки банківського ринку України [68].

Для того, щоб реалізувати цю мету, Укрпромбанк запланував та намагається вирішувати наступні задачі [68]:

1. Входження до складу 5 найбільших банків України за всіма показниками, що розраховуються Асоціацією українських банків;

2. Розширення та розвиток власної регіональної мережі, регіональна диверсифікація, шляхом відкриття нових філій та безбалансових відділень у різноманітних регіонах України;

3. Розширення клієнтської бази, активний пошук нових позичальників, залучення корпоративних клієнтів, розширення операцій з фізичними особами;

4. Розширення ринкової ніші шляхом впровадження нових видів діяльності, надання широкого спектру сучасних банківських послуг, розробка та впровадження нових банківських продуктів з використанням інформаційних технологій високої якості;

5. Розширення операцій з пластиковими картками міжнародних платіжних систем, створення розгалуженої мережі банкоматів по всій території України.

Досягнення поставлених цілей вирішується банком за допомогою наступних принципів:

1. Впровадження нових ефективних методів роботи з клієнтами та підвищення якості їх обслуговування;

2. Ефективне використання та розміщення наявних ресурсів, у тому числі залучених та запозичених;

3. Постійне підвищення професіоналізму та компетентності персоналу банку, активна кадрова робота з підбору нових спеціалістів з ринковим типом мислення, новаторським хистом;

4. Виважений фінансовий менеджмент при формуванні та управлінні структурою активів та пасивів, ефективне управління співвідношенням окремих джерел та видів зобов’язань, формування оптимальної структури балансу; підвищення платоспроможності та зміцнення фінансової стійкості банку;

5. Диверсифікація діяльності за різними напрямами з метою зниження рівня банківських ризиків;

6. Виважена цінова (тарифна) політика при просуванні банківських продуктів та послуг на ринок;

7. Здійснення діяльності у відповідності до чинного законодавства, сумлінне дотримання та виконання вимог Національного банку України та укладених договорів з метою підвищення іміджу банку, зміцнення довіри з боку населення та партнерів.

Проведений в дипломному дослідженні аналіз показав, що для досягнення заявленої стратегічної мети ТОВ «Укрпромбанк» впровадило агресивний антиінтуітивний тип маркетингової стратегії «витіснення з ринку найближчих конкурентів» (12 -18 місця рейтингу) за рахунок:

- реалізації агресивно – наступальної політики перерозподілу депозитної клієнтури банківського ринку застосуванням максимального депозитного відсотку (17,5% річних), що робить депозитні умови в банку привабливішими, ніж в інших банках, та. відповідно, веде до переходу клієнтів з інших банків в ТОВ «Укрпромбанк»;

- реалізації агресивно – наступальної політики перерозподілу кредитної клієнтури банківського ринку застосуванням привабливого рівня кредитного відсотку (14 -16% річних), який є нижчим, ніж кредитний відсоток в банках першої «10» рейтингу, що робить кредитні умови в банку привабливішими, ніж в інших банках, та, відповідно, веде до переходу клієнтів з інших банків в ТОВ «Укрпромбанк»;

Як показують результати дипломного дослідження ціна такої агресивної маркетингової стратегії – надто низька рентабельність експлуатації активів банку, оскільки банк розраховується частиною прибутку за розширення інфраструктури та валюти балансу банка.

Тільки організаційна форма заснування банку як товариство з обмеженою відповідальністю дозволяє ТОВ «Укрпромбанк» вести таку політику свідомого заниження доходності власного капіталу засновників.

Але, оскільки рішеннями НБУ рекомендовано змінити для банків організаційну форму з ТОВ на відкриті акціонерні товариства з офіційним котируванням акцій на фондовій біржі, для акціонерного товариства така стратегія та політика є неприйнятною та повинна бути змінена на стратегію досягнення максимальної доходності власного (акціонерного) капіталу банку:

1. Стратегія банку ґрунтується на розробці, впровадженні й дотриманні послідовної політики, що базується на зваженій системі оцінки ризиків, органічному об'єднанні індивідуального й масового обслуговування різних груп клієнтів на основі існуючих і нових видів банківських продуктів.

2. Стратегія територіального розвитку банку будується на основі дисконтованої окупності витрат на розвиток, які не знижують рентабельності роботи існуючої інфраструктури банку.

3.3 Сегментування та вибір цільових сегментів ринку банківських продуктів ТОВ «Укрпромбанк»

Як показує аналіз даних дипломної роботи, традиційне сегментування ринку банківських послуг в розрізі специфічних банківських операцій [45]:

- розрахунково-касове обслуговування;

- кредитування;

- депозитні операції;

- операції з цінними паперами

на сьогоднішній час потребують переосмислення та сегментування ринку в розрізі клієнтів банку та їх специфічних потреб у банківських послугах.

При цьому слід враховувати, що комерційний банк сьогодні – не обслуговуюча установа, а організатор бізнес-процесів у всіх сегментах клієнтів.

Згідно з офіційною стратегією цільові сегменти ринку надаваємих банківських послуг ТОВ «Укрпромбанк» сегментовано за комплексним принципом:

- сегментація в розрізі клієнтів:

а) «Корпоративний бізнес» – підприємства – юридичні особи;

б) «Малий та середній бізнес» – малі підприємства – юридичні особи та приватні підприємці – фізичні особи;

в) «Приватні клієнти» – громадяни – фізичні особи;

г) «Послуги банкам» – фінансові установи – юридичні особи

– сегментація окремого напрямку «Платіжні картки», який має підсегменти:

а) приватні картки;

б) корпоративні картки;

в) зарплатні картки;

г) дисконтні картки, прикріплені до емітованих карток інших видів.

Така сегментація ринку послуг відповідає внутрішньому структурному розподілу підрозділів та функцій в банку, але є невдалою з точки зору маркетингової сегментації, оскільки змішані 2 види сегментації – поклієнтна та попродуктова. Повністю відсутня сегментація територіальна – тобто сегментація послуг, які надаються на рівні центрального офісу, на рівні регіональних(обласних) філій, ні рівні окремих філій в крупних містах областей, на рівні безбалансових відділень в районах міст та сільській місцевості.

Аналіз комплексу маркетингу ТОВ «Укрпромбанк» дозволяє сформулювати наступні пропозиції щодо його вдосконалення в напрямках організації банком інформативно-ділового бізнес-середовища, в якому банк буде організатором просунення та розвитку бізнесу своїх клієнтів в рекламному просторі всесвітньої мережі Інтернет:

– на сегменті «Корпоративні клієнти» (юридичні особи) необхідно зробити явний розподіл на підсегменти «Транснаціональний бізнес» (в розрізі країн), «Бізнес фінансово-промислових груп», «Крупний бізнес» (в розрізі галузей), «Малий бізнес» та «Приватний мікробізнес» (у розрізі товарів та послуг)

– на сегменті «Приватні клієнти» (фізичні особи) необхідно зробити явний розподіл на підсегменти «Школяр», «Студент», «Молода сім» я», «Зарплатний бізнес працівника», «Недержавний пенсійний фонд», «Пенсія та соціальна допомога»;

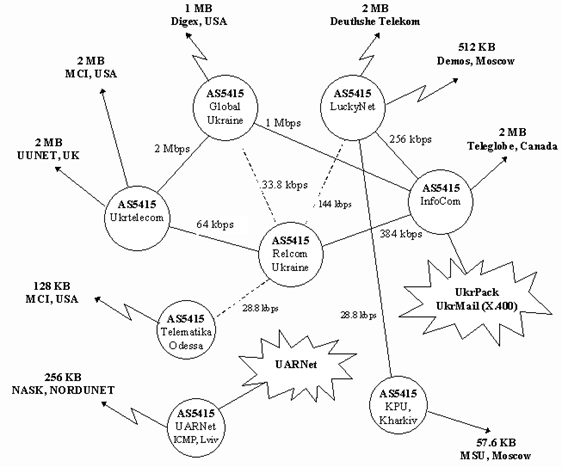

– на всіх сегментах клієнтів банку ефективне застосування каналу комунікації у вигляді Інтернет – сайту банку, але він потребує розподілу на окремі сайти, оскільки на сьогоднішній день він інформаційно перенасичений та став довольно важкий для розуміння, тобто:

а) Підрозділ сайту «Послуги банкам» є специфічним і повинен бути винесений як окремий сайт, на якому повинна бути зосереджена економічна інформація для банків та міжбанківських операцій;

б) Підрозділ сайту «Послуги приватним клієнтам (фізичним особам)» повинен бути відокремлений від сайту «Корпоративні клієнти» і інформувати приватних осіб про банківські послуги у розрізі їх конкретних запросів.

в) Доцільно створення спеціального сайту «Іпотечне кредитування та іпотечні цінні папери» для приватних клієнтів, зосередивши на ньому інформацію будівельно-інвестиційного ринку та ріелтерського ринку нерухомості;

г) підрозділ сайту «Корпоративні клієнти» повинен бути реорганізован у розвиток ідеї «Бізнес – клуб клієнтів Укрпромбанку» та мати підрозділи в галузевому розрізі, оскільки банківські послуги у різних галузях мають певну специфіку.

Необхідно зробити підрозділ Інтернет – сайту – «Територіальна сегментація послуг» – тобто сегментація послуг, які надаються:

– на рівні центрального офісу – для клієнтських підсегментів «Банки», «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні регіональних(обласних) філій – для клієнтських підсегментів «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні окремих філій в крупних містах областей – для клієнтських підсегментів «Крупний бізнес», «Малий бізнес», «Приватний підприємець», «Приватна особа»;

– на рівні безбалансових відділень в районах міст та сільській місцевості – для клієнтських під сегментів «Малий бізнес», «Приватний підприємець», «Приватна особа».

3.4 Портфельний аналіз та позиціонування банківських продуктів ТОВ «Укрпромбанк»

Банк здійснює свою діяльність у відповідності до норм чинного законодавства на підставі банківської ліцензії №67 від 13 грудня 2001 року, виданої Національним банком України. Дана ліцензія дає право банку здійснювати наступні види банківських операцій [68]:

1. Приймання вкладів (депозитів) від юридичних та фізичних осіб;

2. Відкриття та ведення поточних рахунків клієнтів і банків-кореспондентів, у тому числі переказ грошових коштів з цих рахунків за допомогою платіжних інструментів та зарахування коштів на них;

4. Розміщення залучених коштів від свого імені, на власних умовах та на власний ризик;

5. Надання гарантій і поручительств та інших зобов’язань від третіх осіб, які передбачають їх виконання у грошовій формі;

6. Придбання права вимоги на виконання зобов’язань у грошовій формі за поставлені товари чи надані послуги, приймаючи на себе ризик виконання таких вимог та прийом платежів (факторинг);

7. Лізинг;

8. Послуги з відповідального зберігання та надання в оренду сейфів для зберігання цінностей та документів;

9. Випуск, купівлю, продаж і обслуговування чеків, векселів та інших оборотних платіжних інструментів;

10. Випуск банківських платіжних карток і здійснення операцій з використанням цих карток;

11. Надання консультаційних та інформаційних послуг щодо банківських операцій.

Крім вище вказаних операцій, на підставі письмового дозволу Національного банку №67–5 від 27.06.2006 року, банк здійснює такі операції:

1. Операції з валютними цінностями:

ü неторговельні операції з валютними цінностями;

ü ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України;

ü ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті;

ü ведення кореспондентських рахунків банків (нерезидентів) у грошовій одиниці України;

ü відкриття кореспондентських рахунків в уповноважених банках України в іноземній валюті та здійснення операцій за ними;

ü залучення та розміщення іноземної валюти на валютному ринку України;

ü залучення та розміщення іноземної валюти на міжнародних ринках;

ü операції з банківськими металами на валютному ринку України;

ü інші операції з валютними цінностями на міжнародних ринках.

2. Емісія власних цінних паперів;

3. Організація купівлі та продажу цінних паперів за дорученням клієнтів;

4. Здійснення операцій на ринку цінних паперів від свого імені (включаючи андеррайтинг);

5. Здійснення інвестицій у статутні фонди та акції інших юридичних осіб;

6. Здійснення випуску, обігу, погашення (розповсюдження) державної та іншої грошової лотереї;

7. Перевезення валютних цінностей та інкасація коштів.

8. Операції за дорученням клієнтів або від свого імені:

- з інструментами грошового ринку;

- з інструментами, що базуються на обмінних курсах та відсотках;

- з фінансовими ф’ючерсами та опціонами.

9. Довірче управління коштами та цінними паперами за договорами з юридичними та фізичними особами;

10. Депозитарна діяльність зберігача цінних паперів;

11. Діяльність з ведення реєстрів власників іменних цінних паперів.

ТОВ «Укпромбанк» має широко-сегментований портфель банківських продуктів.

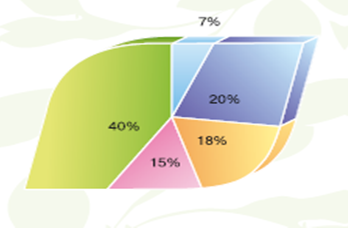

Структурно банківські продукти поділені на сегментні групи клієнтів та підгрупи в них (рис. 3.1 -3.5):

- корпоративні клієнти великого бізнесу (юридичні особи);

- підприємства малого та середнього бізнесу (приватні підприємці);

- приватні клієнти (фізичні особи);

- банки – клієнти (резиденти та нерезиденти);

- «електронний бізнес самообслуговування» – платіжні картки.

В продуктовому сегменті «Платіжні картки» нові «електронні» послуги сегментовані на наступні під сегменти:

1. «Приватні картки»:

a. ПК з магнітною стрічкою;

b. ПК з чіпом

c. Пластикова дисконтна карта «Альфа-Гарант-Укрпромбанк»

d. Накопичувальна картка «Депозитна»

e. Миттєва VISA

g. Пенсійні картки

2. «Корпоративні картки»:

a. Стандартна з повним доступом

b. З обмеженим доступом

c. Master Card Business, Visa Electron, Cirrus/Maestro

3. Зарплатні картки: Cirrus/Maestro, Visa Electron, Visa Classic, Visa Gold

4. Дисконтні картки (прикріплені до основної картки Укрпромбанку)

a. Lee Cooper Jeans (10%), Страхова компанія «Еталон» (5–10%), Супермаркет «Пік» (2%), СТО «Зігфрід» (5%)

Конкурентними перевагами нових банківських продуктів ТОВ «Укпромбанк», які можна застосувати для позиціювання їх пропозицій, є:

а) Системи фінансового менеджменту бізнесу клієнтів, при яких банк не тільки обслуговує бізнес клієнта, а й аналізує його і проводить моніторинг і організацію найбільш вигідних шляхів розвитку бізнесу.

б) масове впровадження Інтернет-технологій банківського обслуговування, що робить доступним використання послуг банку з любої точки світу.

Похожие работы

... значних результатів. За підсумками роботи за рік показники якості значно краще, ніж встановлені для них нормативні рівні, як українські, так і міжнародні. Розділ 3. Шляхи вдосконалення управління якістю послуг Інтернет зв’язку в компанії «People.net» 3.1 Вдосконалення системи стандартів якості послуг Інтернет зв’язку Сьогодні в Україні відмічено масовий рух із впровадження на підприє ...

... і чим вартість активів. Чим більше дисбаланс середньозважених термінів погашення, тим більше чуттєвою буде акціонерний капітал банку до змін процентних ставок. РОЗДІЛ ІІ АНАЛІЗ УПРАВЛІННЯ БАНКІВСЬКИМИ РИЗИКАМИ (НА ПРИКЛАДІ ВАТ КБ “ІПОБАНК”) 2.1 Загальна характеристика діяльності та організації ризик-менеджменту в ВАТ КБ “ІПОБАНК” Відкрите акціонерне товариство Комерційний Банк „Іпобанк” працює ...

... банку України від 02.08.2004 N 361- Комп’ютерна законодавчо-довідкова система законодавства України “Ліга-закон”, 2007 12. Про затвердження Положення про порядок формування та викорис-тання резерву для відшкодування можливих втрат за кредитними операціями банків // Постанова Правління Національного банку України від 6 липня 2000 року N 279 ( Із змінами і доповненнями, внесеними постановами Правл ...

0 комментариев