Навигация

Функции и основные элементы системы управления кредитным портфелем банка

1.3 Функции и основные элементы системы управления кредитным портфелем банка

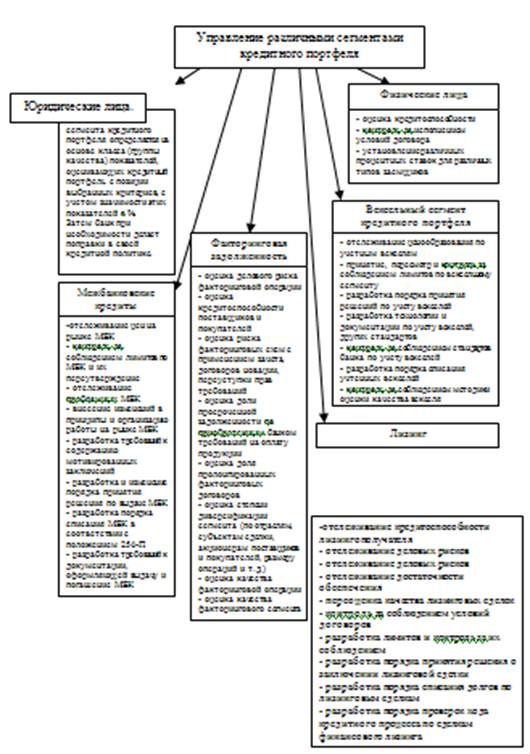

Формирование и анализ кредитного портфеля позволяют банку более четко выработать тактику и стратегию развития, его возможности в кредитовании клиентов и развитии деловой активности. Значение управления кредитным портфелем проявляется через некоторые функции.

Аналитическая функция. Банк на основе определенных критериев и показателей анализирует движение своих кредитов и прогнозирует их дальнейшее развитие. С экономической точки зрения, взаимодействуя с внешней средой, банк при формировании кредитного портфеля отбирает наиболее и наименее рациональные направления, сферы применения кредита. В этом смысле кредитный портфель классифицирует сферы применения ссуд, делит клиентов на определенные группы, определяет предпочтение банка среди них, уровень доходности и надежности ссуд.

Вторая функция управления кредитным портфелем обеспечивает диверсификацию кредитного риска, позволяющую минимизировать или ограничить его.

Управление кредитным портфелем дает банку возможность развивать или сдерживать кредитные операции, улучшать их структуру, определять степень защищенности от недостаточно качественной структуры выданных ссуд. Последовательный подход к управлению кредитным портфелем может значительно улучшить показатели деятельности банка, укрепить его финансовую надежность и повысить рейтинг.

Управление кредитным портфелем основывается на некоторых экономических и организационных принципах.

1. Управление кредитным портфелем взаимосвязано с управлением другими видами деятельности банка, например, ликвидностью, доходами. В свою очередь, масштабы и качество кредитов напрямую зависят от величины собственных средств банка, структуры привлеченных средств, культуры кредитования, уровня организации и функционирования общей системы управления в банке.

2. Анализ кредитного портфеля носит всесторонний характер, а качество кредитного портфеля зависит от качества отдельной ссуды или их однородной группы.

3. Анализ кредитного портфеля представляет собой систематическое наблюдение за деятельностью банка, что позволяет оценивать состав и качество кредитов в динамике.

4. Данные, полученные по результатам анализа кредитов, дают возможность их применения для принятия в оперативном порядке управленческих решений различными подразделениями банка, участвующих в процессе кредитования.

5. Управление кредитным портфелем предполагает использование различных критериев оценки и систем показателей деятельности банка в кредитной сфере. При этом значение таких критериев и состав показателей определяются банком самостоятельно, исходя из собственного накопленного опыта и известной мировой практики.

В процессе управления кредитным портфелем банкам необходимо руководствоваться базовыми компонентами, например: подчиняться правилам управления рисками; соблюдать установленные лимиты кредитования; следовать приоритетам при кредитовании субъектов и объектов.

Существуют определенные правила управления кредитными рисками, которых целесообразно придерживаться при реализации кредитной политики и управлении кредитами, в частности:

- нельзя рисковать больше, чем это позволяет величина собственных средств банка;

- необходимо просчитывать последствия принятого риска;

- нецелесообразно осуществлять операцию с риском, большим величины предполагаемого дохода по ней;

- принимать положительное решение по риску при отсутствии сомнений; в случае их наличия – принимать отрицательное решение;

- предпринять поиск альтернативных решений, ведущих к минимизации риска.

Управление кредитным портфелем рассматривается экспертами с двух позиций: на макро- и микроуровнях. Так, на макроуровне осуществляется анализ и регулирование кредитных отношений во взаимосвязи с макроэкономическими (народно-хозяйственными) пропорциями, увязывая объемы и структуру кредитных вложений в экономику с решением задач по увеличению валового внутреннего продукта, развитию денежного оборота, инвестиций, снижению инфляции. На микроуровне предусматривается разработка и соблюдение стратегии развития кредитных операций каждого отдельного банка; поиск и отбор клиентов, изучение их потребностей и кредитоспособности; контроль в процессе использования заемщиком кредита.

На всех уровнях управления кредитами предусматривается аналитическая и организационная работа в области формирования информационной базы; планирования и регулирования направлений развития, надзора и контроля; разработки мероприятий по совершенствованию процесса кредитования.

Участниками процесса управления кредитом являются не только кредитные организации, но и сами заемщики – путем организации у себя контроля над целевым использованием кредита, принципами и условиями кредитования. Управление кредитами поэтому определяется как деятельность, направленная на регулирование кредитных отношений в целях обеспечения эффективного функционирования как кредитора, так и заемщика.

Для банка управление кредитами направлено, с одной стороны, на повышение доходности, с другой стороны, на обеспечение ликвидности. Кредитные операции являются основным видом деятельности для банков в силу своего преобладания в структуре активов и обеспечения доходности. При этом задача банков состоит не только в получении прибыли, но и в обеспечении своей надежности, что повышает требования к кредитам, как к устойчивому источнику банковских доходов и ликвидности банка. Вместе с тем, управление кредитами должно быть направлено и на обеспечение сохранения свойств кредита как формы возвратного авансирования потребностей клиентов в дополнительном капитале, то есть на обеспечение возврата заемщиками полученных кредитных средств.

Управление кредитным портфелем и управление качеством кредитного портфеля не одинаковые понятия. Управление кредитным портфелем более широкий термин; его можно рассматривать в аспекте решения более общих задач обеспечения надежности и устойчивости коммерческого банка, в аспекте удовлетворения потребностей клиентов в дополнительных денежных средствах. Управление качеством кредитного портфеля представляет более частную задачу, связанную с разработкой банком комплекса действий, относимых к сфере совершения им активных и пассивных операций в целом и процессу кредитования в частности; направленных на удовлетворение потребностей клиентов с одной стороны, и повышению доходности банка при допустимых уровнях кредитного риска и ликвидности, с другой стороны.

Разработка механизмов управления качеством кредитного портфеля предусматривает определение:

- критериев оценки задолженности, образующей кредитный портфель;

- структуры кредитного портфеля в размере классификационной группы кредитов;

- состава показателей, необходимых для оценки ссудной задолженности;

- качества кредитов, в том числе с позиции риска по каждой группе и всей совокупности кредитов;

- причин изменения структуры кредитного портфеля;

- достаточной величины резерва для покрытия нерационального размещения ссуд;

- круга мероприятий по улучшению качества и структуры кредитного портфеля, управления кредитным портфелем.

Управление кредитным портфелем является эффективным тогда, когда в кредитной организации создана и функционирует целостная система процесса кредитования. Как правило, она состоит из нескольких блоков:

1. Фундаментальный. Предусматривает разработку стратегии развития банка; определение целевых ориентиров деятельности; утверждение кредитной и процентной политики, политики по управлению ликвидности; условий кредитования; текущих и перспективных планов кредитования; кодека корпоративной (кредитной) культуры.

2. Правовой. Наличие свода федеральных законов и нормативных документов Банка России, регулирующих деятельность кредитных организаций в сфере кредитования.

3. Объекты кредитования. На данном уровне осуществляется изучение и оценка потенциального заемщика; изучение кредитной заявки и пакета документов к ней; оценка финансового состояния заемщика; определение и отбор наиболее эффективных проектов кредитования; оценка обеспечения кредита; оценка кредитоспособности заемщика и уровня кредитного риска по ссуде.

4. Организационно-аналитический. Включает разработку структуры аппарата управления, стандартов и процедур кредитования; определение иерархии прав и полномочий при принятии управленческих решений; освоение и внедрение новых видов кредита; организация процесса выдачи и погашения кредитов; мониторинг кредитного портфеля, контроль за кредитными операциями.

5. Кредитная инфраструктура. Включает информационное, методическое, кадровое обеспечение; систему безопасности; механизм взаимодействия подразделений в процессе кредитования.

Система управления кредитным портфелем функционирует при наличии всех блоков и взаимодействии их друг с другом.

Процесс управления кредитным портфелем, как и любым другим направлением деятельности, по своему содержанию состоит из отдельных подсистем.

1. Планирования – разработки перспективных и текущих планов кредитования, новых кредитных продуктов и услуг; составления прогнозов, сметы расходов на реализацию кредитных проектов; разработка организационной структуры и планирование персонала; расчета ожидаемых финансовых результатов (все мероприятия проводятся в рамках банковской стратегии развития).

Похожие работы

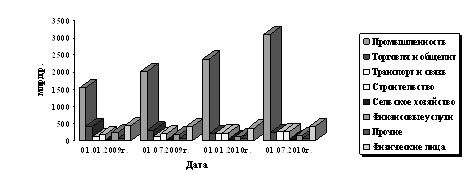

... вопрос пропорций этого распределения. В определенной мере размещение кредитных ресурсов банковской системы по субъектам различных форм собственности и отраслям является моделью распределения финансовых ресурсов. Кредитный портфель банковской системы по формам собственности распределился следующим образом [БДГ 12.01.98 №1]: 39,6% - коллективная собственность; 34,2% - госсобственность; 21,9% - ...

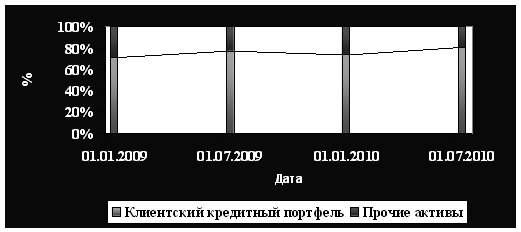

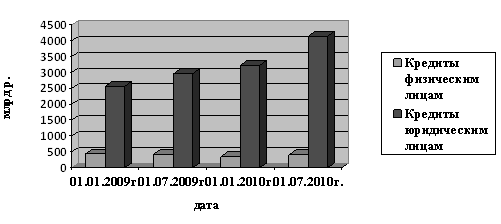

... России N 232-П). Все кредитные организации на территории Российской Федерации обязаны вести свою деятельность в соответствии с этими положениями. 2 Анализ кредитного портфеля коммерческого банка на примере Красноярского Городского отделения Сбербанка России № 161 2.1 Анализ финансового положения Красноярского Городского отделения Сбербанка России Проанализировав таблицу 12 актива я ...

... процентов риска; - оценка каждой выданной банком ссуды исходя из избранных критериев, т.е. отнесение ее к соответствующей группе; - определение структуры кредитного портфеля в разрезе классифицированных ссуд; - оценка качества кредитного портфеля в целом; - анализ факторов, оказывающих влияние на изменение структуры кредитного портфеля в динамике; - определение суммы резервного фонда, ...

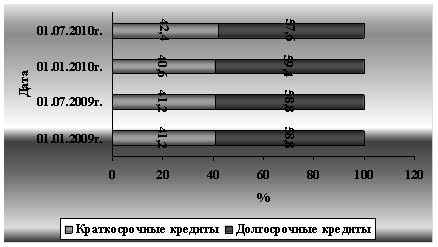

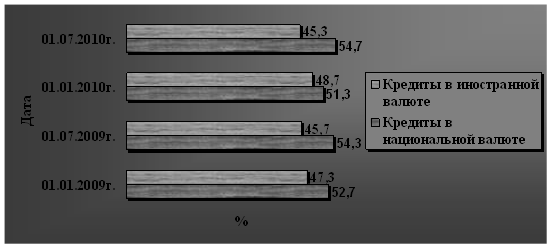

... выдачи и в разрезе валют, снижается диверсификация кредитного портфеля, а, следовательно увеличивается его риск, что еще раз подтверждает увеличение уровня риска кредитных вложений белорусских банков. 3.2 Пути совершенствования управления кредитным портфелем в банках республики Кредитным организациям в целях построения эффективной системы управления качеством кредитного портфеля необходимо ...

0 комментариев