Навигация

Аналіз стану і використання оборотних коштів

2.2.2 Аналіз стану і використання оборотних коштів

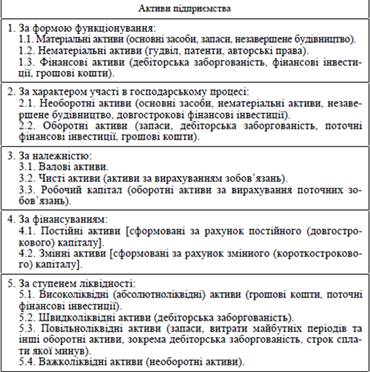

Розглянемо зміни в оборотних коштах. У складі майна на початок звітного року оборотні кошти складали 22,94%. За минулий період вони зросли на 37,40 тис. гривень, а їхня питома вага у вартості активів підприємства піднялася до 28,13%. Ця зміна відбулася за рахунок перерозподілу засобів отриманих при зменшенні дебіторської заборгованості.

Частка найбільш мобільних коштів і короткострокових фінансових вкладень зросла на 6,79% (30,40 тис. гривень) у структурі оборотних коштів. Завдяки ростові в 1.44 рази, за звітний період, частка їх у структурі оборотних коштів склала 19,16% на кінець звітного року, при 5,89% на початок 2008 року. Ріст цього сектора активів можна охарактеризувати як позитивний, тому що підприємство досягло оптимального співвідношення власних і позикових засобів, що сприятливо позначиться на відношенні позикодавців до даного підприємства.

У той же час менш ліквідні засоби – дебіторська заборгованість за 2009 ріку зменшився на 86,90 тис. гривень або на 18,32%, таке зниження можна охарактеризувати позитивно. Однак дане зниження не забезпечило кардинальної зміни ситуації в структурі активів підприємства. На кінець 2009 року частка дебіторської заборгованості в оборотних активах 75,52%, а частка в загальному майні підприємства 50,28%. Дана заборгованість є простроченою на ТОВ «КВАРК», що збільшує ризик не повернення боргів. Наявність непогашеної дебіторської заборгованості на кінець року в сумі 387,5 тис. гривень свідчить про відволікання 75% поточних активів на кредитуванні споживачів готової продукції (робіт, послуг) і інших дебіторів, фактично відбувається іммобілізація цієї частини оборотних коштів з виробничого процесу.

Матеріальні оборотні кошти збільшилися на 6 тис. гривень у 2009 році або на 89,39%, при їхньому зменшенні в 2008 році на 2,9 тис. гривень або 30,53%. Частка їх у загальній вартості оборотних коштів у 2008 році упала з 1,89% до 1,20%, а 2009 року частка матеріальних оборотних коштів зросла з 1,20% до 2,44%.

Таким чином, перейдемо до аналізу оборотності всіх оборотних коштів і їх складових. Оцінка оборотності виробляється шляхом зіставлення її показників по декількох хронологічних періодах аналізованого підприємства. Показниками оборотності є:

- Коефіцієнт оборотності, що показує число оборотів аналізованих засобів за звітний період і дорівнює відношенню виторгу від реалізації без ПДВ до середньої вартості оборотних коштів.

- Час обороту, що показує середню тривалість одного обороту в днях і обумовлене відношенням середньої вартості до виторгу від реалізації і помножене на число календарних днів в аналізованому періоді.

Розраховані показники оборотності оборотних коштів приведені в таблиці 2.3.

Таблиця 2.3 Показники оборотності оборотних коштів за 2008-2009 (тис. грн.)

| № | Показники | Значення показників по роках | ||

| 2008 | 2009 | % 2009 до 2008р | ||

| 1 | 2 | 3 | 4 | 5 |

| 1 | Середня вартість матеріальних оборотних коштів, тис. грн. | 8,05 | 9,55 | 118,63% |

| 2 | Середня дебіторська заборгованість, тис. грн. | 467,70 | 430,95 | 92,14% |

| 3 | Середня вартість оборотних коштів, тис. грн. | 525,75 | 531,00 | 101,00% |

| 4 | Виторг від реалізації без ПДВ, тис. грн. | 951 | 969 | 101,84% |

| 5 | Коефіцієнт оборотності матеріальних оборотних коштів. | 118,14 | 101,41 | 85,84% |

| 6 | Час обороту матер. обор. засобів, днів | 3,05 | 3,55 | 116,49% |

| 7 | Коефіцієнт оборотності дебіторської заборгованості | 2,03 | 2,25 | 110,52% |

| 8 | Час обороту дебіторської заборгованості, днів | 177,05 | 160,19 | 90,48% |

| 9 | Коефіцієнт оборотності оборотних коштів. | 1,81 | 1,82 | 100,83% |

| 10 | Час обороту оборотних коштів, днів. | 200,02 | 197,38 | 99,17% |

З фінансової точки зору структура оборотних коштів покращилося в порівнянні з попереднім роком, тому що частка найбільш ліквідних засобів зросла (грошові кошти і короткострокові фінансові вкладення), а частка менш ліквідних активів (дебіторська заборгованість) зменшилася. Це підвищило їхню можливу ліквідність. Також були придбані нові основні фонди, що можливо підвищить обсяги виробництва і продажів. Ефективність використання оборотних коштів характеризується, насамперед, їхньою оборотністю.

По даним таблиці видно, що відбулося збільшення показників оборотності дебіторської заборгованості та взагалі оборотних коштів. При цьому показник оборотності матеріальних активів зменшився. Кількість днів обороту дебіторської заборгованості зменшилося в порівнянні з 2008 роком з 177,05 днів до 160,19 днів, тобто в порівнянні з попереднім роком погашення дебіторської заборгованості відбувалося більш швидкими темпами. Але керівництву підприємства необхідно надалі звернути особливу увагу на вироблення кредитної політики. Зменшилася оборотність матеріальних оборотних коштів з 118,14 оборотів у 2008 році до 101,41 оборотів у 2009 році. Відповідно час обороту збільшився до 3,55 днів. Низька оборотність у 2009 році відбулася за рахунок труднощів зі збутом продукції, що у свою чергу викликані недостатнім дослідженням фірмою ринків збуту своєї продукції і можливостей розширення каналів збуту.

Похожие работы

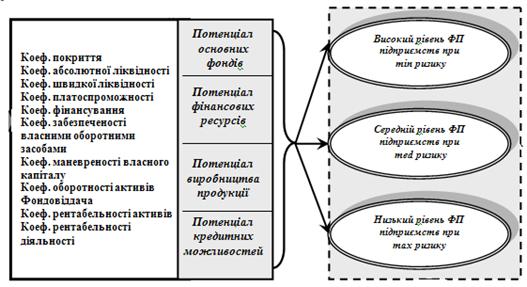

... інгу, який забезпечить інформаційний інструментарій прийняття рішень в стратегічно ключових сферах функціонування компанії, підвищить упорядкованість інформації для аналізу і управління фінансовими ресурсами підприємства. З метою вдосконалення управління фінансовими ресурсами ТОВ «ФОЗЗІ-Н» запропоновані наступні заходи: - оптимізація капіталу шляхом збільшення частки власного капіталу та с

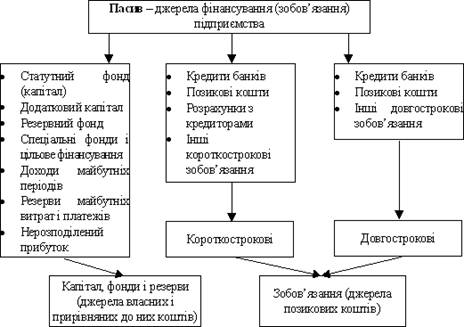

... або несвоєчасного повернення, а також ризик інфляційних втрат; запасам товарно-матеріальних цінностей – ризик втрати від форс-мажору і природного убутку та ін. [7] Стратегія управління капіталом (пасивами) підприємства спрямована на вирішення таких основних завдань: 1. Формування достатнього обсягу капіталу, що забезпечить необхідні темпи економічного розвитку підприємства. 2. Оптимізація ...

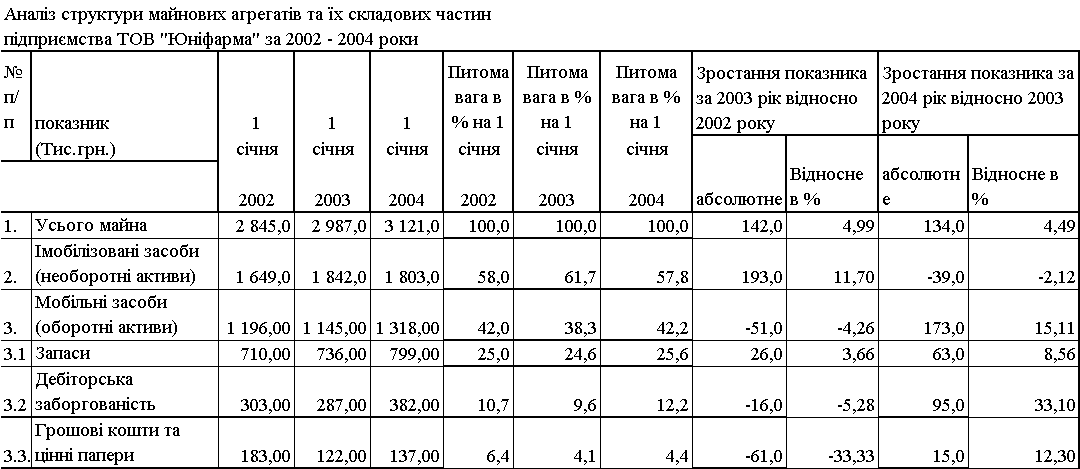

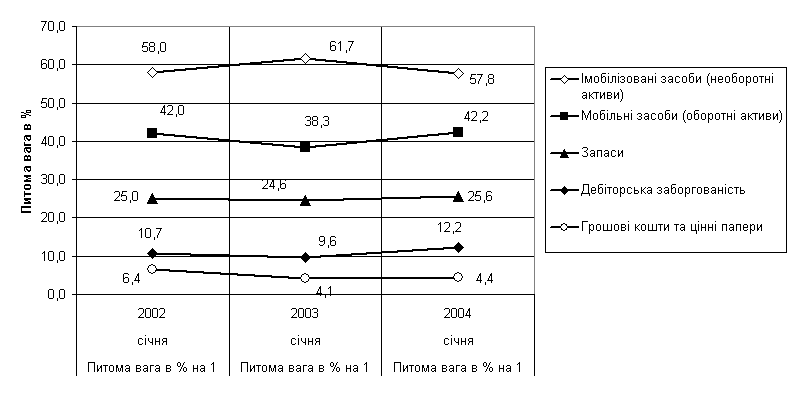

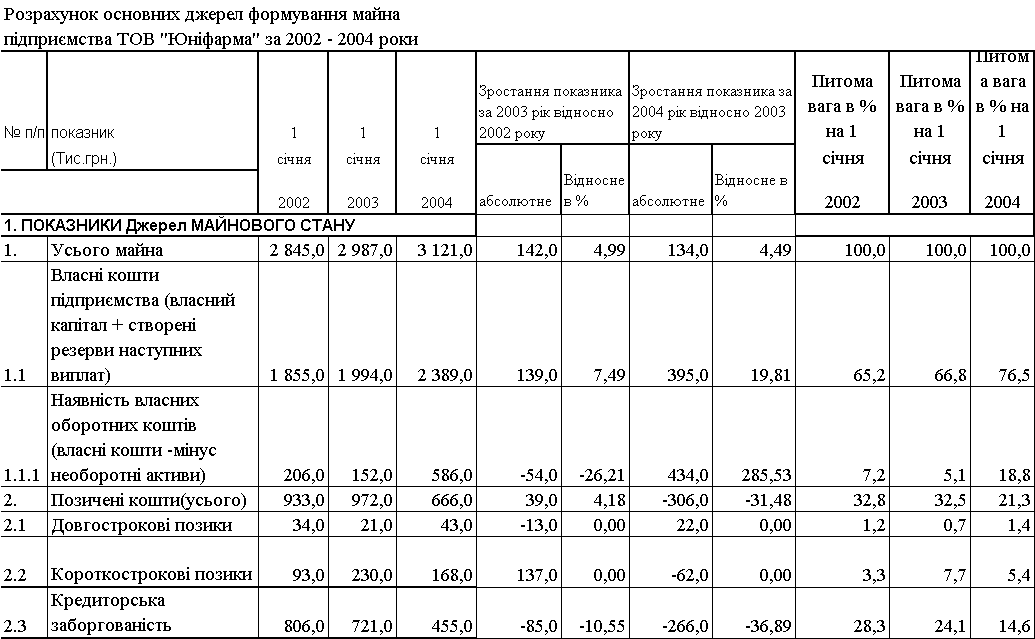

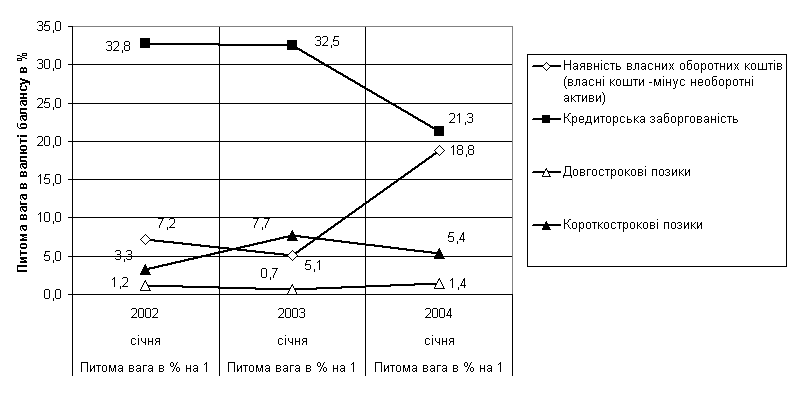

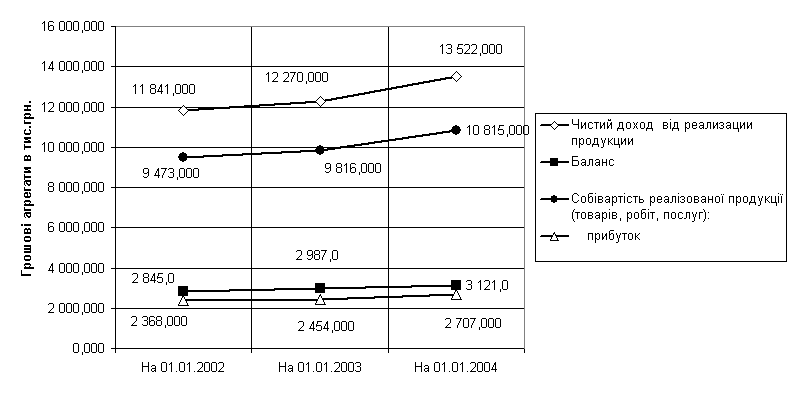

... скидки з рознічної ціни ВИСНОВКИ Результати досліджень теоретичної частини дипломної роботи показують, що на сучасному етапі концентрації суб’єктів підприємницької діяльності у об’єднання спеціалізованих фірм (на прикладі фармацевтичного об’єднання ТОВ “Юніфарма”) актуальним та необхідним є проведення комплексного аналізу ефективності їх історичних форм діяльності в галузях виробництва та реалі ...

... діяльності можна поділити на матеріальні, соціальні та мотиви примусового характеру. Відповідно до цього розрізняють економічні, соціально-психологічні та організаційні методи стратегічного управління діяльністю підприємств. Усі названі методи органічно взаємозв'язані й використовуються не ізольовано, а комплексно. Проте провідними треба вважати саме економічні методи. Організаційні методи ...

0 комментариев