Навигация

Управление привлечением банковского кредита

1. Управление привлечением банковского кредита.

В составе финансового кредита, привлекаемого предприятиями для расширения хозяйственной деятельности, приоритетная роль принадлежит банковскому кредиту. Этот кредит имеет широкую целевую направленность и привлекается в самых разнообразных видах. В последние годы в кредитовании предприятий принимают участие не только отечественные, но и зарубежные банки (особенно в кредитовании совместных предприятий с участием иностранного капитала).

Под банковским кредитом понимаются денежные средства, предоставляемые банком взаймы клиенту для целевого использования на установленный срок под определенный процент.

Банковский кредит предоставляется предприятиям на современном этапе в следующих основных видах:

- бланковый (необеспеченный) кредит под осуществление отдельных хозяйственных операций;

- контокоррентный кредит («овердрафт»);

- сезонный кредит с ежемесячной амортизацией долга;

- открытие кредитной линии;

- револьверный (автоматически возобновляемый) кредит;

- онкольный кредит;

- ломбардный кредит;

- ипотечный кредит;

- ролловерный кредит;

- консорциумный (консорциальный) кредит.

Многообразие видов и условий привлечения банковского кредита определяют необходимость эффективного управления этим процессом на предприятиях с высоким объемом потребности в этом виде заемных финансовых средств. В этом случае цели и методы привлечения заемного капитала конкретизируются с учетом особенностей банковского кредитования, выделяясь при необходимости в самостоятельный вид финансового управления. Такое управление осуществляется по следующим основным этапам:

- определение целей использования привлекаемого банковского кредита;

- оценка собственной кредитоспособности;

- выбор необходимых видов привлекаемого банковского кредита;

- изучение и оценка условий осуществления банковского кредитования в разрезе видов кредитов;

- «выравнивание» кредитных условий в процессе заключения кредитного договора;

- обеспечение условий эффективного использования банковского кредита;

- организация контроля за текущим обслуживанием банковского кредита;

- обеспечение своевременной и полной амортизации суммы основного долга по банковским кредитам.

2. Управление финансовым лизингом.

Финансовый лизинг (аренда) представляет собой хозяйственную операцию, предусматривающую приобретение арендодателем по заказу арендатора основных средств с дальнейшей передачей их в пользование арендатора на срок, не превышающий периода полной их амортизации с обязательной последующей передачей права собственности на эти основные средства арендатору. Финансовый лизинг рассматривается как один из видов финансового кредита. Основные средства, переданные в финансовый лизинг, включаются в состав основных средств арендатора.

Кредитные отношения финансового лизинга характеризуются многоаспектностью, проявляемой в достаточно широком диапазоне:

а) финансовый лизинг удовлетворяет потребность в наиболее дефицитном виде заемного капитала — долгосрочном кредите;

б) финансовый лизинг обеспечивает полный объем удовлетворения конкретной целевой потребности предприятия в заемных средствах;

в) финансовый лизинг автоматически формирует полное обеспечение кредита, что снижает стоимость его привлечения, формой такого обеспечения кредита является сам лизингуемый актив, который в случае финансовой несостоятельности (банкротства) предприятия может быть реализован кредитором с целью возмещения невыплаченной части лизинговых платежей и суммы неустойки по сделке;

г) финансовый лизинг обеспечивает покрытие «налоговым щитом» всего объема привлекаемого кредита;

д) финансовый лизинг обеспечивает более широкий диапазон форм платежей, связанных с обслуживанием долга;

е) финансовый лизинг обеспечивает большую гибкость в сроках платежей, связанных с обслуживанием долга;

ж) финансовый лизинг характеризуется более упрощенной процедурой оформления кредита в сравнении с банковской;

и) финансовый лизинг обеспечивает снижение стоимости кредита за счет ликвидационной стоимости лизингуемого актива;

к) финансовый лизинг не требует формирования на предприятии фонда погашения основного долга в связи с постепенностью его амортизации. Перечисленные кредитные аспекты финансового лизинга определяют его как достаточно привлекательный кредитный инструмент в процессе привлечения предприятием заемного капитала для обеспечения своего экономического развития[6].

Управление финансовым лизингом на предприятии связано с использованием различных его видов. Классификация видов финансового лизинга по основным классификационным признакам:

- по составу участников лизинговой операции разделяют прямой и косвенный виды финансового лизинга;

- по региональной принадлежности участников лизинговой операции выделяют внутренний и внешний (международный) лизинг;

- по лизингуемому объекту выделяют лизинг движимого и недвижимого имущества;

- по формам лизинговых платежей различают денежный, компенсационный и смешанный виды лизинга;

- по характеру финансирования объекта лизинга выделяют индивидуальный и раздельный лизинг;

С учетом изложенных основных видов финансового лизинга организуется процесс управления им на предприятии. Основной целью управления финансовым лизингом с позиций привлечения предприятием заемного капитала является минимизация потока платежей по обслуживанию каждой лизинговой операции.

Процесс управления финансовым лизингом на предприятии осуществляется по следующим основным этапам:

- выбор объекта финансового лизинга;

- выбор вида финансового лизинга;

- согласование с лизингодателем условий осуществления лизинговой сделки;

- оценка эффективности лизинговой операции;

- организация контроля за своевременным осуществлением лизинговых платежей.

В процессе управления финансовым лизингом следует учесть, что многие правовые нормы его регулирования в нашей стране еще не установлены или разработаны недостаточно. В этих условиях следует ориентироваться на международные стандарты осуществления лизинговых операций с соответствующей их адаптацией к экономическим условиям нашей страны.

Похожие работы

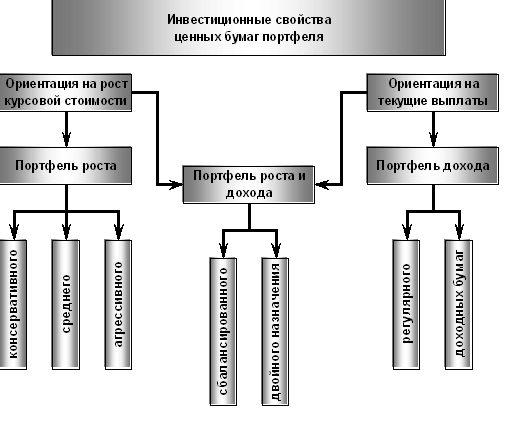

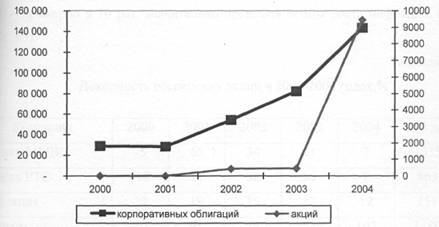

... . ОАО «Энергия» стремится к постоянному укреплению и расширению деловых связей, а также осуществляет индивидуальный подход к каждому Заказчику. 3.2 Разработка стратегии формирования фондового портфеля ОАО «Энергия» планирует через 6 мес. приобрести дополнительное оборудование для расширения производства. Для реализации этой цели предприятию необходимы дополнительные средства в размере 800 ...

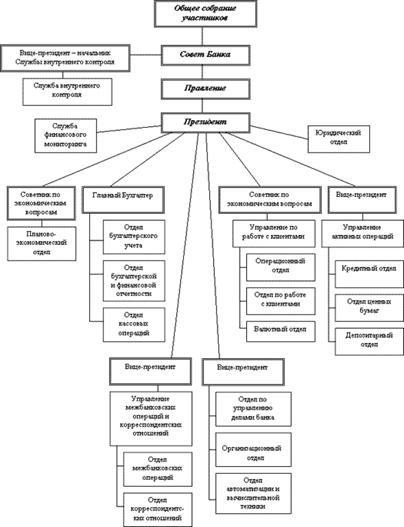

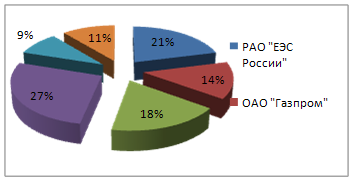

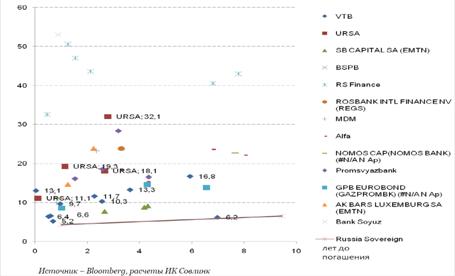

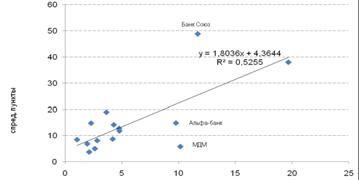

... 50302 – К 61307 (61407); – при снижении курса: Д 61407 (61307) – К 50302. Результаты переоценки относятся на тот счет по учету курсовых разниц, на котором в начале операционного дня имелся остаток. 2.3 Анализ эффективности операций с ценными бумагами в КБ «Стройкредитбанк» Проведем анализ портфеля ценных бумаг КБ «Стройкредит Банк». В настоящее время сформированный портфель ценных бумаг ...

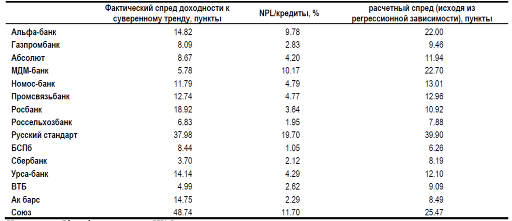

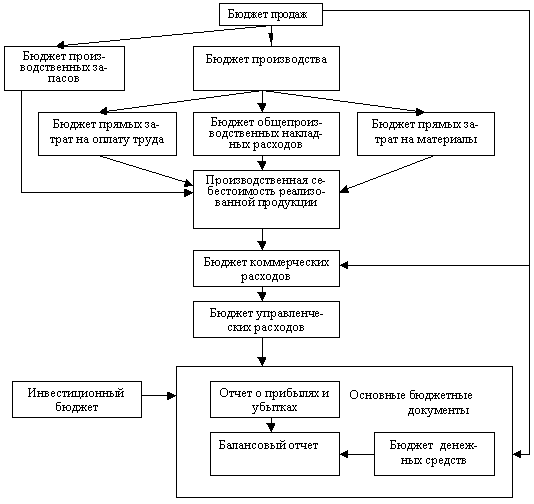

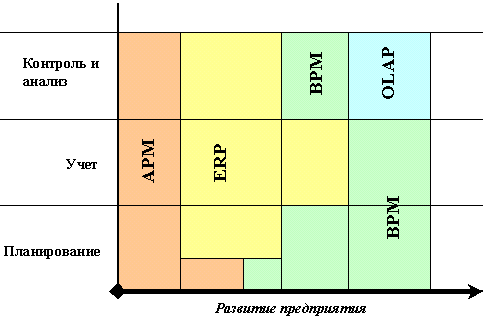

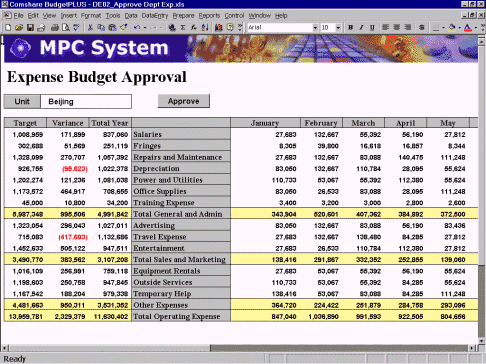

... . Отражением этого стремления является метод контроля бюджета, сфокусированный на управленческие решения (второй подход в рамках используемой классификации). §2 Успешное бюджетирование Бюджетное управление позволяет повысить эффективность бизнеса от 10% до 30% и снизить прямые расходы на 3-20% за счет совершенствования качества менеджмента, быстрого реагирования на различные ситуации, ...

... за финансовым состоянием инвестиционных институтов, принятие мер по их оздоровлению, контроль за соблюдением правовых и этических норм, применение санкций); – создание системы информации о состоянии рынка ценных бумаг и обеспечению ее открытости для инвесторов; – формирование системы страхования инвесторов от потерь (государственные или смешанные схемы страхования инвестиций); – предотвращение ...

0 комментариев