Навигация

Региональные налоги и сборы

2. Региональные налоги и сборы

К региональным относятся налоги и сборы, вводимые в действие законами субъектов РФ и обязательные к уплате на территории соответствующих субъектов РФ. В 2000 году доля этих налогов в консолидированном бюджете Российской Федерации составила 9,6%, а в консолидированных региональных бюджетах 19,9%.

Перечень региональных налогов и сборов содержится в ст.14 Налогового кодекса РФ:

1) налог на имущество организаций;

2) налог на недвижимость;

3) дорожный налог;

4) транспортный налог;

5) налог с продаж;

6) налог на игорный бизнес;

7) региональные лицензионные сборы.

В качестве примера рассмотрим налог на имущество предприятий и организаций.

Основные положения по взиманию налога на имущество предприятий на территории России определены Законом РФ О налоге на имущество предприятий от 13 декабря 1991 года 2030-1 и отдельными инструкциями государственной налоговой службы РФ, разъясняющими порядок определения объекта обложения и технику исчисления налога.

Плательщиками налога являются предприятия:

предприятия, организации, учреждения;

их филиалы и обособленные структурные подразделения;

иностранные юридические лица, имеющие имущество в РФ.

При расчёте налога учитывается не всё имущество налогоплательщика, а только то, что отнесено к объекту налогообложения: основные средства, нематериальные активы, запасы и затраты, находящиеся на балансе налогоплательщика по соответствующим счетам бухгалтерского учёта. Не облагается налогом имущество бюджетных учреждений и организаций, органов законодательной, исполнительной власти, органов местного самоуправления; религиозных объединений и организаций; имущество, используемое для нужд образования и культуры и т.п.

Предельный размер налоговой ставки на имущество предприятия не может превышать 2 процентов от налогооблагаемой базы. Конкретные ставки налога на имущество предприятий, определяемые в зависимости от видов деятельности предприятий, устанавливаются законодательными (представительными) органами субъектов Российской Федерации.

Сумма налога исчисляется и вносится в бюджет поквартально нарастающим итогом, а в конце года производится перерасчет. Уплата налога производится по квартальным расчетам в пятидневный срок со дня, установленного для представления бухгалтерского отчета за квартал, а по годовым расчетам - в десятидневный срок со дня, установленного для бухгалтерского отчета за год.

Сумма платежей по налогу на имущество предприятий зачисляется равными долями в бюджет субъекта РФ и муниципальный бюджет по месту нахождения предприятия.

3. Местные налоги и сборы

К местным, относятся налоги и сборы, вводимые в действие нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований. В соответствии со ст.15 Налогового кодекса к местным налогам и сборам относятся:

1) земельный налог;

2) налог на имущество физических лиц;

3) налог на рекламу;

4) налог на наследование или дарение;

5) местные лицензионные сборы.

В качестве примера рассмотрим налог на имущество физических лиц. Данный налог взимается на территории России на основании Закона РФ О налогах на имущество физических лиц от 9 декабря 1991 года 2003-1.

Плательщики - собственники имущества, признаваемого объектом налогообложения. Объектами налогообложения признаются жилые дома, квартиры, дачи, гаражи и иные строения, помещения и сооружения.

Ставки налога на строения, помещения и сооружения устанавливаются нормативными правовыми актами представительных органов местного самоуправления в зависимости от суммарной инвентаризационной стоимости, в пределах, указанных в Таблице 5.

Таблица 5. Пределы ставки налога на имущество физических лиц.

| Стоимость имущества | Ставка налога |

| До 300 тыс. рублей | До 0,1 процента |

| От 300 тыс. рублей до 500 тыс. рублей | От 0,1 до 0,3 процента |

| Свыше 500 тыс. рублей | От 0,3 до 2,0 процента |

Налоги зачисляются в местный бюджет по месту нахождения (регистрации) объекта налогообложения.

Органы власти субъектов РФ, а также органы местного самоуправления имеют право уменьшать размеры ставок и устанавливать дополнительные льготы по налогам, установленным в вышеуказанном Законе, как для категорий плательщиков, так и для отдельных плательщиков.

Исчисление налогов производится налоговыми органами. Налог на строения, помещения и сооружения исчисляется на основании данных об их инвентаризационной стоимости по состоянию на 1 января каждого года.

Органы, осуществляющие регистрацию прав на недвижимое имущество и сделок с ним, а также органы технической инвентаризации обязаны ежегодно до 1 марта представлять в налоговый орган сведения, необходимые для исчисления налогов, по состоянию на 1 января текущего года.

При переходе права собственности на строение, помещение, сооружение от одного собственника к другому в течение календарного года, налог уплачивается первоначальным собственником с 1 января этого года до начала того месяца, в котором он утратил право собственности на указанное имущество, а новым собственником - начиная с месяца, в котором у последнего возникло право собственности.

Платежные извещения об уплате налога вручаются плательщикам налоговыми органами ежегодно не позднее 1 августа. Уплата налога производится владельцами равными долями в два срока - не позднее 15 сентября и 15 ноября. Лица, своевременно не привлеченные к уплате налога, уплачивают его не более чем за три предыдущих года. Пересмотр неправильно произведенного налогообложения допускается не более чем за три предыдущих года.

Лекция 6. Структура и принципы бюджетной системы. Бюджетный процесс. Содержание и структура государственного бюджета1. Содержание и структура бюджетной системы.

2. Единая бюджетная классификация. Основные характеристики бюджета.

3. Этапы и процедуры бюджетного процесса.

4. Содержание и структура государственного бюджета РФ.

1. Содержание и структура бюджетной системы.

Формулировку содержания бюджетной системы начнем с определения бюджетного устройства. Это - организационные принципы построения бюджетной системы, ее структура, взаимосвязь объединенных в ней бюджетов. Бюджетное устройство определяется государственным устройством. Таким образом, в федеральных государствах бюджетная система включает три уровня бюджетов, а в унитарных - два.

Бюджетная система представляет собой основанную на экономических отношениях и юридических нормах совокупность федерального бюджета, бюджетов субъектов РФ (областных, окружных, республиканских, краевых), местных бюджетов (городских, районных, сельских, поселковых) и бюджетов государственных внебюджетных фондов.Т. е., бюджетная система состоит из трех уровней:

первый уровень - федеральный бюджет и бюджеты государственных внебюджетных фондов;

второй уровень - бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов;

третий уровень - местные бюджеты;

Бюджетная система РФ основана на принципах:

1) единства бюджетной системы РФ - единство правовой базы, денежной системы, форм бюджетной документации, принципов бюджетного процесса, санкций за нарушение бюджетного законодательства, единый порядок финансирования расходов бюджетов и ведения бухгалтерского учета средств бюджетов;

2) разграничения доходов и расходов между уровнями бюджетной системы РФ - закрепление соответствующих видов доходов (полностью или частично) и полномочий по осуществлению расходов за органами власти;

3) самостоятельности бюджетов, что означает: право законодательных (представительных) и исполнительных органов власти самостоятельно осуществлять бюджетный процесс; наличие собственных источников доходов бюджетов каждого уровня; законодательное закрепление регулирующих доходов бюджетов, полномочий по формированию доходов бюджетов в соответствии с бюджетным и налоговым законодательством; право самостоятельно определять направления расходования средств и источники финансирования дефицита бюджета; недопустимость изъятия доходов, дополнительно полученных в ходе исполнения законов о бюджете, сумм превышения доходов над расходами и сумм экономии по расходам бюджетов; недопустимость компенсации за счет бюджетов других уровней потерь в доходах и дополнительных расходов, возникших в ходе исполнения законов о бюджете, за исключением случаев, связанных с изменением законодательства;

4) полноты отражения доходов и расходов бюджетов - все доходы и расходы, а также иные обязательные поступления, определенные законодательством подлежат отражению в бюджете в обязательном порядке и в полном объеме. Все расходы подлежат финансированию за счет бюджетных средств. Налоговые кредиты, отсрочки и рассрочки по уплате налогов и иных обязательных платежей полностью учитываются отдельно по доходам бюджетов и по расходам, за исключением отсрочек и рассрочек по уплате налогов и иных обязательных платежей, предоставляемых в пределах текущего финансового года;

сбалансированности бюджета - объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита. При составлении, утверждении и исполнении бюджета уполномоченные органы должны исходить из необходимости минимизации размера дефицита бюджета;

6) эффективности и экономности использования бюджетных средств - при составлении и исполнении бюджета уполномоченные органы и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с минимизации размера с использованием определенного бюджетом объема средств;

7) общего (совокупного) покрытия расходов бюджетов - все расходы бюджета должны покрываться общей суммой доходов бюджета и

поступлений из источников финансирования его дефицита. Доходы не могут быть увязаны с определенными расходами бюджета за исключением доходов целевых бюджетных фондов, средств целевых иностранных кредитов, а также при централизации средств из бюджетов иных уровней;

8) гласности, что означает: обязательное опубликование в открытой печати утвержденных бюджетов и отчетов об их исполнении; полноту предоставления информации о ходе исполнения бюджетов, а также доступность иных сведений по решению законодательных представительных) органов власти; обязательную открытость для общества и СМИ, процедур рассмотрения и принятия решений по проектам бюджетов, в том числе, по вопросам, вызывающим разногласия. Секретные статьи могут утверждаться только в составе федерального бюджета;

9) достоверность - надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета;

10) адресности и целевого характера бюджетных средств - бюджетные средства выделяются в распоряжение конкретных получателей с обозначением направления их использования на конкретные цели. Нарушение адресности, предусмотренных бюджетом средств является нарушением бюджетного законодательства РФ.

Цели бюджетов каждого уровня закрепляются расходными полномочиями и по основным направлениям выглядят следующим образом:

федеральный бюджет финансирует государственные расходы по выполнению Россией своих федеральных функций, как то, содержание вооруженных сил и органов правопорядка, международная деятельность и обслуживание государственного долга, финансовая поддержка бюджетов иных уровней, социальное обслуживание общества (здравоохранение, образование, социальная политика, фундаментальная наука, культура, искусство и другое;

бюджет субъекта РФ финансирует расходы по выполнению своих управленческих функций, социально-экономическому развитию региона (поддержка предприятий промышленности, энергетики и строительства, сельского хозяйства и рыболовства, образование, социальная политики и другое);

местные бюджеты финансируют расходы по регулированию размещения производительных сил на территории, созданию местной социально - производственной инфраструктуры, социальные программы поддержки населения (ЖКХ, благоустройство территории, содержание учреждений здравоохранения, образования культуры и других).

Все функциональное разделение хорошо иллюстрируют расходы, финансируемые исключительно из бюджетов трех уровней, а также совместно из каждого бюджета.

1. Расходы, финансируемые исключительно из федерального бюджета:

- Обеспечение деятельности президента РФ, Федерального собрания, Счетной палаты, Центральной избирательной комиссии, органов исполнительной власти и др.;

- Функционирование федеральной судебной системы;

- Осуществление международной деятельности в интересах государства;

- Национальная оборона и обеспечение безопасности государства, конверсия оборонных отраслей промышленности;

- Фундаментальные исследования и содействие НТП;

- Государственная поддержка железнодорожного, воздушного и морского транспорта, атомной энергетики;

- Ликвидация последствий чрезвычайных ситуаций и стихийных бедствий федерального масштаба;

- Исследование и использование космического пространства;

- Содержание учреждений, находящихся в федеральной собственности или в ведении органов государственной власти РФ;

- Формирование государственной собственности;

- Обслуживание и погашение государственного долга;

- Компенсация государственным внебюджетным фондам расходов на оплату государственных пенсий и пособий, других социальных выплат;

- Пополнение государственных запасов драгоценных металлов и драгоценных камней, государственного материального резерва;

- Проведение выборов и референдумов РФ;

- Федеральная инвестиционная программа;

- Обеспечение реализации решений федеральных органов государственной власти, приведших к увеличению бюджетных расходов или уменьшению бюджетных доходов бюджетов других уровней;

- Обеспечение осуществления отдельных государственных полномочий, передаваемых на другие уровни власти;

- Финансовая поддержка субъектов РФ;

- Официальный статистический учет;

- Прочие расходы.

2. Расходы, финансируемые совместно из федерального бюджета, бюджетов субъектов РФ и бюджетов муниципальных образований РФ:

- Государственная поддержка отраслей промышленности, строительства, сельского хозяйства, автомобильного и речного транспорта, связи и дорожного хозяйства, метрополитенов;

- Обеспечение правоохранительной деятельности;

- Обеспечение пожарной безопасности;

- Научно-исследовательские, опытно-конструкторские и проектно-изыскательные работы, обеспечивающие НТП;

- Обеспечение социальной защиты населения;

- Обеспечение охраны окружающей среды, охраны и воспроизводства природных ресурсов, обеспечение гидрометеорологической деятельности;

- Обеспечение предупреждения и ликвидации последствий чрезвычайных ситуаций и стихийных бедствий межрегионального масштаба;

- Развитие рыночной инфраструктуры;

- Обеспечение развития федеральных и национальных отношений;

- Обеспечение деятельности избирательных комиссий субъектов РФ, средств массовой информации;

- Прочие расходы.

3. Расходы, финансируемые исключительно из бюджетов субъектов РФ:

- Обеспечение функционирования органов законодательной (представительной) и исполнительной власти субъектов РФ;

- Обслуживание и погашение государственного долга субъектов РФ;

- Проведение выборов и референдумов субъектов РФ;

- Обеспечение реализации региональных целевых программ;

- Формирование государственной собственности субъектов РФ;

- Осуществление международных и внешнеэкономических связей субъектов РФ;

- Содержание и развитие предприятий, организаций, учреждений, находящихся в ведении органов государственной власти субъектов РФ;

- Обеспечение деятельности средств массовой информации субъектов РФ;

- Оказание финансовой помощи местным бюджетам;

- Обеспечение осуществления отдельных государственных полномочий, передаваемых на муниципальный уровень;

- Компенсация дополнительных расходов, которые возникают в результате решений, принятых органами государственной власти субъектов РФ и приводят к увеличению бюджетных расходов или уменьшению бюджетных доходов местных бюджетов;

- Прочие расходы.

4. Расходы, финансируемые исключительно из местных бюджетов РФ:

- Содержание органов местного самоуправления;

- Формирование и управление муниципальной собственностью;

- Организация, содержание и развитие предприятий, учреждений и организаций образования, здравоохранения, культуры, физической культуры и спорта, СМИ, других учреждений и организаций, находящихся в муниципальной собственности или в ведении органов местного самоуправления;

- Содержание муниципальных органов охраны общественного порядка;

- Муниципальное дорожное строительство и содержание дорог местного значения;

- Благоустройство и озеленение территории;

- Организация утилизации и переработки бытовых отходов;

- Содержание мест захоронения;

- Организация транспортного обслуживания населения и учреждений, находящихся в муниципальной собственности или в ведении органов местного самоуправления;

- Обеспечение противопожарной безопасности;

- Обеспечение охраны природной среды на территории муниципальных образований;

- Реализация целевых программ, принимаемых органами местного самоуправления;

- Обслуживание и погашение муниципального долга;

- Целевое дотирование населения;

- Содержание муниципальных архивов;

- Проведение муниципальных выборов и референдумов;

- Финансирование реализации иных решений органов местного самоуправления;

Прочие расходы.

Похожие работы

... анализа. Ответ на задание №2 1-1) 2-1) 3-2) 4-2) 5-1) 6-1) 7-2) 8-1,4 9-3) 10-1) 11-3) 12-2) 13-1) 14-1,2,3 15-3) 16-1) 17-3) 18-2) 19-1) 20-1,2 21-2) 22-2,4 23-2) 24-2) 25-3) Часть 2 «Государственные и муниципальные финансы» Вопрос №1 1. Выберите вариант правильного ответа на вопрос: 1.Что составляет муниципальную казну? а) средства местного бюджета и ...

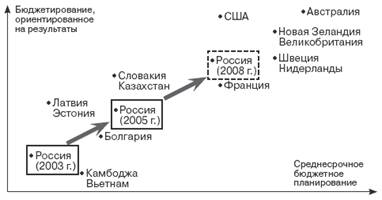

... решения данной задачи необходимо разрабатывать и широко обсуждать перспективы развития муниципальных финансов, оценивать их соответствие современным требованиям развития Российской Федерации, обоснованность выбора направлений и механизмов государственного финансового регулирования социально-экономических процессов в условиях проведения широкомасштабных реформ в нашей стране и высокого уровня ...

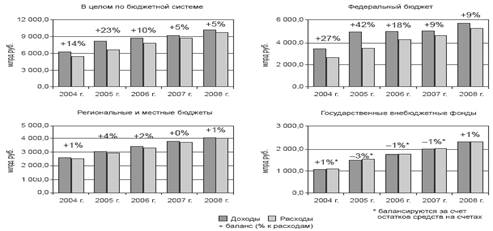

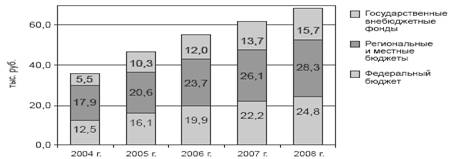

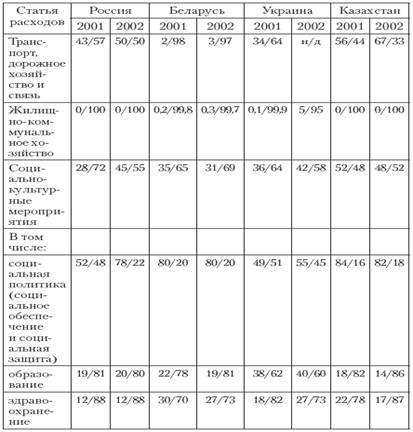

... Государственные доходы воздействуют на ценообразование, издержки производства организаций, величину накоплений юридических лиц, занятость и личное потребление населения. ГЛАВА 2. ОЦЕНКА ОПЫТА ЗАРУБЕЖНЫХ СТРАН ПРИ ОРГАНИЗАЦИИ УПРАВЛЕНИЯ ГОСУДАРСТВЕННЫМИ (МУНИЦИПАЛЬНЫМИ) ФИНАНСАМИ РОССИИ ЗА 2001-2010 ГГ. 2.1 Анализа бюджета России По данным Минфина России предполагалось, что в 2008 г. ...

... о рассогласованности усилий, архаичности подходов и недостаточной системности при разработке решений в развитии бюджетного федерализма и публичных финансов. Прежде всего, необходима разработка моделей управления муниципальными финансами, призванных обеспечивать устойчивое финансово-бюджетное равновесие в муниципальных образованиях, организация рационального движения потоков финансовых ресурсов, ...

0 комментариев