Навигация

Принципы построения тарифной политики компании

3.3 Принципы построения тарифной политики компании

Роль страховых тарифов в деятельности страховой организации исключительно велика. От них зависят общее поступление страховой премии (взносов), финансовая устойчивость, платежеспособность и конкурентоспособность страховой организации, рентабельность страховых операций. Именно поэтому при получении лицензии на право проведения страховой деятельности или применения нового вида страхования страховая компания обязана представлять в Росстрахнадзор наряду с правилами и стандартными договорами страхования расчеты страховых тарифов с изложением примененных при этом методик и указанием использованных исходных (статистических) данных, а также структуру тарифа по каждому виду (предмету) страхования. Изменения, вносимые в дальнейшем в величину и структуру тарифов, до их применения в договорах страхования подлежат обязательному согласованию с органом страхового надзора. Все эти положения регламентируются законом РФ "Об организации страхового дела в Российской Федерации" от 27 ноября 1992 года № 4015-1.

В связи с той ролью, которую играют страховые тарифы, РОСНО разработала определенную тарифную политику, которая включает в себя комплекс организационных, информационно-аналитических, экономических и других мероприятий, направленных на разработку, применение, уточнение базовых тарифных ставок, повышающих и понижающих их уровень коэффициентов по видам (предметам) страхования, которые обеспечивают приемлемость, привлекательность тарифов для страхователей и прибыльность страховых операций страховщика.

Прежде чем будут описаны принципы построения тарифной политики компании РОСНО, для начала обратимся к некоторым базовым моментам и понятиям построения страховых тарифов.

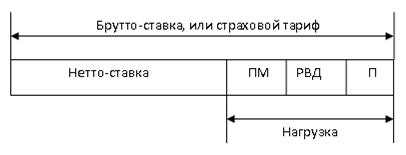

При расчете тарифной ставки (или так называемой брутто-ставки) по отдельным видам страхования производится расчет двух ее составляющих: нетто-ставки и нагрузки к нетто-ставке (рис. 3.1).

Рис. 3.1. Структура страхового тарифа

ПМ – предупредительные (превентивные) мероприятия;

РВД – расходы на ведение дела;

П – планируемая прибыль.

Нетто-ставка предназначена для формирования страхового фонда в его основной части, которая предназначена для страховых выплат в форме страхового возмещения и страхового обеспечения. Рассчитывается нетто-ставка исходя из вероятности нанесения страхователям ущерба[11]. Если условиями страхования предусматривается несколько видов страховой ответственности, то совокупная нетто-ставка может состоять из суммы нескольких, частных нетто-ставок.

Страховое законодательство обычно строго следит за тем, чтобы сбор нетто-премии был достаточен для выполнения обязательств страховщика по возмещению убытков.

Степень вероятности гибели или повреждения различных видов имущества (строений, оборудования, посевов, животных и т.п.) от различных опасностей, предусматриваемых в договорах страхования, весьма различна. Соответственно должны быть различны и ставки, применяемые при страховании разных видов имущества.

Однако при выработке нетто-ставок, при всем многообразии видов имущества, используется одинаковый показатель: процентное соотношение между общей суммой страхового возмещения и общей страховой суммой всех застрахованных объектов данной категории. Такой показатель называется убыточностью страховой суммы.

Так, например, если при страховании каких-либо однородных объектов, общая страховая сумма составляет 50 млн.руб., а выплаты страхового возмещения за год составили 195,5 тыс.руб., то убыточность страховой суммы будет: 195 500 × 100 / 50 000 000 = 0.39%.

Это означает, что в результате страховых случаев застрахованное имущество уменьшилось на 0,39% и страховщик выплатил страхователям в виде страхового возмещения 0,39% от стоимости всего застрахованного имущества. Этот показатель и ложится в основу определения ставки нетто-премии.

Показатель убыточности страховой суммы является величиной производной, зависящей от величины общей страховой суммы, которая для данного года есть величина постоянная, и от величины суммы выплаченного страхового возмещения, которая в свою очередь зависит от ряда обстоятельств, а именно частоты страховых случаев, размера и количества случаев гибели и повреждений имущества и др.

При всем разнообразии обстоятельств, влияющих на размер выплат страхового возмещения, их можно свести в рамки четырех математических единиц, называемых элементами убыточности страховых сумм:

Частота (А) страховых случаев - отношение числа страховых случаев к количеству застрахованных рисков.

Опустошительность (Б) страховых случаев - отношения числа пострадавших объектов к числу страховых случаев в застрахованных объектах.

Степень уничтожения (В) (интенсивность повреждений) - отношение суммы страхового возмещения к страховой сумме пострадавших объектов.

Отношение средней страховой суммы поврежденного или уничтоженного объекта к средней сумме застрахованных объектов (Г).

Произведение показателей всех четырех элементов будет равно показателю убыточности страховой суммы. Обозначив,

а - число объектов (страхований);

б - страховая сумма застрахованных объектов;

в - число страховых случаев в застрахованных объектах;

г - число поврежденных и уничтоженных объектов;

д - страховая сума этих объектов;

е - сумма страховых возмещений,

получим: А=в/а, Б=г/в, В=е/д, Г=д/г:б/а, так как д/г - средняя страховая сумма поврежденного или уничтоженного объекта, а б/а - средняя страховая сумма застрахованного объекта.

Перемножив эти показатели, после сокращения одинаковых множителей получим показатель убыточности страховой суммы: в/а × г/в × е/д × д/г × а/б = е/б.

Вопрос, таким образом, сводится к тому, чтобы по возможности точно определить размер предстоящих выплат по убыткам, предусмотреть степень опасности гибели или повреждения застрахованного имущества данной категории объекта.

Определение нетто-ставок сводится, таким образом, к нахождению наиболее вероятной убыточности страховой суммы для каждой данной категории объектов.

Совершенно очевидно, что для этого необходимо иметь данные страховой статистики за ряд лет.

Следует также иметь в виду, что рассмотренный выше показатель убыточности страховой суммы является средним, т.е. в каждом данном году он может быть либо ниже, либо выше и тогда фонда не хватает и образуется дефицит.

Для уменьшения такого риска к средней арифметической убыточности прибавляют определенную величину, называемую рисковой надбавкой. Размер ее зависит от величины отклонений от средней арифметической за ряд лет.

Чем эти отклонения меньше, тем ряд показателей устойчивее, тем размер надбавки меньше и наоборот. Размер надбавки исчисляется путем применения методов, принятых в общей теории статистики для определения меры колеблемости каких-либо признаков (среднее квадратическое отклонение). Рисковая надбавка, как элемент нетто-ставки является для страховщика средством самострахования от неблагоприятных колебаний показателей убыточности страховых сумм.

Нагрузка к нетто-ставке составляет меньшую часть брутто-ставки. В зависимости от формы и вида страхования она колеблется от 9 до 40%. Нагрузка к нетто-ставке включает три различных по назначению вида расходов, связанных со страховой деятельностью: административно-управленческие расходы, которые принято называть расходами на ведение дела; отчисления на предупредительные (превентивные) мероприятия; а также прибыль страховой компании.

Расходы на ведение дела представляют собой (по аналогии с производственной деятельностью) себестоимость страховых операций и включают следующие расходы страховщика:

оплату труда штатных и нештатных работников страховой организации;

аренду помещения;

плату за электроэнергию, отопление, водоснабжение, почтово-телеграфные, телефонные расходы;

командировочные расходы;

другие расходы компании, связанные с выполнением ею своей деятельности.

Важнейшее значение для правильности расчета страхового тарифа имеет обоснованность нетто-ставки. Именно ее правильное определение является гарантией обеспечения финансовой устойчивости страховщика. Вместе с тем расчет нетто-ставки является самым сложным моментом при определении страхового тарифа.

Вероятность наступления страхового события определяется апостерио, т.е. исходя из прошлого опыта. В классической теории нетто-ставка, исчисляемая в процентах, является вероятностью наступления страхового события. Например, если из ста объектов с одинаковой стоимостью, принятых на страхование, в среднем за период страхования гибнет один объект, то вероятность наступления такого события или, соответственно, вероятность убытков равна одному проценту.

Следовательно, для того, чтобы сформировать страховой фонд, предназначенный для возмещения убытков, страховая компания должна установить нетто-ставку страхового тарифа на уровне одного процента от страховой суммы. Соотношение между суммой страхового возмещения, выплаченного за определенный период, и совокупной страховой суммой всех застрахованных объектов называется показателем убыточности страховой суммы. Именно этот показатель и лежит в основе расчета нетто-ставки по так называемым рисковым видам страхования, т.е. видам страхования, не относящимся к долгосрочному страхованию жизни.

Рассчитав по данным наблюдений средний показатель убыточности страховой суммы за ряд лет, страховая компания затем с помощью методов математической статистики оценивает устойчивость этого показателя. Если динамический ряд достаточно устойчив, то за основу расчета нетто-ставки берется средний показатель убыточности страховой суммы, к которому добавляется рисковая надбавка, равная как минимум среднему квадратическому отклонению. При таком определении значения нетто-ставки можно с вероятностью 84% утверждать, что показатель убыточности страховой суммы не превысит этого расчетного значения. Если к среднему показателю убыточности страховой суммы прибавить двойное значение среднего квадратического отклонения, то вероятность того, что показатель убыточности страховой суммы не превысит этого значения, возрастает до 98 %.

Определив таким образом значение нетто-ставки, к ней прибавляют нагрузку и определяют размер страхового тарифа.

Общая брутто-премия (с включением расходов на ведение дела) с одной стороны не должна быть ниже действительных расходов страховщика и должна обеспечивать благоприятное прохождение операций, с другой стороны не быть завышенной и являться конкурентоспособной на страховом рынке. Совершенно ясно, что правильное соотношение между сбором премии и выплаченными убытками можно рассчитать лишь на основании статистических данных за возможно больший ряд лет.

Итак, при формировании тарифной политики РОСНО придерживается следующих принципов:

Обеспечение самоокупаемости и рентабельности страховых операций.

Это общий принцип ценообразования на рынке, и страхование, как вид коммерческой деятельности, в данном случае не исключение. Поэтому страховые тарифы должны строиться таким образом, чтобы поступление страховых платежей постоянно покрывало расходы страховщика и даже обеспечивало некоторое повышение доходов над расходами (прибыль страховщика).

Эквивалентность страховых отношений сторон.

Это означает, что тариф должен максимально соответствовать вероятности ущерба. Тем самым обеспечивается возвратность средств страхового фонда за тарифный период той совокупности страхователей, для которых строились страховые тарифы. Принцип эквивалентности соответствует перераспределительной сущности страхования.

Доступность страховых тарифов для широкого круга страхователей.

Чрезмерно высокие тарифные ставки становятся тормозом на пути развития страхования. Страховые взносы должны составлять такую часть дохода страхователя, которая не является для него обременительной, иначе страхование может стать невыгодным. Доступность тарифных ставок напрямую зависит от числа страхователей и количества застрахованных объектов: чем больше число страхователей и количество застрахованных объектов, тем ниже страховой тариф.

Стабильность размеров страховых тарифов на протяжении длительного времени.

Если тарифные ставки остаются неизменными в течение многих лет, у страхователей укрепляется уверенность в солидности страховщика. Однако на практике в современных условиях выдержать соблюдение данного принципа чрезвычайно сложно, поэтому этот принцип следует рассматривать как идеал, к которому должна стремиться страховая компания.

Расширение объема страховой ответственности, если это позволяют действующие тарифные ставки.

Соблюдение данного принципа является приоритетным в деятельности страховщика, поскольку чем шире объем страховой ответственности, тем больше страхование соответствует потребностям страхователя. Расширение объема (увеличение количества страхуемых рисков) возможно лишь при условии снижения убыточности и неизменных тарифах.

Похожие работы

... иной форме нашли отражение в законодательных и иных актах, принятых на современном этапе развития законодательства об инвестициях. 1.1 Теоретические основы инвестиционной привлекательности организаций финансового сектора Инвестиционная привлекательность - это совокупность политических, экономических, юридических, социальных, бытовых и других факторов, которые в конечном счете предопределяют ...

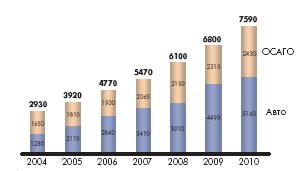

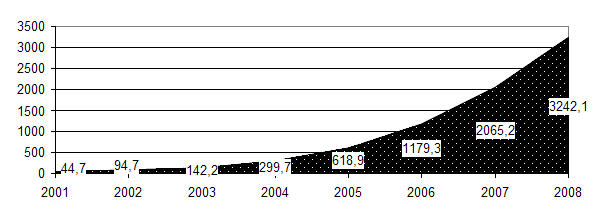

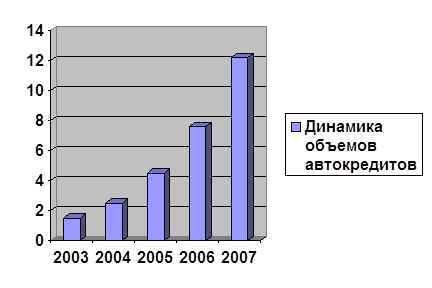

... ответственности (ОСАГО) не считается высокоприбыльным, но, по оценкам, страховщикам они дают стабильный и гарантированный заработок. Рассмотрим направления развития страхования в России. 3.3 Перспективы развития автострахования в РФ 3.3.1 Предложения по улучшению финансовой устойчивости страховых компаний В условиях рыночной экономики, чтобы защитить имущественные интересы юридических и ...

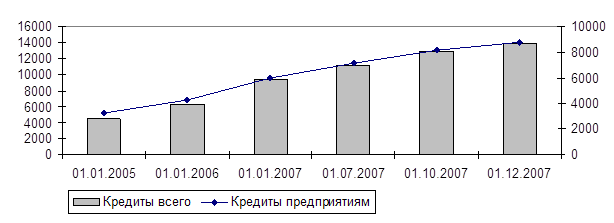

... условиях кредитования (т.е. увеличивают заемные средства предприятия - заемщика), а на условиях вложения собственных денежных средств в собственный капитал объекта инвестирования. Кроме того, в инвестиционной деятельности банка наблюдается увеличение вложений в векселя, так, если на 01.01.2007г. операций по учету векселей сторонних эмитентов было осуществлено на сумму 1038614 тыс руб, то к июлю ...

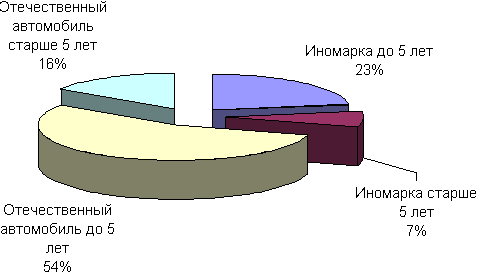

... , компании «Росгосстрах-Дальний Восток» необходимо в своей маркетинговой деятельности учитывать данные перспективы. 3.2 Недостатки маркетинговой деятельности предприятия в развитии рынка страхования автотранспортных средств Недостатком маркетинговой деятельности предприятия «Росгосстрах-Дальний Восток» можно назвать медленное реагирование на возникающие на рынке автострахования перемены и ...

0 комментариев