Навигация

Кредитный рейтинг эмитента как инструмент определения рисков

6.2 Кредитный рейтинг эмитента как инструмент определения рисков

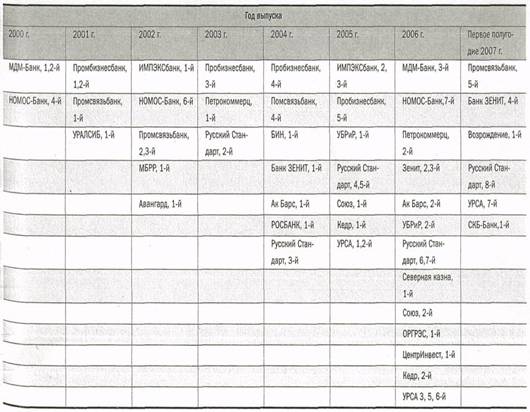

Агентством RusRating в 2000г. были присвоены кредитные рейтинги 56 банкам. Некоторые из них осуществили выпуски облигаций (табл. 6.1).

С начала 2006г. 51 банк эмитировал выпуски облигаций (77 выпусков) на российском рынке. 17 банкам, осуществившим 25 выпусков облигаций за этот пери од, были присвоены кредитные рейтинги RusRating. Оценка уровня риска облигации в первую очередь влияет на формирование ее стоимости и уровня доходности (размера купона).

Представленные данные подтверждают общую тенденцию снижения стоимости заимствований для банков с 2002г. до текущего момента, что связано с обще экономическими и системными фактора ми, например общим укреплением и стабилизацией экономики и банковской системы, повышением уровня прозрачности и эффективности работы банков, расширением и развитием рынка долговых заимствований и др.

В целом оценки рисков эмитентов RusRating, выраженные в уровне присвоенных кредитных рейтингов, также подтверждают эти явления. При этом у банков с одинаковыми уровнями кредитных рейтингов ставки купонов облигаций с сопоставимыми параметрами различались. Также для некоторых банков с более высоким уровнем кредитного рейтинга были определены купоны выше, чем по облигациям с сопоставимыми параметрами, уровень кредитного рейтинга эмитентов которых был ниже. Такие случаи в большей степени свидетельствуют о том, что иногда инвесторы в отсутствии объективной и достоверной информации об эмитенте (это характерно для дебютных выпусков менее известных эмитентов) опираются на общие тенденции рынка и сравнивают риски разных эмитентов по некоторым количественным параметрам, что бывает недостаточно для принятия взвешенного решения об уровне риска того или иного эмитента).

Отсутствие инструментов фундаментальной оценки уровня риска эмитента может обернуться для инвесторов недо получением части доходов (при пере оценке уровня риска) или возможными потерями (в случае заниженной оценки рисков). Уровень рейтинга эмитента (или облигации) может дать инвестору дополнительную информацию для принятия решения либо послужить инструментом для сравнения уровня рисков и, соответственно, доходности облигаций разных эмитентов. Для эмитента уровень кредитного рейтинга (или, в частности, уровень рейтинга облигации) также может быть дополнительным инструментом оценки стоимости выпускаемых ценных бумаг и своих потенциальных возможностей по привлечению средств на фондовом рынке.

Таблица 6.1. - Банки с присвоенным кредитным рейтингом RUSRATING, выпускавшие облигации в 2000 - 2007 гг.

6.3 Кредитный рейтинг эмитента как кредитный спрэд облигации

Оценка уровня риска облигации рынком количественно выражается в разнице между доходностью этой облигации и доходностью безрисковой бумаги с аналогичными параметрами выпуска. Для целей настоящего исследования мы обо значили эту разницу как «кредитный спрэд», хотя иногда данная разница может быть связана с дополнительными факторами, характерными для развитых рынков с более «сложными» финансовыми инструментами. Для определения кредитного спрэда облигации учитывалась разница между средневзвешенной эффективной доходностью облигации" и доходностью «безрисковой» облигации. В качестве безрисковой бумаги использованы данные кривой доходности ГКО-ОФЗ. При анализе учитывались данные по облигациям, эмитированным банками, которым был присвоен кредитный рейтинг RusRating в период обращения этих облигаций на рынке.

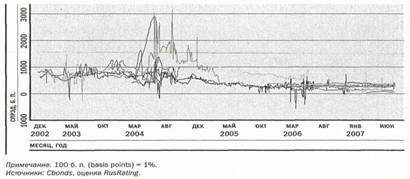

На рис. 2 представлена динамика кредитных спрэдов облигаций банков, которым присвоен кредитный рейтинг RusRating. Как видно на графике, с начала 2006г. не только снизились спрэды, но и их волатильность стала меньше. Расширение и развитие российского фондового рынка, выход на него новых игроков, формирование кредитных историй эмитентов, положительная динамика рос та всего фондового рынка и другие факторы оказывают влияние на снижение стоимости заимствований для эмитентов, хотя на рынок выходят новые эмитенты, ставки размещения и кредитный спрэд которых может быть несколько выше. Эти факторы и растущий интерес инвесторов к долгам российских банков способствуют увеличению объема торгов банковскими облигациями и ликвидности этого рынка. Таким образом, представленный спрэд все меньше подвергается влиянию других факторов, а больше отражает именно риски каждой конкретной облигации.

Рис. 2 - Динамика спрэдов облигаций

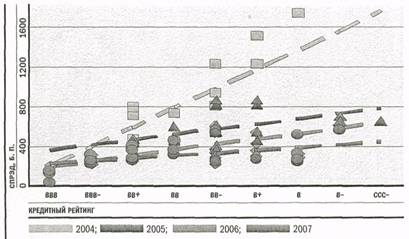

В данной связи становится наиболее актуальным соответствие уровня риска облигации и кредитного спрэда. Рассчитанные данные по спрэдам облигаций отражают оценку риска каждой облигации участниками рынка в целом. Мы оцениваем корреляцию уровня кредитного рейтинга RusRating эмитента облигации и кредитно го спрэда облигации, т. е. насколько могут различаться оценки уровня риска облигаций участниками торгов и независимым агентством, выраженные в уровне рейтинга, присвоенного при анализе кредитного риска эмитента (рис. 3).

Данные, представленные на рис. 4, позволяют с большей точностью отразить степень корреляции уровня кредитного рейтинга эмитента и кредитного спрэда облигации с учетом общей тенденции сужения спрэда с начала 2004г. Так, на клон кривой регрессии показывает средний уровень кредитного спрэда облигации для каждого уровня рейтинга эмитента в обозначенных периодах времени.

На графиках видно, что уровень рейтинга в значительной степени коррелирует со значением кредитного спрэда облигации, т. е. фундаментальная оценка риска эмитента учитывается участниками торгов. Также заметны существенные отклонения значений спрэдов некоторых облигаций от обозначенной кривой, что в определенной степени подтверждает то, что участники рынка не всегда в полной мере учитывают фундаментальную оценку риска эмитента облигации при определении ее стоимости.

Рис. 4. Кредитный спрэд для каждого уровня рейтинга RusRating в 2004 - 2007 гг.

Показатели спрэдов ниже кривой регрессии свидетельствуют о заниженной оценке риска облигации участниками рынка, показатели спрэдов выше кривой - о пере оценке уровня рисков. И в том и другом случаях инвесторы либо несут дополнительные риски, либо недополучают часть доходов. Мы провели аналогичный анализ корреляции спрэдов торгуемых облигаций и уровней кредитных рейтингов эмитентов, присвоенных другими рейтинговыми агентствами, и получили сопоставимые результаты; в 2007г. уровень корреляции составлял в среднем 30-40%.

Динамика кривой регрессии можете определенной степенью вероятности свидетельствовать о снижении стоимости заимствований для банков при повышении уровня кредитного рейтинга RusRating.

Таким образом, Российский фондовый рынок становится значимым источником ресурсов для российских банков, в частности не крупных региональных банков.

Поскольку кредитное качество эмитента облигаций становится ключевым фактором при формировании цены облигации, то использование инструментов оценки кредитного риска будет способствовать качественному росту и развитию рынка долгов российских банков.

При формировании рыночной стоимости облигационного займа участники рынка, кроме оценки кредитного риска, учитывают ряд дополнительных параметров, связанных с ликвидностью и конъюнктурой фондового рынка.

Рейтинг облигационного займа, присвоенный независимым агентством и основанный на всесторонней оценке спектра рисков, связанных с деятельностью эмитента, является инструментом оценки уровня кредитного риска облигационного займа. Такой рейтинг может быть использован в инвестиционных стратегиях, нацеленных на возможность арбитража на российском финансовом рынке.

Похожие работы

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

ных средств, выпуска фальшивых денежных купюр. В условиях российской экономики Банк России наделен также полномочиями надзора за деятельностью коммерческих банков. Это означает, что его риски дополняются в процессе выдачи им и отзыва у них лицензии на право осуществления банковской деятельности. Задача, поставленная перед Банком России по обеспечению устойчивости национальной банковской системы, ...

0 комментариев