Навигация

Развитие банковской системы и рейтинговые услуги

7.2 Развитие банковской системы и рейтинговые услуги

Конец 1990-х гг. был посвящен качественному анализу воздействия кризиса на банки и банковскую систему в целом. Всплеск активности рейтинговых агентств (РА) приходится на 2000-2001гг. В это время вновь возникает ряд российских компаний, реанимируются ранее не реализованные проекты. На российский рынок фактически, а не формально возвращаются крупнейшие международные рейтинговые агентства. Результаты такой деятельности требуют пристального внимания и отдельного анализа.

Рейтинги банков полезны не только для делового сообщества России, но и для зарубежных инвесторов. Эти рейтинги более развиты вследствие ряда причин:

• важного значения банковской системы для экономики в целом; в повышенного риска операций на российском фондовом рынке;

• потребности в высоком уровне транспарентности и пруденциального надзора;

• наличия проблемы выбора финансового партнера для клиентов банков.

После кризиса у клиентов банков резко возросла потребность в более подробной и достоверной информации. В результате появились многочисленные рейтинговые продукты различного вида и назначения. Далее предпримем попытку сравнить различные подходы к ранжированию и рейтингованию банков и проанализировать базовые положения рейтинговых систем.

Применительно к российским банкам основные рэнкинговые и рейтинговые продукты приведены в табл.7.2

Таблица 7.2 - Основные рейтинговые продукты для банков

| Виды рейтинговых продуктов | ||||

| Рэнкинги | Многомерные списки и интегральные оценки | Рейтинги | ||

| Отличительные особенности | ||||

| Список банков, упорядоченных по некоторому показателю | Разбивка банков на кластеры в системе показателей, свертка локальных показателей | Разбивка банков на группы с привлечением формальной и экспертной информации | ||

| Основные издания и рейтинговые агентства (РА) | ||||

| Информационные агентства: • «Интерфакс» • И А «Мобиле» • ИЦ «Рейтинг» Журналы: • «The Banker» • «Профиль» • «Эксперт» • «Деньги» | Банк России: • «Интерфакс» • И А «Мобиле» • ИЦ «Рейтинг» Журналы: • «The Banker» • «Профиль» | Международные РА: • Moody's • Standard & Poor's •Fitch IBCA Российские РА: • ИЦ «Рейтинг» • «Интерфакс» • «Рус-Рейтинг» «Эксперт РА» | ||

7.3 Банковские рэнкинги

Наиболее доступные банковские рэнкинги (списки) публикуют следующие агентства и издания:

• Аналитический центр Информационного агентства «Мобиле» (бюллетени «Банки и финансы», «Деятельность банков России», где представлены ежемесячные публикации расширенных списков);

• Информационное агентство «Интерфакс» представляет поквартальный список «Interfax-100» 100 крупнейших (общедоступный список) и всех (по подписке) банков;

• Информационный центр «Рейтинг» (список крупнейших российских банков (публикуется два раза в год) и «Тысяча российских банков» (ежеквартально), показатели банков по МСФО (ежегодно));

• журнал «Профиль» (100-200 крупнейших российских банков по собственному капиталу и активам, ежемесячные публикации);

• журнал «Компания» (проект, начавшийся после кризиса, ежемесячные публикации);

• журнал «Деньги» (200 крупнейших российских банков, поквартальные публикации);

• журнал «The Banker» (2000 крупнейших банков мира и 50 крупнейших российских банков (ежегодно)).

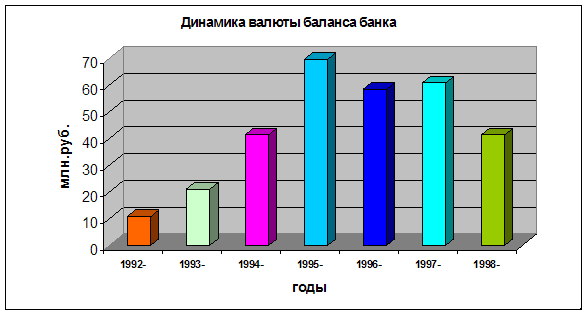

Несколько других изданий публикуют свои рэнкинги на нерегулярной основе. Главной особенностью всех вышеуказанных списков является то, что каждый из них упорядочивает банки согласно определенным финансовым показателям и является односторонним отражением соотношений между банками. Так, например, традиционно публикуемый список банков по валюте баланса не отражает их позиционирования в силу того, что некоторые банки искусственно создают так называемый «пузырь» в собственном балансе, причем значение валюты баланса нередко превышает чистые активы в полтора-два раза и более. Такую ситуацию можно понять по отношению к Сбербанку России, поскольку с его многофилиальной системой превышение валюты баланса над чистыми активами выглядит вполне естественно. Для других банков такое положение дел вызывает подозрение. Поэтому для отображения реального положения дел многие издания перешли к публикациям списков банков по значениям чистых активов, что помогло избежать подобных искажений со стороны некоторых банков. Аналогичные нюансы могут встречаться и по отношению к капиталу, прибыли и ряду другим одномерным статическим рэнкингам.

Кризис 1998г. показал, что устойчивый и надежный банк имеет в совокупности следующие основные достоинства:

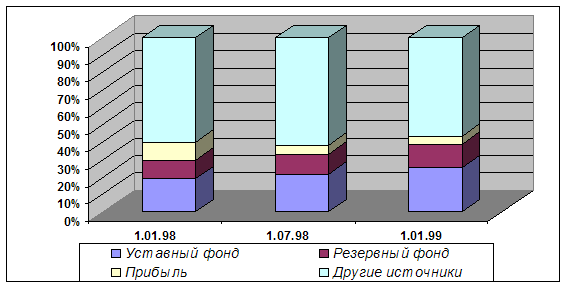

• достаточно большой собственный капитал и уставный капитал с положительной тенденцией роста;

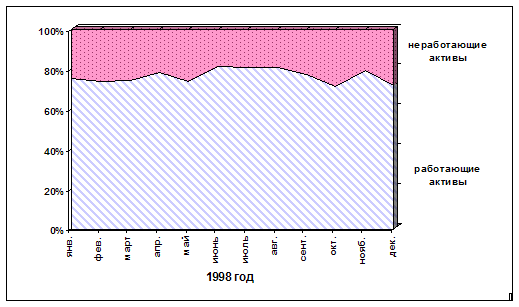

• рациональную структуру распределения активов и пассивов;

• строгую систему выплат, обеспечивающую выполнение обязательств перед клиентами и партнерами банка;

• высокий уровень управляемости банка;

• возрастающее число клиентов и другие показатели.

Существенные выводы могут быть сделаны путем анализа деятельности выживших после кризиса банков, усиливших свои позиции по сравнению с докризисным состоянием. Такой анализ показывает, что одним из основных факторов устойчивости является сильная клиентская база. Формирование такой базы, постоянная работа с клиентами, формирование требуемого продуктового ряда - это приоритетные задачи банка. Кроме того, средства клиентов на расчетных и депозитных счетах являются одним из наиболее дешевых источников формирования ресурсной базы. Таким образом, неудивительно, что банки, имевшие в первой половине 1999г. на своих счетах средства фирм и сохранившие и умножившие число клиентов в настоящее время, обладают лучшими итоговыми показателями.

Похожие работы

... его доходность и наоборот. Актив баланса банка - это стоимость банковских ресурсов по целям их использования, источник будущих доходов по результатам банковской деятельности, Структура актива баланса - взвешенные по удельному весу и стоимостному исчислению виды активных операций коммерческого банка с целью получения прибыли, обеспечения платежеспособности и ликвидности. Это основополагающее ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... могут рассматриваться в локальных нормативных правовых актах банков по кредитованию? В локальных документах коммерческих банков детально могут быть рассмотрены вопросы по организации этапов кредитного процесса. Кредитный процесс включает в себе четыре этапа: - мониторинг финансово-хозяйственной деятельности кредитополучателя; - оформление и выдачу кредита; - контроль банка за использованием ...

ных средств, выпуска фальшивых денежных купюр. В условиях российской экономики Банк России наделен также полномочиями надзора за деятельностью коммерческих банков. Это означает, что его риски дополняются в процессе выдачи им и отзыва у них лицензии на право осуществления банковской деятельности. Задача, поставленная перед Банком России по обеспечению устойчивости национальной банковской системы, ...

0 комментариев