Навигация

Анализ привлечения дополнительных источников финансовых ресурсов и их использования

1.4 Анализ привлечения дополнительных источников финансовых ресурсов и их использования

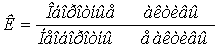

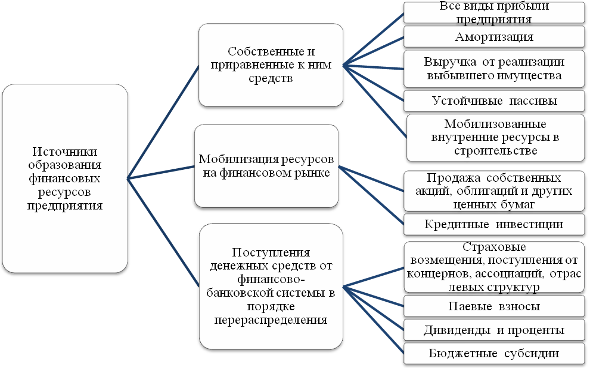

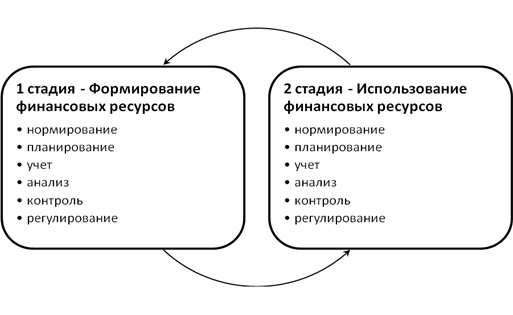

Анализ изменений источников средств за отчетный период показал, что увеличение может произойти как за счет внешних, так и за счет внутренних источников, т.е. самофинансирования. Предприятия заинтересованы в увеличении объема обоих источников. С позиций кредиторов более предпочтительным является повышение темпов прироста самофинансирования, так как это обеспечивает им минимальный риск неплатежей.

Методика выявления дополнительно привлеченных в обороте средств основана на сопоставлении отчетных показателей с базисными и исчислении отклонений по каждому виду источников средв. Сравнение статей пассива баланса позволяет оценить суммы средв привлеченных из внешних источников.

Анализ распределения прибыли предприятия в совокупности со сведениями о начисленной амортизации за отчетный период позволяет исчислить средства, привлекаемые в оборот предприятия за счет внутренних источников.

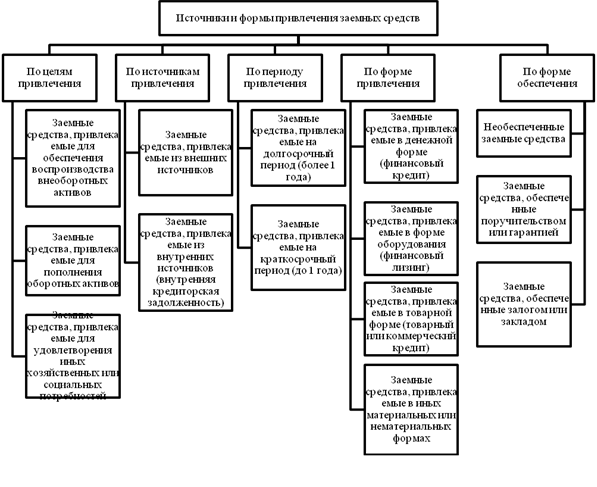

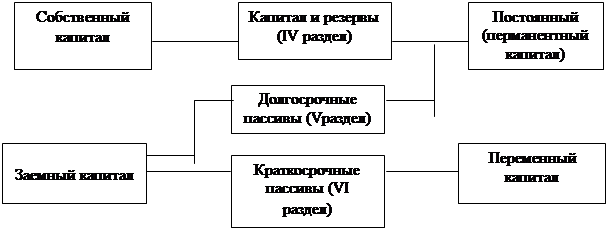

Структура пассива баланса подразделяет источники средств на собственные и заемные. Заемные средства привлекаются за счет внешних источников, собственные - как за счет внутренних, так и за счет внешних поступлений. Внутренние накопления образуются за счет распределения чистой прибыли, а вновь выпущенные и реализованные акции привлекают средства извне.

По данным баланса определяют изменения показателей пассива на конец года в сравнении с началом года в абсолютной сумме и в процентах.

Предприятие также принимает меры к возможному перераспределению средств, вложенных в активы. Основным в этом направлении является вложение свободного остатка средств в ценные бумаги и банковские вклады.

Новые вложения в основные средства могут сочетаться с продажей устаревшего, еще не полностью амортизированного имущества. Выручка от реализации основных фондов также может быть использована на новые капитальные вложения.

1.5 Анализ наличия и динамики собственного оборотного капитала

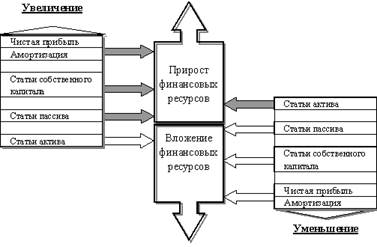

Важным методологическим вопросом анализа финансового состояния предприятия является определение величины собственного оборотного капитала и его сохранности. Сущность этого показателя состоит в том, что наличие собственного оборотного капитала обеспечивает необходимые условия для осуществления хозяйственной деятельности предприятия: покупки товарно-материальных ценностей, получения кредитов в банке и расширения объема реализации товаров. Отсутствие или недостаток собственного оборотного капитала — одна из важнейших причин неустойчивого финансового состояния предприятия, его неплатежеспособности. Наличие собственного оборотного капитала определяется как разность между величиной собственного капитала и внеоборотными активами.

Если предприятие пользуется долгосрочными кредитами и займами, то для определения величины собственного оборотного капитала необходимо из сумм собственного капитала и долгосрочных обязательств вычесть внеоборотные активы. В связи с тем, что долгосрочные кредиты и заемные средства используются в основном на капитальные вложения и приобретение основных средств, вполне оправдано в расчетах собственного оборотного капитала учитывать сумму долгосрочных обязательств:

Величина собственного оборотного капитала может быть определена и другим способом: путем вычитания из оборотных (текущих) активов краткосрочных (текущих) обязательств. В мировой практике финансового анализа данный показатель получил название чистого оборотного капитала, или работающего капитала.

Таким образом, величина собственного оборотного капитала может быть определена двумя путями исходя из формулы модификации баланса.

РАЗДЕЛ 2 Анализ финансового состояния предприятия

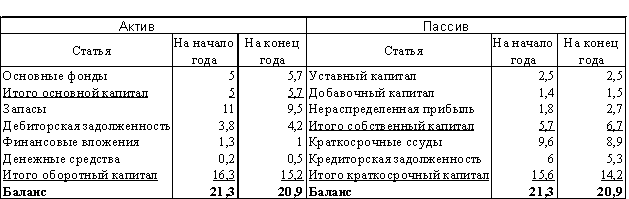

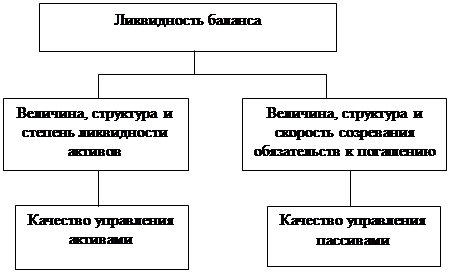

Финансовое состояние предприятия выражается в соотношении структур его активов и пассивов, т.е. средств предприятия и их источников.

Основный задачи анализа финансового состояния – определение качества финансового состояния, изучение причин его улучшения или ухудшения за рассматриваемый период. Эти задачи решаются на основе исследования динамики абсолютных и относительных показателей.

Информационной базой для расчета и проведения финансового анализа служит финансовая отчетность предприятия: Форма №1 “Бухгалтерский баланс” (Приложение А), Форма №2 “Отчет о финансовых результатах” (Приложение Б).

Финансовый анализ предприятий, сбъектов хозяйствования проводится в следующей последовательности:

• Структурный анализ активов,

• Анализ источников формирования капитала предприятия (его пассивов),

• Анализ основных относительных показателей.

2.1 Структурный анализ активов

Структурному анализу предшествует оценка динамики активов предприятия, получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов.

Таблица 5

Сравнение динамики активов и финансовых результатов

| Показатели | Отчетный период | Базисный период | Темп прироста показателя [(2)-(3)]/ (3)*100 |

| 1 | 2 | 3 | 4 |

| Средняя за период величина активов предприятия | 145369,40 | 119396,00 | 21,75 |

| Выручка от реализации за период | 333762,00 | 217308,00 | 53,59 |

| Прибыль от реализации за период | 84356,00 | 41100,00 | 105,24 |

Вывод: Темпы прироста выручки и прибыли больше темпа прироста активов, следовательно, в отчетном периоде использование активов предприятием было более эффективным, чем в предыдущем периоде.

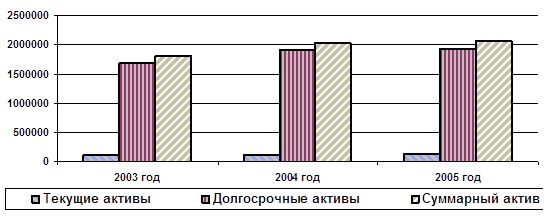

Активы предприятия состоят из необоротных и оборотных (текущих) активов. Поэтому наиболее общую структуру активов характеризует коэффициент соотношения оборотных и необоротных активов.

(1)

Данные для анализа представляются в таблице 6.

Таблица 6

Анализ структуры активов

| Показатели | Абсолютные величины | Удельные веса (%) в общей величине активов | Изменения | ||||

| На начало года (периода) | На конец года (периода) | На начало года (периода) | На конец года (периода) | В абсолютных величинах | В удельных весах | В % к изменению общей величины активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| І. Необоротные активы | 23130,0 | 19430,4 | 19,37 | 13,37 | -3699,6 | -15,99 | -14,24 |

| ІІ. Оборотные активы | 96266,0 | 125939,0 | 80,63 | 86,63 | 29673,0 | +30,82 | +114,24 |

| Итого активов | 119396,0 | 145369,4 | 100,0 | 100,0 | 25973,4 | +21,75 | 100,0 |

| Коэффициент соотношения оборотных и необоротных активов | 4,16 | 6,48 | 4,16 | 6,48 | - | - | - |

Вывод. Преобладают оборотные активы. На одну гривну необоротных активов приходится: на начало анализируемого периода – 4,16 грн. оборотных активов, на конец – 6,48 грн. В ходе анализа мы выявили, что прирост источников средств предприятия в наибольшей мере направлен в оборотные активы.

Проведем анализ структуры необоротных и оборотных активов по данным табл. 7 и 8.

Таблица 7

Анализ структуры необоротных активов (в тыс. грн.)

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине необоротных активов | Изменения | ||||

| На начало года (периода) | На конец года (периода) | На начало года (периода) | На конец года (периода) | В абсолютных величинах | В удельных весах | В % к изменению общей величины необоротных активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Основные средства | 23040 | 19320,4 | 99,61 | 99,43 | -3719,6 | -16,1 | -100,54 |

| Долгосрочная дебиторская задолженность | 90 | 110 | 0,39 | 0,57 | +20 | +22,2 | +0,54 |

| Итого необоротных активов | 23130 | 19430,4 | 100,0 | 100,0 | -3699,6 | -15,99 | 100,0 |

Вывод: На конец анализируемого периода общая величина активов уменьшилась на 3699,6 тыс. грн за счет уменьшения величины основных средств на 3719,6 тыс. грн. В прирост общей величины активов наибольший вклад произошел по долгосрочной дебиторской задолженности (22,2%). В составе необоротного капитала не произошло значительных изменений. Основные средства занимают подавляющую долю необоротных активов предприятия. От количества основных фондов, технического состояния, эффективности использования существенно зависят конечные результаты деятельности предприятия (выпуск продукции, ее качество и себестоимость, прибыль, рентабельность, устойчивость финансового состояния).

Таблица 8

Анализ структуры оборотных активов (в тыс. грн.)

| Показатели | Абсолютные величины | Удельный вес (%) в общей величине оборотных активов | Изменения | ||||

| На начало года (периода) | На конец года (периода) | На начало года (периода) | На конец года (периода) | В абсолютных величинах | В удельных весах | В % к изменению общей величины оборотных активов | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Запасы | 91125 | 123655 | 94,75 | 98,19 | +32460 | +35,6 | +109,4 |

| Дебиторская задолженность за товары, работы, услуги | 4715 | 1950 | 4,9 | 1,55 | -2765 | -58,6 | -9,3 |

| Дебиторская задолженность по расчетам | 6 | 4 | 0,006 | 0,003 | -2 | -33,3 | -0,007 |

| Денежные средства | 150 | 30 | 0,16 | 0,02 | -120 | -80,0 | -0,4 |

| Расходы будущих периодов | 200 | 300 | 0,21 | 0,24 | +100 | +50,0 | +0,34 |

| Итого оборотных активов | 96266 | 125939 | 100,0 | 100,0 | 29673 | +30,8 | 100,0 |

Вывод: как видно из таблицы 8, возрастание количества оборотных активов за отчетный период на 29673 тыс. грн. или на 30,8% обусловлено главным образом увеличением запасов на 32460 тыс. грн., или на 35,6%. Наблюдатся незначительное изменение структуры оборотных активов. В отчетном периоде увеличилась доля запасов до 98,2%, что позволило предприятию обеспечить 109,4% всего прироста оборотных активов, а также доля расходов будущих периодов до 0,24%.

Похожие работы

... кредиторской задолженностью так, чтобы удерживать займы дольше, чем позволять это делать своим должникам. Для проведения целостного анализа финансовых ресурсов необходимо оценить эффективность и интенсивность использования капитала предприятия. Эффективность использования капитала характеризуется его отдачей, прибыльностью (рентабельностью). 12) Коэффициент рентабельности: ; Этот ...

... предприятию пришлось направить на финансирование оборотных активов дополнительные суммы долгосрочного капитала. Причем одновременно заметно выросла сумма дебиторской задолженности, отвлекшая значительные финансовые ресурсы. Предприятию следует уделить больше внимания вопросам управления своим оборотным капиталом и добиться лучшей синхронизации дебиторской и кредиторской задолженности. В данный ...

... задания на производство продукта или оказание услуги покупателю, поставщику, финансовому учреждению или руководству. 2 Анализ использования финансовых ресурсов в ОАО «ВолгаТелеком» 2.1 Финансово-хозяйственная деятельность в ОАО «ВолгаТелеком» Финансово-хозяйственная деятельность на предприятии является комплексным понятием, которое зависит от многих факторов и характеризуется системой ...

... коэффициента финансирования меньше 1 (большая часть имущества предприятия сформирована за счет заемных средств) свидетельствует об опасности неплатежеспособности и нередко затрудняет возможность получения кредита. 2 Анализ финансового состояния ОАО «Нефтекамский хлебокомбинат» 2.1 Технико - экономическая характеристика ОАО «Нефтекамский хлебокомбинат» 2.1.1 Организационная структура ...

0 комментариев