Навигация

Анализ рентабельности оборотных активов предприятия

3.4 Анализ рентабельности оборотных активов предприятия

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими из них являются показатели прибыли, которая в условиях рыночной экономики составляет основу экономического развития предприятия.

Прибыль - это денежное выражение основной части денежных накоплений, создаваемых предприятиями любой формы собственности.

Как важнейшая категория рыночных отношений, прибыль выполняет определенные функции.

Во-первых, прибыль характеризует конечный финансовый результат предпринимательской деятельности предприятия. Она является показателем, наиболее полно отражающим эффективность производства, объем и качество произведенной продукции, состояние производительности труда, уровень себестоимости. Показатели прибыли являются важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия. По прибыли определяется уровень отдачи авансированных средств и доходность вложений в активы предприятия. Прибыль оказывает также стимулирующее воздействие на укрепление коммерческого расчета, интенсификацию производства.

Во-вторых, прибыль обладает стимулирующей функцией. Ее содержание состоит в том, что прибыль одновременно является финансовым результатом и основным элементом финансовых ресурсов предприятия. Реальное обеспечение принципа самофинансирования определяется полученной прибылью. Доля чистой прибыли, оставшейся в распоряжении предприятия, после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования, расширения производственной деятельности, научно-технического и социального развития предприятия.

Рост прибыли определяет рост потенциальных возможностей предприятия, повышает степень его деловой активности, создает финансовую базу для самофинансирования, расширенного воспроизводства, решения проблем социальных и материальных потребностей трудовых коллективов. Она позволяет осуществлять капитальные вложения в производство (тем самым расширяя и обновляя его), внедрять нововведения, решать социальные проблемы на предприятии, финансировать мероприятия по его научно-техническому развитию. Помимо этого прибыль является важным фактором в оценке потенциальным инвестором возможностей компании, служит показателем эффективного использования ресурсов, то е.сть необходима для оценки деятельности фирмы и ее возможностей в будущем.

В-третьих, прибыль является одним из источников формирования бюджетов разных уровней. Она поступает в бюджеты в виде налогов и наряду с другими доходными поступлениями используется для финансирования и удовлетворения совместных общественных потребностей, обеспечения выполнения государством своих функций, государственных инвестиционных, социальных и других программ, принимает участие в формировании бюджетных и благотворительных фондов. За счет прибыли выполняется также часть обязательств предприятия перед бюджетом, банками, другими предприятиями и организациями

Многоканальное значение прибыли усиливается с переходом экономики государства на основы рыночного хозяйства. Дело в том, что акционерное, арендное, частное или другой формы собственности предприятие, получив финансовую самостоятельность и независимость вправе решать на какие цели и в каких размерах направлять прибыль, оставшуюся после уплаты налогов в бюджет и других обязательных платежей и отчислений. Стремление к получению прибыли ориентирует товаропроизводителей на увеличение объема производства продукции, нужной потребителю, снижение затрат на производство. При развитой конкуренции этим достигается не только цель предпринимательства, но и удовлетворение общественных потребностей. Для предпринимателя прибыль является сигналом, указывающим, где можно добиться наибольшего прироста стоимости, создает стимул для инвестирования в эти сферы.

Цель предпринимательской деятельности — не только получение прибыли, но и обеспечение высокой рентабельности хозяйственной деятельности. В отличие от абсолютного показателя прибыли, рентабельность — относительный показатель и показывает степень доходности предприятия. Рентабельность отражает уровень прибыльности относительно определенной базы. Предприятие рентабельно, если суммы выручки от реализации продукции достаточно не только для покрытия затрат на производство и реализацию, но и для образования прибыли

Показатели рентабельности измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса. Они являются важными характеристиками факторной среды формирования прибыли и дохода предприятия. По этой причине они служат обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Основные показатели рентабельности можно объединить в следующие группы:

· показатели, рассчитанные на основе стоимости реализованной продукции;

· показатели, рассчитанные на основе производственных активов;

· показатели, рассчитанные на основе потока наличных денежных средств.

Первая группа показателей формируется на основе расчета уровней рентабельности (доходности), отражаемым в отчетности предприятия:

![]()

![]()

![]()

Данные показатели характеризуют прибыльность продукции рентабельность продукции можно рассчитать как по всей реализованной продукции, так и по отдельным ее видам. В первом случае она определяется как процентное отношение прибыли от реализации продукции к затратам на ее производство и реализацию. Рентабельность всей реализуемой продукции можно рассчитать и как процентное отношение прибыли от реализации товарной продукции к выручке от реализации (объему продаж). Эти показатели дают представление об эффективности текущих затрат предприятия и доходности реализуемой продукции.

Рентабельность отдельных видов продукции зависит от цены ее реализации и полной себестоимости. Она определяется как процентное соотношение цены реализации единицы данной продукции за вычетом полной себестоимости к полной себестоимости единицы данной продукции.

![]()

В связи с этим, при планировании ассортимента производимой продукции, учитывается насколько рентабельность отдельных видов будет влиять на рентабельность всей продукции. Поэтому важно сформировать структуру продукции так, чтобы в целом повысить эффективность производства и получить дополнительные возможности увеличения прибыли

Вторая группа показателей рентабельности формируется на основе расчета уровней рентабельности в зависимости от изменения размера и характера авансированных средств: все производственные активы предприятия; инвестиционный капитал (собственные средства и долгосрочные обязательства); акционерный (собственный) капитал

![]()

![]()

Несовпадение уровней рентабельности по этим показателям характеризуют степень использования предприятием финансовых рычагов для повышения доходности: долгосрочных кредитов и заемных средств.

Данные показатели весьма практичны в связи с тем, что отвечают интересам участников.

Третья группа показателей формируется аналогично показателям первой и второй групп, однако вместо прибыли в расчет принимается чистый приток денежных средств.

![]()

![]()

![]()

Данные показатели дают представление о степени возможности предприятия обеспечивать кредиторов, заемщиков и акционеров наличными денежными средствами. Концепция рентабельности, исчисляемая на основе притока денежной наличности (формула 1.1), широко применяется в странах с развитой рыночной экономикой. Она более приоритетна, потому что операции с денежными потоками являются признаком интенсивного типа производства и финансового “здоровья” предприятия. Переход на использование этой концепции требует перестройки отчетности предприятий. Эта работа находится лишь в начальной стадии.

Многообразие показателей рентабельности определяет альтернативность поиска путей ее повышения. Каждый из исходных показателей раскладывается в факторную систему с различной степенью детализации, что задает границы выявления и оценки производственных резервов.

Таким образом, анализ формирования прибыли на предприятии складывается из изучения финансовых результатов и анализа факторов, влияющих на величину и структуру изменений прибыли.

Выводы

Состояние и эффективность использования оборотных активов является одним из главных условий успешной деятельности предприятия ЗАО «Макеевкокс». Ограниченность ресурсов, нестабильность рыночной экономики, инфляция, неплатежи, и другие кризисные явления вынуждают данное предприятие изменять свою политику по отношению к оборотным активам, искать новые источники пополнения, изучать проблему эффективности их использования и оптимальных их размеров. Исследование позволило сделать следующие выводы:

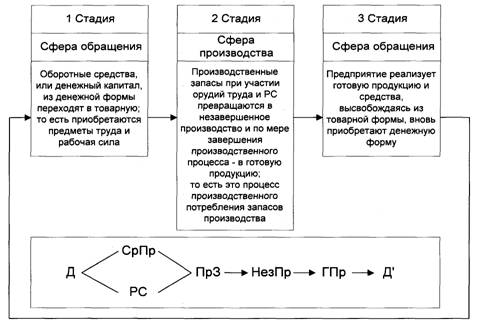

1. Оборотные активы постоянно совершают кругооборот в процессе хозяйственной деятельности на ЗАО «Макеевкокс», изменяя свою форму с денежной, на товарную и наоборот. Они формируют основную часть себестоимости продукции и являются гарантом ликвидности предприятия, то есть его способности заплатить по своим обязательствам.

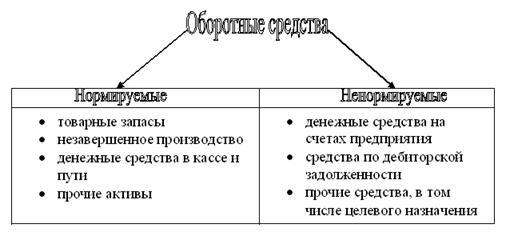

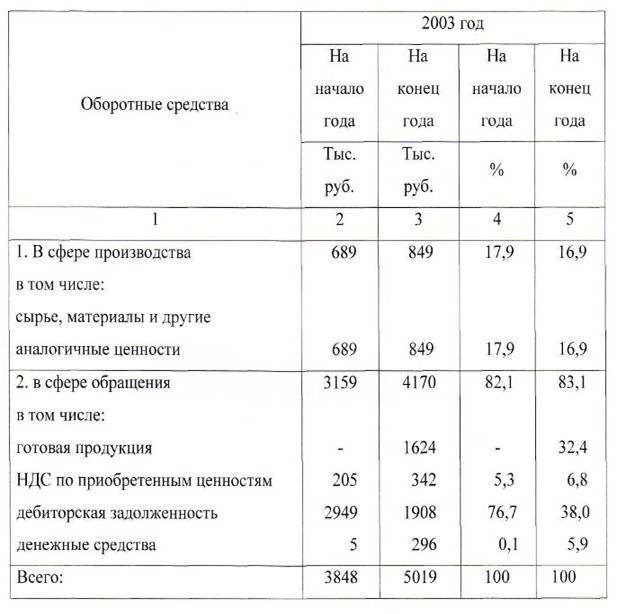

2. Основными составными частями оборотных средств являются: запасы (материалы и готовая продукция), дебиторская задолженность, краткосрочные финансовые вложения и денежные средства.

3. Финансовое положение предприятия ЗАО «Макеевкокс» находится в прямой зависимости от состояния оборотных средств, эффективности и рациональности их использования и предполагает соизмерение затрат с результатами хозяйственной деятельности.

4 Управляя оборотными активами, предприятие получает возможность в меньшей степени зависеть от внешних источников получения денежных средств и повышать свою ликвидность.

5. Основная цель анализа оборотных активов – своевременное выявление и устранение недостатков в их управлении и нахождение резервов в повышении эффективности их использования.

6. Основными информационными источниками анализа оборотных активов являются бухгалтерский баланс (форма №1) и отчет о прибылях и убытках (форма №2), утвержденные приказом Министерства финансов Украины от 22.07.2003 № 67н.

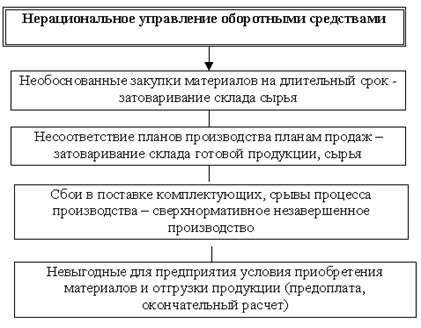

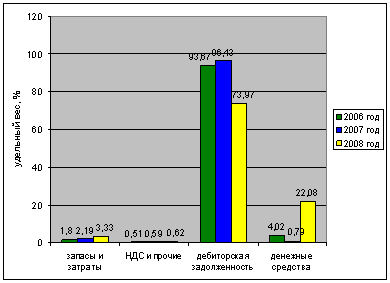

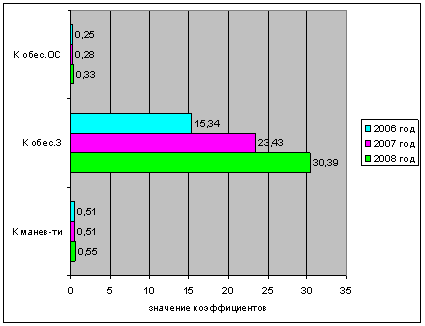

7. В ходе анализа оборотных активов на ЗАО «Макеевкокс» сделан следующий вывод: с 2006 по 2009 год произошел рост доли запасов в общем объёме оборотных средств (с 39,77 % до 77,92 %) и уменьшение доли краткосрочной дебиторской задолженности (с 59,97 % до 6,77%). Это связано со снижением деловой активности предприятия и объёмов производства и сбыта. Величина материальных запасов выросла примерно в 4 раза, а их доля - почти в 2,5 раза. Это говорит о том, что оборотные активы на ЗАО «Макеевкокс» приобретают всё более неликвидную форму. Это влечёт за собой замедление их оборачиваемости. Одновременное повышение доли оборотных запасов и уменьшение доли дебиторской задолженности свидетельствует о падении производства готовой продукции и ухудшении её сбыта. Предприятию ЗАО «Макеевклкс» рекомендуется снизить запасы материалов до оптимального уровня и пересмотреть маркетинговую политику по сбыту продукции.

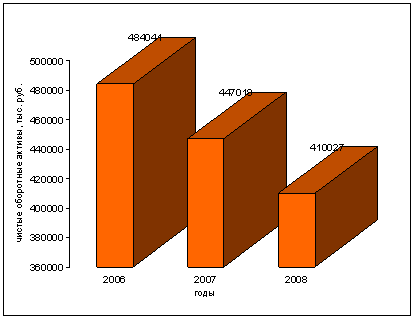

В целом за анализируемый период оборачиваемость оборотных активов снизилась почти в 2 раза (с 11 до 6 полных оборотов), Это в основном вызвано спадом производства, снижением выручки от продаж, увеличением общей массы оборотных активов и, в частности нерациональной хозяйственной стратегией в части закупки материалов и сбыта готовой продукции. Снижение оборачиваемости указывает на понижение эффективности использования материальных ресурсов и общей рентабельности производства, а также повышении нестабильности финансового состояния предприятия. Причём, оборачиваемость снижалась как из-за роста оборотных активов, в частности материальных запасов, так и из-за снижения выручки. С 2006 по 2009 год дополнительное привлечение оборотных активов увеличилось с 2114,26 до 3497,28 т.гр.. Это указывает на ухудшение рациональности хозяйственной деятельности предприятия и снижении рентабельности производства. Для увеличения оборачиваемости предприятию необходимо увеличить ликвидность оборотных активов путем снижения доли материалов и увеличением денежных средств, а также не допускать роста и больших перепадов дебиторской задолженности и готовой продукции на складе, то есть пересмотреть маркетинговую политику по сбыту продукции.

С 2006 по 2009 год рентабельность оборотных активов продолжала неуклонно сокращаться (с 15 % до 2 %). Это является негативной тенденцией и указывает на снижение общей эффективности его функционирования, снижении отдачи от использования оборотных средств, а также о нерациональном их использования, спаде производства.

8. Размер оборотных средств на их оборачиваемость повлиял незначительно (на 0,85). Оборачиваемость замедлилась за счёт снижения выручки от продаж ( на 7,1), которая повлияла на неё в 8 раз сильнее, чем величина средних оборотных средств. Это указывает на снижение объёма производства и сбыта, а также на нерациональное и неэффективное использование оборотных активов (чем больше оборотов совершали за год оборотные активы, тем больше была и выручка).

9. Наибольшее влияние (7.91) оказало снижение общей себестоимости произведённой продукции, то есть сокращение её производства.

10. Увеличение материальных запасов отрицательно повлияло на оборачиваемость. Это почти полностью компенсировалось за счёт уменьшения дебиторской задолженности (соответственно 3.98 и 3.59). Это свидетельствует о том, что предприятие нерационально использует ресурсы (из года в год, наращивая материальные запасы).

11. Сосредоточение оборотных активов в наименее ликвидной форме замедляет оборачиваемость, из-за чего падает объём производства и уменьшается прибыль от реализации.

12. Сокращение средней дебиторской задолженности положительно повлияло на оборачиваемость и почти полностью погасило негативное влияние увеличения материальных запасов.

13. Для повышения оборачиваемости оборотных средств, предприятию ЗАО «Макеевкокс» необходимо изменить величину товарооборота и его структуру, использовать прогрессивные способы реализации продукции.

14. Предприятию рекомендуется снизить запасы материалов до оптимального уровня, увеличить ликвидность оборотных активов путем снижения доли материалов и увеличение денежных средств. Необходимо не допускать роста и больших перепадов дебиторской задолженности и готовой продукции на складе, то есть требуется пересмотр маркетинговой политики по сбыту продукции.

Список использованной литературы

1. Абрютина М.С., Грачёв А.В. Анализ финансово-экономической деятельности предприятия. / Учебно-практическое пособие. – М.: Изд-во «Дело и сервис»., 1998.

2. Анализ хозяйственной деятельности / Под ред. Белобородовой. – М.: Финансы и статистика, 2007.

3. Анализ хозяйственной деятельности предприятия / Под ред. Ермолович. – Минск: Интерпрессервис, 2001.

4. Артеменко А.В. Финансовый анализ. – Новосибирск:Дело и сервис, 1999.

5. Балануца В. П., Иваненко П.И. 100 вопросов и ответов по анализу хозяйственной деятельности промышленных предприятий. – М., 1996.

6. Барнгольц С.Б. Экономический анализ на современном этапе развития. – М.: Финансы и статистика, 2004.

7. Басовский Л.Е. Теория экономического анализа. - М.: ИНФРА-М., 2001

8. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. – М.: Инфра-М. , 2003

9. Бернстайн Л.А. Анализ финансовой отчетности. – М., 1996.

10.Бланк И. А. Основы финансового менеджмента. - М. , 1999.

11.Вакуленко Т.Г., Фомина Л.Ф. Анализ бухгалтерской (финансовой) отчетности для принятия управленческих решений. – СПб.: «Издательский дом Герда». 2001.

12.Гиляровкая Л.Т., Д.В. Лысенко, Д.А. Эндовицкий. Комплексный экономический анализ хозяйственной деятельности. – М.: ТК Велби, изд-во: Проспект, 2006.

13.Головкин С.Д. Оценка результатов хозяйственной деятельности промышленных предприятий. – М., 1994.

14.Ефимова О.В. Финансовый анализ. / 3-е изд., переработ. и доп.. - М.: Изд-во «Бухгалтерский учёт», 1999.

15.Жданов С.А. Основы теории экономического управления предприятием. – М., 2000.

16.И.М. Лоханина. Финансовый анализ на основе бухгалтерской отчётности. / Учёбное пособие; 2-е издание, переработанное и дополненное. – Ярославль. 2000.

17.Каплан А. И. Анализ баланса промышленного предприятия. – М., 1993

18.Карлин Т.Р., Макмин А.Р. Анализ финансовых отчётов. – М.: ИНФРАМ., 1998 .

19.Ковалев А.И. Анализ финансового состояния. – М.: Центр экономики и маркетинга, 2000.

20.Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1997.

21.Любушин Н.П., Лещёва В.Б., Дьякова В.Г. Ананлиз финансово-экономической деятельности предприятия. / Учебное пособие для вузов. – М.: Юнити –Дана, 2003.

22.Маркарьян Э.А. Экономический анализ хозяйственной деятельност. / изд.2 -е исправ.и доп.. - Ростов н/Д.: Феник, 2005.

23.Патров В.В., Ковалев В.В.. Как читать баланс. – М, 1994.

24.Пястолов С.М. Экономический анализ деятельности предприятий. – М.: Академический проект, 2002.

25.Савицкая Г.В. Анализ хозяйственной деятельности предприятия. – Минск: ИП «Экоперспектива»,1998.

26.Савицкая Г.В. Анализ хозяйственной деятельности. - М.: Инфра-М. – 2002.

27.Селезнева Н.Н. Финансовый анализ. – М.: Юнити-Дана, 2001.

28.Селезнёва Н.Н., Ионова А.Ф.. Финансовый анализ. Управление финансами / Учебное пособие для вузов. – 2-е изд., перераб. и доп. – М.: Юнити-Дана. - 2003.

29.Теория анализа хозяйственной деятельности / Под ред. Осмоловского В.В..- Минск: Новое Знание. – 2001.

30.Шеремет А. Д., Сайфулин Р. С. Методика комплексного анализа хозяйственной деятельности промышленного предприятия (объединения). – М.: Экономика, 2008.

31.Шеремет А.Д. Методика финансового анализа. – М.: Инфра-М, 2000 ..

32.Шишкин А.К., Вартанен С.С., Микрюков В.А. Бухгалтерский учет и финансовый анализ на коммерческих предприятиях. - М.: 1996 .

33.Щиборщ К.В. Анализ хозяйственной деятельности. – М.: Дело и сервис, 2003

34. Економіка підприємства: Навч.посіб/ За ред. А.В. Шегли. – К.: Знання, 2006.

35.Закон України « Про підприємство в Україні»// Відомості Верховної Ради України. – 1991. - №2.

36.Економіка виробничого підприємства. Навч. посіб. / За ред.

І. М. Петровича. – К., 2002.

37 Лепа Н.Н. Методы и модели стратегического управления предприятия// НАН Украины. Ин-т. экономики. – К., 2002.

Похожие работы

... являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала. Рациональное формирование и использование оборотных средств оказывает активное влияние на ход производства, на финансовые результаты и финансовое состояние предприятия, позволяя достигнуть успеха с минимально необходимыми в данных условиях размерами оборотных средств. Существует несколько ...

... . Заключение Задача эффективного управления оборотными активами для предприятий наиболее актуальна в современной экономики, поскольку состояние и эффективность использования оборотных активов − одно из главных условий успешной деятельности предприятия, предопределяющее финансовое состояние и устойчивость его положения на рынке. Развитие рыночных отношений определяет новые условия ...

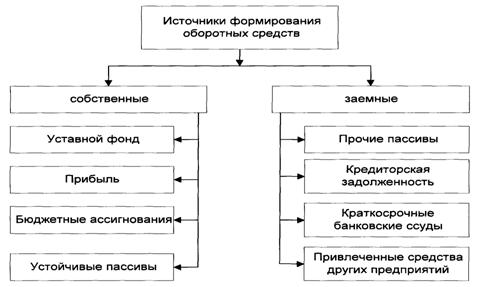

... связан оборот вещественных элементов оборотных производственных фондов (предметов труда). К задачам анализа и в дальнейшем планирования оборотных средств относятся: - обеспечение производственного процесса необходимыми оборотными средствами. 2 Анализ собственных оборотных средств предприятия 2.1 Источники формирования и методы расчета потребностей в оборотных средствах Оборотные ...

... платежеспособность предприятия. Система контроля за денежным активами должна быть интегрирована в общую систему контролинга использования капитала предприятия. Учитывая все вышеперечисленное следует следующие обобщенные методы управления оборотными средствами: 1) Аналитический метод; 2) Коэффициентный метод; 3) Метод прямого счета. Аналитический метод предполагает ...

0 комментариев