Навигация

Регистрация нового выпуска акций и проспекта эмиссии

11. Регистрация нового выпуска акций и проспекта эмиссии.

В соответствии с российским законодательством все новые выпуски ценных бумаг должны пройти государственную регистрацию. Органом, уполномоченным осуществлять государственную регистрацию выпусков ценных бумаг корпоративных эмитентов (не кредитных учреждений) является Федеральная служба по финансовым рынкам (ФСФР России) и ее региональные отделения;

12. Прохождение процедуры допуска к торгам на фондовой бирже (листинг)

К обращению на фондовой бирже допускаются ценные бумаги, прошедшие предусмотренную законодательством процедуру эмиссии и включенные фондовой биржей в список ценных бумаг, допускаемых к обращению на бирже в соответствии с ее внутренними правилами. Совокупность ценных бумаг, допущенных к торгам на бирже, состоит из двух секторов:

· ценные бумаги, прошедшие процедуру листинга и включенные в котировальные листы биржи;

· ценные бумаги, допущенные к обращению на бирже без включения в котировальные листы биржи, или внесписочные ценные бумаги.

Ценные бумаги, включенные в котировальные листы биржи, проходят официальную процедуру листинга, включающую в себя экспертизу эмитента и ценных бумаг. Ценные бумаги, прошедшие листинг,— это ценные бумаги первого эшелона, высоколиквидные финансовые инструменты первоклассных эмитентов (так называемые «голубые фишки»).

Считается, что компании, чьи ценные бумаги прошли листинг и включены в котировальные листы биржи, удовлетворяют определенным требованиям, включая минимальный срок работы на рынке, минимальный размер капитала, безубыточность деятельности, соблюдение определенных правил ведения бухгалтерской отчетности. Это в известной степени служит минимальной гарантией потенциальным инвесторам относительно качества инвестиций и жизнеспособности эмитента.

Отдельные общие требования к правилам листинга установлены Федеральной комиссией по рынку ценных бумаг в Постановлении от 16.11.98 г.№49 «Об утверждении Положения о требованиях, предъявляемых к организаторам торговли на рынке ценных бумаг». Однако конкретные правила допуска к обращению и исключения из обращения ценных бумаг регулируются внутренними документами бирж, которые подлежат, наряду с прочими документами, утверждению в ФСФР России.

В настоящее время среди основных организаторов торговли на рынке ценных бумаг в России можно назвать Московскую межбанковскую валютную биржу (ММВБ), Российскую торговую систему (РТС), Московскую фондовую биржу (МФБ) и Санкт-Петербургскую фондовую биржу (СПФБ).

Обязательные требования ФКЦБ:

• минимальный размер чистых активов;

• минимальный срок деятельности компании;

• минимальное количество акционеров эмитента4акционерного общества;

• минимальная среднемесячная сумма сделок с ценными бумагами за период (после включения в листинг).

Дополнительные требования организаторов торговли:

• минимальное количество ценных бумаг в свободном обращении;

• безубыточность баланса компании в течение нескольких последних лет;

• требования к «корпоративному построению» эмитента (например, отсутствие ограничений на переоформление прав собственности на ценные бумаги и допуск акционеров на общие собрания акционеров);

• наличие аудированной финансовой отчетности;

• наличие финансовой отчетности, составленной по международным стандартам;

• наличие маркет-мейкеров, поддерживающих рынок ценных бумаг эмитента.

После прохождения процедуры листинга и в течение всего времени нахождения ценной бумаги в котировальном листе биржи эмитент обязан выполнять установленные законодательством и правилами организатора торговли требования по раскрытию информации. Соблюдение этих требований – достаточно сложная задача для котируемой компании, так как требует от нее дополнительных расходов и раскрытия значительного объема информации, зачастую конфиденциального характера.

В соответствии с действующими требованиями эмитент публично обращающихся ценных бумаг обязан осуществлять раскрытие информации о своих ценных бумагах в форме:

· представления ежеквартальных отчетов по ценным бумагам;

· сообщений о существенных событиях и действиях, затрагивающих финансово-хозяйственную деятельность эмитента.

Ежеквартальные отчеты содержат следующие сведения:

· данные об эмитенте;

· данные о финансово-хозяйственной деятельности компании;

· данные о ценных бумагах эмитента;

· прочую информацию (например, протоколы общих собраний акционеров в случае проведения таких собраний в отчетном квартале).

Ежеквартальные отчеты должны представляться в ФКЦБ или уполномоченный ею орган, организаторам торговли, а также владельцам ценных бумаг по их требованию за плату, не превышающую накладные расходы по изготовлению брошюры.

Раскрытие информации о существенных событиях и действиях, затрагивающих финансово-хозяйственную деятельность эмитента, осуществляется по факту их свершения (возникновения). В соответствии с законом «О рынке ценных бумаг» сообщениями о существенных событиях и действиях, затрагивающих финансово-хозяйственную деятельность эмитента, признаются:

· сведения о реорганизации эмитента, его дочерних и зависимых обществ;

· факты, повлекшие разовое увеличение или уменьшение стоимости активов эмитента более чем на 10%; факты, повлекшие разовое увеличение чистой прибыли или чистых убытков эмитента более чем на 10%; факты разовых сделок эмитента, размер которых либо стоимость имущества по которым составляет 10% и более от активов эмитента по состоянию на дату сделки;

· сведения о выпуске эмитентом ценных бумаг, о начислении и выплате дохода по ценным бумагам;

· появление в реестре эмитента лица, владеющего более чем 25% его эмиссионных ценных бумаг любого отдельного вида;

· сведения о датах закрытия реестра, о решениях общих собраний;

· принятие уполномоченным органом эмитента решения о выпуске ценных бумаг.

Дополнительно к этим сведениям ФСФР требует раскрывать информацию:

· о возбуждении в отношении эмитента и/или его дочерних и зависимых обществ процедур банкротства;

· о предъявлении эмитенту исковых требований, которые могут существенно повлиять на его финансовое положение;

· о сделках, в совершении которых имеется заинтересованность.

Похожие работы

... главе. 1.2 Преимущества публичного размещения акций (IPO) Перед тем, как рассмотреть преимущества IPO перед другими формами заимствования, нужно отметить, что иногда первичное публичное размещение акций (IPO) может рассматриваться предприятиями как единственный способ привлечения долгосрочных инвестиций. Причина - к облигационным займам прибегают крупные и широко известные на рынке компании ...

... истинные цели IPO, новых акционеров может защитить право обратного выкупа своих акций по цене не ниже той, по которой они предлагались в ходе IPO. 2. Текущая ситуация на рынках IPO 2.1 Особенности выхода российских компаний на двойное IPO Выход на публичное размещение для любой компании-эмитента – это важный шаг для дальнейшего развития, в частности для привлечения капитала, инвесторов ...

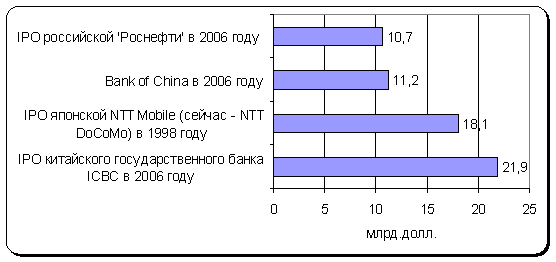

... 14 Верофарм 25 апреля 140 49,9 РТС 15 Центр международной торговли 05 декабря 105,3 18 РТС 16 Белон 05 июня 57 25 РТС Самым крупным в 2006 году стало публичное первичное размещение акций нефтяной компании «Роснефть», которую мы сравнивали наряду с мировыми компаниями, в ходе которого инвесторами были приобретены акции компании на сумму свыше 10,4 млрд. долл., что составляет почти ...

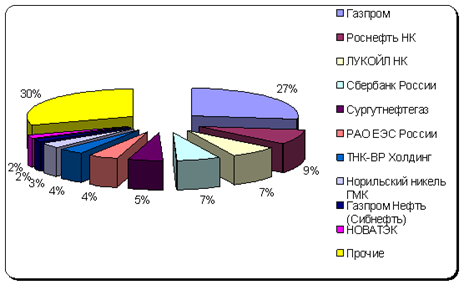

... инвестиций в Российскую экономику в 2006 году составил 31 млрд. долл., что в 2,5 раза больше, чем в 2005 году. Ключевыми особенностями 2006 года стало усиление инвестиционного бума, который охватил все отрасли экономики. Инвестиции в основной капитал российских предприятий в прошлом году увеличились на 13,7% по сравнению с 2005 г. и составили 4,6 трлн. руб. [8] 4.4. Инвестиционный прогноз на ...

0 комментариев