Навигация

Аналіз грошових коштів на підприємстві

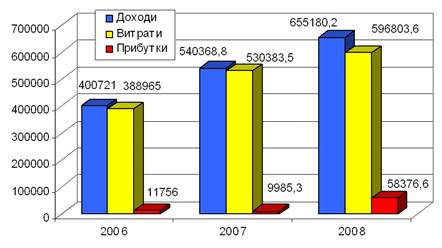

3.4 Аналіз грошових коштів на підприємстві

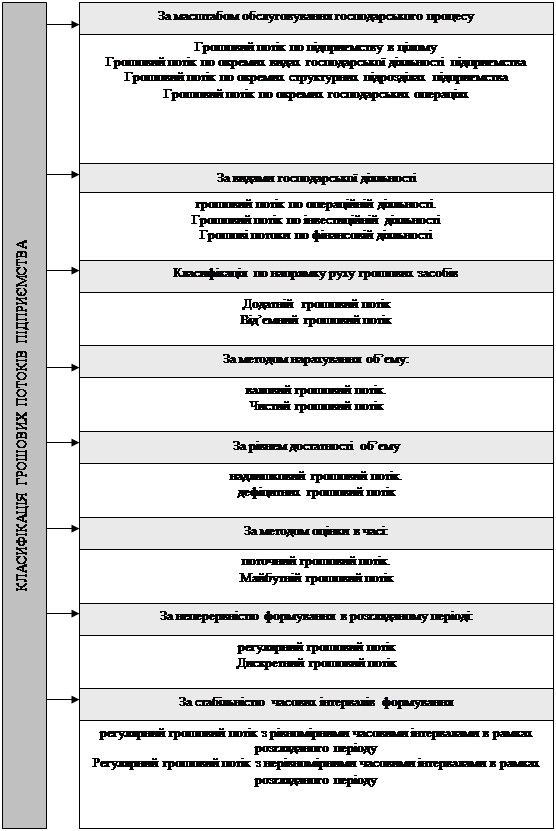

Рух грошових коштів — це надходження грошей до підприємства і відтік від нього в результаті фінансово-господарської діяльності. Рух грошових коштів можна визначити як різницю між всіма одержаними і виплаченими підприємством грошовими коштами за певний звітний період.

Проведеним аналізу руху грошових коштів підприємства в звітному періоді дає можливість оцінити чисту зміну грошових коштів підприємства між початком і кінцем цього звітного періоду. З’ясується, звідки одержані і на що використанні грошові кошти підприємства, достатність обсягу грошових коштів для здійснення операційної, інвестиційної та фінансової діяльності, визначається рівень платоспроможності підприємства.

У ряді випадків прибуток підприємства ототожнюють з рухом грошових коштів, що є неправильним, оскільки прибуток визначається після відвантаження товару, і не надходження грошових коштів. Крім цього, в складі прибутку враховуються як монетарні, так і немонетарні форми одержання доходу в звітному періоді.

Витрати на виробництво продукції визначаються за фактом її реалізації, а не за оплатою цих витрат.

Рух грошових коштів підприємства відображається в однойменній формі фінансової звітності — "Рух грошових коштів підприємства". В цій формі фінансової звітності відображаються потоки грошових коштів від здійснення звичайної (операційної, інвестиційної, фінансової) та надзвичайної діяльності.

Під операційною діяльністю слід розуміти виробничу діяльність з метою одержання прибутку. Найбільш поширеними джерелами надходження грошових коштів від операційної діяльності є виручка від реалізації, виконання робіт і надання послуг, погашення сум від дебіторської заборгованості, одержані аванси від покупців.

У той же час підприємство несе затрати, пов'язані з операційною діяльністю. До них слід віднести затрати на виробництва продукції, здійснення будівельних робі і. виконання послуг у сферах виробництва, торгівлі, сільського господарства, громадського харчування і транспорту, зв'язку, купівлі товарів у постачальників, виплати органам соціального страхування та бюджету.

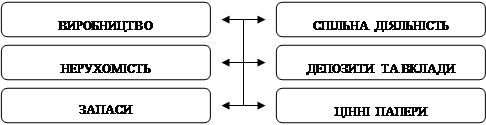

Рух грошових коштів, пов'язаних ч інвестиційною діяльністю, передбачає надходження грошей від списання нерухомості, основних засобів, землі, продажу цінних паперів підприємства, одержання відсотків під довгострокових фінансових вкладень. Здійснюючи інвестиційну діяльність, підприємство несе витрати на придбання активів, які використовуються н операційній діяльності, інвестиції в довгострокові фінансові вкладення.

Під рухом грошових коштів в зв'язку з фінансовою діяльністю слід розуміти діяльність підприємства, що пов'язана із здійсненням короткострокових фінансових інвестицій, випуском акцій короткотермінового характеру, вибуття раніше придбаних. Джерелами надходження таких грошових коштів є цільові інвестиційні надходження позики, надходження від емісії акцій. По своїй фінансовій діяльності підприємство несе затрати з погашення векселів, боргових зобов'язань кредиторам, виплати дивідендів за акціями акціонерам підприємства.

Аналіз звіту про рух грошових коштів підприємства дає можливість виявиш незбалансованість використання грошових коштів, джерела його фінансових коштів, достатність фінансування, темпи змін статей балансу.

Форма № 3 фінансової звітності "Звіт про рух грошових коштів" підприємства може складатись за допомогою двох методів: прямого та опосередкованого. Суть першого методу полягає в тому, що при ньому аналізується рух грошових коштів за рахунками підприємства, підсумовується надходження і витрачання грошей з усіх видів діяльності і складається баланс руху грошових коштів. При опосередкованому метолі аналізуються етапі балансу, форма № 2 фінансової звітності "Звіт про фінансові результати" з метою виявлення взаємозв'язку між чистим прибутком і зміною в активах підприємства. Застосування цього методу дає можливість відобразити взаємозв'язок між видами діяльності підприємства, при ньому чистий прибуток збільшується на суми, що не с реальним вибуттям грошей, зокрема амортизаційних відрахувань.

Амортизаційні відрахування додаються, позаяк вони не с реальним відсотком грошових коштів.

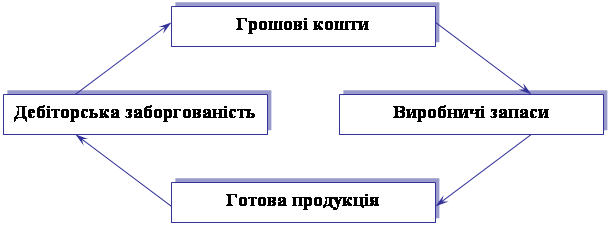

В подальшому доплюсовуються і вираховуються етапі, які збільшують активи або скорочують пасиви. Статті, які збільшують пасиви, додаються до чистого прибутку. Зокрема при здійсненні операційної діяльності збільшення суми оборотних актині» означає витрачання грошових коштів на придбання активів або надання позики, що призведе до зростання дебіторської заборгованості. Збільшення сум короткострокових зобов'язань буде пов'язано з відстрочкою плані за позики, одержання авансів від покупців.

При здійсненні інвестиційної діяльності зміна сум матеріальних активів, зокрема їх збільшення, буде означати зменшення грошових коштів на інвестування, купівлю матеріальних активів.

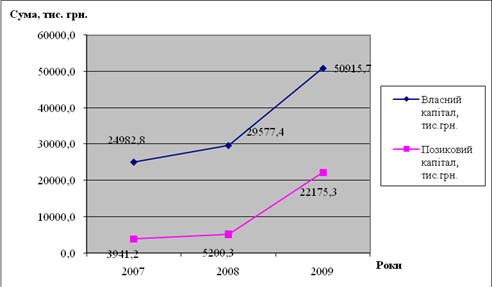

Збільшення заборгованості при фінансовій діяльності буде визначатись збільшенням і ротових коштів, додатковим залученням кредитів. За рахунок емісії акцій грошові кошти підприємства можуть збільшуватись, що в свою чергу призведе до збільшення ЙОГО власного капіталу.

Аналізу підлягає стан дебіторської та кредиторської заборгованості. Дебіторську заборгованість класифікують наступним чином:

а) дебіторська заборгованість за товари, роботи, послуги;

б) дебіторська заборгованість за розрахунками:

—з бюджетом,

—за виданими авансами,

—з нарахованих доходів,

—з внутрішніх розрахунків;

в) довгострокова дебіторська заборгованість;

д) інша поточна дебіторська заборгованість.

Проводиться групування дебіторської заборгованості за термінами її утворення:

—до одного місяця;

—від одного місяця до ДВОХ місяців:

—від трьох до шести місяців;

—від шести місяців до одного року;

—більше одного року.

Дебіторську заборгованість поділяють на виправдану і невиправдану. Перша виникає наслідок того, що терміни її погашення ще не надійшли, друга — внаслідок порушення термінів погашення. При проведенні аналізу дебіторської заборгованості особлива увага звертається на заборгованість за товари і послуги. Слід звернути увагу на дотримання термінів документ обороту, своєчасність передачі и банківські установи розрахункових документів, факти виписок безтоварних платіжних вимог, причини, з яких товари перебувають на відповідальному зберіганні, ефективність застосування санкцій до неплатників.

В додатку 2 наведена таблиця аналізу дебіторської і кредиторської заборгованості.

При проведенні аналізу кредиторської заборгованості, яка поділяється на поточну, за довгостроковими зобов’язаннями, за розрахунками, за товари, роботи і послуги її, також класифікують за термінами утворення, а саме:

—до одного місяця;

—від одного до трьох місяців;

—від трьох до шести місяців;

—більше шести місяці.

Як і дебіторська заборгованість, вона поділяється на виправдану і невиправдану. До виправданої (допустимої) кредиторськім заборгованості відноситься заборгованість постачальників за акцептованими платіжними вимогами, непрострочена заборгованість до бюджету. Складовими невиправданої кредиторської заборгованості с прострочена заборгованість постачальникам, перед бюджетом за обов'язкові податки і платежі, не погашені у визначений термін позики, за оплатою праці.

Аналізуються в динаміці показники, що характеризують оборот і період погашення кредиторської заборгованості.

Аналізу підлягають кредити і позики банку. Потреба підприємства у кредитах залежить від:

· забезпеченості його власними оборотними коштами;

· обсягів господарської діяльності;

· ефективності використання власних і залучених в оборотах коштів.

· Завданнями аналізу кредитів і позик є наступні:

· виявлення своєчасності погашення кредитів і сплати відсотків за користування ними;

· виявлення причин утворення простроченої заборгованості;

· виявлення ефективності використання кредитів;

Похожие работы

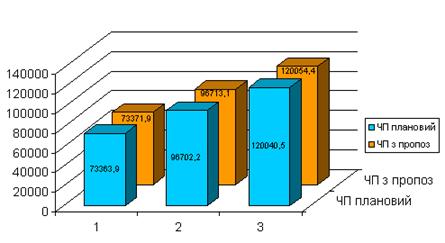

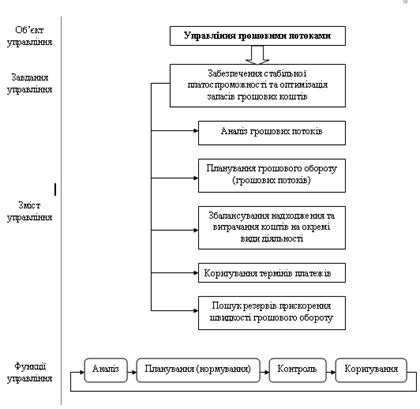

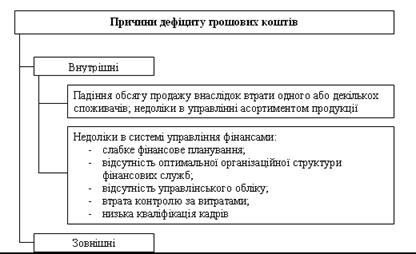

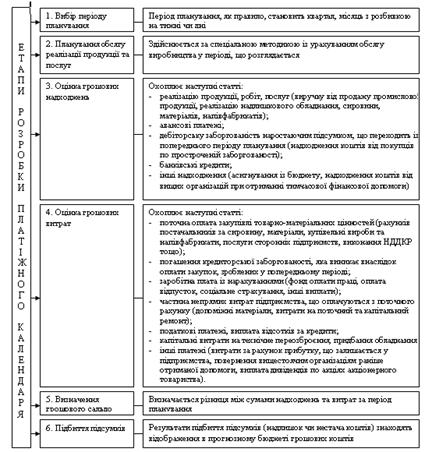

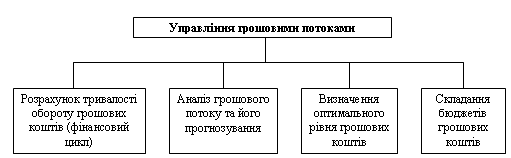

... є довгостроковими і кредитори розраховують на їх погашення від 2 до 5 років. Розділ 3. Вдосконалення системи управління грошовими потоками на підприємстві Основною ціллю розробки планування поступлення та видачі грошових засобів є прогнозування валового і чистого потоків грошей підприємства в розрізі його господарської діяльності в забезпечення постійної платоспроможності на протязі всього ...

... ів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією; - платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією. А.М. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно ...

... інських рішень, пов'язаних з формуванням, розподілом і використанням коштів підприємства й організацією їхнього обороту. [26] Ефективне управління грошовими потоками підприємства забезпечується реалізацією ряду принципів, основними з яких є: 1) Принцип інформаційної вірогідності. 2) Принцип забезпечення збалансованості грошових потоків по видах, обсягам і тимчасовим інтервалам. 3) Принцип ...

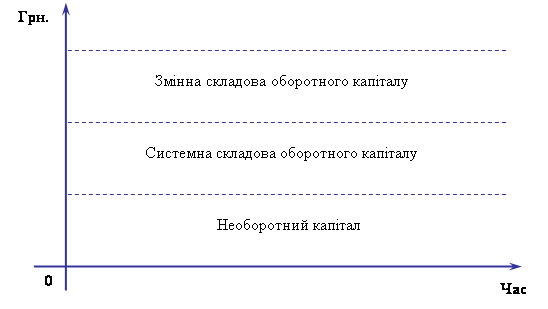

... метою діяльності підприємства повинно бути створення конкурентоспроможної продукції з високими споживчими якостями. Висновки Дослідження теоретичних основ управління оборотними активами підприємства показало, що оборотні активи підприємства на відміну від необоротних мають досить рухливу структуру. При змінах на ринку залежно від сезону, роботи постачальників тощо запаси сировини, готової ...

0 комментариев