Навигация

Шляхи вдосконалення зберігання і використання грошових коштів на підприємстві

4. Шляхи вдосконалення зберігання і використання грошових коштів на підприємстві

В умовах завершення процесів становлення ринкової економіки все більшого значення набуває підвищення ефективності управління фінансовими ресурсами підприємств як запорука виживання, стабільного функціонування та процвітання будь-якого з суб'єктів господарювання в жорстких умовах ринку. Останнє зумовлене одвічним протиріччям безмежності потреб та обмеженості економічних ресурсів. У зв'язку з цим лише той суб'єкт господарювання спроможний на досягнення успіху, який веде обдуману фінансову політику, спрямовану не лише на звичайне використання наявних фінансових ресурсів, а й на узгодження в часі та просторі їх наявної кількості, джерел та напрямків використання, механізмів повернення тощо. Таким чином діяльність кожного з фінансових менеджерів має спрямовуватися не лише на досягнення максимальної прибутковості короткостроковому періоді функціонування підприємства, а і на зростання його ринкової вартості шляхом підвищення його ліквідності, тобто спроможності у встановлені терміни виконувати свої фінансові зобов'язання, що має забезпечуватися не лише наявністю, а й поточним надходженням у встановлені строки необхідних розмірів грошових ресурсів. У зв’язку з цим особливої актуальності набуває підвищення якості управління саме грошовими потоками підприємства як одним з основник результативних показників діяльності підприємства.

Даний підхід перебільшує значущість грошового потоку як індикатора кредитоспроможності та платоспроможності підприємства, адже не в повній мірі враховує особливості діяльності кожного з суб'єктів господарювання.

Серед багатьох проблем, які вирішують фінансові менеджери, головними є дві. Перша - скільки потрібно інвестувати коштів і в які види активів (основні засоби, нематеріальні І активи, довгострокові фінансові інвестиції тощо). Друга . проблема - як отримати необхідні для інвестування грошові. кошти. В закордонній практиці звіт щодо грошових потоків підприємства вважається одним із найважливіших розділів фінансової інформації.

При розрахунку прибутку витрати на виробництво продукції визначаються при її реалізації, а не в момент їх оплати. Прибуток відображає грошові та не грошові доходи, визначені протягом певного періоду, що не співпадає з реальним надходженням грошових коштів. Грошовий потік відображає рух грошових коштів, які не враховуються при розрахунку прибутку, а саме амортизаційні відрахування, капітельні витрати, податки, штрафи, позикові кошти тощо.

Розв'язати зазначені протиріччя призначений Звіт про рух грошових коштів. Перевагами інформації про рух грошових коштів є те, що вона дозволяє користувачам оцінювати зміни у чистих активах підприємства, його фінансовій структурі (у тому числі ліквідність та платоспроможність), а також здатність впливати на суми і період руху грошових коштів. Інформація про рух грошових коштів є корисною для оцінки здатності підприємства генерувати грошові кошти та їх еквіваленти, а також дозволяє користувачам розробляти моделі дня оцінки та порівняння теперішньої вартості майбутнього руху грошових коштів різних підприємств. Вона також підвищує ступінь порівнянності звітності про результати діяльності різних підприємств, тому що запобігає впливу різних підходів до обліку однакових операцій та подій.

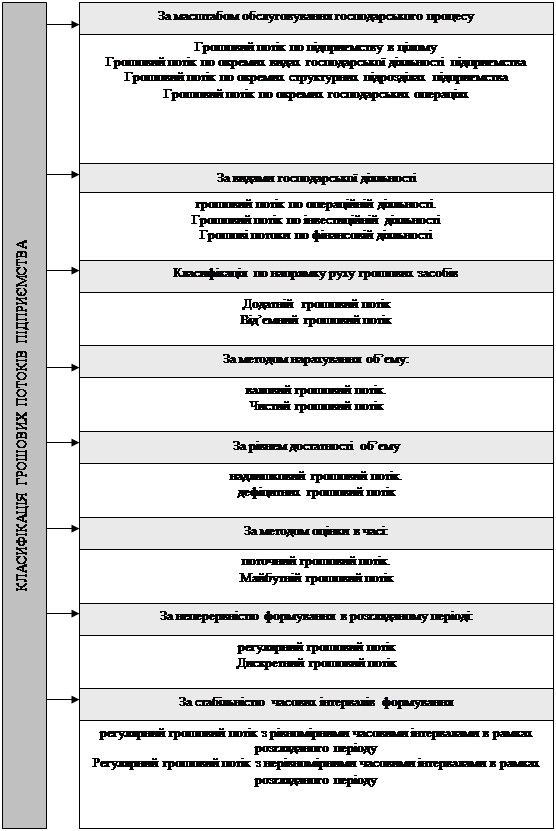

Рух грошових коштів у Звіті про рух грошових коштів відображається за видами діяльності: операційна, інвестиційна, фінансова. Слід мати на увазі, що віднесення руху коштів до відповідної діяльності залежить в першу чергу від характеру господарської: діяльності підприємства.

Наприклад, інвестиції в цінні папери звичайно є інвестиційною діяльністю підприємства, але для інвестиційної компанії це основна діяльність.

До звіту не включають не грошові операції (бартерні і операції, надходження основних засобів на умовах фінансової оренди, перетворення зобов'язань на власний капітал). Згідно з ПСБО №4 Інформація про рух грошових коштів у результаті операційної діяльності може бути наведена із застосуванням прямого або непрямого методів. При застосуванні прямого методу для визначення суми чистого надходження [видатку) коштів в результаті операційної діяльності у звіті послідовно наводяться всі основні статті надходжень та видатків. Різниця між надходженнями та видатками показує приріст або зменшення грошових потоків. Непрямий метод передбачає визначення чистого надходження [видатку) з результаті операційної діяльності шляхом послідовного коригування показника прибутку [збитку). "У вітчизняній практиці при складанні Звіту про рух грошових коштів використовується тільки непрямий метод. При цьому коригується І прибуток (збиток) від звичайної діяльності до оподаткування.

При розробці фінансового розділу бізнес-плану підприємства можливе використання як прямого, так і непрямого методу розрахунку руху грошових потоків. Результати розрахунків повинні збігатися. При застосуванні прямого та непрямого методів принципово розрізняються методологічні підходи щодо визначення руху грошових коштів від операційної діяльності. Розрахунки чистих грошових коштів від інвестиційної та фінансової діяльності за різними методами співпадають. На підприємстві можливі три ситуації, кожна з яких пов'язана з наявністю чи відсутністю грошових коштів надходження перевищують виплати за певний період. Виникає позитивний потік грошей. Виплати за певний період перевищують надходження підприємства. Це призводить до появлення негативного потоку грошей. Рівновага вхідних та вихідних грошових потоків яке є порукою стабільності діяльності підприємства.

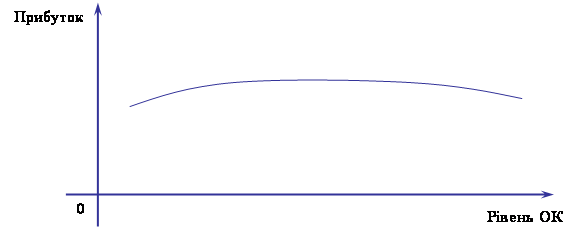

Критеріями управління грошовими потоками повинні виступати ліквідність і дохідність. При загрозі неплатоспроможності перевагу слід віддавати критерію ліквідності.

Негативний потік грошей

•Платежі постачальникам

•Виплата заробітної плати робітникам

•Платежі у бюджет і державні фонди соціального страхування

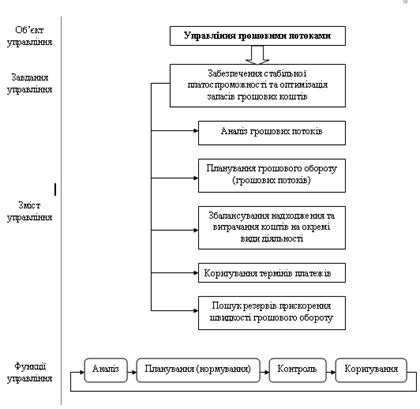

Ступень небезпеки визначається величиною дефіциту грошових коштів, періодом часу, протягом якого він буде зберігатися, а також можливостями керівника вживати заходів для зниження дефіциту грошей і виведення .підприємства із стану неліквідності.

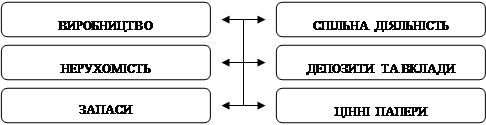

У разі виникнення значної величини тимчасово вільних грошових коштів критерій ліквідності стає другорядним. На перше місце виходить проблема ефективного використання надлишку грошових коштів. В такому випадку можна здійснювати короткострокові фінансові вкладення у формі .ліквідних цінних паперів, а також довгострокові реальні й фінансові інвестиції.

Методологія визначення грошових потоків інвестиційного проекту має певні відмінності.

З точки зору управління проектами грошовий потік обчислюється як різниця між надходженнями грошових коштів та їх витратами, що виникають в результаті реалізації проекту.

Враховувати специфіку визначення грошового потоку інвестиційного проекту. Проектний грошовий потік визначати за принципом незалежності, відповідно до якого відокремлюються додаткові грошові потоки за проектом. Загальний проектний грошовий потік визначати як операційний грошовий потік за мінусом проектних чистих капітальних витрат та приросту чистого робочого капіталу.

Висновки та пропозиції

Гроші, що використовуються суб'єктами господарювання, мають дві форми: готівкову та безготівкову. Готівка в розмірі перехідних залишків і виручки, яку можна використовувати на місці, зберігається в касі підприємства. Всі інші грошові засоби обов'язково зберігаються на рахунках в банку.

Для зберігання грошових коштів та проведення безготівкових операцій підприємства та їх відокремлені підрозділи відкривають розрахункові (поточні), бюджетні, кредитні та депозитні рахунки і субрахунки в національній валюті. Рахунки відкриваються в установі банку за місцем реєстрації підприємства або в будь-якому банку України за згодою сторін. За наявності декількох розрахункових (поточних) рахунків їх власник протягом трьох робочих днів з дня відкриття визначає один з них як основний. Крім цього, кожне підприємство має право відкривати рахунки в іноземній валюті за видами валют. За кожним кодом іноземної валюти може відкриватися тільки один рахунок.

Списання засобів із рахунків проводиться тільки за вказівкою їх власника або за рішенням суду. Власник рахунка разом із установою банку визначає порядок повідомлення про згоду на списання засобів або доручення банку самому проводити таке списання. В основному оплата розрахункових документів проводиться згідно черговості їх надходження в банк. 2а Організація прийняття, видачі та зберігання готівки в касі, а також оформлення касових операцій регламентується „Положенням про ведення касових операцій в національній валюті України ", що затверджене постановою Правління НБУ від 19 лютого 2001 р. №72. За порушення правил ведення касових операцій суб'єкти підприємницької діяльності, а також: службові особи сплачують штрафи.

Підприємствам дозволяється залишати в касі готівку на поточні потреби в межах встановлених сум -лімітів. Понадлімітні суми готівки обов'язково повинні бути здані в установу банку та зараховані на відповідний рахунок. У випадку, коли ліміт залишку готівки в касі взагалі не встановлено, вся наявна готівка в його касі на кінець дня має бути здана в банк (незалежно від причин відсутності ліміту каси).

Кошти на виплати, пов'язані з оплатою праці та виплатою дивідендів (доходу), матеріального заохочення, допоміг всіх видів, компенсацій при наявності податкової заборгованості, всі підприємства, незалежно від форм власності, в т. ч. колективні сільськогосподарські підприємства та селянські (фермерські) господарства, а також: індивідуальні підприємці, повинні одержувати виключно з кас банків. У разі витрачання підприємством, що має податкову заборгованість, готівки з виручки для проведення цих витрат, витрачені кошти розрахунково включаються у фактичні залишки готівки в касі того дня, коли було здійснено такі витрати, з наступним порівнянням одержаної суми із затвердженим лімітом каси.

Висновки

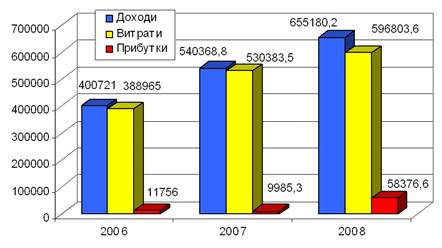

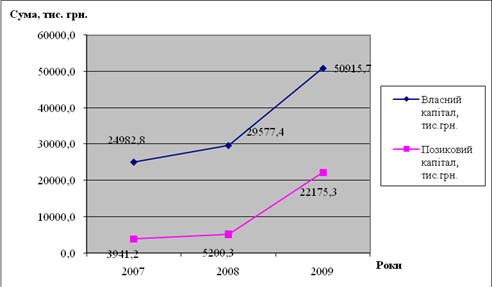

Коефіцієнт фінансової незалежності свідчить, якщо значення більше за – 0,5, то за таких обставин підприємство може всі свої зобов’язання покрити за рахунок власних джерел, на СК «Печера» значення за 2005 рік менший за – 0,5, а у 2006 році становить – 0,42. Коефіцієнт співвідношення залучених і власних коштів характеризує кількість залученого капіталу в розрахунку на 1 грн. власного, на досліджувальному підприємстві даний показник в середньому на кожні 1,37 коп. залучених коштів, 1 грн. власного. Коефіцієнт власних оборотних коштів свідчить про збільшення довіри до підприємства з боку кредиторів, інвесторів і залежить від зовнішніх джерел фінансування, на СК «Печера» порівняно з 2005 р. він зріс на 76,0. Коефіцієнт маневреності власного капіталу характеризує ступінь мобільності власного капіталу щодо можливого вільного маневрування ним, критичне значення коефіцієнта > 0.5, на підприємстві це значення в середньому становить 0,84, отже тільки 0,16 % коштів власного капіталу знаходиться в обороті, а 0,84 % капіталізоване, таке співвідношення негативно впливає на фінансовий стан підприємства. Коефіцієнт грошової платоспроможності показує, яку частку поточних зобов’язань підприємство може розрахуватись грошовими коштами, критичне значення 0,2 – 0,35, на СК «Печера»цей показник дуже низький від - 0,0 в 2005 р. до - 0,004 в 2006 р. це теж негативне явище. Коефіцієнт розрахункової платоспроможності на підприємстві не стабільний у 2005 р. він становив 0,11, а 2006 р. 0,05, така нестабільність нам показує, що підприємство не регулює свою розрахункову платоспроможність.

Пропозиції:

- державі потрібно звертати більше уваги на діяльність підприємства, таку галузь, як тваринництво, тому без допомоги держави неможливо, вся виробнича діяльність залежить чи урожайний рік, і яка ціна сільськогосподарську продукцію;

- підприємству потрібно збільшити кількість високо кваліфікованих працівників, з точки зору бухгалтерського обліку;

- підприємство повинно збільшити кількість своїх найліквідніших коштів, тому що йому потрібно покривати свої термінові зобов’язання;

- потрібно підприємству покращувати своє майно більш швидкішими темпами, щоб знизити собівартість продукції, і отримувати кращий прибуток.

- підприємству СК «Печера» потрібно знизити дебіторську заборгованість, щоб економічніше займатися своєю діяльністю.

Список використаної літератури

1. Конституція (Основний закон України) Прийнята ВР України 28 червня 1996 року

2.Закон України ”Про власність” \\ ст.38 ”Власність членів трудового колективу недержавного підприємства”// Урядовий курєр.-1991.-7 лютого.

4 ”Про банки і банківську діяльність”, Закон України від 23.06.1993.

5 ”Про стимулювання розвитку с.г. на період 2001-2004 років”. Закон України від 18.01.01 № 2238-ІІІ

6 „Про кредитування”, постанова КМУ від 5.04.03 № 79

7 Меморандум про взаєморозуміння і співпрацю. 10 лютого 2005р. (підписаний на з’їзді керівників союзу с/г. підприємств, асоціації фермерів, банків, ліги страховиків та ін.)

8 Андрійчук В.Г. Порядок зберігання і використання грошових коштів // Економіка АПК - 2003. №3 с. 65-69

9 Артиш В.І. Грошові кошти // Економіка АПК - 2002.- №1. С. 83-86

10 Васильєва В.Г. Організація зберігання і використання грошових коштів на підприємстві //Економіка АПК - 2004.- № 7 с.67-80

11 Гончарова Н.В. Грошові кошти на рахунках в банку // Актуальні проблеми економіки - 2002.- №2 с.7-12

12 Домінська Є. Касові операції // Ринок цінних паперів - 2004.- №3-4 с.4

13 Дорофоєва О.В. Організація грошових коштів на рахунках в банку // Актуальні проблеми економіки - 2004.- №5 с. 34-39

14 Дуфенюк О.М. Аналіз грошових коштів // Фінанси України – 2002.- №7 с.71-78

15 Іванишин В.В. Касові операції та порядок їх проведення // Економіка АПК - 2003.- №2 с. 42

16 Кисельова О. Грошові кошти // бухгалтерський облік та аудит - 2003.- №10 с.39-47

17 Ковальчук К.Ф. Грошове забезпечення підприємства // Фінанси України – 2004. - №6 с. 141-147

18 Колєснікова О.М. Управління грошовими потоками // Економіка АПК – 2004. - №6 с.80-86

19 Комаха О. Грошові кошти// Податкове планування – 2003. - №5 с. 5

20 Кругляк О.В. Управління грошовими потоками підприємства // Формування ринкових відносин в Україні – 2003. - №2 с.63-65

21 Радіоненко О.М. Аналіз грошових коштів// Економіка АПК- 2002. - №2 с.81

22 Ребізант Р. Менеджмент грошових коштів // Податкове планування – 2004.- №2 с. 10

23 Рижков О. Грошові потоки підприємства в ринкових умовах // Пропозиція - Б.М.. 2004.- №1 с.18-19

24 Тализіна О. Фінансово-грошовий аналіз підприємств // Податкове планування – 2004.- №8 с.80-86

25 Човнюк Ю.В. Готівково-грошовий обіг // Фінанси України – 2004. - №1 с. 83-90

26 Щебликіна 1.0. Норми регулювання обігу готівки // Економіка АПК – 2003.- №12 с.76-80

Похожие работы

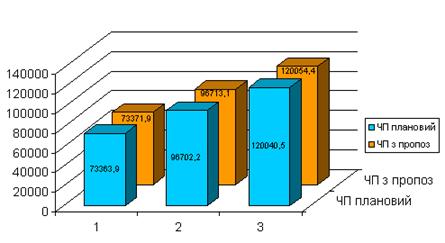

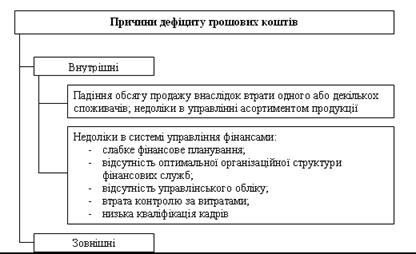

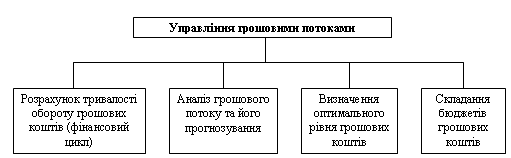

... є довгостроковими і кредитори розраховують на їх погашення від 2 до 5 років. Розділ 3. Вдосконалення системи управління грошовими потоками на підприємстві Основною ціллю розробки планування поступлення та видачі грошових засобів є прогнозування валового і чистого потоків грошей підприємства в розрізі його господарської діяльності в забезпечення постійної платоспроможності на протязі всього ...

... ів, що є однією з основних форм поточного фінансового плану управління грошовими потоками, розробляється на фінансовий рік з помісячною сегментацією; - платіжний календар - форма поточного фінансового плану управління грошовими потоками, розробляється на короткостроковий період з щоденною сегментацією. А.М. Поддєрьогін зазначає, що згадані види фінансових планових документів мають надзвичайно ...

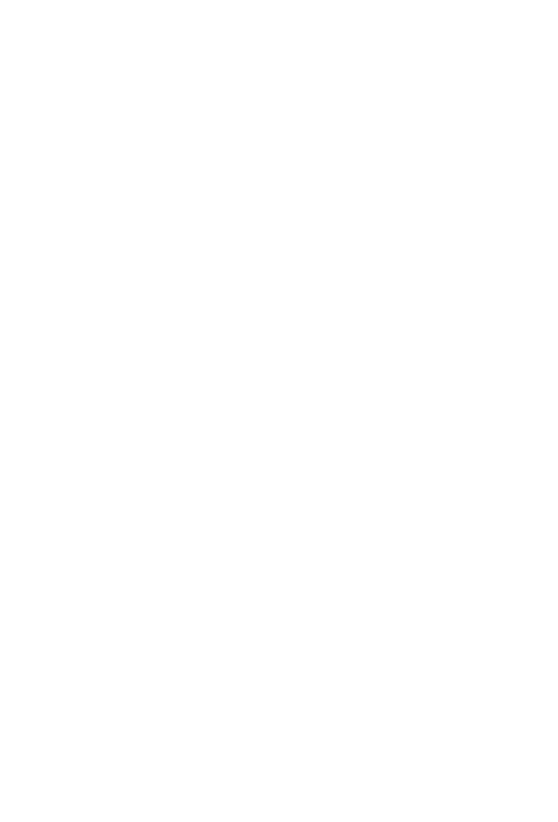

... інських рішень, пов'язаних з формуванням, розподілом і використанням коштів підприємства й організацією їхнього обороту. [26] Ефективне управління грошовими потоками підприємства забезпечується реалізацією ряду принципів, основними з яких є: 1) Принцип інформаційної вірогідності. 2) Принцип забезпечення збалансованості грошових потоків по видах, обсягам і тимчасовим інтервалам. 3) Принцип ...

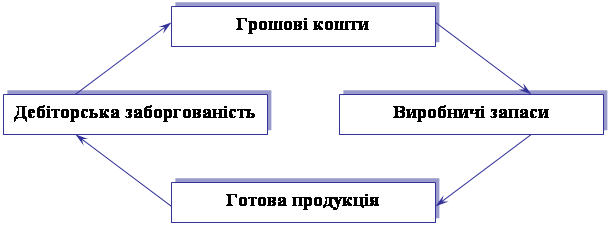

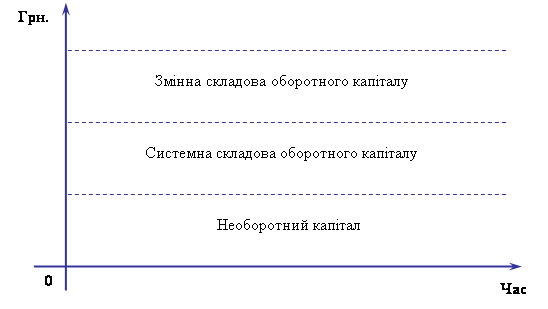

... метою діяльності підприємства повинно бути створення конкурентоспроможної продукції з високими споживчими якостями. Висновки Дослідження теоретичних основ управління оборотними активами підприємства показало, що оборотні активи підприємства на відміну від необоротних мають досить рухливу структуру. При змінах на ринку залежно від сезону, роботи постачальників тощо запаси сировини, готової ...

0 комментариев