Навигация

Напрямки удосконалення фінансового планування надходжень і видатків господарюючого суб’єкта

5. Напрямки удосконалення фінансового планування надходжень і видатків господарюючого суб’єкта

Науково-обґрунтований прогноз і детально розроблений план дають змогу досягти бажаних результатів, забезпечити достатність фінансових ресурсів для розширеного відтворення за умови впровадження системи контролю, яка дає можливість реагувати на зміни в обігу фінансових потоків та своєчасно вносити корективи в планові розрахунки для досягнення бажаного рівня прибутковості та збереження припустимого рівня платоспроможності.

Щомісячний аналіз відхилень фактичних фінансових показників діяльності структурних підрозділів від планових є інформаційною базою для розроблення заходів, спрямованих на зміну способу виконання фінансового плану та перевірку обґрунтованості вихідних положень. Однак його використання недостатньо для запобігання розвитку негативних факторів протягом місяця. Тому погоджуємося з думкою фахівців [41], які обґрунтовують необхідність проводити оперативний контроль результатів операційної діяльність підприємства щотижня, а у випадку багатономенклатурного виробництва та наявності значної кількості видів економічної діяльності – подекадно.

Система контролю за рухом фінансових потоків має поєднувати такі елементи:

1) функції організаційних підрозділів;

2) центри відповідальності за виконанням планових показників;

3) схеми руху інформаційних потоків про зміни фінансових потоків для прийняття управлінських рішень щодо корегування планових показників;

4) фактори, що впливають на обсяг, швидкість і термін руху фінансових потоків.

Оперативність системи контролю забезпечується завдяки реалізації організаційних засад, які відповідають процесу розробки планових показників. Головним критерієм ефективності запропонованої системи контролю є розмір заощаджених фінансових ресурсів у результаті виникнення негативних відхилень.

Основними задачами системи контролю є:

1) виявлення і класифікація факторів, які впливають на зміну планових показників;

2) встановлення причинно-наслідкових зв’язків впливу факторів на планові показники підприємства;

3) закріплення факторів за центрами відповідальності;

4) визначення джерела і характеру представлення інформації про зміни планових показників.

Об’єктами контролю виступають планові показники обсягів вхідних та вихідних фінансових потоків підприємства. При здійсненні процесу контролю застосовуються такі основні принципи:

1) вірогідність оцінки і повнота відображення вхідних та вихідних фінансових потоків фінансово-господарських операцій;

2) оптимальність планування технологічного маршруту і собівартості випуску продукції;

3) єдність контрольної та планової документації (відповідність контрольних показників статтям фінансового плану);

4) збалансованість коректування дохідної і видаткової частин фінансового плану підприємства.

Аналіз відхилень фактичних показників діяльності структурного підрозділу від запланованого рівня та з’ясування причин цих відхилень – постійний і трудомісткий процес, тривалість якого може бути значно довшою за контрольний період. У зв’язку з цим, для спрощення та оптимізації цього процесу факторів впливу на динаміку фінансових потоків необхідно класифікувати за періодом їх виникнення, видами фінансових потоків та за сферою утворення, що дає можливість у разі необхідності сконцентрувати увагу керівництва на русі окремих фінансових потоків (табл. 5.1).

Згідно наведеною у таблиці 5.1 класифікацією, до оперативних факторів, контроль яких необхідно здійснювати щотижнево, відносяться такі:

1) зміна обсягу замовлень готової продукції, від якої залежить розмір багатьох вхідних і вихідних фінансових потоків. Відмова від продукції з особливими техніко-технологічними якостями, окрім зниження обсягу відвантаженої продукції, призведе до утворення неліквідних складських запасів, реалізація яких в подальшому вимагатиме тривалого терміну. Навіть за умови використання авансових розрахунків несвоєчасне реагування на виникнення зазначеного фактора вплине на здійснення невиправданих витрат

Таблиця 5.1. Класифікація факторів, які впливають на заплановані показники обсягу, швидкості й терміну руху фінансових потоків

| Фактор | Класифікаційна ознака | |||||||

| Період виникнення | За впливом на фінансові потоки | За сферою утворення | ||||||

| оперативні | місячні | квартальні | Вхідні | вихідні | внутрішні | зовнішні | ||

| змінні | постійні | |||||||

| Зміна обсягу замовлень готової продукції | + | + | + | + | ||||

| Зміна цін на готову продукцію, сировину, матеріали та інші матеріальні витрати | + | + | + | + | ||||

| Порушення термінів повернення дебіторської заборгованості | + | + | + | |||||

| Зміна технологічного маршруту | + | + | + | + | + | |||

| Перенесення термінів ремонтних і будівельно-монтажних робіт | + | + | + | |||||

| Зміна тарифних ставок, плинність кадрів | + | + | + | |||||

| Зміна процентних ставок по кредитах і умовах страхування | + | + | + | |||||

| Зміна тарифів на енергоносії | + | + | + | |||||

| Зміна умов та обсягу оренди | + | + | + | + | ||||

| Зміна законодавства щодо обов’язкових платежів | + | + | + | + | ||||

на оплату праці, за енергоносії та інші змінні витрати. Дотримання вимог кредиторів не залежить від системи управління підприємством, тому належить до факторів зовнішнього утворення;

2) зміна цін на готову продукцію, сировину, матеріали та інші матеріальні витрати пов’язана із ринковою кон’юнктурою і не піддається управлінню з боку підприємства. При цьому непропорційне зростання цін на матеріальні витрати й готові вироби призводить до зниження рентабельності виробництва, а в окремих випадках до зриву договірних контрактів.

Вартість закупівлі сировини, матеріалів і комплектуючих виробів повинна враховуватися при формуванні ціни випуску виробу та відображатися в рамках укладання контракту із споживачем. Однак постійний моніторинг цін необхідний для калькулювання витрат підприємства та попередження замовників про зміну відпускної ціни;

3) термін повернення дебіторської заборгованості залежить від ділової активності підприємства, порушення якого призводить до дефіциту фінансових потоків. В свою чергу, недостатність фінансових ресурсів веде до неритмічності закупівлі матеріалів і здійснення власних зобов’язань, що призводить до виникнення невиробничих витрат;

4) від дотримання технологічного маршруту залежить як своєчасне виконання договірних умов, так і собівартість виготовлення та обробки готової продукції. Порушення технологічного маршруту виробництва призводить до нерівномірного завантаження основних виробничих фондів, а зниження запланованого рівня рентабельності впливає на недоотримання частини прибутку. Даний фактор залежить від управління товарними потоками підприємства та впливає на розмір вхідних і вихідних фінансових потоків.

Фактори, що потребують місячного та квартального контролю також відіграють значну роль в обігу фінансових потоків. Однак наслідки їх впливу припустимі для перегляду місячних і квартальних фінансових планів. Так, зміна тарифних ставок оплати праці залежить від мотиваційних заходів підприємства і їх перегляд слід здійснювати по закінченні місячного періоду. До зовнішніх факторів належить зміна відсоткових ставок за банківські кредити та умов страхування. Перегляд зазначених показників фінансові інститути, як правило, здійснюють по закінченні місяця. Набрання чинності законодавчими актами щодо обов’язкових платежів має більш тривалий термін.

Приведені класифікаційні ознаки дають підставу для коригування відповідних статей фінансових планів. Так, облік факторів, які пов’язані із напрямком руху фінансових потоків, дозволяють балансувати розміром надходжень і видатків підприємства. Деталізація їх за видами витрат дозволяє визначити ступінь зміни порогу рентабельності та фінансові потоки, які можуть бути скоректовані без негативного впливу на розмір обсягу виробництва продукції. Внутрішні фактори, на відміну від зовнішніх, залежать від ефективності існуючої системи управління фінансовими потоками підприємства. Їх негативних наслідків можна уникнути завдяки впровадженню мотиваційних заходів у процесі виконання планових показників.

Для реалізації функції оперативного контролю на підприємстві наказом по заводу з планового відділу призначаються контролери, відповідальні за формування та доведення планових показників відповідним цехам (ділянкам). По завершенні контрольного періоду фахівцем цеху (ділянки) заповнюється фактичні показники і відсотки виконання плану за окремим видом продукції.

Допустимим відхиленням фактичних показників є ±5÷10% від запланованого рівня. Перевищення нормативного діапазону характеризує неефективне планування, неритмічність виконання замовлення. Порушення технологічного маршруту обробки продукції створює умови для нераціонального використання потужностей, що веде до невиробничих втрат, подорожчання продукції і, як наслідок, зниження чистого прибутку. Виконання запланованого обсягу виробництва у вартісному та кількісному вираженні повинно бути приблизно однаковим. В іншому випадку це свідчитиме про збільшення собівартості робіт, що впливає на зниження рівня рентабельності.

Вищевикладені концептуальні засади системи контролю за обігом фінансових потоків дозволяють оперативно накопичувати інформацію про доходи і витрати підприємства, здійснювати аналіз їх відхилень від запланованого рівня та впливати на загальні результати діяльності. Щотижневий контроль ключових показників дозволяє скоординувати зусилля всіх служб, підрозділів на виконання встановлених завдань, своєчасно реагувати на вплив зовнішніх і внутрішніх факторів та запобігати утворенню непередбачених відтоків капіталу. Комплексна реалізація заходів щодо здійснення управління надходженнями і видатками підприємства дозволить оптимізувати рух і збалансувати розподіл фінансових ресурсів для отримання максимального прибутку та збереження сприятливого рівня платоспроможності.

Висновки і пропозиції

За результатами дослідження питань пов’язаних з розробкою та обгрунтуванням фінансових планів доходів і витрат господарюючих суб’єктів нами зроблено наступні висновки:

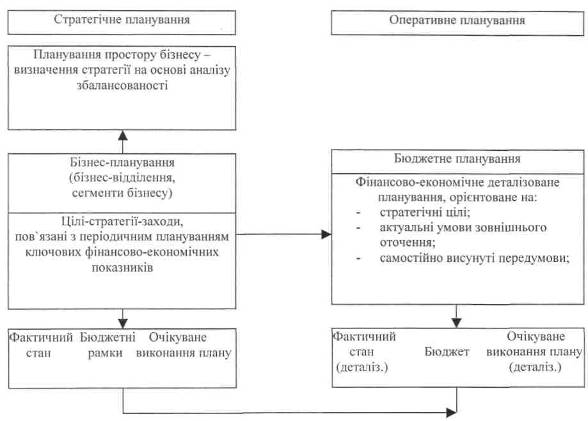

1. Фінансове планування господарської діяльності на сучасному етапі розвитку економіки є важливим напрямком управління діяльністю підприємства. За своїм змістом фінансове планування є особливою сферою економічної діяльності господарюючих суб'єктів з обґрунтування ефективності управлінських рішень у питаннях господарської діяльності щодо їх фінансового забезпечення, оптимізації передбачуваних витрат і отриманих високих фінансових результатів.

2. Фінансове планування – складний методично-організаційний процес, що зумовлює всі фінансові потоки, процеси і відносини на підприємстві. Зазвичай, він відбувається в декілька етапів і завершується аналізом і контролем виконання фінансових планів.

3. Усі підсистеми фінансового планування взаємопов'язані і взаємообумовлені, планування здійснюється у певній послідовності. Важливим етапом планування є визначення завдань і параметрів поточного фінансового планування, а також розробка оперативних фінансових планів.

4. Методологія фінансового планування постійно збагачується і вдосконалюється. В ринковій економіці планова діяльність орієнтована на задоволення вимог споживачів, урахування високого ступеня невизначеності ринкового середовища, системності, безперервності та спадкоємності планів, на взаємопов’язування за рівнями управління, на виділення пріоритетів розвитку; на використання методів планування, що адекватні сутності підприємства як соціально-економічної системи. В умовах постійного зростання нестабільності зовнішнього середовища господарювання найбільшого значення для підвищення стабільності роботи підприємства набувають сучасні методи й методики фінансового планування.

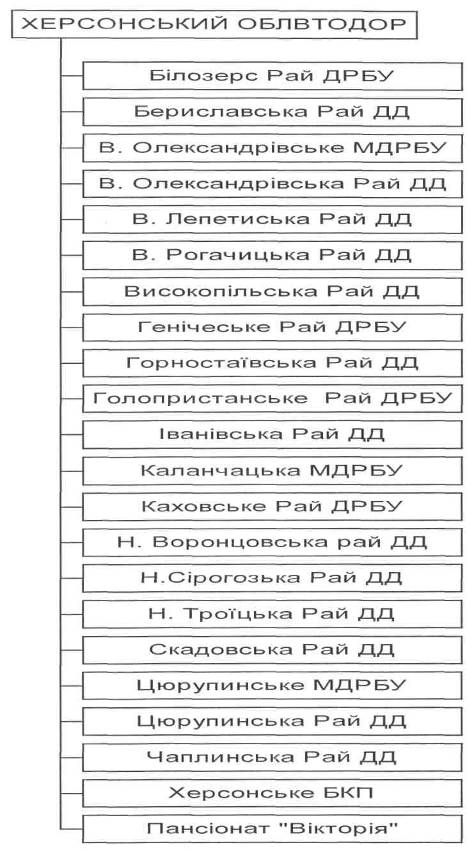

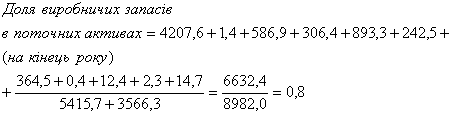

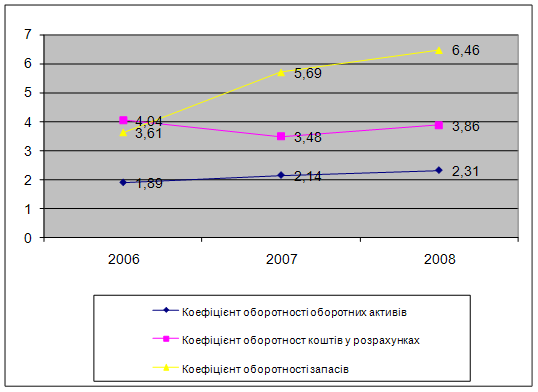

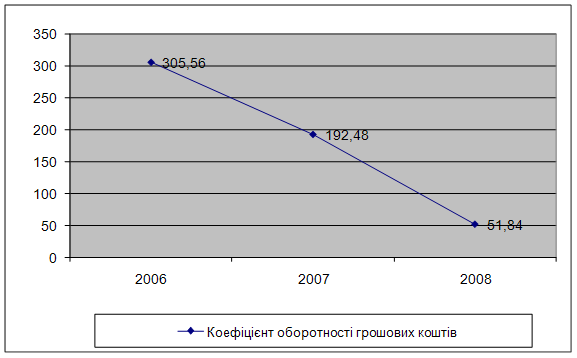

5. Можливості та доцільність планування надходжень і видатків підприємства в процесі фінансово-господарської діяльності були розглянуті на прикладі ВАТ «Полтавський автоагрегатний завод». Експрес-аналіз фінансового стану ВАТ "ПААЗ" за 2007-2009 роки, здійснений методом коефіцієнтів, показав, що збільшення об'ємних показників діяльності 2008 році порівняно з 2007 роком позитивно вплинуло на динаміку всіх груп фінансових показників підприємства, що знайшло відображення у підвищенні прибутковості, платоспроможності, ділової активності та фінансової стійкості товариства, зумовило покращення структури його балансу. Разом з тим, розрахунки також показали, що подальше нарощення обсягів виробництва і реалізації у 2009 році такого ефекту вже не мало. Навпаки, фінансові показники за всіма групами застосованої методики погіршилися і засвідчили зниження якісних параметрів управління фінансовою діяльністю підприємства, і в тому числі, його фінансовими ресурсами. Однією з основних причин такого становища було неефективне управління фінансами підприємства.

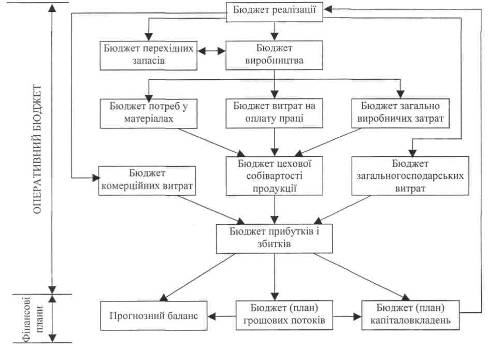

6. Напрями удосконалення управління фінансами підприємства пов'язані, на наш погляд, з запровадженням на підприємстві сучасних методів фінансового планування. Одним із таких методів є запровадження на підприємстві бюджетування.

7. Ефективним інструментом, який дозволяє створювати ефективну систему управління, визначати прибутковість (збитковість) окремих видів продукції і структурних підрозділів, скорочувати й контролювати витрати, позбуватися надлишкових запасів, активів і дебіторської заборгованості, збільшувати й контролювати грошові потоки є фінансовий контроль.

Функції контролю за формуванням та використанням фінансових ресурсів підприємства спрямовані на виявлення помилок, зловживань в управлінні фінансовими ресурсами, порушень бюджетного і фінансово-господарського законодавства, хиб в організації системи управління фінансово-господарською діяльністю. Основна мета фінансового контролю – забезпечення принципів законності, доцільності, ефективності, оптимальності управлінських дій, починаючи з планування, формування, розподілу і закінчуючи використанням фінансових ресурсів підприємства.

Список використаних джерел

1. Белолипецкий В.Г. Финансы фирмы / под ред. М.П. Мерзлякова. - М.: Инфра-М, 1998. – 324 с.

2. Біла О.Г., Косаріна В.П., Мельник С.І. Фінансипідприємств і організаційспоживчоїкооперації. - К.: Укоопосвіта, 1999. – 506 с.

3. Біла О.Г. Фінансове планування і прогнозування: Навч. посіб. – Львів: Компакт-ЛВ, 2008. – 312 с.

4. Бланк И.А. Основы финансового менеджмента: Т. 2. – К.:, 1999. - 448 с.

5. Бланк И.А. Управление формированием капитала. - К.: Ника-Центр, Эльга, 2002. – 512 с.

6. БрігхемЄвхен. Основи фінансового менеджменту: Пер. з англ. – К.: Молодь, 1997. – 1000с.

7. Грідчіна М.В. Корпоративні фінанси (зарубіжний досвід і вітчизняна практика): Навч. посіб. – 2-ге вид., стереотип. – К.: МАУП, 2002. – 232с.

8. Данилюк М.О., Савич В.І. Фінансовий менеджмент: Навчальнийпосібник. – К.: ЦУЛ, 2007. – 204 с.

9. Джей К. Шим, Джойл Г. Сигел. Основы коммерческого бюджетирования/ Пер. с англ. – СПб.: Азбука, 2001. – 496 с.

10. Економічнийаналіз: Навч. посібник / М.А. Болюх, В.З. Бурчевький, М.І. Горбаток; За ред. акад. НАНУ, проф. М.Г. Чумаченка. – К.: КНЕУ, 2001. – 540 с.

11. Ефимова О.В. Финансовый анализ. - М.: “Бухгалтерский учет”, 1998. – 289 с.

12. Жовновач Р.І. Плануваннядіяльностіпідприємства // ФінансиУкраїни. – 2007. - №1. – С.21-27.

13. Ізмайлова К.В. Фінансовийаналіз. Навчальнийпосібник – К.: МАУП, 2000. – 202с.

14. Ізмайлова К.В. Сучаснітехнологіїфінансовогоаналізу: Навч. Посіб. – К.: МАУП, 2003. – 148 с.

15. Ковалев В.В. Финансовый аналіз: Управление капиталом. Выбор инвестиций. Анализ отчетности. – 2-е изд., перераб. и доп. - М.: Финансы и статистика, 2000. – 512 с.

16. Коробов М.Я. Фінансово-економічнийаналіздіяльностіпідприємства: Навч. посіб. – 2-ге вид., стер. – К.: Т-во “Знання”, КОО, 2001. – 378 с.

17. Крамаренко Г.О., ЧорнаО.Є. Фінансовий менеджмент: Підручник. – К.: Центр навчальноїлітератури, 2009. – 520 с.

18. Кузьмін О.Є., Олексів І.Б., Фещур Р.В. Планування фінансово-економічних показників діяльності підприємства // Фінанси України. – 2008. - №11. – С.93-102.

19. Лахтіонова Л.А. Фінансовий аналіз суб’єктів господарювання: Монографія.- К.: КНЕУ, 2001.- 245с.

20. Орлов О.О. Плануваннядіяльностіпромисловогопідприємства. Підручник. – К.: Скарби, 2002. – 336 с.

21. Павлюк К.В. Прогнозуванняпоказників балансу фінансовихресурсів // ФінансиУкраїни. – 2003. - №4. – С. 60-70.

22. Пащенко І.Л. Прогнозуванняфінансовоїдіяльностіпідприємства // ФінансиУкраїни. – 2001. - №4. – С.45-50.

23. Поліщук Н.В. Плануваннярезультативностідіяльностіпідприємства // ФінансиУкраїни. – 2001. - №4. – С.39-44.

24. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие. – Мн.: Новое знание, 2001. – 704 с.

25. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности. – М.: ИНФРА-М, 2001. – 288 с.

26. Савчук В.П. Финансовый менеджмент предприятий: прикладные вопросы с анализом деловых ситуаций. – К.: Издательский дом «Максимум», 2001. – 600с.

27. Терещенко О.О. Фінансовадіяльністьсуб'єктівгосподарювання: Навч. посібник. – К.: КНЕУ, 2003. – 554 с.

28. Фінансовий менеджмент: Навч. посіб. / за ред. проф. Г.Г. Кірейцева. – К.: ЦУЛ, 2002. – 496 с.

29. Фінанси підприємств: Підручник / за ред. проф. А.М. Поддєрьогіна. 3-є вид., перероб. і доп. – К.: КНЕУ, 2000. – 465 с.

30. ХмільФ.І. Менеджмент: Підручник. - К.: Вища школа, 1995. - 351 с.

31. Цал-Цалко Ю.С. Фінансовазвітністьпідприємства та їїаналіз: Навч. посібник. – 2-ге вид., перероб. І доп. – К.: ЦУЛ, 2002. – 360 с.

32. ШвайкаЛ.А. Плануваннядіяльностіпідприємства: Навчальнийпосібник. – Львів: Новийсвіт – 2000, 2008. – 268 с.

33. ШереметА.Д., Сайфулин Р.С., Ненашев Е.В. Методика финансового анализа.- М.: ИНФРА-М, 2000. – 208 с.

Похожие работы

... і управління капіталом" та активами підприємства, передбачає вибір між окремими альтернативами, завжди відбувається в рамках вирішення протиріччя «дохідність ризик». 12 Кругляк О.В. Управління грошовими потоками підприємства//Формування ринкових відносин в Україні – 2003. №2 – с.63-65 Управління грошовими потоками і управління капіталом Консервативна модель управління грошовими ...

... , детально описує схему функціонування; 3. розкриває принципи та методи керівництва підприємством; 4. містить програму управління фінансами без якої неможливо проводити справу та забезпечувати ефективність її виконання; 5. показує перспективи розвитку підприємства інвесторам та кредиторам; Наказом Міністерства економіки України, за номером №277 від 25,12,2000 року було затверджено Положення про ...

... тис. грн., та зменшення грошових коштів в національній та іноземній валюті в цілому на суму 1 045,0 тис. грн. 2.3 Оцінка майбутньої та теперішньої вартості грошових потоків в стратегічному аналізі Оцінка майбутньої та теперішньої вартості грошових потоків зазвичай застосовується при здісненні підприємством видатків грошових коштів в процесі своєї інвестиційної діяльності. Розрахунок даних ...

... інтегрального показника на 0,33 свідчить про неефективне використання оборотного капіталу тепловозоремонтного заводу у 2008 році. РОЗДІЛ 3 НАПРЯМКИ ВДОСКОНАЛЕННЯ СИСТЕМИ УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ 3.1 Напрямки підвищення ефективності використання оборотного капіталу підприємства Для досягнення максимально ефективного рівня використання оборотним капіталом ВАТ “Полтавський ТРЗ” ...

0 комментариев