Навигация

Організація акредитивних форм розрахунків

1.2 Організація акредитивних форм розрахунків

Правовою основою організації розрахунків по зовнішньоекономічних операціях є міжнародні платіжні угоди (платіжні угоди і міжнародні конвенції, а також торгові, кредитні й інші договори), норми внутрішнього законодавства, а також систематизовані й уніфіковані банківські звичаї і норми міжнародної банківської практики, закріплені у відповідних конвенціях.

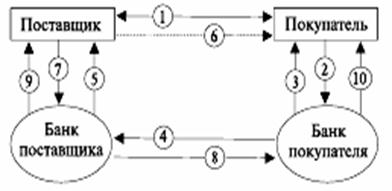

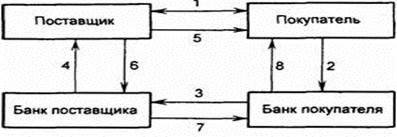

Серед різноманітних форм розрахунку, що застосовуються у зовнішньоекономічній діяльності, акредитивна форма розрахунків вимагає самої активної участі банків у здійсненні розрахунків і спрямована, головним чином, на захист інтересів продавця.

При здійсненні розрахункових операцій у формі документарного акредитива банки та їхні клієнти повинні керуватися “Уніфікованими правилами та звичаями для документарних акредитивів”, розробленими та затвердженими Міжнародною торговою палатою в редакції від 1993 року, публікація МТП №500 та чинним законодавством країни, яке регулює зовнішньоекономічну діяльність суб’єктів господарської діяльності.

Уніфіковані правила містять опис процедур, обов'язків, зобов'язань і технічних термінів, що значно зменшує трудність при співробітництві з закордонними організаціями. Проте, слід зазначити, що зазначені в уніфікованих правилах процедури є обов'язковими для всіх учасників розрахункових операцій, якщо вони не суперечать державним, федеральним або місцевим законам. Уніфіковані правила по міжнародних розрахунках приймаються Міжнародною торговельною палатою в Парижі і редагуються нею з періодичністю 8-10 років. Редагування уніфікованих правил є об'єктивною необхідністю, продиктованою швидким розвитком, особливо в останні десятиліття, нових технологій і засобів зв'язку, нових видів міжнародних перевезень і т.п., що потребує уточнення понять і термінів, що використовуються при розрахунках за допомогою акредитивів.

Уніфіковані правила і звичаї для акредитивів складаються з 49 статей, що також підрозділяються на сім розділів: [16.C.122] загальні

положення і визначення (статті 1 - 5); види

акредитивів і повідомлення про них (статті 7 - 12);

зобов'язання і відповідальність (статті 13 - 19);

документи (статті 20 - 38);

інші положення (статті 39 - 47);

трансферабельний акредитив (стаття 48);

переуступка виторгу (стаття 49).

Основні положення, що визначаються уніфікованими правилами і що стосуються роботи банків по акредитивах такі.

Насамперед, акредитив являє собою зобов'язання банку здійснити оплату на користь експортера при дотриманні останнім всіх умов акредитива. З вищевикладеного випливає, що банки повинні з розумною старанністю перевіряти документи, що даються експортером із метою визначення відповідності їхньої форми й змісту закладених в умовах акредитива. Відповідність документів умовам визначається банками винятково по їхніх зовнішніх ознаках, банки не несуть ніякої відповідальності за автентичність і юридичне значення будь-яких документів. У випадку, коли по зовнішніх ознаках документи не можна визнати цілком відповідним умовам акредитива, з банків автоматично знімається зобов'язання проводити оплату цих документів. Акредитив по своїй природі представляє угода, відособлена від договору, на якому він може бути заснований, і, отже, банки не зобов'язані займатися такими договорами, навіть якщо в акредитиві є на такий договір посилання. Своєчасність одержання відшкодування, на яке має право банк-платник, знаходиться під відповідальністю банка-емітента.

Таким чином, Уніфікованими правилами і звичаями для акредитивів передбачений повний перелік дій, що можуть або повинні здійснювати банки при обслуговуванні ними розрахунків у формі акредитива. Підвищена ж ступінь відповідальності банків при цьому знижується жорсткими умовами в аспекті строків дій банківських зобов'язань, а також в аспекті вимог до дотримання умови акредитива.

Слід зазначити, що при обслуговуванні акредитивної форми розрахунків по зовнішньоторговельних угодах банки керуються ще одним комплексом міжнародних нормативів, зробленим Міжнародною торговельною палатою, що регулює базисні умови постачання продукції від експортера до імпортера. Зазначені нормативи в останній редакції були випущені в 1990 році за назвою “инкотермс-90. Умови постачання продукції закріплюються продавцем і покупцем у договорі, а далі відбиваються на умовах акредитива за типологією, визначеною в зазначених правилах. При перевірці банком документів і прийнятті ним рішення про відповідність їхнім умовам акредитива, виконання експортером умов постачання продукції імпортеру визначається по транспортних документах, базуючись на положеннях, закріплених у правилах "Інкотермс".

На сьогоднішній день, відповідно до чинного законодавства, із метою забезпечення своєчасного і якісного проведення розрахунків по зовнішньоторговельних контрактах, сторонами яких є суб'єкти підприємницької діяльності України, акредитивні розрахунки повинні здійснюватися відповідно до Уніфікованих правил і звичаїв для акредитивів. Вимоги уніфікованих правил повинні враховуватися суб'єктами підприємницької діяльності при укладанні контрактів. У противному випадку такі зовнішньоекономічні договори можуть бути у встановленому порядку визнані недійсними.

Як уже було зазначено, уніфіковані правила в кожній окремій країні приймаються до виконання в рамках норм національного законодавства. У Україні основними нормативними документами, що регулюють міжнародні розрахунки, є такі:

Закон України «Про банки і банківську діяльність».

Закон України «Про порядок здійснення розрахунків в іноземній валюті».

Декрет Кабінету Міністрів України «Про систему валютного регулювання і валютного контролю».

Декрет Кабінету Міністрів України «Про тимчасовий порядок використання надходжень в іноземній валюті».

Указ Президента України «Про додаткові заходи щодо удосконалення валютного регулювання».

Інструкція Національного банки України «Про порядок здійснення розрахунків в іноземній валюті по експортно-імпортних операціях на умовах відстрочки платежів або постачання».

При здійсненні будь-якої операції комерційні банки керуються, у першу чергу Законом “Про банки і банківську діяльність". Відповідно до статті 3 цього закону, банки можуть здійснювати розрахунки з доручення клієнтів, банків-кореспондентів і вести їхні рахунки. Стаття 32 визначає, що банки здійснюють розрахунки у формах, встановлених у міжнародній банківській практиці.

Україна як самостійна держава встановлює зовнішньоторговельні й інші економічні зв'язки з закордонними країнами через свої органи й уповноважені організації. Режим здійснення валютних операцій і пов'язаних із ними міжнародних розрахунків на території країни, повноваження державних органів і функції банків і інших кредитно-фінансових установ України, права й обов'язки суб'єктів валютних відношень установлюються Декретом Кабінету Міністрів “Про систему валютного регулювання і контролю". Декрет відзначає, що єдиним законним засобом платежу на території України, що приймається без обмежень, є валюта України. Порядок вивозу, переказ і пересилка через кордон і за кордон резидентами і нерезидентами, розрахунки між ними в межах торгового обороту здійснюються в іноземній валюті тільки через уповноважені банки, Для здійснення валютних операцій НБУ видає генеральні (на здійснення валютних операцій на весь період дії режиму валютного регулювання) і індивідуальні (на здійснення разових валютних операцій) ліцензії. Здійснення комерційними банками операцій із валютними цінностями без одержання ліцензії призводить до застосування в такі банки санкцій у виді штрафів, або, при повторному виявленні порушення, що розглядається, виключення їх із Республіканської книги реєстрації банків.

Міжнародні розрахунки по комерційних договорах здійснюються уповноваженими банками, як правило, у ВКВ, а також у валюті з обмеженою конвертованістю і розрахунковій валюті клірингових рахунків, відповідно до умов міждержавних і міжбанківських договорів. Уповноважені банки можуть здійснювати міжнародні розрахунки у формі акредитива, інкасо, банківського переказу й в інших формах, що мають місце в міжнародній банківській справі. Вибір конкретної іноземної валюти і форми розрахунків по зовнішньоторговельних контрактах визначається угодою сторін і фіксується в умовах контракту. Уповноважені банки, що обслуговують експортно-імпортні операції українських резидентів, зобов'язані:

- при відкритті резиденту валютного рахунку протягом 3 днів сповістити про це державну податкову інспекцію по місцю реєстрації резидента;

- надавати суб'єктам зовнішньоекономічної діяльності свої реквізити, як-от: а) повна назва і поштова адреса;

б) код ОКПБ, привласнений органами статистики за місцем перебування банку.

З метою контролю за виконанням резидентами правил проведення експортно-імпортних операцій державні митні органи щотижня надають в уповноважені банки України, зазначені у вантажних митних деклараціях, реєстри вантажних митних декларацій, на підставі котрих ті або інші товари перетнули митний кордон України. Уповноважені банки на підставі аналізу отриманих реєстрів установлюють контроль за своєчасним надходженням резидентам виторгу в іноземній валюті за продукцію, роботи (послуги), що були експортовані. Виторг резидентів в іноземній валюті підлягає зарахуванню на їхні валютні рахунки в уповноважених банках у строки виплати заборгованості, але не пізніше 90 календарних днів із дати митного оформлення продукції, що експортується. Перевищення зазначеного строку потребує спеціального дозволу Національного банки України. У випадку не надходження валютного виторгу у встановлені строки уповноважені банки в тижневий строк подають інформацію про це комісіям при регіональних керуваннях НБУ по місцю реєстрації резидентів. Разом із цим, після закінчення строку надходження виторгу в іноземній валюті через трьох тижня, що необхідна резидентам для одержання індивідуального дозволу на перевищення цих строків, уповноважені банки нараховують пеню з резидентів за кожний день прострочення в розмірі 0,3% від суми недоотриманого виторгу в іноземній валюті, перерахованої по офіційному валютному курсі НБУ на день перерахунку і щомісяця до 28 числа поточного місяця перераховують у Державний Бюджет України суми нарахованої пені.

Регулювання зовнішньоекономічної діяльності резидентів, усіх напрямків діяльності комерційних банків є однією з найважливіших функцій держави, монополія виконання якої на сучасному етапі розвитку суспільства повинне знаходитися в руках держави. Внаслідок особливої значимості для країни зовнішньоекономічної діяльності вітчизняних підприємств, її регулюванню також повинно даватися особливе значення. Спрямованість чинного національного законодавства по регулюванню розрахунків по експортних операціях на захист національної валюти, утримання її курсу може характеризуватися тільки з позитивної сторони. Проте не всі засоби, що використовуються при цьому можуть бути оцінені однозначно. Промова, у даному випадку, йде про покладання в адміністративному порядку на комерційні банки функції органа, що контролює діяльність своїх клієнтів. Зазначена ситуація суперечить нормальним умовам співробітництва банку з клієнтом, що визначає необхідність перегляду існуючого положення.

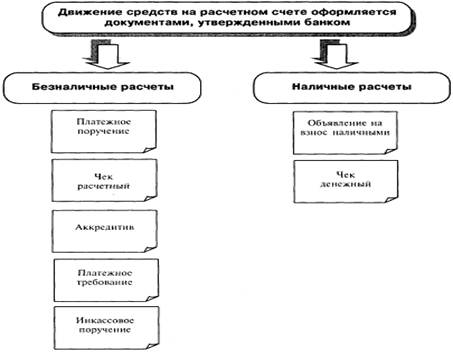

Більшість міжнародних розрахунків проводяться в безготівковій формі, яка відрізняється якістю, оперативністю проведення і невисокою вартістю, що, у свою чергу, забезпечує ефективність функціонування учасників операцій. Ступінь використання безготівкових розрахунків залежить як від рівня розвитку товарно-грошових відношень, так і від особливостей банківської практики, грошової політики кожної конкретної держави. Але більшість міжнародних платежів здійснюється за допомогою безготівкових розрахунків.

Головною відмінністю міжнародних розрахунків є значне збільшення ризику, що значною мірою залежать як від відстані, так і від інформаційних можливостей. Головну роль у проведенні єдиної валютної політики грає Національний банк як центральний банк країни. На нього покладені функції по організації міжнародних розрахунків держави. Він бере участь у розробці зведеного платіжного балансу, представляє інтереси країни у відношеннях із центральними банками інших країн і в міжнародних валютно-фінансових організаціях.

При проведенні міжнародних розрахунків банки і їхні клієнти керуються такими принципами:

- платежі відбуваються після відвантаження продукції, надання послуг, виконання робіт або одночасно з ними (авансові платежі, як правило, можливі по угодах і контрактам у спеціально обумовлених випадках);

- кошти клієнтів банку повинні обов'язково зберігатися на відповідних рахунках, із яких відбуваються всі розрахунки;

- платежі з рахунку повинні проводитися по згоді платника (акцепт документів), за винятком випадків оплати в безакцептному порядку, передбачених законодавством країни;

- платежі проводяться за рахунок платника або кредиту банку, що дається платнику;

- покупець може відмовитися від оплати розрахункових документів тільки при певних мотивах, що приймаються банком.

Для того, щоб між контрагентами не виникало протиріч, необхідно визначити основні валютно-фінансові і платіжні умови розрахунків: форми розрахунків, засоби платежу, умови платежу, валюта ціни, валюта платежу. При цьому необхідно розуміти, що імпортер зацікавлений у виплаті найменшої суми валюти, прискоренні одержання товару і відстрочці платежу з моменту його кінцевої реалізації, а експортер бажає одержати всю суму валюти цілком у найкоротший строк. Тому обов'язково потрібно обмовляти в контракті строки платежу.

Валютно-фінансові і платіжні умови угод залежать від характеру економічних і політичних відношень між країнами, співвідношення сил контрагентів, положення на конкретних товарних і грошових ринках, державних заходів регулювання міждержавних потоків товарів, послуг і капіталів, відмінностей у темпах інфляції в окремих країнах, стані платіжних балансів країн, а також конкретних зовнішньоторговельних угод і кредитних домовленостей.

68

Розділ 2

Аналіз акредитивної форми розрахунків у комерційному банку

Похожие работы

... доктрине, кроме того, существуют взгляды на аккредитивную операцию как на поручительство (Харфилд), а также как не цессия (Розенблиц) (См: Колесник В.Б., Правовые основы аккредитивной формы безналичных расчетов // Правовые аспекты межбанковских расчетов Сборник статей по банковскому праву, Киев, 1994 с.35-37). Между тем все приведенные точки зрения фокусируют внимание лишь на каком-либо одном из ...

... национального дохода. Их назначение в погашении денежных и кредитных обязательств юридических и физических лиц на основе функционирования денег как безналичного средства платежа. 2 Особенности учета чековой и аккредитивной формы расчета 2.1 Учёт операций по расчётам чеками 1. Что такое расчетный чек Чек - письменное распоряжение плательщика своему банку уплатить с его счета держателю ...

... , и оплачивается при наступлении срока платежа. Закрытие аккредитива – запись о прекращении операций по выдаче денег по аккредитиву. 2. Документальное оформление аккредитивных расчетов При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (банк-эмитент), обязуется произвести платежи в пользу получателя средств по представлении последним документов, ...

... аккредитив подтвержден (авизующим и подтверждающим) банком, то этот банк принимает на себя обязательство выплатить сумму аккредитива получателю по получении подтверждающих документов. При аккредитивной форме расчета продавца не беспокоит платежеспособность и желание покупателя осуществить платеж. Он скорее страхует свое требование тем, что один или два банка дают ему платежное обязательство, ...

0 комментариев